Акциз – это федеральный косвенный налог, направленный на определенные товары широкого потребления, а также на определенные товары, перевозимые через границу РФ. По исчислению и уплате акцизов представляется налоговая декларация, являющаяся документом (по единой форме, утвержденной в РФ), в котором налогоплательщик заявляет в письменной или электронной форме об объектах налогообложения, базе, льготах, рассчитанных и уплаченных сумм налога. Для каждого налога в зависимости от специфики разработана отдельная форма декларации и в зависимости от специфики – порядок ее заполнения.

Рассмотрим представление отчетности (декларации) по акцизам.

Плательщики косвенного налога – акциза

Ст. 181. НК РФ (часть вторая) перечисляет товары, являющиеся подакцизными.

Ст. 179 НК РФ выделяет плательщиков акцизов:

- организации

- ИП

- лица, признаваемые налогоплательщиками при движении определенных товаров через границу ЕАЭС

Налоговым периодом по уплате акциза является 1 календарный месяц (до 25 числа следующего за отчетным месяца).

Представление декларации производится:

- лично

- почтовым отправлением

- через сайт ФНС

| Для ИП | ФНС по месту регистрации |

| Для юридических лиц и обособленных подразделений | ФНС по месту нахождения |

Повышение акцизов на табак и табачные изделия позволит дополнительно направить в федеральный бюджет в 2022 году – 628,2 млрд. руб.

Эксперт службы Правового консалтинга ГАРАНТ Е. Ладнова

Зачем отчитываться по акцизам

Акцизы разработали как инструмент налогообложения. Этот внутренний косвенный налог обязаны платить все производители продукции массового потребления. Исчисленный акциз включается в итоговую стоимость продукта. К подакцизным товарам относятся:

- алкоголь;

- табачная продукция;

- бензин;

- некоторые импортные товары.

Производители обязаны не только рассчитывать и уплачивать акцизный взнос, но и отчитываться о состоянии взаиморасчетов с бюджетом. Налоговая отчетность по акцизам предоставляется в Федеральную налоговую инспекцию по месту регистрации производителя. Если подакцизные товары производит и реализует индивидуальный предприниматель, ему надлежит сдавать реестр в ИФНС по месту жительства.

Акцизная декларация подается ежемесячно, но только в случае реализации произведенной продукции. В НК РФ разъясняется, нужно ли сдавать декларацию по акцизам, если нет налоговой базы и оборотов за месяц, — нет, если предприятие изготовило, но не реализовало подакцизный продукт, то отчет подавать нет необходимости.

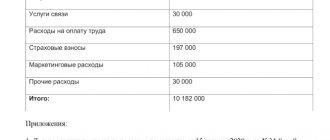

Пример расчета акциза на пиво

Организация реализовала в июле 2022 года произведенное пиво (содержание этилового спирта 6% в объемной доле) в количестве 100000 банок объемом 0,5 литров.

Общий объем пива:

100000 * 0,5 = 50000 литров

Ставку акциза составляет:

Во втором квартале 2022 году пиву с содержанием этилового спирта от 0,5% до 8,6% включительно ставка акциза составляет 21 руб. за 1 литр.

Сумма акциза, которую необходимо уплатить в бюджет:

50000 * 21 = 1050000 руб.

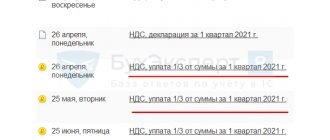

Сроки сдачи декларации

Налоговую декларацию КНД 1151090 предоставляют в ФНС не позже 25-го числа месяца, который следует за прошедшим отчетным периодом. Например, за июнь акциз уплачивают и предоставляют декларацию не позже 25 июля.

Юрлица и предприниматели, изготавливающие и продающие денатурированный спирт, сдают декларацию не позже 25-го числа третьего месяца, который следует за отчетным периодом. Информация регулируется п. 3.1 ст. 204 НК РФ. Например, акциз за июнь вносят до 25 сентября включительно.

Пример расчета акциза на сигареты

Организация произвела в июле 2022 года сигареты с фильтром в количестве 10000 коробок. В каждой пачке сигарет содержится 20 штук. Максимальная розничная цена пачки 80 рубля.

Количество сигарет в 10000 коробках составляет:

10 000 * 50 блоков * 10 пачек * 20 штук = 100000000 сигарет в 10000 коробок

Во втором квартале 2022 году установлена ставка в отношении сигарет с фильтром – 1718 рублей за 1 000 штук + 14,5% расчетной стоимости, рассчитываемой на основе максимальной розничной цены, но не менее 2335 рублей за 1000 штук

Сумма акциза составляет:

1718 руб.* 100000000 штук/1000 штук = 171800000 руб.

100000000 * 80 руб. * 0,145 / 20 штук в пачке = 58000000 руб.

Проверим, не составляет ли доля от расчетной стоимости меньше 2335 рублей за 1000 штук:

100000000 * 2335 / 1000 = 233500000 руб. расчетная сумма меньше минимально допустимой, поэтому берем эту расчетную сумму. К уплате берется сумма акцизного налога с большим значением. Акциз составит:

171800000 + 233500000 = 405300000 руб.

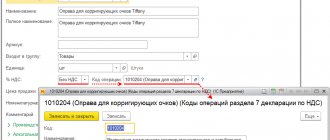

Порядок заполнения декларации по акцизам

Рассмотрим порядок составления декларации по акцизам на табачные изделия, утвержденного Приказом Минфина России от 14.11.2006 N 146н.

В каждом разделе формы декларации указывается на каждой странице ИНН и КПП налогоплательщика.

Декларация состоит из следующих основных элементов:

- титульный лист – общая информация о налогоплательщике и принятии ответственным лицом

- раздел 1 – информация о сумме акциза по данным, рассчитанным налогоплательщиком

- раздел 2 – расчет косвенного налога на табачные изделия в соответствии с действующим порядком

- раздел 3 – исчисленный налог по табачным изделиям, не подтвержденный документами об освобождении от обложения акцизами

- раздел 4 – возмещение суммы акциза на подтвержденный экспорт и по которым было представлено поручительство банка

- приложения (1-6) к декларации, где представлен непосредственный расчет налоговой базы по внутреннему и внешнему рынкам, их реализации

Важно! На каждый вид табачной продукции заполняется отдельное приложение 1 (например, по сигаретам с фильтром, сигаретам без фильтра и т.д.)

Построчная детализация декларации по табачным изделиям

Заполнение строк разделов и приложений ТД должно подчиняться утвержденному порядку. Содержание строк указано в таблицах:

Раздел 1

| Строка | Расшифровка |

| 010 | КБК акцизов на табачную продукцию (приказ Минфина РФ от 01.07.2013 № 65н) |

| 020 | ОКТМО |

| 030 | Сумма акциза к уплате, равная показателю графы 8 стр. 220 раздела 2 декларации |

| 040 | Проставить прочерки (данная строка заполнялась при утратившем в настоящее время силу порядке уплаты «табачного» акциза дважды в месяц) |

| 050 | Заполняется на сумму превышения вычетов над начисленным акцизом (акциз к возмещению из стр. 230 раздела 2) |

Раздел 2

Подраздел 2.1 (расчет налоговой базы по сигаретам без фильтра и папиросам, сигаретам с фильтром)

| Графа | Расшифровка |

| 2 | Виды табачных изделий и операции с ними |

| 3 | Коды строк с 010 по 100 |

| 4 | Коды табачных изделий: 460 — для сигарет без фильтра и папиросам, 450 — по сигаретам с фильтром |

| 5 | Налоговая база в тыс. шт. с точностью до 3 знаков после запятой (перенос информации из приложений 2 и 3) — для применения твердой ставки акциза |

| 6 | Налоговая база в рублях с точностью до 2-го знака после запятой (перенос информации из приложений 2 и 3) — для применения адвалорной налоговой ставки |

| 7 | Налоговая ставка в рублях к налоговой базе в натуральном выражении |

| 8 | Налоговая ставка в % к налоговой базе в денежном выражении |

| 9 | Рассчитанная сумма акциза в рублях с точностью до 2-го знака после запятой |

Подраздел 2.2 (для отражения налоговой базы по табаку, исключая табак, применяемый в качестве сырья для производства табачных изделий, а также по сигарам и сигариллам)

| Графа | Расшифровка |

| 2 | Виды табачных изделий (табак, сигары и сигариллы) и операции, совершаемые с этими изделиями |

| 3 | Коды строк 110–190 |

| 4 | Коды табачных изделий: 411 — табак, 430 — сигары, 440 — сигариллы |

| 5 | Единица измерения налоговой базы (тыс. шт., кг и др.) |

| 6 | Размер налоговой базы по каждому табачному изделию в натуральном выражении (до 3-го знака после запятой); в стр. 120, 150 и 180 этой графы переносятся показатели графы 5 стр. 130 приложения 1; стр. 130, 160 и 190 заполняются, если произошла реализация табачных изделий на экспорт и банковская гарантия по ним не представлена |

| 7 | Ставка акциза |

| 8 | Сумма акциза (с точностью до 2-го знака после запятой) как результат перемножения гр. 6 на гр. 7 |

Подраздел 2.3 (расчет акциза, подлежащего уплате в бюджет)

| Строка | Расшифровка |

| 200 | Начисленная сумма акциза за отчетный месяц |

| 210 | Сумма налоговых вычетов |

| 220 | Заполняется, если стр. 200 > 210 (акциз к уплате) |

| 230 | Заполняется, если стр. 200 < 210 (акциз к возмещению) |

Раздел 3 (при совершении освобожденных от акциза экспортных операций, если право на освобождение не подтверждено документально)

Неподтвержденный экспорт отражается в ТД в периоде фактической отгрузки табачных изделий (этот факт отражается в уточненной ТД).

| Строки и графы | Расшифровка |

| Графа 2 | |

| стр. 020–160 | Виды реализуемых на экспорт табачных изделий |

| стр. 080–120 | |

| Графа 4 | Коды видов табачных изделий: 411— табак, 430 — сигары, 440 — сигариллы, 450 — сигареты с фильтром, 460 — папиросы и сигареты без фильтра |

| Графа 5 | Налоговая база в натуральном или стоимостном выражении |

| Графа 6 | Ставка акциза, действовавшая на дату реализации табачных изделий на экспорт |

| Графа 7 | Рассчитанная сумма акциза (гр. 5 × гр. 6) |

| стр. 010 | Сумма акциза по табачным изделиям, экспортированным в страны Таможенного союза (сумма строк 020, 030, 040, 050, 060 графы 7) |

| стр.070 | сумму акциза по табачным изделиям, экспортированным в страны, не входящие в Таможенный союз (сумма строк 080, 090, 100, 110, 120 графы 7) |

| стр.130 | Общая сумма акциза (стр. 010 + стр. 070) |

Раздел 4 (при совершении освобожденного от акциза экспорта табачных изделий)

| Строка | Расшифровка |

| 010–100 | Сумма предъявленного к возмещению акциза по каждому виду табачных изделий (при документальном подтверждении факта экспорта) |

| 110 | Общая сумма подлежащего возмещению акциза |

| 120–210 | Сумма акциза по табачным изделиям, факт экспорта которых документально подтвержден |

| 220 | Общая сумма акциза по подтвержденному экспорту |

Приложения 1–6 к ТД заполняются в соответствии с утвержденным порядком. Пример заполнения ТД — в следующем разделе.

Правила заполнения декларации по акцизам

Декларация представляется в ФНС на бланке установленной формы, соответствующего налогового периода.

Декларация должна быть представлена и в случае, если рассчитанная сумма акцизного налога равна 0 или рассчитанная величина – отрицательная.

Информация вносится чернилами разборчиво или же с использованием компьютера. Каждая ячейка предназначена только для одного показателя, при их отсутствии ставится прочерк.

При исправлении ошибок необходимо руководствоваться правилами исправления ошибок: перечеркивается неверное значение, вписывается правильное и подписывается лицами, подписавшими декларацию, поставив печать организации, также – дату исправления.

Если при подаче обнаружился факт не указания или неполного отражения информации или ошибок, то налогоплательщик обязан внести исправления и представить в ФНС уточненную декларацию.

Куда сдавать декларацию

Заполненную налоговую декларацию сдают в местную налоговую службу в установленные сроки. Если у предприятия есть филиалы, то документ подают в ФНС по фактическому местонахождению компании. Пошаговая инструкция подачи отчета:

- .

- Заполнить декларацию по акцизам на этиловый спирт.

- Отнести декларацию в местную ФНС.

Отчитаться может как руководитель предприятия, так и уполномоченный представитель, предъявив доверенность.

Второй способ подачи ㅡ электронный формат. Пошаговая инструкция подачи электронного отчета:

- Заполнить декларацию в формате .xls.

- Поставить усиленную электронную цифровую подпись (ЭЦП).

- Отправить документ по электронной почте.

Третий способ ㅡ подача по почте РФ:

- Распечатать бланк.

- Заполнить форму.

- Поставить подписи и печати.

- Отправить заказным письмом.

Непредставление налоговой декларации по акцизам

В соответствии со ст. 15.5 КоАП РФ и ст. 119 НК РФ:

Непредставление в срок, установленный в ФНС – наложение штрафа на организацию в размере 5% не уплаченной суммы налога на основании подаваемой декларации, за каждый месяц непредставления с установленного дня для представления, но не более 30% отмеченной в декларации суммы и не менее 1000 рублей (НК РФ).

На должностных лиц – наказание в виде предупреждения или наложения административного штрафа в размере от 300 до 500 рублей (КоАП).

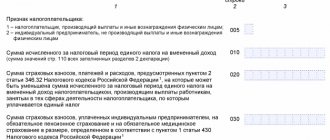

Раздел 1. Сумма акциза на подакцизные товары, подлежащая уплате в бюджет (возмещению из бюджета)

Раздел 1 заполняют все налогоплательщики акцизов.

По строке 010 указывается ОКТМО муниципального образования, на территории которого осуществляется уплата акциза.

По строке 020 указывается код бюджетной классификации (КБК), по которому зачисляется сумма акциза. Он выбирается из классификатора по соответствующему виду подакцизного товара.

По строке 030 указывается сумма акциза, подлежащая уплате в бюджет по КБК, указанному по строке 020 . При этом она должна соответствовать сумме акциза, отраженной в подразделе 2.4 раздела 2 по коду показателя 40001 либо сумме акциза, отраженной по строке 110 в разделе 3 (по соответствующему КБК).

По строке 040 указывается сумма акциза, начисленная к уменьшению (в случае превышения налоговых вычетов над исчисленной суммой акциза). При этом она должна соответствовать сумме акциза, отраженной в подразделе 2.4 раздела 2 по коду показателя 40002.

По строке 050 указывается сумма акциза, начисленная к уменьшению в соответствии со ст. 203.1 НК РФ (в случае превышения налоговых вычетов над исчисленной суммой акциза). При этом она должна соответствовать сумме акциза, отраженной в подразделе 2.4 раздела 2 по коду показателя 40004.

Строка 050 заполняется отдельными категориями налогоплательщиков, на которых распространяется особый порядок возмещения акцизов, установленный ст. 203.1 НК РФ. К таким налогоплательщикам относятся лица, имеющие свидетельства на переработку прямогонного бензина, на совершение операций с бензолом, параксилолом и др.

По строке 060 указывается сумма акциза, заявленная к возмещению. При этом она должна соответствовать сумме акциза, отраженной в подразделе 2.4 раздела 2 по коду показателя 40003.

Если по разным видам подакцизных товаров сумма акциза подлежит зачислению на один и тот же КБК, то в строках 030-060 указывается конечный результат расчетов с бюджетом по соответствующему КБК.

Ошибка при осуществлении освобождения от авансового платежа

Авансовый платеж необходимо внести не позднее 18 числа отчетного периода.

Если организация претендует на освобождение от уплаты аванса, то необходимо:

- указать дату закупки

- рассчитать платеж (ст. 194 НК РФ)

- подается извещение

- обеспечиваются гарантии банка

Для освобождения от аванса по акцизам представляется в ФНС по месту учета, но не позднее 18 числа в текущем налоговом периоде, при этом представляется 4 экземпляра (в том числе 1 – в электронной форме)

Кто и когда сдает

В 179 НК РФ закреплено, кто сдает декларацию по акцизам на табак и другие подакцизные товары, — организации и ИП, уплачивающие акцизные взносы. Отчитываться надлежит и тем предприятиям, которые перевозят продукцию через границы ЕАЭС.

Отчеты предоставляются в инспекцию ФНС по месту нахождения. При наличии обособленных подразделений отчетность направляется в ИФНС по месту локации этого подразделения. Сроки сдачи ограничены, налоговая декларация по акцизам предоставляется в налоговый орган в срок до 25-го числа следующего месяца. Но ежемесячно отчитываются только те организации, у которых производится фактическая уплата акциза в бюджет после реализации подакцизной продукции.

Формат сдачи — бумажный (если численность работников позволяет) и электронный (для тех, у кого трудятся более 100 человек). Декларацию по косвенным налогам подают до 20-го числа следующего месяца.

Уплачивают начисленные акцизы в те же даты — не позднее 25-го числа следующего месяца. Подотчетному лицу рекомендуется подавать декларацию и проводить платежи одновременно во избежание предупреждений и последующих штрафных санкций.