Какой подоходный налог в России и кто должен его уплачивать

НДФЛ — прямой налог, который рассчитывается с разницы между всеми доходами, полученными физическими лицами, и расходами, которые подтверждены документами, оформленными в соответствии с действующим законодательством, или налоговыми вычетами.

Об объектах, попадающих под этот налог, читайте в статьях рубрики по НДФЛ:

- «Объект налогообложения»;

- «Доходы, не подлежащие налогообложению НДФЛ».

Плательщики НДФЛ — это физические лица, которые в целях расчета налога делятся на две группы:

- Резиденты РФ — те, кто получает доход и находится в России не менее 183 календарных дней в течение года без перерыва. Они уплачивают налог в размере 13% от зарплаты (о размере НДФЛ по иным доходам речь пойдет ниже).

ВНИМАНИЕ! С 01.01.2021 введена прогрессивная ставка по НДФЛ. При доходе свыше 5 млн.руб. в год, налог следует рассчитывать, исходя из 15%.

- Нерезиденты РФ — те, кто находится в РФ менее 183 дней и получает доход на ее территории. Размер подоходного налога с их доходов в общем случае составляет 30%. Однако для некоторых видов нерезидентов ставка НДФЛ составляет 13%. К нерезидентам, чьи доходы от основной трудовой деятельности облагаются по ставке 13% относятся ( п.3 . ст. 224 НК РФ):

- работники из стран ЕАЭС (важный нюанс см. здесь);

- работающие по патенту;

- высококвалифицированные специалисты;

- иностранцы-беженцы или получившие убежище в России;

- участники Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию;

- члены экипажей судов, плавающих под Государственным флагом Российской Федерации.

Эксперты К+ подготовили справочную информацию по ставкам НДФЛ в зависимости от резиденства, а также собрали письма Минфина и ФНС, разъясняющие применение ставок НДФЛ в разных ситуациях. Получите бесплатно пробный доступ к системе.

Какую систему налогообложения выбрать для производства

Для большинства микро и малых предприятий оптимальный выбор — УСН 15 % («Доходы минус расходы»), т.к. обычно имеются значительные расходы на материалы, сырье, инструменты, работы и услуги.

УСН 6% («Доходы») предпочтительнее, если расходы сложно или невозможно подтвердить документально, а значит, нельзя учесть их при расчете налогооблагаемой базы. Например, организация принимает лом черных металлов и производит из него изделия. В штате два человека, оформленных на минимальную зарплату, лом им приносят без каких-либо документов, расчет за него производится неофициально, а стоимость готовых изделий высокая. Получается, что выручка большая, а расходы незначительные, поэтому платить 15% от разницы невыгодно. К тому же, придется учитывать и документально подтверждать затраты, что требует времени. Для таких производств подойдет УСН 6%.

ОСНО выбирают крупные производители, а также малые предприятия, которые по какой-то причине не имеют права применять «упрощенку» или продают готовую продукцию преимущественно плательщикам НДС.

Подытожим:

- Если планируете официально закупать сырье, материалы, инструменты, оплачивать работы и услуги, выбирайте УСН 15%. Упрощенная система налогообложения «Доходы минус расходы» оптимальна для производства, т.к. вместо трех налогов (НДС, налог на прибыль и налог на имущество) нужно платить один. Но учтите, что применение этой системы связано с необходимостью сбора и учета расходных документов.

- Если доля документально подтвержденных расходов минимальна или их нет вообще, подойдет УСН 6%.

- Если большинство покупателей — плательщики НДС или вы не можете применять УСН, оставайтесь на ОСНО.

Сомневаетесь в выборе системы налогообложения? Поможем подобрать оптимальный вариант с учетом специфики бизнеса, оформим документы в соответствии с требованиями налоговой и подадим их без вашего присутствия. Результат гарантирован!

Сделать первый шаг к собственному делу!

Сколько процентов от зарплаты и других доходов составляет подоходный налог

Сколько подоходный налог составит в итоге, зависит от того, по какой ставке подлежат обложению доходы физического лица. Ст. 224 НК РФ предусмотрено 5 процентных ставок НДФЛ:

- 9% с суммы доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007. Такая же ставка установлена с сумм доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных до 01.01.2007.

- 13% НДФЛ с суммы доходов физических лиц (заработной платы, вознаграждений по гражданско-правовым договорам, доходов от продажи имущества и др.). С 2015 года такая же ставка действует для дивидендов. Базу для налога с дивидендов необходимо рассчитывать, отделяя ее от других доходов, облагаемых по ставке 13%.

- 15% с сумм дивидендов, полученных физическими лицами — нерезидентами от долевого участия в российских организациях. С 01.01.2021 — с годовых доходов, превышающих 5 млн руб.

- 30% с сумм всех прочих доходов, полученных физическими лицами — нерезидентами.

- 35% с сумм выигрышей, призов и участия в любых конкурсах, сумм процентов от вкладов в банках (в части превышения установленных размеров ставки ЦБ РФ), сумм экономии на процентах с полученных кредитов и др.

В настоящее время действуют особые правила в части уплаты авансовых платежей по налогу с иностранцев, которые осуществляют деятельность на основании патентной системы налогообложения. При получении или продлении патента они должны внести авансовый платеж исходя из суммы 1 200 руб., умноженной на коэффициент-дефлятор, установленный для соответствующего года, и на коэффициент, учитывающий особенности регионального рынка труда. При последующем расчете НДФЛ для такого работника должны быть учтены оплаченные им авансовые платежи.

Как уменьшить 13%: налоговый вычет по НДФЛ

Физические лица — резиденты РФ имеют возможность использовать вычет по налогу для уменьшения дохода, облагаемого НДФЛ. Наиболее широко применяемыми из них являются вычеты, предоставляемые гражданам на детей до достижения ими определенного возраста с дохода до определенной величины.

Также существуют налоговые вычеты, с помощью которых можно вернуть ранее уплаченные 13% НДФЛ при приобретении имущества, оплате обучения, лечения, инвестировании и т. п. (ст. 218–221 НК РФ).

Для возврата из бюджета ранее оплаченных 13 процентов НДФЛ необходимо предоставить в ФНС декларацию по форме 3-НДФЛ и документы, обосновывающие получение вычета по налогу. Некоторые виды вычетов можно получить у работодателя.

О существующих видах вычетов читайте в нашей рубрике «Вычеты (НДФЛ)».

Изменился ли размер НДФЛ в 2022 — 2022 годах?

В 2022 году изменений в размере НДФЛ нет. Процент НДФЛ и, соответственно, размер этого налога менялись с 01.01.2021.

Так, с января 2022 года действует повышенная ставка налога в размере 15% с доходов граждан, чей доход превышает 5 млн. руб. в год.

Данные нововведения важны не только для налогоплательщиков — физлиц, но и для бухгалтеров, которым приходится считать налог с учетом новой прогрессивной шкалы. Поэтому рекомендуем вам аналитический Обзор от экспертов КонсультантПлюс, в котором прокомментированы грядущие изменения. Пробный доступ к правовой системе можно получить бесплатно.

Некоторые изменения в налогообложении имели место в предшествующие периоды.

Так, изменения 2022 года коснулись платы за независимую оценку квалификации работника:

- она не попадает под НДФЛ, удерживаемый у работника, если оплачена работодателем (п. 21.1 ст. 217 НК РФ);

- на ее сумму можно заявить социальный вычет, если она оплачена самим работником (подп. 6 п. 1 ст. 219 НК РФ).

В 2022 году приняты изменения в п.60 ст. 217 НК РФ, которые позволяют не облагать при соблюдении определенных условий доходы, полученные физическим лицом при ликвидации иностранной компании (закон от 19.02.2018 № 34-ФЗ). Эти изменения распространяются на правоотношения, возникшие с 01.01.2016.

Налоги на малый бизнес в 2022 году

Правительство РФ приняло ряд законодательных актов, которые вступили в силу 1 января 2022 года. Они повлияют на налоговую нагрузку бизнеса.

Отмена ЕНВД

Федеральный закон от 29 июня 2012 года № 97-ФЗ

С 1 января 2022 года перестал действовать единый налог на вменённый доход. ИП, которые до этого применяли вменёнку, могли перейти на другой спецрежим или на общий режим налогообложения. Для тех, кто применял ЕНВД в последнем квартале 2022 года и хочет перейти на УСН, продлён срок перехода. Заявление можно подать до 31 марта 2022 года.

НДФЛ 15%

Федеральный закон от 23 ноября 2022 года № 372-ФЗ

Вводится прогрессивная шкала НДФЛ. Те, чьи доходы превышают 5 млн рублей в год, будут платить НДФЛ по ставке 15%. Для тех, чьи доходы ниже этой суммы, сохраняется ставка 13%.

Повышенный МРОТ и страховые взносы

Федеральный закон от 29 декабря 2022 года № 473-ФЗ

С 1 января 2022 года федеральный и региональный МРОТ составляет 12 792 рубля. Зарплаты работникам должны быть повышены в соответствии с новой суммой, а значит, вырастет налоговая нагрузка на работодателя.

Также с начала года увеличилась предельная база для расчёта по страховым взносам:

- в ПФР — 1 465 000 рублей — с суммы превышения нужно платить взносы по ставке 10%;

- в ФСС — 966 000 рублей — с суммы превышения взносы не уплачиваются.

Лимит для расчёта взносов на обязательное медицинское страхование не установлен.

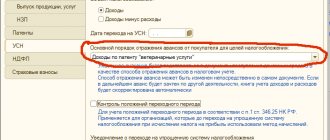

Повышенные лимиты для УСН

Федеральный закон от 31 июля 2022 года № 266-ФЗ

Стандартные ограничения на применение упрощёнки — доход до 150 млн рублей и до 100 работников в штате. Налоговая ставка может отличаться в регионах, но её средний размер составляет:

- по доходам — от 4 до 6 %;

- по доходам за вычетом расходов — от 7 до 15 %.

Если налогоплательщик на упрощёнке выходит за пределы этих ограничений, его переводят на ОСНО.

Но с 2022 года вводится переходный период для упрощенцев с новыми ограничениями:

- доход — до 200 миллионов рублей;

- число сотрудников — до 130.

Налоговая будет отправлять «нарушителей» на переходный режим автоматически. Ставки одинаковые для всех регионов:

- 8 % — для доходов;

- 20 % — для доходов за вычетом расходов.

Новые ставки действуют весь квартал, в котором произошло превышение.

Взносы ИП «за себя»

Суммы страховых взносов, которые ИП платят «за себя», не изменились. В 2022 году они составляют:

- на ОПС — 32448 руб;

- на ОМС — 8426 руб;

- дополнительный взнос в ПФР — 1% от суммы, превышающей 300 000 рублей годового дохода.

Рост акцизов

Федеральный закон от 15 октября 2022 года № 321-ФЗ

Ставки акцизов на сигареты, табачную продукцию и электронные сигареты выросли на 20% по сравнению с 2022 годом. Ставка акциза на папиросы и сигареты в 2022 году составляет 2359 рублей за 1 тысячу штук, на вейпы и электронные сигареты — 60 рублей за штуку.

Также не следует забывать о ежегодной индексации ставок акцизов на другую продукцию. План повышения ставок до 2023 года содержится в статье 193 НК РФ.

Налоговые каникулы

Федеральный закон от 31 июля 2022 № 266-ФЗ

Налоговые каникулы для ИП на УСН и ПСН продлены до конца 2021 года. Предприниматели могут рассчитывать на нулевую ставку налога, если соблюдены следующие условия:

- в регионе регистрации ИП принят соответствующий закон;

- ИП впервые зарегистрирован после того, как в регионе приняли закон о налоговых каникулах.

- ИП работает в производственной, научной, социальной сфере, оказывает бытовые услуги населению или сдаёт жильё в аренду;

- доходы от этой деятельности составляют не менее 70% от общего дохода ИП.

Новости для ПСН

Федеральный закон от 23 ноября 2022 года № 373-ФЗ

Помимо налоговых каникул, введены новые льготы для ИП на ПСН.

Расширен перечень видов деятельности, при котором можно применять ПСН. Теперь в него входят преподаватели, фотографы, повара и фермеры. Последние смогут получить единый патент на животноводство и растениеводство.

ИП на ПСН смогут уменьшить стоимость патента на сумму страховых взносов. Если у предпринимателя нет работников, то можно вычесть из стоимости всю сумму взносов, а если работники есть — только половину.

Также увеличена до 150 м² площадь торгового зала, при которой можно применять ПСН в сфере торговли и общепита.

Отмена декларации по земельному и транспортному налогу

Федеральный закон от 15 апреля 2022 года № 63-ФЗ

Начиная с налогового периода 2022 года, налогоплательщики больше не сдают декларации по земельному и транспортному налогам. Теперь ФНС сама рассчитывает сумму налогов и высылает квитанции. Уплатить эти налоги нужно до 1 марта 2022 года.

Освобождение от аудита

Федеральный закон от 29 декабря 2022 года № 476-ФЗ

С 2022 года от обязательных аудиторских проверок освобождены субъекты малого предпринимательства, которые отвечают следующим условиям:

- доход за предыдущий год не превышает 800 млн рублей;

- сумма активов бухгалтерского баланса которых по состоянию на конец прошлого года не превышает 400 млн рублей.

Также не будут проверять НКО, соответствующие хотя бы одному из условий:

- доход от предпринимательской деятельности за прошлый год до 800 млн, активы до 400 млн;

- является фондом, поступление имущества (в том числе денег) в который за предыдущий год не превышает 3 млн рублей;

- является организацией потребительской кооперации.

С 1 января 2022 года эти налогоплательщики могут применять упрощённые способы ведения бухучёта и составлять упрощённую бухотчётность начиная с отчётности за 2022 год.

Льготы для IT-сферы

Федеральный закон от 31 июля 2022 № 265-ФЗ

Для разработчиков программного обеспечения снижены налоги и страховые взносы. Налог на прибыль касается только налогоплательщиков на ОСНО. Его ставка теперь составляет 3% вместо 20%, как было раньше.

Пониженные страховые взносы действуют для налогоплательщиков на любой системе налогообложения. Общая ставка снижена с 14 до 7,6%, а по отдельным видам взносов проценты распределены так:

- пенсионное страхование — до 6 %;

- социальное страхование по материнству или болезни, включая иностранных граждан — до 1,5 %;

- медицинское страхование — до 0,1 %.

Право на льготы по налогам и страховым взносам имеют компании, которые включены в реестр аккредитованных организаций в IT-области. Кроме того, в штате должно быть не менее 7 человек.

Также изменились правила применения льготы по освобождению реализации от НДС. Теперь для того, чтобы воспользоваться льготой, разработчикам необходимо включать своё ПО в реестр российских программ для ЭВМ.

Итоги

Налоговые ставки по НДФЛ в 2022 году не изменились. Последнее состоявшееся изменение — прогрессивная ставка налога по доходам свыше 5 млн. руб. в размере 15% с 2022 года. Предыдущее изменение налоговых ставок по НДФЛ было в 2015-м, когда была увеличена ставка для доходов в виде дивидендов с 9 до 13%.

Несмотря на относительное постоянство ставок НДФЛ, в законодательство регулярно вносятся изменения касающиеся порядка исчисления налога, или вводятся новые отчетные формы по налогу и изменяются правила их заполнения.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Изменение налоговой ставки в 2016 году

В текущем году Министерством Финансов не планируется изменять размер налоговой ставки. Согласно действующими законодательствам Российской Федерации и ст. № 248 Налогового кодекса РФ процент ставки на налог на прибыль ООО составляет 20%.

Каждая коммерческая организации, юридические лица и индивидуальные предприниматели, занимающиеся малым и средним бизнесом по всей территории Российской Федерации, выступают в качестве налогоплательщиков. В их обязанности входит своевременная и полная уплата налогов в государственный бюджет и федеральные фонды в срок, установленный пунктами действующего Налогового кодекса.

Организация должна четко понимать, сколько процентов налог на прибыль составляет от получаемых доходов. Регламент выплат и определение ставки подробно прописаны в Налоговом кодексе РВ.