Что делать в случае блокировки

Чтобы устранить возникшую проблему и восстановить платежеспособность, в первую очередь необходимо уточнить, с чем связано принятое решение. Проверить ограничения и приостановления по расчетному счету можно на сайте ИФНС — налоговая служба по соответствующему запросу предоставляет сведения о постановлении, выступающем основанием для заморозки.

Исходя из этой информации, Вы можете определиться с дальнейшей последовательностью действий. В рамках действующего Кодекса закреплены положения, определяющие сроки, в течение которых примененные санкции должны быть сняты после того, как налогоплательщиком были выполнены все необходимые предписания. Стандартное время, отведенное на принятие резолюции, составляет один рабочий день с момента подтверждения, однако, как показывает практика, ожидание может затянуться — поэтому лучше своевременно контролировать ключевые процессы, исключая вероятность возникновения неприятной ситуации.

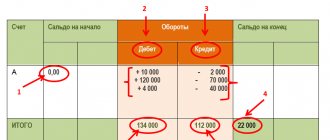

Правила проверки в инспекции

Камеральной проверке в обязательном порядке подлежит вся сданная в ИФНС налоговая отчетность. При этом обращают внимание на следующее:

- логичность обязанности представления такой отчетности;

- правильность применения ставок;

- обоснованность льгот;

- правильность арифметических расчетов;

- корреляцию со сведениями из другой отчетности налогоплательщика, сданной в ИФНС;

- увязку с другими данными, имеющимися в распоряжении ИФНС;.

- наличие резких колебаний в размере налоговой базы;

- обоснованность и логичность изменений при представлении уточненной декларации.

В случае возникновения вопросов инспекция запросит пояснения (п. 3 ст. 88 НК РФ) и необходимые первичные документы (пп. 6, 8, 8.1, 8.3 ст. 88 НК РФ). В интересах налогоплательщика – своевременно отреагировать на такой запрос, приложив к пояснениям копии подтверждающих его правоту документов и расшифровок учетных данных.

Возможные основания

Как правило, при попытке проверить блокировку расчетного счета организации выясняется, что ограничения, применяемые налоговыми органами, стали следствием одного из следующих нарушений:

- Несоблюдение сроков подачи декларации. Подобная мера предусматривает арест всей суммы денежных средств, находящихся на балансе юридического лица. При этом возможно выполнение операций в соответствии с законодательством Российской Федерации, например, оплата налогов, выплата заработной платы и т.д.

- Неуплата начисленных ФНС налогов. В этом случае инспекция имеет право заблокировать часть денег, соответствующую размеру недоплаченного налога, вне зависимости от того, на каких именно счетах предприятия они хранятся. Характерная проблема — чрезмерно «старательное» исполнение постановления ФНС, когда указанная к удержанию сумма замораживается несколько раз, в результате чего ее размер фактически увеличивается. Для разблокирования рекомендуется оперативно направить в налоговый орган заявление с просьбой о восстановлении доступа.

- Непредоставление квитанций о приеме электронных документов. Одной из обязанностей организаций является подтверждение о получении уведомлений, отправленных ИФНС — например, о назначенном визите, или требовании предоставить пояснения по имеющимся вопросам. Положения регламента отводят на данную процедуру шесть рабочих дней. Если по истечении указанного срока проходит еще 10 суток, однако со стороны компании так и не было предпринято никаких действий, закон допускает возможность применения блокировки.

Обеспечение постановления о привлечении к ответственности, принятого по итогам камеральных или выездных мероприятий.

В случае с физическими лицами действует достаточно широкий спектр оснований, поэтому проверка решений налоговой о приостановлении операций по счетам требует анализа сразу нескольких источников. К числу подобных факторов относят:

- Ведение незаконной предпринимательской деятельности, а также работы без оформления трудовых отношений между сотрудником и работодателем.

- Несоблюдение ИП сроков плановой подачи отчетности, включая ситуации, когда фактическая деятельность за указанный период не осуществлялась.

Во избежание более серьезных последствий рекомендуется оперативно уточнить действительную причину заморозки денег, и, в случае обоснованности, принять необходимые меры для ее устранения.

Удобная система банковского обслуживания удаленного доступа, предоставляющая безопасный доступ к Вашим счетам в МОРСКОМ БАНКЕ (АО) для осуществления платежей и переводов с помощью компьютера и сети Интернет.

Выездная проверка — квинтэссенция контроля

Для камеральной проверки не нужно какое либо специальное решение. Такая проверка начинается по умолчанию в ответ на тот или иной отчет от ИП.

Получить выездную проверку, по одному или сразу нескольким налогам, еще надо умудриться. Проводится она по решению руководителя инспекции или его заместителя. Как правило — на территории, в помещении налогоплательщика.

Риски выездной можно оценить самостоятельно по ряду формальных критериев. Это среднеотраслевые показатели налоговой нагрузки. В начале мая ФНС разместила свежие данные — за прошедший 2022 год. Смотрите цифры на подсайте «Контрольная работа» в разделе «Концепция системы планирования выездных налоговых проверок». Там же — показатели рентабельности продаж и активов. Все данные представлены по видам экономической деятельности.

Отклонение уровня налоговой нагрузки от ее среднего уровня в конкретной отрасли — один из критериев самостоятельной оценки налоговых рисков. Если в значениях большой разброс или резкие скачки в любую сторону, риск выездной проверки значительно увеличивается.

Основное внимание традиционно к НДС, возможному дроблению бизнеса и зарплатным налогам.

Надо ли бояться выездной проверки от ФНС «маленьким» ИП, с незначительным оборотом? Вряд ли. При условии, что предприниматель — добросовестный: платит все положенные налоги в срок и вовремя отчитывается. И тут встает самый острый вопрос — каких предпринимателей считать «маленькими»? В каждом регионе свои ориентиры и мерки. Нигде они, конечно, в открытом доступе не прописаны.

Имеет значение сумма налогов, которую можно доначислить. Если с ИП нечего взять, доначисления будут смешными (читай: проверка — нерезультативной), то и вероятность выездной проверки стремится к нулю.

В первые два года почти все ИП могут работать спокойно. Дело в том, что на выезде инспекторы вправе проверить период, не превышающий три календарных года, предшествующих тому, в котором вынесли решение о проверке. При этом обычно смотрят сразу два или три года. Поэтому если ИП — новичок, ревизоры точно к нему придут не сразу.

Тонкий момент: сейчас всё больше выездных проверок проводится в отношении физлиц без статуса ИП. Это бывает, когда налоговая видит в деятельности «физика» признаки предпринимательства. Например, построил нежилое помещение и продал его. Или систематически сдает нежилые помещения в аренду. Показательный кейс — определение Верховного Суда РФ от 28.01.2021 № 309-ЭС20-22246, которое попало в Обзор ФНС — п. 7 письма от 06.04.2021 № БВ-4-7/4549.

ИП-работодатели могут столкнуться с выездными проверками ФСС и ПФР. Зачастую фонды кооперируются с ИФНС и наступают вместе. Поэтому если от ФНС проверка маловероятна, то и фонды вряд ли заинтересуются конкретным ИП-работодателем.

Внеплановую выездную проверку от фонда ждите, если в фонд поступила жалоба от работника.

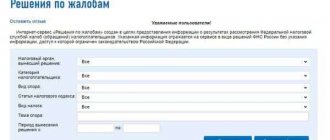

Проверка блокировки счета на сайте ИФНС

Наиболее простой метод, с помощью которого можно уточнить наличие ограничительных мер — использование официального сервиса, предоставленного Федеральной налоговой службой. Алгоритм получения необходимой справочной информации как для организаций, так и для обычных граждан, достаточно прост, и включает в себя следующие действия:

- Откройте с помощью браузера страницу, расположенную по адресу service.nalog.ru, и выберите раздел «Система информирования банков о блокировке, приостановлении операций по счету и состоянии обработки электронных документов».

- О, и введите в дополнительные поля формы ИНН юридического лица и БИК банка.

- Подтвердите отправку данных, после чего на экране появится таблица с указанием вынесенных ограничений.

При этом важно отметить, что по заявке отражаются только основные реквизиты, такие как дата, номер и код ведомственного органа. Чтобы уточнить конкретные причины каждой из выявленных санкций, следует обратиться в подразделение по месту регистрации или проживания.

Откройте счет и получите 6% на остаток по счету!

Альтернативные способы проверки

Существуют и другие методы, позволяющие проверить приостановление по счету, ограничение и блокировки не только на сайте ФНС. Так, к примеру, клиентам МОРСКОГО БАНКА доступен сервис «Светофор», благодаря которому можно получить сведения о потенциальных и действующих контрагентах, и снизить риски для бизнеса. Сервис не только предупреждает о возможных проблемных аспектах, дает оценку по двум параметрам:

- Достаточность. По некоторым категориям контрагентов (например, по ИП) информации в открытых источниках мало для комплексного вывода. По таким выдаст сообщение о необходимости дополнительной проверки.

- Существенность. Это способность факта влиять на отношения с контрагентом. Например, сообщение о банкротстве — это существенный факт, а штраф ГИБДД — нет. Наиболее существенные факты помечены красным цветом.

Это удобный способ для тех, кто предпочитает безопасность и надежность, поскольку своевременно полученная информация, основанная на актуальных данных, исключает возникновение непредвиденных ситуаций.

Встречная проверка — когда проверяют не вас

Такого понятия, как «встречная проверка», в НК нет. Это один из видов иных мероприятий налогового контроля. Проводится «встречка» в рамках выездной или камеральной проверки вашего контрагента. Или контрагента вашего контрагента. То есть это уже второе звено, если идти по цепочке контрагентов. Могут быть и более отдаленные звенья.

Суть — документы проверяемого контрагента налоговая сверяет с вашими, чтобы убедиться в реальности сделки.

Ваша задача при «встречке» — представить документы по требованию налоговиков в обозначенный ими срок. Это 5 или 10 рабочих дней — зависит от вида проверки. Игнорировать требование не стоит, хоть проверяют и не лично вас. За нарушение срока — штраф минимум 10 000 руб. А если к ответственности по статье 126 НК (непредставление сведений) прибавят штраф по статье 129.1 НК (несообщение сведений), будет 15 000 руб.

Большой риск встречных проверок возникает, если ИП работает с сомнительными поставщиками или покупателями. Поэтому на этапе переговоров важно проверять своего контрагента, чтобы избежать отношений с проблемными.

Что происходит при приостановке операций по счету

Процедура заморозки РС предусматривает несколько последовательных стадий:

- Рассмотрение контролирующим ведомством имеющихся оснований, и вынесение соответствующего предписания в рамках процессуального регламента.

- Отправка уведомления банку, в котором обслуживается компания или физическое лицо, приостановления об ограничениях по счету.

- Направление копии налогоплательщику, с получением подтверждения об информировании в виде подписи.

- Исполнение банком предъявленного требования и последующая передача в налоговую службу информации о сумме денежных средств, оставшихся в распоряжении компании или физического лица.

Решение о блокировке расчетного счета по итогам проверки ФНС может быть принято непосредственным руководителем органа, а также его заместителем. Стандартный образец оформления постановлений утвержден положениями, закрепленными в рамках приказа, опубликованного 14 июля 2015 г. N ММВ-7-8/284, при этом в кредитное учреждение направляется электронная форма.

Существует ряд операций, которые могут осуществляться по счету при наличии блокировок ФНС. В этот перечень входят:

- Расчеты по зарплате и выходным пособиям.

- Оплата действующих алиментных обязательств.

- Погашение страховых взносов и назначенных штрафов за неуплату налогов.

- Компенсация нанесенного ущерба здоровью.

Уточнить сведения о причинах блокировки по счету ФНС, сроках действия запрета и сумме долга, а также проверить информацию налоговой об имеющихся задолженностях можно в онлайн-режиме. При этом даже резолюция о приостановлении не является основанием для запрета на перечисление обязательных сборов, а также осуществление первоочередных транзакций, порядок исполнения которых регламентируется нормами Гражданского кодекса.

Как восстановить доступ к заблокированным средствам

Наиболее распространенный фактор, обуславливающий применение санкций со стороны налоговиков — несвоевременная уплата обязательных сборов. В теории сервис оповещения о блокировке расчетного счета ФНС предусматривает уведомление субъектов регулирования, однако на практике процедура реализуется надлежащим образом далеко не во всех случаях, особенно если сумма долга, из-за которого накладывается запрет, не превышает несколько рублей. В подобных ситуациях следует сохранять спокойствие и действовать последовательно.

Шаг 1. Уточнить причины

Для любого решения, принимаемого государственными ведомствами, должно быть соответствующее основание, предусмотренное законодательными положениями. Как Вы уже знаете, информация о счетах, заблокированных ФНС, доступна на сайте — проверка приостановления банками не занимает много времени. Получив реквизиты, обратитесь в ответственный орган по месту жительства или регистрации организации, и выясните, какие именно операции не были исполнены надлежащим образом.

Шаг 2. Устранить проблемы

Порядок восстановления доступа к собственным деньгам зависит от того, насколько обоснованными являются требования налоговой службы. В том случае, если причиной ограничительных мер выступают действительно нарушения, будь то неисполнение предписаний, нарушение цикла электронного документооборота, или несвоевременная подача декларации — достаточно будет исправить допущенные ошибки. Если же внутренняя проверка не подтверждает правомерность претензий — разбирательство придется проводить в судебном порядке.

Шаг 3. Информирование об исполнении

По факту удовлетворения претензий следует оперативно отправить в инспекцию соответствующее уведомление, не дожидаясь самостоятельной реакции со стороны ведомства. Основанием для отмены ареста служит постановление, исполнить которое банк обязан в течение одного рабочего дня. С учетом всех нюансов взаимодействия, общая продолжительность процедуры восстановления доступа не превышает 72 часов с момента предоставления данных об устранении выявленных ранее нарушений.

Шаг 4. Контроль выполнения

Уточнить снятие приостановления по счету можно посмотреть на сайте налоговой или узнать в ФНС напрямую о сроках принятия и исполнения решения. В случае несоблюдения установленного регламента необходимо обратиться с письменным заявлением к руководителю ведомства, изложив общие сведения о сложившейся ситуации.

Откройте счет и получите 6% на остаток по счету!

Частые вопросы

Whois — это общедоступная база данных с информацией о владельцах IP-адресов и доменов. Проверка данных об IP предоставит сведения о его принадлежности к подсети, автономной системе, их владельцу и его контактам. Проверка доменного имени покажет владельца, регистратора, срок окончания регистрации, а также контакты владельца, если это не запрещено правилами доменной зоны. Программа Whois работает по протоколу TCP и порту 43, но более популярны веб-интерфейсы. Доступ к данным Whois свободный и бесплатный.

Чтобы узнать где размещён нужный сервер просто введите его доменное имя в Whois. Сервис преобразует имя в IP адрес и отобразит его владельца и контакты. В полях Страна и Адрес будет указано место размещения сервера. Так можно найти по ип адресу местоположение сайта.

Срок регистрации домена можно проверить по его адресу в сервисе Whois. Поле «Оплачен до» покажет дату, по которую делегирован домен. Поле «Дата высвобождения» — дату, после которой домен может быть зарегистрирован любым желающим, в случае если владелец не продлит его.

Сервисы Whois помогут узнать сколько лет домену. Укажите нужный адрес и в основных сведениях о домене найдите поле «Создан». Разность между текущей датой и датой регистрации (создания) и будет возрастом домена.

Сроки возобновления проверок

В соответствии с постановлением Правительства РФ, Федеральной службой, осуществляющей экономический надзор, было опубликовано официальное уведомление о восстановлении стандартного порядка реализации контролирующих процедур. Ранее, в связи с эпидемиологическими ограничениями, данная практика временно приостанавливалась, однако начиная с 2022 года проведение выездных мероприятий, контроль за начислением и уплатой обязательных сборов, а также оценка совершаемых коммерческих сделок между взаимозависимыми субъектами осуществляются в полном объеме. Кроме того, не была продлена отсрочка контроля за установкой кассовых терминалов и соблюдением регламента ведения кассовых операций — указанные меры также реализуются ведомством с 1 января.

Проекты МОРСКОГО БАНКА (АО) по зачислению заработной платы могут быть удобны и интересны любым предприятиям и организациям вне зависимости от количества работающих в них сотрудников.

Что такое налоговая проверка

Важнейшая задача налоговых органов РФ состоит в контроле за выполнением налогоплательщиками таких обязанностей, как:

- начисление всех необходимых налогов, в отношении которых у налогоплательщика возникает такая обязанность;

- правильность расчета налогов;

- обоснованность применения льгот;

- своевременность уплаты налогов.

Одним из инструментов такого контроля служит налоговая проверка (подп. 2 п. 1 ст. 31 НК РФ), которая подразделяется на 2 вида (п. 1 ст. 87 НК РФ):

- Камеральная, при которой в ИФНС всесторонне проверяется представленная отчетность.

- Выездная, которая, как правило, проводится на территории налогоплательщика и предполагает не только изучение оригиналов первички, послуживших основой для расчета налогов, но и проверку наличия имущества.

Подробности и нюансы налоговых проверок узнайте из нашей рубрики «Налоговые проверки и их виды в 2020–2021 годах».

Нулевая отчетность

В рамках налогового законодательства предусмотрен обязательный порядок предоставления отчетов о деятельности организаций и индивидуальных предпринимателей — даже в тех случаях, когда фактически она не ведется. При несвоевременной подаче сведений допускается применение в отношении нарушителей соответствующих санкций, к числу которых относится и блокировка счета. Выявление фактов несоблюдения сроков, а также некорректного заполнения документации, является основанием для вынесения решения о заморозке денежных средств, направляемого для исполнения кредитным учреждением.

Стоит отметить, что в подобных ситуациях ФНС, как правило, требует личного посещения инспекции генеральным директором или индивидуальным предпринимателем — для вручения ему постановления о наложенном административном штрафе. Идентичные меры вправе применять пенсионный и социально-страховой фонды, а также статистические ведомства. Размер взыскания, в зависимости от количества выявленных нарушений, варьируется от одной до пяти тысяч рублей.

Также возможен вариант, когда в ИФНС отправляется электронная отчетность.

Аналогичные санкции предусматриваются за несоблюдение регламента ведения бухгалтерского учета, и устанавливаются в отношении каждого нулевого отчета. В связи с этим рекомендуется придерживаться действующих требований, и своевременно предоставлять отчетность в полном объеме. Это поможет избежать дополнительных временных и финансовых затрат.

МОРСКОЙ БАНК (АО) предлагает предприятиям малого, среднего и крупного бизнеса воспользоваться международной корпоративной картой Visa Business.

Вам также Будет интересно:

Онлайн-кассы Атол Сигма — о том, как зарабатывать больше

Как сделать возврат по онлайн-кассе покупателю: пошаговая инструкция

МТС касса: обзор моделей онлайн-касс

Сканеры для маркировки товаров

Маркировка обуви для розницы 2022 год

Онлайн-касса для чайников

Понравилась статья? Поделись ею в соцсетях.

Добавить комментарий Отменить ответ

Также читают:

Как налоговая будет проверять онлайн-кассы. Штрафы в 2021 году

Проверки налоговой по кассам в 2022 году возобновились — мораторий, введенный из-за внезапно начавшейся пандемии вируса Covid-19, закончился и отныне контролирующие мероприятия будут проходить в штатном режиме. Основная цель данных проверок, как и прежде, — замотивировать предпринимателей и организации использовать онлайн-кассы при расчетах потребителей, а также увеличить размер поступающих налоговых платежей. При выявлении нарушений в ходе проверок, Налоговая служба будет…

948 Узнать больше

Онлайн-кассы для малого бизнеса

К середине 2022 года онлайн-кассы для малого бизнеса станут обязательным элементом для всех. Таковы требования уточненного в ноябре 2022 года Федерального закона 54-ФЗ. Отныне предприниматели, принявшие решение установить онлайн-кассу для малого бизнеса (или же соответствующим образом усовершенствовать имеющуюся), обязаны соблюсти следующие условия: применять только фискальный накопитель, а не ЭКЛЗ; внести в чеки новые реквизиты; заключить договор с оператором фискальных данных…

759 Узнать больше

Экономическая перепись малого бизнеса — новый отчет в Росстат в 2021 году

Экономическая перепись малого бизнеса, согласно постановлению правительства, должна быть проведена снова в 2022 году. Росстат проведет сплошное статическое наблюдение за всеми предприятиями, которые подпадают под малый и средний бизнес. Это значит, что все индивидуальные предприниматели, малые и микроорганизации обязаны предоставить в Федеральную службу государственной статистики отчеты, содержащие определенные сведения о своих предприятиях, собранные за 2022 год. Открыть расчётный счёт для…

947 Узнать больше

Цифровая платформа для малого и среднего бизнеса в 2021 году

Минэкономразвития России до конца 2022 года запустит цифровую платформу для малого и среднего бизнеса. На настоящий момент проводится тестирование проекта, но запуск окончательной версии состоится уже к концу декабря этого года. Благодаря разработке цифровой платформы для бизнеса предприниматели и предприятия смогут получить доступ к заказу необходимых услуг, используя данную платформу: поиск закупок, оформление льготных условий по кредитованию, получение дотаций, а также…694 Узнать больше