Статья 79 НК РФ — Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа

1. Сумма излишне взысканного налога подлежит возврату налогоплательщику в порядке, предусмотренном настоящей статьей.

Возврат налогоплательщику суммы излишне взысканного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета этой суммы в счет погашения указанной недоимки (задолженности) в соответствии со статьей 78 настоящего Кодекса.

1.1. Сумма излишне взысканных страховых взносов подлежит возврату плательщику страховых взносов с учетом особенностей, предусмотренных настоящим пунктом.

Возврат плательщику страховых взносов суммы излишне взысканных страховых взносов при наличии у него задолженности по соответствующим пеням, штрафам производится только после зачета этой суммы в счет погашения указанной задолженности по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в соответствии со статьей 78 настоящего Кодекса.

Возврат суммы излишне взысканных страховых взносов на обязательное пенсионное страхование не производится в случае, если по сообщению территориального органа управления Пенсионным фондом Российской Федерации сведения о сумме излишне взысканных страховых взносов на обязательное пенсионное страхование учтены на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования.

2. Решение о возврате суммы излишне взысканного налога принимается налоговым органом в течение 10 дней со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат суммы излишне взысканного налога, оформленное на основании решения налогового органа о возврате этой суммы налога, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата налогоплательщику в соответствии с бюджетным законодательством Российской Федерации.

3. Заявление о возврате суммы излишне взысканного налога может быть подано налогоплательщиком в налоговый орган в течение трех лет со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, если иное не предусмотрено по результатам взаимосогласительной процедуры в соответствии с международным договором Российской Федерации по вопросам налогообложения.

В случае, если установлен факт излишнего взыскания налога, на основании указанного заявления налоговый орган принимает решение о возврате суммы излишне взысканного налога, а также начисленных в порядке, предусмотренном пунктом 5 настоящей статьи, процентов на эту сумму.

4. Налоговый орган, установив факт излишнего взыскания налога, обязан сообщить об этом налогоплательщику в течение 10 дней со дня установления этого факта.

Указанное сообщение передается руководителю организации, физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

5. Сумма излишне взысканного налога подлежит возврату с начисленными на нее процентами в течение одного месяца со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

Проценты на сумму излишне взысканного налога начисляются со дня, следующего за днем взыскания, по день фактического возврата.

Процентная ставка принимается равной действовавшей в эти дни ставке рефинансирования Центрального банка Российской Федерации.

6. Территориальный орган Федерального казначейства, осуществивший возврат суммы излишне взысканного налога и начисленных на эту сумму процентов, уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

7. В случае, если предусмотренные пунктом 5 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику сумм излишне взысканного налога, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата.

8. Возврат суммы излишне взысканного налога и уплата начисленных процентов производятся в валюте Российской Федерации.

9. Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне взысканных авансовых платежей, сборов, страховых взносов, пеней, штрафа и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

Положения, установленные настоящей статьей, применяются в отношении возврата или зачета излишне взысканных сумм государственной пошлины с учетом особенностей, установленных главой 25.3 настоящего Кодекса.

Суммы налога на прибыль организаций по консолидированной группе налогоплательщиков, излишне взысканные с участников этой группы, подлежат зачету (возврату) ответственному участнику консолидированной группы налогоплательщиков.

Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм процентов, уплаченных в соответствии с пунктом 17 статьи 176.1 настоящего Кодекса.

Какую статью Налогового Кодекса применять при возврате или зачете?

в категории Налоговое право Тeги: арбитражная практика, порядок возврата налогов, Юридическая консультация

В ходе осуществления хозяйственной деятельности предприятия часто сталкиваются с ситуацией, когда НДС или другие налоги неправомерно взыскиваются налоговым органом. В этом случае налогоплательщик, на основании пп. 5 п. 1 ст. 21 НК РФ имеет право на своевременный зачет (возврат) сумм излишне уплаченных (излишне взысканных) налогов, пеней, штрафов, а налоговый орган, в соответствии с пп. 7 п. 1 ст. 32 НК РФ обязан осуществить возврат излишне уплаченных сумм налогов.

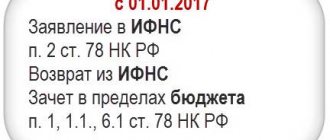

Правила зачета (возврата) налога установлены ст. ст. 78 НК РФ, которая посвящена излишне уплаченным суммам, и 79 НК РФ, которая посвящена излишне взысканным суммам. Имейте в виду, что правила, предусмотренные этими статьями, применяются также в отношении зачета или возврата сумм излишне взысканных авансовых платежей, сборов, пеней, штрафа и распространяются на налоговых агентов и плательщиков сборов.

Порядок возврата (зачета), прописанный в ст. ст. 78 и 79 НК РФ, различается, поэтому для начала определимся, в чем разница между излишне уплаченными и излишне взысканными суммами налога.

Излишняя уплата налога, как правило, имеет место, когда налогоплательщик, исчисляя подлежащую уплате в бюджет сумму налога самостоятельно, то есть без участия налогового органа, по какой-либо причине, в том числе вследствие незнания налогового закона или добросовестного заблуждения, допускает ошибку в расчетах. Такое мнение выразил КС РФ в Определении от 21.06.2001 N 173-О.

Перечисление налогоплательщиком денежных средств в уплату налога приобретает характер взыскания в том случае, когда производится уплата сумм, доначисленных по решению налогового органа. На это указал ВАС в Постановлении от 29.03.2005 N 13592/04.

В Определении от 27.12.2005 N 503-О КС РФ отметил, что если зачисление налога в бюджет происходит на основании требования об уплате налога, в котором согласно п. 4 ст. 69 НК РФ указывается исчисленная налоговым органом сумма налога, подлежащая уплате в бюджет (при том, что такое требование направляется налогоплательщику по результатам камеральных налоговых проверок или в ходе производства по делу о налоговом правонарушении), то в случае неверного расчета налоговых сумм нет оснований говорить о факте излишней уплаты налога и, соответственно, ст. 78 НК РФ применена быть не может.

В арбитражной практике есть примеры, когда судьи указали, что излишне взысканными будут считаться суммы, неправомерно доначисленные по результатам налоговой проверки и добровольно уплаченные налогоплательщиком только на основании решения налогового органа, то есть еще до направления требования. Так, в Постановлении ФАС СЗО от 09.09.2008 N А05-992/2008 говорится следующее: то обстоятельство, что налогоплательщик перечислил в соответствующие бюджеты суммы налогов и пеней до направления ему требования об уплате незаконно доначисленных налоговых платежей, не влияет на принудительный характер платежа. Это означает, что данные суммы подлежат возврату в порядке ст. 79 НК РФ как излишне взысканные.

Юристы нашей компании обладают огромным опытом в защите прав налогоплательщиков в арбитражных судах, кроме того оказывая юридические услуги, прилагают все усилия для оптимизации налогообложения предприятия и профилактике налоговых правонарушений.

Комментарий к Статье 79 НК РФ

Правила, установленные законодателем в п. 1 комментируемой статьи, распространяются на случаи излишне взысканных налогов и лишь тогда, когда имело место:

— принудительное исполнение обязанности по уплате налогов в силу того, что плательщик добровольно и в установленный срок упомянутую обязанность не исполнил;

— взысканная в ходе принудительного исполнения сумма оказалась большей, чем требовалось. При этом причины излишне взысканного налога для применения ст. 79 НК РФ роли не играют.

Сумма излишне взысканного налога согласно п. 1 комментируемой статьи возвращается не только налогоплательщику, но и плательщику сбора, а также налоговому агенту. С другой стороны, в ст. 79 НК РФ не имеются в виду ни представители плательщиков, ни лица, упомянутые в ст. 51 НК РФ.

Возврат излишне взысканной суммы производится, если:

у плательщика отсутствует недоимка по налогам или задолженность по пеням и штрафам;

указанные недоимка и задолженность хотя и налицо, но причитаются другому бюджету (внебюджетному фонду).

Согласно п. 2 ст. 79 НК РФ решение о возврате излишне взысканного налога принимает руководитель (его заместитель) налоговой инспекции, допустившего излишнее взыскание, либо вышестоящего органа (который, например, проверял законность взыскания налогов и выявил излишне взысканные суммы) в течение 10 дней, считая со дня установления этого факта на основании письменного заявления плательщика. Следовательно, нужно четко зафиксировать дату и факт его подачи. Вообще заявление можно принести лично и вручить инспектору под расписку или послать почте заказным письмом с уведомлением о вручении адресату.

Упомянутое заявление подается в течение одного месяца со дня, когда плательщику стало известно о факте излишнего взыскания с него налогов. При этом нужно обратить внимание на два момента:

— не имеет значения то, каким образом он узнал об этом (например, в ходе проведения внутренней проверки, аудита, от налогового органа);

— отсчет упомянутого месячного срока начинается со следующего (после дня, когда плательщику стало известно о факте излишнего взыскания) дня.

Исковое заявление в арбитражный суд — если плательщик — организация или индивидуальный предприниматель — или в суд общей юрисдикции — если плательщик — физическое лицо, не являющееся индивидуальным предпринимателем — подается в течение трех лет (срок исковой давности), начиная со дня, когда лицо узнало или должно было узнать о факте излишнего взыскания.

Обращаем ваше внимание, что имеется в виду календарный трехлетний срок. Отсчет трехлетнего срока начинается со следующего (после дня, когда плательщик узнал либо должен был узнать о факте излишнего взыскания) дня.

Налоговый орган, в который было подано заявление, обязан:

— рассмотреть указанное заявление;

— признать факт излишнего взыскания налогов или, наоборот, установить необоснованность требований плательщика;

— сообщить о признании факта излишнего взыскания в сроки, которые мы с вами будем рассматривать в п. 3 ст. 78 НК РФ;

— принять решение о возврате сумм налогов в течение десяти дней со дня регистрации заявления. В решении должны содержаться сведения о конкретной сумме излишне взысканного, однозначное указание о ее возврате плательщику, а также о размере процентов, начисленных на сумму излишне взысканного налога (об этом мы с вами будем говорить в п. 5 ст. 79 НК РФ).

В п. 4 комментируемой статьи настоящего Кодекса законодатель устанавливает:

Первое. Сообщение плательщику налоговый орган обязан направить, соблюдая следующие правила:

— если установлен факт излишнего взыскания;

— в письменной форме (с указанием ИНН плательщика);

— не позднее 10 дней со дня установления факта излишнего взыскания суммы налогов. Отсчет при этом начинается со следующего (после дня установления этого факта) дня;

Второе. Хотя п. 4 комментируемой статьи 79 Налогового кодекса России и не обязывает уведомлять заявителя о том что налоговый орган не установил факт излишнего взыскания, все же такая обязанность вытекает из общего законодательства о порядке рассмотрения жалоб, заявлений, обращений и т.п. организаций и физических лиц федеральными и иными госорганами, включая налоговые. О результатах необходимо сообщить плательщику в месячный срок со дня получения от него заявления (это следует также из п. 1 ст. 21, п. 2 ст. 32 и ст. 140 НК РФ).

Правила, установленные в п. 5 комментируемой статьи, предписывают возвращать сумму излишне взысканного налога одновременно с начисленными на нее процентами. Проценты на сумму излишне взысканного налога начисляются со дня, следующего за датой взыскания, по день фактического возврата суммы излишне взысканного налога включительно. При этом моментом возврата упомянутой суммы считается день ее зачисления на банковский счет плательщика.

Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей за период со дня, следующего за днем взыскания, по день фактического возврата излишне уплаченного налога. Это означает, что учитываются все изменения, которые претерпела эта ставка в указанный период.

Органы Федерального казначейства должны уведомить налоговиков о том, что перечислили сумму излишне взысканного налога и процентов.

Применяя нормы, указанные в п. 8 комментируемой статьи Кодекса, следует обратить внимание на ряд важных обстоятельств. Во-первых, чиновники возвращают сумму излишне взысканного налога и начисленные проценты исключительно в рублях. Во-вторых, ст. ст. 123, 125 Таможенного кодекса установлено, что суммы излишне взысканных таможенных платежей подлежат возврату по требованию лица (с которого они взысканы) в течение одного года с момента взыскания. При этом допускался возврат как в валюте РФ, так и в иностранной валюте, курс которой котируется ЦБ РФ.

Пунктом 9 ст. 79 НК РФ правила указанных статей распространяются также в отношении авансовых платежей, сборов, пеней и штрафов.