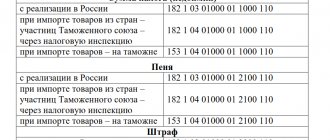

Документы, которые подтверждают нулевую ставку НДС при экспорте

Одновременно с налоговой декларацией по НДС представляются в налоговую инспекцию по месту учета такие документы:

- оригинал или копия внешнеторгового контракта;

- оригинал или копия таможенной декларации с отметками российского таможенного органа (вместо копий деклараций можно представить реестры таможенных деклараций с регистрационными номерами деклараций);

- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов, которые подтверждают вывоз товаров (или реестры указанных документов по ТКС).

Когда необходимо разделять входной НДС

Необходимость по распределению входящего добавленного налога возникает у тех лиц, которые одновременно производят операции, сопровождающиеся начислением налога и освобожденные от данного бремени. Если компания не осуществляет операции, освобожденные от НДС, то распределять входящий налог не требуется. Независимо от ставки, используемой в операции, входной налог направляется к уменьшению НДС к уплате. Читайте также статью: → “Как учитывать входной НДС при УСН. Примеры».

Раздельный учет необходим, если компания считает НДС по одной из существующих ставок и вместе с этим, совершает приведенные ниже операции:

- Освобожденные от добавленной нагрузки по 149 ст. НК РФ;

- Облагаемые налогом при ЕНВД;

- Реализуемые на территории, отличной от территории РФ;

- Продажа на экспорт.

Если совершается по крайней мере одна из четырех указанных операций, то организация должна обеспечить распределение входного налога, то есть выделение его части, приходящейся на налогооблагаемые и освобожденные операции. Если организация не обеспечит раздельный учет на должном уровне, то входящий налог по тем ценностям, услугам, работам, которые одновременно используются во всех совершаемых операциях, невозможно будет возместить.

Для исчисления доли входящего НДС, направляемого к вычету, требуется воспользоваться следующей формулой:

- НДС к вычету = НДС за период * (стоимость налогооблагаемых реализаций в этом периоде / стоимость общая всех реализаций в этом периоде).

Для вычисления доли входящего НДС, подлежащего учету в цене ТМЦ, услуг, работ, нужно воспользоваться такой формулой:

- НДС к включению в себестоимость = Общая сумма НДС за период * (стоимость необлагаемых реализаций за период / общая стоимость всех реализаций за этот период).

Документы, подтверждающие НДС 0 % при экспорте в страны ЕАЭС

Государства – члены Евразийского экономического союза (ЕАЭС) — Россия, Белоруссия, Казахстан, Армения и Киргизия.

К налоговой декларации по НДС нужно приложить следующие документы:

- договор, по которому покупатель из страны ЕАЭС импортирует товары;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа того государства-члена ЕАЭС, на территорию которого поставляются товары, об уплате косвенных налогов;

- транспортные (товаросопроводительные) и (или) иные документы, которые подтверждают перемещение товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС.

Документ:

Письмо Минфина России № 03-07-08/6326 от 03.02.2020

Другие документы (банковские выписки, счета-фактуры) прикладывать к декларации не нужно. Однако имеет смысл сохранить их на случай, если налоговая инспекция потребует подтвердить информацию, указанную в декларации.

Итоги

Необходимость ведения раздельного учета НДС при экспорте обусловлена правилами принятия входного налога к вычету. Принципы и методы ведения раздельного учета необходимо разработать самостоятельно и закрепить их в учетной политике. Также в учетной политике рекомендуется указать, какими документами вы будете подтверждать ведение раздельного учета НДС.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Всегда ли при экспорте НДС нулевой?

С 2022 года нулевой НДС при экспорте не обязанность, а право налогоплательщика (п. 7 ст. 164 НК РФ). Можно применять другие действующие ставки НДС (10% или 20%) при соблюдении следующих условий:

- налоговую ставку, которую выбрал плательщик, нужно применять ко всем экспортным сделкам в комплексе;

- в налоговый орган по месту учета нужно подать заявление не позднее 1-го числа квартала, с которого налогоплательщик планирует применять обычную ставку по налогу;

- выбранные ставки по НДС нужно применять как минимум год;

- нельзя менять налоговые ставки в зависимости от того, кто является покупателем.

Обратите внимание! Экспорт в страны ЕАЭС облагается НДС 0 % в любом случае. Положения договора о ЕАЭС не предусматривают отказа от нулевой ставки НДС. А нормы договора о ЕАЭС приоритетные по сравнению с нормами Налогового кодекса.

Спрашивается, зачем отказываться от льготной ставки?

Одна из причин такая: подтверждение нулевой ставки НДС при экспорте требует сбора большого количества документов, то есть трудовых и временных затрат.

Бывает, что поставщики не хотят подтверждать нулевую ставку и выделяют обычный налог в счетах-фактурах.

Нужно ли представлять документы, подтверждающие раздельный учет

Налоговый кодекс (ст. 165, 172 НК РФ) не содержит требований представлять налоговым инспекторам вместе с декларацией документы, подтверждающие ведение раздельного учета, поэтому делать это налогоплательщики не обязаны. В пользу налогоплательщиков сложилась и судебная практика: таково, например, решение ФАС Московского округа в постановлении от 20.07.2010 № КА-А41/7691-10 по делу № А41-20286/07. Также указанные документы налогоплательщикам не обязательно представлять и в ходе камеральной проверки (ст. 88, 93 НК РФ).

При этом само по себе требование налоговиков о представлении документов – доказательств ведения раздельного учета является неправомерным (постановления ФАС Московского округа от 07.10.2008 № КА-А40/8592-08 по делу № А40-9998/08-151-31, от 11.09.2008 № КА-А40/6520-08 по делу № А40-51243/07-112-285).

Налоговая база НДС при экспорте

Налоговую базу следует определять исключительно в российских рублях. Если договор заключен в иностранной валюте, то нужно произвести пересчет по официальному курсу рубля по данным Центробанка России на дату отгрузки товара.

А вот момент определения налоговой базы по экспортной сделке зависит от того, когда собран пакет документов. Если документы и подтверждения подготовлены в течение 180 дней с момента определения товара под таможенную процедуру экспорта, то налоговая база определяется последним днем отчетного квартала, в котором были собраны документы. Если документы и подтверждения были собраны после 180 дней, то налоговая база определяется на момент отгрузки.

Документ:

Письмо Минфина России № 03-07-08/29314 от 13.04.2020

Раздельный учет НДС по поступившим ОС

Компания, приобретающая внеоборотные фонды для эксплуатации в облагаемых и необлагаемых операциях, должны разделять входной НДС по оприходованному объекту. Если заранее известно, в какой пропорции будет использовано основное средство в различных операциях, то разделение НДС нужно произвести с учетом данной пропорции. Что делать, если не известно, как именно будет использоваться объект ОС в сферах деятельности?

В подобной ситуации нужно исходить из стоимости отгруженных налогооблагаемых ценностей, услуг, работ в месяце приходования основного средства в общей стоимости реализаций за данный месяц. Такой упрощенный порядок можно применять, если ОС поступило в 1 или 2 месяце квартала.

Изменение в «Распределение ндс косвенных расходов»

176 НК РФ и пп. 2 п. 1 ст.32 НК РФ — на налоговые органы возложена обязанность по проверке обоснованности заявленной к возмещению суммы налога. Таким образом, в ходе проверки осуществляется контроль той суммы налоговых вычетов, которую законодатель исключил из общей суммы налоговых вычетов, установив особый порядок возмещения. При этом налоговый орган может отказать в возмещении НДС предъявленного поставщиками товаров (работ, услуг), используемых для осуществления операций, облагаемых по ставке 0 процентов, не согласившись с методикой ведения раздельного учета, применяемого организацией, что подтверждается арбитражной практикой. Однако, если применяемый порядок закреплен в приказе по учетной политике организации, суды поддерживают сторону налогоплательщика (Постановление ФАС Уральского округа от 27 августа 2003 года по делу №Ф09-2469/03-АК, Постановление ФАС Московского округа от 1 июля 2004 года по делу №КА-А40/5352-04, Постановление ФАС Восточно-Сибирского округа от 24 января 2005 года по делу №А33-9843/04-С3-Ф02-5775/04-С1, письма МФ РФ от 19 августа 2004 года №03-04-08/51 «Об учете входного НДС при реализации продукции на экспорт», от 14 марта 2005 года №03-04-08/48).

Пересчет выручки в иностранной валюте при налогообложении НДС по ставке «0%»

При реализации товаров (работ, услуг), облагаемых НДС по ставке 0%, расчеты по которым производятся в иностранной валюте, налоговая база рассчитывается в рублях по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг). Это следует из пункта 3 статьи 153 НК РФ в редакции Федерального закона от 19.07.11 № 245−ФЗ. ФНС России в письме от 18.10.11 № ЕД-4−3/[email protected], согласованном с Минфином России, пояснила, когда налогоплательщики должны начинать применять данную норму.

Если товары (работы, услуги) были отгружены (выполнены, оказаны) начиная с 1 октября 2011 года, то выручка в иностранной валюте для определения налоговой базы пересчитывается на дату отгрузки (передачи).

Date: 2015-09-24; view: 338; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Главная — Статьи

Правила и исключения

По общему правилу суммы НДС, предъявленные при приобретении (ввозе) товаров (работ, услуг), в том числе основных средств и нематериальных активов, принимаются к вычету. Однако есть и исключения. Так, в соответствии с п. 2 ст. 170 НК РФ суммы НДС учитываются в стоимости товаров (работ, услуг) в следующих случаях:

— при использовании товаров (работ, услуг) в операциях, не подлежащих налогообложению (освобожденных от налогообложения) в соответствии со ст. 149 НК РФ;

— при использовании товаров (работ, услуг) в операциях, местом реализации которых не является территория РФ (ст. ст. 147, 148 НК РФ);

— в случаях приобретения товаров (работ, услуг) лицами, не являющимися плательщиками НДС или освобожденными от его уплаты согласно ст. 145 НК РФ;

— при использовании товаров (работ, услуг) в операциях, не являющихся объектами налогообложения на основании п. 2 ст. 146 НК РФ.

Кроме того, не облагаются НДС (не признаются реализацией) операции, поименованные в п. 3 ст. 39 НК РФ (пп. 1 п. 2 ст. 146 НК РФ).

Налогоплательщикам следует также обратить внимание: ст. 167 НК РФ разрешает налогоплательщику в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых превышает шесть месяцев (по Перечню, определенному Правительством РФ), принимать момент определения налоговой базы как день отгрузки (передачи) указанных товаров (выполнения работ, оказания услуг). Данное право можно применять только в случае, если ведется раздельный учет осуществленных операций и сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам, нематериальным активам, имущественным правам, используемым в рамках длительного производственного цикла и других операций.

Напомним, что согласно п. 5 ст. 149 НК РФ операции, не подлежащие налогообложению, подразделяются на операции:

— освобождаемые от НДС в обязательном порядке (п. п. 1, 2 ст. 149 НК РФ);

— от льготы которых налогоплательщик может отказаться (п. 3 ст. 149 НК РФ).

Обратите внимание: п. 4 ст. 149 НК РФ обязывает налогоплательщиков вести раздельный учет операций, облагаемых НДС и освобожденных от налогообложения. Кроме того, раздельный учет должны вести и налогоплательщики, переведенные на уплату единого налога на вмененный доход по определенным видам деятельности (абз. 6 п. 4 ст. 170 НК РФ). При этом порядок раздельного учета следует отразить в Учетной политике компании.

Камеральная проверка

Получив декларацию по НДС и документы, подтверждающие экспорт, налоговая инспекция может провести их камеральную проверку, а также встречные проверки поставщиков организации, сделать запросы в таможенные органы и т. д. (ст. 88 НК РФ). Если в декларации будет отражена сумма НДС к возмещению из бюджета, налоговая инспекция проведет камеральную проверку в обязательном порядке (абз. 2 п. 1 ст. 176 НК РФ).

По результатам камеральной проверки налоговая инспекция может принять одно из следующих решений:

- возместить суммы входного НДС по товарам (работам, услугам), использованным для проведения экспортной операции;

- отказать в возмещении НДС.

О своем решении налоговая инспекция обязана письменно уведомить организацию в течение пяти дней со дня его принятия (п. 9 ст. 176 НК РФ).

Если инспекция решила возместить налог, то подлежащая возмещению сумма сначала направляется на погашение недоимки, уплату пеней и санкций по федеральным налогам. Такой зачет инспекция проводит самостоятельно. Об этом сказано в пункте 4 статьи 176 Налогового кодекса РФ.

Остальную сумму входного налога на основании заявления организации инспекция должна вернуть на расчетный счет или зачесть в счет предстоящих платежей по НДС или по другим федеральным налогам (п. 6 ст. 176 НК РФ).