Страны Евразийского экономического союза договорились следить на своей территории за движением некоторых товаров. С этой целью в ЕАЭС создана единая система прослеживаемости, состоящая из внешнего и внутреннего сегментов. Внешний призван обеспечить обмен между участниками данными о прохождении товарами границ внутри Союза. Внутренний или национальный сегмент обеспечивает прослеживание товара на территории конкретного государства.

Соглашение о внедрении процедуры прослеживания подписано странами-участницами 29 мая 2022 года, после чего оно начало поэтапно реализоваться. Узнайте о том, какие товары подлежат отслеживанию, и как это происходит в России.

Подать отчётность онлайн

Что такое система прослеживаемости товаров

Система прослеживаемости товаров в виде эксперимента действует в РФ уже с 2022 года. С 1 июля 2022 года добровольный эксперимент становится обязанностью для определенного круга продавцов.

Заметим, что по факту выполнять требования о прослеживаемости товаров нужно с 08.07.2021, так как к 01.07.2021 не были утверждены необходимые НПА.

Правила прослеживаемости товаров установлены постановлением Правительства РФ от 01.07.2021 № 1108.

Прослеживаемость товаров — это информационный учет некоторых видов товаров, который ведут поставщики и покупатели путем присвоения и контроля идентификационных данных на всем пути движения товара от первого поставщика до конечного потребителя.

Эксперимент преследовал следующие цели:

- проверка функциональности системы прослеживаемости товаров с тем, чтобы оценить возможность ее распространения на иные товары, на данный момент не входящие в перечень прослеживаемых;

- стандартизация процедуры учета оборота товаров;

- подтверждение подлинности товаров;

- противодействие незаконному ввозу товаров на территорию РФ, в том числе и контрафакта.

Прослеживаемость и маркировка товаров: в чем разница

Прослеживаемость — это система, которая позволяет отследить ввозимые на территорию РФ иностранные товары. С помощью нее фиксируется момент прибытия партии в Россию, ее судьба внутри страны — перепродажа вплоть до момента поступления конечному потребителю.

Следует отличать два понятия: маркировка и прослеживаемость товаров — это совершенно разные понятия. Постановка РНПТ — это не маркировка. Под маркировку и прослеживаемость подпадают разные виды продукции, в частности, прослеживаются только иностранные объекты. Более того, маркировке подлежит каждая отдельная единица продукции, в то время как РНПТ присваивается всей партии. И, наконец, маркировка наносится на объект физически, РНПТ фигурирует только в документах.

На кого распространяется система прослеживаемости товаров

Вносить данные в информационную систему прослеживаемости должны организации и индивидуальные предприниматели, если они участвуют в операциях по обороту прослеживаемых товаров:

- ввозят товары на территорию РФ для перепродажи с территории государства — члена ЕАЭС;

- реализуют прослеживаемые товары за пределы РФ;

- покупают и продают прослеживаемые товары на территории РФ;

- на 01.07.2021 имеют на праве собственности с целью дальнейшей перепродажи товары из списка прослеживаемых.

На комиссионеров и комитентов (принципалов и агентов) данные правила также распространяются.

В любой системе контроля есть как минимум две стороны: та, которую контролируют, и та, которая контролирует.

В данном случае контролирующей стороной является Федеральная налоговая служба, поэтому на нее также распространяются все правила осуществления прослеживаемости товаров.

Зачем нужна прослеживаемость, если есть маркировка

Цели у прослеживаемости и маркировки похожи — обе системы ввели для борьбы с контрафактом, но устроены они по-разному:

- Маркировка отслеживает каждую единицу товара, а прослеживаемость — партии.

- При маркировке на каждый товар наносят код идентификации, для работы с ней нужно дополнительное оборудование. В системе прослеживаемости данные о партии указывают только в документах.

- Для введения системы маркировки часто приходится перестраивать складскую логистику, для системы прослеживаемости этого делать не придётся.

- Система прослеживаемости действует только для импортного товара, а маркировка распространяется и на российские товары.

Товары, которые включены в систему маркировки, не входят в систему прослеживаемости.

Перечень товаров, подлежащих прослеживаемости

Как уже было упомянуто, не все товары будут прослеживать. Постановлением Правительства от 01.07.2021 № 1110 утвержден перечень прослеживаемых товаров:

Обратите внимание! Указанные выше товары прослеживаются не только, если они выступают в роли собственно товаров для перепродажи, но и когда используются в хоздеятельности в качестве основных средств или малоценки. Поэтому прослеживать нужно, например, приобретаемые для бытовых нужд персонала холодильники. Также прослеживаются мониторы. Причем в части мониторов важно, что даже с их включением в состав ПК или АРМ (включение в комплект) нельзя прекращать прослеживаемость. Подробнее об этом здесь. Это означает следующее: Если на 08.07.2021 у вас такие предметы есть, вы должны подать уведомление об остатках прослеживаемых товаров и получить РНПТ. О сроке подачи см. эту публикацию. Если вы покупаете их после этой даты, не забывайте указывать РНПТ в регистрах и декларации по НДС, счетах-фактурах, если впоследствии будете их продавать, отчете по прослеживаемым товарам, если прослеживаемость прекратится не реализацией, а другим фактом хоздеятельности, списанием, например.

Перечень маркируемых товаров мы приводили в статье «Маркировка товара в 2021 году».

По каким реквизитам отслеживается товар

Прослеживать товар будут по следующим реквизитам:

Откуда будут брать РНПТ и кто будет это делать? Посмотрите, как происходит процесс присваивания реквизитов прослеживаемости, на схеме:

Итак, РНПТ присваивается прослеживаемому товару при ввозе на территорию РФ, при вывозе в страны ЕАЭС после 1 июля 2022 года, а также товару, который после указанной даты будет в наличии у продавцов на территории РФ.

В каком случае товар из перечня не подлежит прослеживаемости:

После того как товару присвоен РНПТ, код будет сопровождать товар по всей цепочке передвижения, пока не дойдет до конечного потребителя — физлица или не будет утрачен. Все случаи, когда товар перестает отслеживаться приведены, ниже:

Как отслеживается товар по цепочке передвижения? В каждый отгрузочный документ при продаже товара из перечня (счет-фактуру или УПД) вносят РНПТ. По всем операциям с прослеживаемым товаром представляют отчет в налоговую инспекцию.

Уведомление об остатках прослеживаемых товаров

В отношении импортных товаров, уже имеющихся у компаний по состоянию на 1 июля 2022 года, действует особый порядок присвоения им РНПТ. Чтобы получить номер по имеющимся прослеживаемым товарам, компания должна провести инвентаризацию и подать в налоговую инспекцию уведомление обо всех выявленных остатках прослеживаемых товаров.

Такое уведомление компании обязаны представлять с даты вступления в силу утвержденного правительством перечня прослеживаемых товаров, а также вступления в силу изменений в указанный перечень (абз. 2 п. 28 Порядка).

На основании полученного уведомления налоговики в срок не позднее следующего календарного дня присваивают партии прослеживаемого товара РНПТ и сообщают его компании (п. 29 Порядка).

Уведомление об остатках товаров представляется в электронной форме по ТКС через оператора ЭДО. Формат и порядок заполнения такого уведомления позднее будет утвержден ФНС России.

Какие отчеты сдают участники системы

Для осуществления контроля за товарами из перечня прослеживаемости были созданы новые отчетные документы. Пока бланки отчетов имеют лишь рекомендованные формы.

Рекомендованные формы приведены в письме ФНС России от 14.04.2021 № ЕА-4-15/[email protected] Они действуют до 10.09.2021. С 10 сентября вводятся формы, утвержденные приказом ФНС от 08.07.2021 № ЕД-7-15/[email protected]

Уведомление о перемещении товаров, подлежащих прослеживаемости, с территории РФ на территорию другого государства — члена ЕАЭС

Заполняется в случае вывоза товаров из России в ЕАЭС. Данные для отчета берутся из отгрузочных документов. Срок сдачи — 5 дней с момента отгрузки.

В уведомлении отражаются следующие сведения:

Заполненный образец уведомления о перемещении прослеживаемых товаров есть в системе КонсультантПлюс. Мы можете перейти к нему бесплатно, оформив пробный тестовый доступ к системе.

Уведомление о ввозе товаров, подлежащих прослеживаемости, с территории другого государства — члена ЕАЭС на территорию РФ

Заполняют по принятым на учет и ввезенным с территорий ЕАЭС товарам. Срок подачи в налоговую аналогичен предыдущему отчету — 5 дней с момента принятия товаров на учет. Налоговая отвечает на это присвоением РНПТ.

В уведомлении отражают следующие сведения:

Уведомление об имеющихся остатках товаров, подлежащих прослеживаемости

Если у продавца на момент утверждения перечня прослеживаемых товаров такие товары имеются в собственности для дальнейшей перепродажи, то их необходимо пересчитать и на основании инвентаризационных сведений заполнить уведомление.

В уведомлении отражают следующие сведения:

Заполненное уведомление об остатках прослеживаемых товаров подготовили эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к образцу.

Отчет об операциях с товарами, подлежащими прослеживаемости

Те, кто участвует в торговле прослеживаемыми товарами, сдают отчет ежеквартально до 25-го числа месяца, следующего за отчетным кварталом.

В уведомлении отражаются следующие сведения:

Образец заполнения отчета о прослеживаемых товарах есть в «КонсультантПлюс». Оформите пробный бесплатный доступ к К+ и скачайте отчет, заполненный экспертами.

Как работает система прослеживаемости импортных товаров в 2022 году

- Товару при прослеживаемости присваивается РНПТ — регистрационный номер партии товара. Его назначают при ввозе продукции в Россию. С помощью РНПТ налоговики будут следить за движением товара.

Как получить РНПТ:

- Если товар ввозится из Армении, Беларуси, Казахстана, Кыргызстана, импортеры в течение 5 дней с даты принятия его на учет отправляют в налоговую Уведомление о ввозе (КНД 1169008). На его основании налоговая формирует на каждую партию РНПТ. Подать документ надо в течение пяти дней с момента ввоза. В ответ налоговая пришлет квитанцию с присвоенным РНПТ.

Если из других стран, импортеры формируют регистрационный номер партии товара сами на основании регистрационного номера таможенной декларации и номера партии товаров.

- На остатки импортных товаров, подлежащих прослеживаемости, надо тоже получить РНПТ. Для этого надо отправить в налоговую уведомление об остатках (КНД 1169011). Срок представления этого документа не ограничен. Важно лишь получить РНПТ на такой товар до того, как с ним будет проведена какая-либо операция, например, продажа.

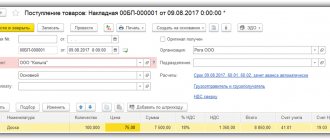

- При продаже товара из списка прослеживаемого в 2022 году происходит обмен электронными документами, в которых указан РНПТ:

- Если продаете плательщикам НДС — передавайте им счета-фактуры,

Если неплательщикам НДС — передавайте документы отгрузки

- В налоговую каждый квартал надо сдавать новую отчетность — документ об операциях с товарами. Этот отчет сдают спецрежимники и плательщики НДС при выбытии товара или покупке прослеживаемых товаров у неплательщиков НДС.

- Счета-фактуры стали обязательными, даже если покупателем прослеживаемого товара является неплательщик НДС. При этом оформлять документ надо в электронном формате.

Все документы передаются по ЭДО. Компании через электронный документооборот обязаны передавать в ФНС отчеты и информацию об остатках товаров, налоговая таким же образом передает информацию о РНПТ. Первичными документами участники системы прослеживаемости тоже обмениваются по ЭДО.

Изменилась форма счета-фактуры. В документе появились новые реквизиты: код РНПТ, единица измерения товара, его количество, регистрационный номер таможенной декларации (если прослеживаемый товар произведен не в стране-члене ЕАЭС), а также порядковый номер записи поставки и реквизиты для идентификации документа об отгрузке товара.

Компании, которые не являются плательщиками НДС, при продаже прослеживаемых товаров выдают вместо счетов-фактур УПД. В нем должны быть также реквизиты прослеживаемости: РНПТ, единица измерения товара, количество прослеживаемых товаров.

Статья по теме: Изменения в счете-фактуре с 1 июля

Как подготовиться к работе с системой

Прослеживаемость — это внесение данных в информационную базу путем указания РНПТ в отчетах и сопроводительных документах. То есть никакого дополнительного оборудования для участия в программе прослеживаемости товаров приобретать не нужно.

Впрочем, есть одно очень важное НО. Дело в том, что все уведомления, отчеты, счета-фактуры и УПД, то есть все документы, где отражен РНПТ, должны передаваться в налоговую или контрагентам только исключительно в электронном виде.

Если для плательщиков НДС это не является проблемой, так как декларация по НДС сдается в электронном виде уже давно, то прочие хозсубъекты могут столкнуться с необходимостью оформления ЭЦП и подключения к электронному документообороту и сервисам электронной отчетности.

То есть участникам оборота прослеживаемых товаров необходимо к 1 июля 2022 года:

- провести инвентаризацию прослеживаемых товаров (если таковые имеются на дату утверждения перечня прослеживаемых товаров);

- оформить ЭЦП;

- иметь возможность отправлять отчеты в налоговую и обмениваться документами с контрагентам в электронном виде.

Ответ на вопрос, в каких случаях нужно представить документы на операции с товарами, подлежащими прослеживаемости, по требованию инспекции, есть в системе КонсультантПлюс. Оформите бесплатный пробный доступ к К+ и переходите к разъяснениям.

Как работает НСПТ и кого касается

Партии товара присваивается специальный номер, который участники оборота потом указывают во всех документах при его перепродаже. На сами предметы идентификатор наносить не нужно — это одно из отличий от системы маркировки. Участие в системе прослеживаемости — это отдельная обязанность, не связанная с маркировкой, товар не будет одновременно участвовать в обеих системах контроля.

Все участники оборота прослеживаемых товаров будут отчитываться в налоговую инспекцию о движении таких товаров. Плательщики НДС будут указывать информацию в обновлённой декларации НДС, а неплательщики — в специальном отчёте.

Вы становитесь участником системы, если совершаете какую-либо из этих операций с прослеживаемым товаром:

- импорт;

- наличие на 08.07.2021 остатков прослеживаемого товара на праве собственности, которые в дальнейшем планируется передать по одному из нижеприведенных оснований;

- покупка и продажа на территории РФ у российских контрагентов;

- передача товара комиссионеру комитентом в целях последующей реализации, если агент действует от своего имени;

- передача или получение права собственности на безвозмездной основе;

- передача и получение товара, не связанная с реализацией (реорганизация, взнос в уставный капитал и т.д.);

- прекращение прослеживаемости товара (в том числе продажа физическим лицам для личного потребления, самозанятым, передача в производство для изготовления новых товаров, утилизация, утрата и недостача);

- возобновление прослеживаемости товара (в том числе возврат от физических лиц и самозанятых ранее проданного товара, возврат непеработанных остатков из производства);

- экспорт.

Таким образом, обязанность по участию в системе прослеживания может возникнуть даже если вы не занимаетесь внешнеэкономической деятельностью или торговлей прослеживаемыми товарами. Достаточно просто приобрести такой товар в предпринимательских целях — и вы уже обязаны отчитаться в налоговую инспекцию. От системы налогообложения и формы собственности обязанность участвовать в процессе не зависит.

Пример.

ИП, применяющий патентную систему налогообложения, приобрёл после 08.07.2021 в ООО «М-Видео» китайский монитор для работы в офисе. Вместе с монитором поставщик передал ИП счёт-фактуру в электронном виде с идентификатором товара. ИП должен принять счёт-фактуру по каналам электронного документооборота, подписать электронной подписью, направить в налоговую инспекцию отчёт о прослеживаемых товарах.

Без электронного документооборота магазин не сможет продать предпринимателю или фирме прослеживаемый товар, а ИП или фирма не смогут его купить. Так любой покупатель из мира бизнеса волей-неволей становится участником системы.

Отслеживаемость и маркировка

Контроль товарооборота в том или ином виде активно развивается в РФ. Наряду с прослеживаемостью товаров можно вспомнить маркировку товаров. В чем различия этих систем контроля?

Во-первых, отметим, что контролировать один и тот же товар несколькими системами недопустимо. И если обратить внимание на списки подлежащих маркировке товаров и прослеживаемых товаров, то пересечений в них не будет.

Выделим основные различия:

- Маркировка требует достаточно серьезной подготовки от предпринимателей и дополнительных материальных затрат. Для прослеживаемости достаточно иметь ЭЦП и доступ к электронному документообороту, что у многих бизнесменов и так уже есть.

- Маркируется каждая единица товара, прослеживается каждая партия товара.

- Введение маркировки постепенное, разные виды товаров начинают маркироваться в обязательном порядке в разные сроки. Прослеживаемость начинается для всех видов товаров с 1 июля 2021 года (перечень прослеживаемых товаров может в дальнейшем поменяться).

- Контроль за маркированными товарами осуществляется через систему «Честный знак», за прослеживаемостью следит ФНС.

Подробнее о маркировке мы писали в статье «Какие товары подлежат обязательной маркировке с 2021 года».

Будут ли штрафы?

На данный момент штрафы за несоблюдение порядка прослеживаемости товаров пока не закреплены, но предполагаются. В связи с этим готовятся изменения в КоАП РФ.

Ориентировочные нарушения и санкции:

- непредставление и нарушение сроков представления документов о прослеживаемости товаров — штраф 1 000 рублей за каждый несданный документ;

- ложные сведения или отсутствие сведений в счетах-фактурах или УПД в части, относящейся к прослеживаемым товарам — штраф 1 000 рублей за каждый документ.

В любом случае в 2022 году система будет обкатываться, и штрафы вряд ли будут утверждены сразу. Поэтому в 2022 году привыкаем к новой системе. Скорее всего, официальными штрафы за нарушения станут не раньше чем с 2022 года.

Что будет за нарушения

Меры ответственности пока мягкие, чтобы участники могли адаптироваться к системе. Например, если вы приобрели прослеживаемый товар, а в счёте-фактуре нет его идентификационного номера или он указан неверно, у вас сохраняется право на вычет НДС (пп. 3 ст. 2 закона № 371-ФЗ).

На сайте ФНС указано, что меры ответственности начнут применяться с 1 июля 2022 года. Власти планировали дополнить НК РФ статьями 129.15-129.16 со штрафами за отсутствие РНПТ, ошибки в номере, отсутствие отчёта о прослеживаемых товарах, но пока этого не сделали.

Сейчас налоговики могут лишь запрашивать документы и пояснения, если они выявят расхождения между отчётами по системе прослеживаемости с другими отчётами. За непредоставление документов по таким запросам или невнесение исправлений предусмотрены стандартные штрафы по п.1 ст. 126 НК РФ в размере 200 рублей за каждый непредоставленный документ и по п.1 ст.129.1 НК РФ в размере 5 000 рублей.

Проверьте, используете ли вы в своей предпринимательской деятельности прослеживаемые товары. Подготовьтесь к внедрению системы прослеживания в своем учёте и изучите порядок представления отчётов. А поможет вам в этом система «Моё дело Бюро». Это справочно-правовая система, консультации юристов, бухгалтеров и кадровиков, сервисы проверки контрагентов, оценки вероятности блокировки расчётного счёта, база предзаполняемых бланков и онлайн-калькуляторы для расчёта налогов, сборов и выплат персоналу.

Что изменится при заполнении счета-фактуры

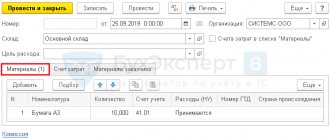

С 1 июля 2022 года в связи с введением прослеживаемости товаров возникла необходимость в усовершенствовании счета-фактуры, а также документа-побратима — УПД.

Изменения очевидные — в эти бланки добавили реквизиты прослеживаемости товаров:

- введена строка 5(а) — документ об отгрузке (дата и номер);

- изменен столбец 11 — регистрационный номер декларации на товары или РНПТ;

- добавлены столбцы 12 и 12(а) — количественная единица измерения товара (код и условное обозначение);

- добавлен столбец 13 — количество товара в количественных единицах измерения.

О том, как оформить счет-фактуру по новым правилам, рассказали эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите в Готовое решение.

Аналогичным образом изменена форма УПД.

Добавим, что упрощенцам и прочим неплательщикам НДС при участии в обороте прослеживаемых товаров необходимо применять УПД, а не иные первичные документы. Это связано именно с обязанностью отражения реквизитов прослеживаемости. К тем, кто работает по агентским договорам или договорам комиссии, это тоже относится.

Оформление счетов-фактур по новым правилам

При продаже прослеживаемых товаров компании, являющиеся плательщиками НДС, в обязательном порядке должны будут выставлять счета-фактуры всем без исключения покупателям. Даже тем, кто освобожден от исчисления и уплаты НДС и не является налогоплательщиком данного налога (будущая редакция пп. 1 п. 3 ст. 169 НК РФ). В частности, физлицам, приобретающим товар для личного пользования.

При этом счета-фактуры должны содержать реквизиты прослеживаемости. Для этого в счетах-фактурах нужно указывать дополнительные сведения, касающиеся таких товаров. К таким сведениям (реквизитам) относятся:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

В отношении прослеживаемых товаров, страной происхождения которых не являются страны – члены ЕАЭС, в счета-фактурах нужно указывать еще два дополнительных реквизита (будущая редакция п. 5.2 ст. 169 НК РФ):

- страна происхождения товара;

- регистрационный номер декларации на товары.

По общему правилу при реализации товаров, подлежащих прослеживаемости, счета-фактуры должны будут выставляться в электронной форме. Это касается в том числе и корректировочных счетов-фактур.

Бумажные счета-фактуры можно будет выставлять лишь в исключительных случаях (будущий п. 1.1 ст. 169 НК РФ):

- при реализации прослеживаемых товаров физическим лицам для личных, семейных, домашних и иных не связанных с предпринимательской деятельностью нужд, а также самозанятым, применяющим налоговый режим «Налог на профессиональный доход»;

- при реализации и перемещении прослеживаемых товаров с территории РФ в соответствии с таможенной процедурой экспорта или реэкспорта;

- при реализации и перемещении прослеживаемых товаров с территории РФ на территорию другого государства – члена ЕАЭС.

Выставление счетов-фактур, в том числе корректировочных, по операциям с товарами, подлежащими прослеживаемости, в зашифрованном виде запрещается.

Итоги

Прослеживаемость вводится с 8 июля 2022 года. Прослеживать товары из определенного перечня будут путем присвоения специального номера и отражения этого номера в сопроводительных документах на всем пути движения товаров по цепочке «продавец-покупатель», пока товар не будет признан непрослеживаемым в соответствии с законодательством (например, при продаже конечному потребителю — физлицу).

Источники:

- письмо ФНС России от 14.04.2021 № ЕА-4-15/[email protected]

- постановление Правительства РФ от 01.07.2021 № 1108

- постановление Правительства РФ от 01.07.2021 № 1110

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие товары попадают под отслеживание

Какие же товары надо отражать в системе прослеживаемости в 2022 году? Приводим их перечень из постановления № 1110:

- Холодильники, морозильники и аналогичное оборудование, тепловые насосы (кроме систем кондиционирования воздуха);

- Автопогрузчики и механические тележки;

- Бульдозеры, грейдеры, планировщики, механические лопаты, экскаваторы, одноковшовые погрузчики, трамбовочные машины и дорожные катки;

- Стиральные машины;

- Мониторы, проекторы, приëмная аппаратура для телевизионной связи;

- Интегральные схемы и их части;

- Промышленный транспорт без погрузочных устройств, используемый для перевозки грузов, тракторы, используемые на платформах железнодорожных станций;

- Детские коляски и кресла безопасности.

Во многих из указанных групп есть свои оговорки, в частности, указаны коды товаров по ОКПД 2. Чтобы ознакомиться с ними, рекомендуем обратиться к тексту постановления Правительства № 1110.