Обособленные подразделения в 6 НДФЛ

6 НДФЛ – это обязательная периодическая отчетность, представление которой предусмотрено налоговым законодательством от организаций и предпринимателей.

От обособленных подразделений требуется сдавать расчет подоходного налога в ситуациях:

- зарплатных платежей сотрудникам, трудоустроенным на территории ОП по трудовым договорам;

- платежей лицам, нанятым по договорам ГПХ от имени центрального офиса предприятия.

Причем достаточно единоразовой выплаты одному наемному лицу – вы обязаны отчитаться о ней.

Важно! Если за отчетный и налоговый периоды не было платежей в пользу сотрудников, то документ не подается. Нулевая форма 6 НДФЛ не практикуется.

Почему вменение касается этих обособленных подразделений: когда вы платите работнику зарплату, вы автоматически становитесь налоговым агентом, а следовательно, на вас ложится бремя исчисления, удержания и перечисления в госказну подоходного налога с платежей персоналу.

Справочно! Обязанности госагента утверждены ст.226 НК РФ, а порядок и требования подачи формы 6 НДФЛ прописаны приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected]

Каждое ОП представляет форму независимо от:

- численности персонала, попадающего в отчет;

- количества ОП центральной компании.

Важно! По общему правилу обособленное предприятие сдает 6 НДФЛ в ИФНС по своему участку, но из него есть исключения.

Несколько ОП находятся внутри одного муниципального образования

С 2022 года действует упрощенный порядок для обособленных подразделений, находящихся в одном муниципалитете, – они могут сдавать 6 НДФЛ в одну ИФНС: по месту учета одного из ОП или основной компании, если она также расположена территориально в этом муниципальном образовании. Возможность сохраняется для фирм с одним ОП. Новые правила вступили в силу благодаря письму ФНС № БС-4-11/23247 от 15.11.2019.

Справочно! Крупнейшие налогоплательщики вправе направлять 6 НДФЛ по территории одного из ОП или головной организации, учтенной как крупнейший налогоплательщик.

Чтобы воспользоваться правом на централизованный подход к сдаче отчета, необходимо подать в налоговую специальное уведомление. В нем вы выбираете ответственное ОП. В 2020-ом году можно сдать форму до конца января. А со следующего года срок для подачи уведомления – первый рабочий день после новогодних праздников.

На заметку! Уведомление сдается в одну ИФНС – выбранную для общего учета, остальные инспекции будут оповещены автоматизированно.

Сдача отчетности, если работники не увольняются, а переводятся в головной офис

Интересна ситуация, когда в вашем ОП работают сотрудники, а затем вы перевели их в основную компанию. Кто должен сдать 6 НДФЛ – обособленное подразделение или центральный офис?

Рассмотрим 4 примера, по которым дала разъяснения ФНС в письме № ГД-4-11/2828 от 14.02.2018.

Пример 1: Сотрудники столовой проработали ½ марта в ОП, а вторую часть – в головном офисе. Что происходит в бухгалтерии: зарплату за этот месяц делят между собой «обособка» и «голова» пропорционально отработанному времени, т. е. каждый начисляет и платит 50% с вытекающим отсюда начислением и удержанием НДФЛ. В итоге 6 НДФЛ подают и ОП, и основной офис. Если они расположены в одном муниципалитете, то вправе сдать отчеты в одну ИФНС. Даже если ОП на спецрежиме, например, на ЕНВД, с зарплаты персонала снимается подоходный налог и сдается документация.

Рекомендуем дополнительно прочитать: 3-НДФЛ декларация

Пример 2: Грузчики склада с 1 апреля переведены в головной офис торговой фирмы. ГО доплатил им часть заработка за март – больничные, отпускные. Кто учитывает этот доход в 6 НДФЛ: головной офис, показав их в месяце фактической передачи физлицам.

Пример 3: Продавщица работала в апреле в ОП и написала заявление о предоставлении отпуска с 1 мая. С 1 мая она переведена в головной офис, но отпускные ей выплатили в ОП. Кто включает этот доход в форму 6 НДФЛ: тот, кто фактически начислил и выплатил их, т. е. обособленное подразделение.

Пример 4: Бухгалтер работал в «обособке» весь I квартал. С 1 апреля он ушел в отпуск, а по возвращении 15 апреля уже перешел в центральный офис. Согласно приказу с 1 апреля проведена индексация зарплат. Кто учтет дополнительный доход в 6 НДФЛ: тот, кто фактически уплатит прибавку.

На заметку! Исходя из пояснений ФНС России можно вывести общее правило: в 6 НДФЛ включает доход и налог то подразделение компании, которая по факту уплатила лицу дополнительные платежи.

Оформление титульного листа, шифр места представления

Обособленные подразделения заполняют 6 НДФЛ точно так же, как основные офисы предприятия с разницей в нескольких реквизитах, например, ОКТМО. Требования и последовательность оформления бланка установлены приказом ФНС № ММВ-7-11/[email protected] от 14.10.2015.

Если за период вы заплатили доход менее чем 10 работникам, то вправе сдавать 6 НДФЛ на бумажном носителе. Если у вас учтенного штата более 10 человек – ИФНС примет от вас только электронный формат, который можно сдать на флешке либо направить по ТКС.

Обратите внимание! Бланк 6 НДФЛ подается по окончании каждого квартала.

Бланк состоит из титульного листа и 2 разделов. Что важно при заполнении титульной страницы:

- Заполните ИНН и КПП. Запишите КПП подразделения.

- Номер корректировки – если это первый отчет за данный период, то ставится стандартные «000». Если сдаете «уточенку», то порядковый номер уточненного отчета.

- Период – либо один из отчетных периодов, либо год. Какие коды сюда подходят: 21, 31, 33 и 34.

- Впишите год, за который представляются данные.

- Код инспекции – можно посмотреть на сайте ФНС.

- Код места представления, т. е. какой плательщик сдает бланк. Распространенные коды – 214 (по месту учета), 212 (по учету ОП), 220 (по учету крупнейших плательщиков). У ИП свои коды – 120 (адрес жительства), 320 (адрес предпринимательской деятельности).

- Название – полное либо сокращенное.

- ОКТМО – код подразделения.

- Номер телефона для связи.

Если пользоваться программным обеспечением типа 1С, то информация вносится автоматизированно.

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

- работникам, исполняющим трудовые обязанности на территориально отдаленных от головного офиса стационарных рабочих местах (созданных на срок более 1 месяца);

- физическим лицам по договорам гражданско-правового характера, заключенным уполномоченными лицами от имени ОП.

Если доход выплачен хотя бы 1 такому физическому лицу, у бухгалтерской службы может возникнуть вопрос: как заполнить и сдать 6-НДФЛ по обособленному подразделению?

Представлять 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

- от количества зарегистрированных фирмой ОП;

- численности получающих от ОП доход физических лиц;

- иных условий деятельности ОП.

См. также: «ФНС разъяснила, как сдавать 6-НДФЛ за работников в другом городе».

Если выплат работникам подразделения в отчетном периоде не было, организация сама решает, сдавать нулевой 6-НДФЛ или сообщить об отсутствии объекта по НДФЛ в налоговую письмом.

Налоговые агенты — крупнейшие налогоплательщики (КН) вправе выбрать адрес подачи 6-НДФЛ по месту учета:

- компании в качестве КН;

- или своих ОП.

С 01.01.2020 возможен переход на централизованную сдачу 6-НДФЛ за ОП, которые расположены в одном муниципальном образовании. 6-НДФЛ по ним можно подавать в налоговую по месту нахождения одного из этих подразделений, либо в ИФНС головной организации, если головной офис находится в том же муниципалитете, что и ОП (даже если ОП — единственное (см. письмо ФНС от 15.11.2019 № БС-4-11/23247).

Чтобы выбрать ответственное подразделение, нужно подать в ИФНС вот такое уведомление. Срок определен, как первый рабочий день соответствующего года. То есть в 2022 году — до 10 января.

Сдавать уведомление нужно только в одну инспекцию — ту в которой учтено ответственное ОП, остальные ИФНС будут уведомлены автоматически.

Как открыть ОП и организовать в нем бухучет — пошаговую инструкцию смотрите в этой статье.

Алгоритм заполнения разделов 1 и отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании.

С отчета за 2022 год 6-НДФЛ сдается по новой форме. Составить отчет по-новому вам поможет образец от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно.

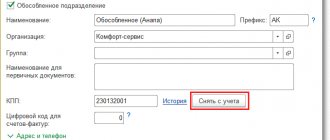

Пристального внимания потребует заполнение титульного листа отчета 6-НДФЛ, а точнее ячеек, предназначенных для кодов налогового органа, в адрес которого он представляется, а также КПП и ОКТМО подразделения.

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам, а при централизованной отчетности — КПП ответственного ОП.

Правила сдачи отчетности

Куда сдавать 6 НДФЛ по обособленному подразделению – в ИФНС по месту учета либо в выбранную по новым правилам инспекцию для всех ОП по одному коду ОКТМО.

Варианты подачи:

- непосредственно в инспекцию – доверенным лицом по учредительным документам либо по нотариально удостоверенной доверенности иными сотрудниками;

- по ТКС – необходимо электронная подпись.

Важно! Чтобы направлять файлы в ИФНС по онлайн-связи вам потребуется зарегистрировать усиленную квалифицированную цифровую подпись и заключить договор с оператором из реестра операторов ЭЦП.

Отчет сдается 4 раза за один год.

Таблица 1. Сроки подачи 6 НДФЛ обособленными подразделениями.

| Период | Крайний срок представления |

| I квартал | До конца апреля |

| 6 месяцев (он же за II квартал) | До конца июля |

| 9 месяцев (он же за III квартал) | До конца октября |

| Год (он же за IV квартал) | До 1 марта нового года |

Рекомендуем дополнительно прочитать: Правила заполнения раздела 2 строки 130 декларации 6 НДФЛ

В случае попадания на любую из указанных дат выходных и праздников, срок смещается до первого рабочего дня.

Обратите внимание! За просрочку сроков представления налоговой отчетности в НК РФ предусмотрены штрафные санкции.

Итоги

6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации. Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения.

У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

С 01.01.2020 есть возможность в отдельных случаях сдавать единый 6-НДФЛ за несколько обособок.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Действия при открытии обособленного подразделения

Созданное ОП становится на налоговый учет по своему ОКТМО. С момента выплаты первой зарплаты и иных доходов работникам, с которыми заключен трудовой или гражданско-правовой договор, требуется направить 6 НДФЛ по обособленному подразделению.

Если за период не было выплат в пользу персонала, то за него отчет не сдается. Например, в связи с приостановлением работ, техническими проблемами ОП закрылась на весь II квартал. Значит, за полугодие бланк не сдается. Далее фирма функционировала в штатном режиме. В годовом отчете будут суммы за первый квартал, 9 и 12 месяцев.

Куда сдавать при открытии

Куда сдавать 6 НДФЛ обособленному подразделению: в инспекцию по месту учета либо в ИФНС одного муниципалитета с другим ОП или головным офисом (если своевременно подано уведомление).

Срок для подачи 6 НДФЛ при открытии ОП такой же, как для основной фирмы – в течение месяца после истечения очередного квартала и в течение 2 месяцев после завершения года.

Пример заполнения 6 НДФЛ пр открытии ОП

Так выглядит расчет 6 НДФЛ открывшегося ОП на УСН:

Отчет заполняется таким образом независимо от спецрежима.

Учитывайте, что в отчет для ИФНС включается уплата доходов по факту, если сотрудники работают и в подразделении, и в главном офисе.

Действия при закрытии обособленного подразделения

6 НДФЛ при закрытии обособленного подразделения также подается в инспекцию. При этом важно, что случилось с персоналом ликвидированного ОП:

- их перевели в другой офис – тогда за них будет отчитываться новое подразделение;

- они были уволены – требуется сдать заключительный расчет по ОКТМО закрываемого ОП.

Закрыли ОП, куда сдавать 6 НДФЛ

После принятия решения о ликвидации и начала процедуры готовьте к сдаче в ИФНС все требуемые отчеты, в т.ч. 6 НДФЛ.

Срок представления при закрытии обособленного подразделения:

- если закрылось в I квартале – до 30 апреля;

- во II квартале – до 31 июля:

- в III квартале – до 31 октября;

- в IV квартале – до 1 марта.

Обратите внимание! При этом подаваемый отчет будет заключительным, периодом в таком бланке является срок от начала года и до дня ликвидации.

Расчет за ликвидированные ОП

Если не успели сдать отчетность до ликвидации ОП, то 6 НДФЛ по закрытому обособленному подразделению направляйте в инспекцию, в которой учтена головная фирма со следующими особенностями:

- в бланке запишите КПП и ИНН основного офиса, а ОКТМО – закрывшегося ОП;

- код реорганизации – 9 (означает ликвидацию);

- ИНН и КПП реорганизованной организации – реквизиты ликвидированного подразделения.

Сдавать бланк требуется не позже установленных для подачи расчета сроков.

Пример заполнения 6 НДФЛ по ОП при закрытии

Так выглядит заполненный бланк с КПП ликвидированного обособленного подразделения: