Кто должен платить торговый сбор

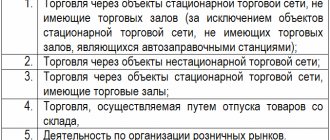

Торговый сбор ввели в 2015 году, его обязаны платить все организации и индивидуальные предприниматели, которые занимаются:

- торговлей через объекты стационарной сети с торговыми залами и без них (магазины и киоски, за исключением автозаправочных станций);

- торговлей через объекты нестационарной сети (палатки, столы-прилавки, тележки, развозная торговля);

- организацией розничных рынков;

- торговлей товарами со склада.

Надо ли платить торговый сбор при продажах через интернет — читайте здесь >>

Платеж обязателен для компаний и ИП на общей системе налогообложения и на УСН. ЕНВД по той деятельности, для которой установлена уплата торгового сбора, в Москве применять нельзя. Тогда придется перейти на другую систему налогообложения.

Если вы попали в список тех, кто платит торговый сбор в 2022 году, необходимо подать в налоговую уведомление по форме ТС-1. У нас вы можете бесплатно скачать уведомление о торговом сборе и образец заполнения.

Что облагается сбором и в какие сроки

Облагается сбором объект – имущество (движимое и недвижимое), с помощью которого осуществлялась торговля хотя бы раз в квартал. При этом оно не обязательно должно быть в собственности плательщика.

Освобождаются от ТС объекты:

- Ломбарды, реализация предметами залогов;

- Автозаправочные станции;

- Интернет-магазины с доставкой товара курьером или почтой;

- Реализация сопутствующих товары при оказании бытовых услуг;

- Офисы, где нет выкладки товаров, а только происходит заключение договоров о купли-продажи;

- Торговля продуктами через общепит.

В Москве установлены льготы (освобождение от уплаты торгового сбора) для следующих торговых объектов:

- Торговые автоматы;

- Объекты, расположенные на ярмарках (например, павильон на ярмарке саженцев);

- Объекты, находящиеся на розничном рынке (например, ларек на вещевом рынке);

- Разносная торговля в бюджетных учреждениях;

- Торговля почтовой связи.

ТС уплачивается раз в квартал. Если предприятие торговало месяц или два, то платить сбор придется за весь квартал. Дата уплаты – до 25 числа месяца, следующего за отчетным кварталом. Если 25-ое число выпадает на выходной день, то крайний день уплаты считается ближайшим рабочим днем.

Если ТС уплачен не вовремя или не в полном размере, то назначается штраф:

- При не умышленной неуплате – 20% от сбора + сам сбор;

- При умышленной неуплате – 40% от сбора + сам сбор.

Как встать на учет в качестве плательщика торгового сбора

Встать на учет нужно в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются помещения.

Если торговая точка зарегистрирована в Москве, а юрлицо — в другом регионе, то обращаться нужно в московскую ИФНС по месту регистрации недвижимости. Это правило действует и для движимого имущества.

Подать документы нужно не позднее пяти дней с момента начала торговли.

Налоговая инспекция в течение пяти рабочих дней после подачи уведомления направит свидетельство о постановке на учет в качестве плательщика торгового сбора.

Расчет налога на прибыль

Нормативное регулирование

Налог на прибыль к уплате в региональный бюджет может быть уменьшен на сумму торгового сбора, уплаченную до даты уплаты налога на прибыль или авансового платежа (п. 10 ст. 286 НК РФ).

При этом должны соблюдаться условия (Письмо ФНС РФ от 12.08.2015 N ГД-4-3/[email protected]):

- Организация должна стоять на учете в ИФНС в качестве плательщика торгового сбора, подав Уведомление. PDF

- Уменьшить на торговый сбор можно только региональную часть авансового платежа (или налога на прибыль), поступающую в бюджет субъекта, в котором действует торговый сбор (на данный момент — в бюджет г. Москвы).

- Уменьшить налог на сбор можно только в том случае, если оба эти платежа поступают в бюджет одного и того же субъекта (на данный момент — г. Москвы).

- Если сумма уплаченного торгового сбора за квартал превышает сумму налога на прибыль, исчисленную за тот же период, то уменьшить налог на сбор можно только в пределах исчисленной суммы налога. Остаток торгового сбора может быть учтен по итогам текущего налогового периода, но общая сумма к уменьшению не может превышать годовой налог на прибыль. При этом на уплаченный торговый сбор за 4-й квартал можно уменьшить налог за год (если сбор уплачен до даты годового платежа — до 28 марта включительно) или авансовые платежи за 1-й квартал следующего года (если сбор уплачен после 28 марта).

Если торговый сбор за 4-й квартал текущего налогового периода уплачен в 1-ом квартале следующего года, то в 1С она попадет в уменьшение налога на прибыль именно за 1-й квартал. Технической возможности учесть такую сумму в расходах 4-го квартала не имеется.

Учет в 1С

Расчет налога на прибыль осуществляется через процедуру Закрытие месяца – документ Расчет налога на прибыльв разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 68.13 storno — исключение сумм начисленного и уплаченного торгового сбора из расходов;

- Дт 90.07.1 Кт 44.01 storno — сторнирование расходов по итогам прошлого налогового (отчетного периода);

- Дт 99.01.1 Кт 90.09 storno — перерасчет финансового результата прошлого налогового (отчетного периода);

- Дт 68.04.1 Кт 68.13 — уменьшение налога на прибыль, исчисленного в региональный бюджет, на сумму торгового сбора.

Отчетность

В декларации по налогу на прибыль рассчитанный и уплаченный торговый сбор отражается в:

В Листе 02: PDF

- стр. 265 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала налогового периода»;

- стр. 266 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ за предыдущий отчетный период»;

- стр. 267 «Сумма торгового сбора, на которую уменьшены исчисленные авансовые платежи (налог) в бюджет субъекта РФ за отчетный (налоговый) период».

Расчет налога на прибыль в бюджет субъекта РФ за 2022 год с учетом уменьшенияна сумму торгового сбора:

Изучить подробнее отражение торгового сбора в части авансовых платежей

См. также:

- Регистрация объекта обложения торговым сбором

- Уплата торгового сбора

- Торговый сбор при УСН

- Вычет по торговому сбору в Помощнике по УСН

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Уплата торгового сбора Заполнение платежного поручения на уплату торгового сбора связано с рядом…

- В 2022 году изменится ставка торгового сбора Плательщиков торгового сбора ждут важные изменения в 2022 году. Увеличена…

- Расчет торгового сбора …

- Перенос сроков уплаты местных налогов и торгового сбора У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

Что изменилось в 2022 году

С 1 января 2022 года установлена новая ставка торгового сбора в Москве для нестационарных торговых объектов в Центральном административном округе города. Теперь она составляет 40 500, а не 81 000 рублей, как раньше. Для стационарных она осталась прежней.

С 1 июля 2022 года ставка торгового сбора для объектов с торговыми залами до 50 кв.м. уменьшена на 10%, для торговых залов площадью до 300 кв. м — на 2-10% (в зависимости от площади объекта). А для объектов площадью больше 300 кв. м. ставку подняли до 75 рублей за кв. м.

Размер налога в Москве зависит от вида торговли, местоположения объекта и площади зала. Для расчета используйте наш онлайн-калькулятор торгового сбора >>

Кто не платит торговый сбор?

Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Кроме того, торговый сбор не платят юрлица, которые при регистрации указали следующие основные виды деятельности:

- парикмахерские и салоны красоты, услуги стирки, химчистка и окрашивание текстильных и меховых изделий;

- ремонт одежды и текстильных изделий бытового назначения, ремонт обуви, изделий из кожи и часов, а также ювелирных изделий;

- изготовление и ремонт металлической галантереи и ключей.

Льгота действует только на объекты площадью менее 100 кв. м, в которых площадь, занимаемая оборудованием для выкладки и демонстрации товаров, составляет не более 10% от общей.

Услуги общепита, в том числе продажа покупной продукции, если она является составной частью этих услуг, не признаются торговой деятельностью (письмо Минфина № 03-11-11/40960 от 5 июня 2019). Поэтому организации общепита платить торговый сбор не должны.

Что будет, если не платить торговый сбор

Если вы не уведомили налоговую, это приравнивается к ведению деятельности без постановки на учет. Вам грозит штраф в размере 10% от доходов, полученных за тот период, в течение которого вы торговали без уведомления ИФНС, но не менее 40 000 рублей. Кроме того, сумму торгового сбора нельзя будет поставить в вычет по единому налогу по УСН.

Хотя торговый сбор ввели еще в 2015 году, многим предпринимателям еще не все понятно. Мы подготовили ответы на главные вопросы.

Частые вопросы и ответы о торговом сборе

Итоги

Сроки для перечисления сбора с торговли в бюджет приведены в НК РФ, притом что этот сбор представляет собой платеж местного уровня, т. е. в немалой степени зависит от правил, установленных регионом. Крайние даты этих сроков соответствуют 25-м числам месяцев, наступающих после завершения каждого из кварталов. На начало 2020 года единственным регионом, использующим такой сбор, является Москва.

Источники:

- Налоговый кодекс РФ

- закон г. Москвы «О торговом сборе» от 17.12.2014 № 62

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Я торгую через помещение, которое снимаю. Кто платит торговый сбор, арендатор или арендодатель?

— Платит тот, кто осуществляет торговую деятельность. Если вы арендуете объект торговли, то плательщиком являетесь вы, а не арендодатель.

Как уплачивать налог, если я совмещаю УСН и патент?

— Предпринимателям, совмещающим УСН и патент, нужно понимать, в рамках какой деятельности осуществляется торговля. Торговый сбор для ИП на УСН в Москве обязателен. Если же торговля идет в рамках патентной деятельности — платить налог не надо. Если вы через один и тот же магазин торгуете одновременно по патенту и УСН, то должны встать на учет как плательщик торгового сбора и платить только по тем квадратным метрам, которые задействованы в торговой деятельности по упрощенке. Если разделить площадь по видам деятельности физически невозможно — придется платить за все квадратные метры магазина.

Как определить площадь торгового зала в целях расчета торгового сбора?

— Общая площадь рассчитывается на основании инвентаризационных и правоустанавливающих документов. В них должны быть данные о назначении, конструктивных особенностях и планировке помещений, а также информация, подтверждающая право пользования точкой. Рассчитать ставку сбора с помощью калькулятора онлайн >>

Если я торгую на розничном рынке, надо ли уплачивать торговый сбор?

— Нет. Торговый сбор в отношении деятельности по организации розничных рынков платят только управляющие компании.

Если я попадаю под льготы и освобожден от торгового сбора, нужно ли мне подавать уведомление в налоговую?

— Да, нужно. При этом вместе с уведомлением необходимо представить документы, подтверждающие право на получение льготы. А в уведомлении указать код льготы. Скачать уведомление о постановке на учет в качестве плательщика торгового сбора >>

Отражение сбора в декларации по УСН

«Упрощенцы» о своей деятельности отчитываются с помощью декларации по УСН, в котором для плательщиков торгового сбора предусмотрен отдельный раздел 2.1.2. Его заполняют те лица, которые избрали для налогообложения доходы. ИП и организации работающие с объектом «доходы/расходы» включают сбор в расходную часть, показывая его в стр.220-223 раздела 2.2.

В разделе 2.1.2 лица с объектом «доходы» показывают:

- Доходы с начала года на конец каждого квартала (стр.110-113);

- Соответствующий налог за каждый период (стр.130-133);

- Взносы и пособия, выданные работникам, которые уменьшают налог (стр.140-143)

- Сбор, заплаченный с начала года с разбивкой по периодам (стр.150-153);

- Сбор, на который можно сократить налог (аванс по нему) (стр.160-163) – если сбор за период больше, чем результат разности дохода из стр.130-133 и взносов и пособий, его уменьшающих из стр.140-143, то указывается результат разности; если сбор меньше, то его полностью можно принять к уменьшению упрощенного налога

Пример отражения сбора в р.2.1.2 декларации по УНС: