Форму ТС-2 применяют те, кто уплачивает торговый сбор (ТС), если они перестают быть его плательщиками. Что делать, если возникла необходимость снять с учета не все торговые точки, а лишь некоторые? Актуален ли бланк ТС-2 при ликвидации организации или закрытии ИП? Ответим на эти вопросы и объясним, как корректно внести данные в форму уведомления ТС-2 о снятии в нашей публикации.

Также смотрите:

- Торговый сбор в Москве в 2022 году: ставки, сроки уплаты и КБК (таблицы)

- Что меняется по торговому сбору в 2022 году

Кто входит в список плательщиков ТС

Торговому сбору посвящена глава 33 НК РФ. Введена она была Федеральным законом от 29.11.2014 № 382-ФЗ.

На 2022 год сбор как действовал, так и продолжает действовать только на территории Москвы.

К плательщикам сбора относят субъектов, которые ведут деятельность, подпадающую под ТС. То есть, если организация или ИП зарегистрированы в Москве, а магазин расположен в другом регионе, они не являются плательщиками ТС. И наоборот: если субъект зарегистрирован в ином регионе, а торгует в Москве, платить ТС он обязан.

ТС устанавливают в отношении видов торговой деятельности на определенных объектах.

Плательщики ТС – организации и ИП, которые ведут торговую деятельность на объектах осуществления торговли. Что подразумевают под этими понятиями, раскроем дальше.

Законодательство дало возможность не уплачивать ТС некоторым категориям хозяйствующих субъектов. К таковым относят ИП на патенте и плательщиков ЕСХН (ст. 411 НК РФ).

Кто платит торговый сбор

Организации и ИП, которые занимаются торговлей в Москве и используют для торговли движимое и недвижимое имущество:

- магазины

- павильоны

- палатки

- киоски

- автолавки

- лотки

- тележки

- рынки

- вендинговые автоматы (с 1 января 2022, ставка — 4900 ₽ в квартал за каждый автомат).

От торгового сбора полностью освобождаются ИП на патентной системе и налогоплательщики, уплачивающие единый сельскохозяйственный налог.

Дополнительно власти Москвы решили не брать торговый сбор с торговли на ярмарках. При торговле на розничных рынках сбор будут платить только его владельцы. Таким льготникам не придется платить сбор, но нужно встать на учет в налоговой. Эльба поможет вам в вашем налоговом органе.

На текущий момент сбор не касается торговли со склада и интернет-торговли, но нельзя исключить его введение позднее.

Салонам красоты, автомастерским и прочим бытовым услугам не обязательно платить торговый сбор. Но есть условие: торговый зал должен отсутствовать, а если он есть, то витрины должны занимать не больше 10% помещения.

Что такое торговая деятельность и что относят к объектам осуществления торговли

Расшифруем эти понятия в целях правильного применения главы 33 НК РФ.

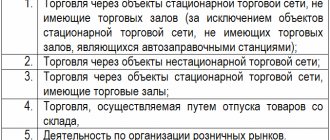

Вот Перечень видов торговли, которые облагают торговым сбором:

В данном случае к торговле относится розничная, мелкооптовая и оптовая купля-продажа товаров.

А вот что относят к объектам осуществления торговли:

Столичным законом предусмотрены льготы для определенных видов торговли. Перечислим некоторые из них:

Порядок учета плательщиков ТС

Хозяйствующий субъект обязан в течение 5 дней с момента возникновения объекта обложения ТС встать на учет в качестве плательщика (ст. 416 НК РФ). Если этого не сделать, налоговый орган все равно поставит «молчуна» на учет – на основании информации, полученной от уполномоченного органа. В Москве это Департамент экономической политики и развития города Москвы.

Чтобы налоговая сняла плательщика ТС с учета, ее необходимо уведомить об этом в течение 5 дней с даты прекращения использования объекта торговли или ведения торговой деятельности.

Снимают плательщика с учета путем направления им уведомления по форме ТС-2.

ИМЕЙТЕ В ВИДУ

Ранее сроки не были установлены. Ограничение в 5 дней введено с 2020 года Федеральным законом от 29.09.2019 № 325-ФЗ.

Ниже можно будет бесплатно ТС-2, а также узнать нюансы заполнения этого уведомления.

ФНС введет новую форму уведомления о постановке учет плательщиков торгового сбора

ФНС подготовила новую форму уведомления о постановке на учет в качестве плательщика торгового сбора. Проект соответствующего приказа опубликован на Едином портале для размещения проектов НПА.

Напомним, действующая форма уведомления утверждена приказом ФНС от 22.06.2015 № ММВ-7-14/[email protected]

Проект приказа предлагает утвердить обновленную редакцию формы уведомления о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или ИП в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор.

Как поясняет ФНС, обновление формы связано с тем, что в нее необходимо внести изменения в части отражения информации об акте о выявлении нового объекта обложения торговым сбором.

Также планируется обновить форму уведомления о снятии с учета плательщика торгового сбора и формат представления в электронном виде.

Предполагается, что новые формы уведомлений и соответствующие электронные форматы вступят в силу с 16 ноября 2022 года.

В решениях «1С:Предприятие» необходимые изменения будут поддержаны после утверждения соответствующего приказа ФНС и его опубликования в установленном порядке с выходом очередных версий. О сроках см. в «Мониторинге законодательства».

БУХПРОСВЕТ

Объектом обложения торговым сбором признается использование торгового объекта. Обязанность по уплате сбора возникает с начала использования торгового объекта, а прекращается — с момента прекращения использования данного объекта (ст. 412 НК РФ). Периодом обложения сбором признается квартал. Ставки сбора устанавливаются местным законодательством в расчете на объект осуществления торговли или на его площадь.

Ставка сбора, установленного в отношении розничных рынков, не может превышать 550 рублей на 1 квадратный метр площади розничного рынка. Указанная ставка подлежит ежегодной индексации на коэффициент-дефлятор (ст. 415 НК РФ). Постановка на учет в качестве плательщика сбора осуществляется в уведомительном порядке. Плательщик сбора представляет соответствующее уведомление не позднее 5 дней с даты возникновения объекта обложения сбором.

В уведомлении указывается вид предпринимательской деятельности, торговый объект и его площадь. Осуществление торговли без направления в ИФНС указанного уведомления приравнивается к ведению деятельности без постановки на учет в налоговом органе. От уплаты торгового сбора освобождаются ИП, применяющие патентную систему налогообложения, и налогоплательщики, применяющие ЕСХН (ст. 411 НК РФ).

В каких случаях надо использовать ТС-2

Форма ТС-2 подлежит применению, если плательщик сбора закрывает все торговые объекты, относящиеся к налоговой инспекции, в которую представляет уведомление. Если закрывает лишь часть объектов, а другие продолжают функционировать, то следует сдать форму ТС-1.

Аналогичная ситуация со сменой системы налогообложения. Если ИП переводит на патент все свои торговые точки, он должен заполнить форму ТС-2. Если что-то остается на нельготируемых системах налогообложения – применяет форму ТС-1.

Если организация ликвидируется или закрывается ИП, в этом случае не надо сдавать форму ТС-2. Налоговая снимет такого субъекта с учета в качестве плательщика ТС самостоятельно – на основании записи в ЕГРЮЛ/ЕГРИП.

То же самое относится к реорганизации, в ходе которой фактически фирма перестает существовать в своем прежнем виде (присоединение, слияние). А вот вновь появившаяся в ходе такого преобразования фирма должна встать на учет в качестве плательщика сбора на общих основаниях.

Как избежать торгового сбора

Индивидуальные предприниматели смогут избежать торгового сбора, если перейдут на патентную систему налогообложения. Годовая стоимость патента определяется как 6% от установленного местными властями потенциального годового дохода (эту сумму можно найти в соответствующем законе вашего региона). Например, для магазинов с торговой площадью до 50 кв. м в центральных районах Москвы патент стоит 324 000 ₽ в год. С 2022 года патент разрешено уменьшать на страховые взносы.

Однако, перед переходом на патент, необходимо удостовериться, что ИП попадает под условия применения этого режима.

Что будет, если форму ТС-2 не сдать

Напомним, что сдать форму ТС-2 следует в течение 5 дней с момента прекращения торговой деятельности через объект торговли. Если опоздать с датой представления уведомления, налоговая снимет с учета не с той даты, которая указана в уведомлении, а с даты подачи уведомления (п. 8 ст. 416 НК РФ).

Если фактическая дата прекращения деятельности и дата сдачи уведомления приходятся на один и тот же квартал, то опоздание не столь критично.

Период обложения сбором – квартал. То есть, если даже 1 день в квартале велась деятельность, подпадающая под ТС, то уплатить его нужно в полной квартальной сумме. А вот если торговля была прекращена в одном квартале, а уведомление с опозданием было подано в следующем, то придется оплатить ТС за «лишний» квартал.

Если же вовсе не подать уведомление по форме ТС-2, то сбор в полном объеме будет начислен независимо от фактического ведения деятельности.

Бланк формы ТС-2: заполняем правильно

Форма ТС-2 утверждена приказом ФНС России от 22.06.2015 № ММВ-7-14/249. В этом же приказе можно найти порядок заполнения уведомления и формат ее представления в электронном виде.

Далее с нашего сайта по прямой ссылке можно бесплатно скачать форму ТС-2 :

БЛАНК УВЕДОМЛЕНИЯ ТС-2

Форма ТС-2 проста и содержит минимум информации:

| Идентификационные данные плательщика (ИНН, КПП, наименование организации/Ф.И.О. ИП) |

| Код налогового органа, в который необходимо представить уведомление |

| Дата снятия с учета в качестве плательщика сбора |

Очень важно указать дату верно, чтобы случайно не подтянуть лишний квартал. К пример, пусть торговая деятельность заканчивается последним днем 1 квартала 2022 года. Надо поставить дату прекращения деятельности – 31.03.2020 (а не 01.04.2020).

Далее можно бесплатно заполнения формы ТС-2 :

ПРИМЕР ЗАПОЛНЕНИЯ ФОРМЫ УВЕДОМЛЕНИЯ ТС-2

Как заполнить уведомление по форме ТС-2

Официальную инструкцию по заполнению уведомления вы можете бесплатно скачать по этой ссылке.

Общие требования

- Уведомление заполняется от руки или при помощи компьютера.

- При заполнении уведомления от руки используются чернила черного или синего цвета.

- При заполнении уведомления на компьютере нужно использовать шрифт Courier New высотой 16-18 пунктов.

- Заполнение текстовых полей осуществляется заглавными печатными буквами.

- При распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных ячеек. При этом расположение и размеры зон значений показателей менять нельзя.

- Не допускается двусторонняя печать уведомления и исправление в нем ошибок с помощью корректирующего или аналогичного средства.

- Сшивать и скреплять страницы уведомления не нужно.

Титульный лист

Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения организации.

Поле «Представляется в налоговый орган (код)». Указывается код налогового органа, в который подается уведомление. Код вашей ИФНС вы можете узнать при помощи этого сервиса.

Далее заполняются «Сведения о плательщике сбора»

Индивидуальным предпринимателям необходимо построчно заполнить свою фамилию, имя и отчество. Организации пишут свое полное наименование в соответствии с учредительными документами.

Поле ОГРН. Организации указывают свой основной государственный регистрационный номер. ИП данное поле не заполняют.

Поле ОГРНИП. ИП заполняют основной государственный регистрационный номер индивидуального предпринимателя. Организации данное поле не заполняют.

Далее

необходимо указать дату прекращения предпринимательской деятельности, в отношении которой был установлен торговой сбор.

Поле «c приложением подтверждающих документов или их копий». Здесь ставится количество листов документа (копии документа), подтверждающего полномочия представителя налогоплательщика.

Раздел «Достоверность и полнота сведений указанных в настоящем уведомлении»

В первом поле необходимо код лица подтверждающего указанные сведения:

- «1»

– индивидуальный предприниматель; - «2»

– представитель индивидуального предпринимателя; - «3»

– руководитель организации; - «4»

– представитель организации.

Далее построчно полностью указывается фамилия, имя, отчество руководителя организации или представителя налогоплательщика. ИП свои данные здесь не указывают.

В следующей строке необходимо указать ИНН (при наличии) руководителя организации или представителя налогоплательщика при условии, что ИНН это лицо использует наряду с персональными данными.

Поле «Номер контактного телефона». Здесь необходимо написать контактный номер телефона, по которому можно связаться с лицом, подтверждающим сведения в уведомлении (например, «+79150001122»). Номер телефона указывается без пробелов и прочерков.

Поле «E-mail». Здесь необходимо написать адрес электронной почты, по которому можно связаться с лицом, подтверждающим сведения в уведомлении.

Далее лицу, подтверждающему сведения в уведомлении необходимо поставить подпись и дату подписания уведомления.

В последней строке необходимо указать наименование документа подтверждающего полномочия представителя (например, доверенность).