Невозможно представить себе современный офис или предприятие без компьютеров, принтеров, ксероксов, факсов и другой оргтехники. Она верно служит предпринимателям, но настает момент, когда оборудование либо устаревает морально, либо непоправимо ломается. На смену старой будет приобретена новая техника, но изжившие себя приборы, превратившиеся в мусор, нельзя просто вывезти к ближайшей помойке.

Почему компьютерная техника нуждается в специальной утилизации и как правильно производить эту процедуру с точки зрения законодательства РФ, читайте в этой статье.

Как списать оргтехнику с баланса?

Почему ненужная оргтехника – это не просто мусор

Все, что нельзя продать (подарить) или повторно использовать, представляет собой ненужные вещи, иными словами, мусор. Накопление таких предметов недопустимо на предприятии, где все должно работать на извлечение прибыли. Если компьютер более неэффективен или безнадежно испорчен, работать на нем нельзя, а значит, нужно будет приобрести на его место другой.

Естественно, от неполезных вещей надо избавляться. Такие активы, как оргтехника, списываются и утилизируются по специальной процедуре, предусмотренной законодательно. Причины регулирования утилизации оргтехники:

- Профилактика вреда окружающей среде. Отработанная офисная техника относится к опасным отходам. При производстве компьютеров и других агрегатов применяются вещества, опасные для жизнедеятельности, например, свинец, мышьяк и др. Обычное выбрасывание техники, особенно регулярное, может нанести непоправимый вред экологии и здоровью.

- Сбережение того, что можно сохранить. В состав оргтехники входят детали, содержащие цветной металл, а также определенное количество драгметаллов: золота, серебра, платины. Таким образом, Налоговый кодекс РФ считает даже абсолютно непригодную технику не лишенной определенной ценности. Металл можно извлечь и использовать повторно, кроме того, ценные составляющие необходимо правильно провести по бухгалтерии как часть активов.

ВАЖНАЯ ИНФОРМАЦИЯ! Достаточным основанием для регламентированной утилизации компьютерной техники является ее законодательное обоснование. Иными словами, организация или лицо, уличенные в обычном выбросе такой техники, будут привлечены к административной ответственности за загрязнение окружающей среды и нарушение эпидемиологических норм.

Что говорит закон

Утилизация отжившей свое оргтехники регламентирована несколькими правовыми актами:

- Административный кодекс в ст. 8.2 запрещает выбрасывать технику наряду с обыкновенным мусором, причем запрет касается как частных лиц, так и организаций.

- Отдельный запрет на это действие для юрлиц прописан в постановлении Правительства РФ № 340.

- Делать это своими силами предприятиям запрещает Федеральный закон № 89.

- П.2 ст. 20 Федерального закона № 41 от 26 марта 1998 года обуславливает ненадлежащую утилизацию техники как нарушение Налогового кодекса РФ из-за содержания в ней ценных металлов, которые должны быть переработаны и направлены в фонд государства.

- Специализированным предприятиям разрешено утилизировать технику при наличии соответствующей лицензии, согласно Постановлению Правительства РФ № 524 от 26 августа 2006 года.

Как выделить части оргтехники, содержащие драгметаллы?

Что именно нужно утилизировать

Список техники, подлежащей обязательной утилизации ввиду потенциальной опасности, содержится в приказе Министерства природных ресурсов, а также в Постановлении Правительства РФ № 818. В него входят:

- компьютеры;

- мониторы;

- люминисцентные лампы;

- медицинская техника;

- бытовые приборы;

- аккумуляторы;

- сканеры;

- ксероксы;

- принтеры и картриджи для них и др.

ВАЖНО! Нужно правильно утилизировать не только сами агрегаты, но и их лом, то есть даже отдельные части вышедшей из строя техники.

Списание оргтехники перед утилизацией

Если рядовой потребитель может просто обратиться в фирму, занимающуюся утилизацией техники, юрлицо должно иметь для этого законодательные основания: списать данное имущество с баланса. Это не так просто, как кажется.

Главная сложность этой процедуры – в определении остаточной ценности отслужившей техники. Для того чтобы акт списания был законным, нужно грамотно оценить технический и моральный аспект приборов и их материальную ценность, что под силу только экспертам. Данную экспертизу вправе провести только специально сертифицированная организация, выдав заключение о непригодности техники к дальнейшему применению.

Как учесть в бухгалтерском учете утилизацию компьютерной техники?

Нарушение процедуры списания чревато административной и даже уголовной ответственностью, ведь техника представляет собой материальную ценность. Оно непременно спровоцирует неправильности в ведении бухгалтерского учета, что чревато санкциями для руководства и главного бухгалтера организации:

- штрафом в 20-50 МРОТ для руководящих лиц;

- штрафом в 100-1000 МРОТ, наложенным на организацию.

ВНИМАНИЕ! Решение ставить старую технику на предприятии, чтобы избежать трат на списание и утилизацию, никак не сэкономит средства, поскольку за остающуюся активом технику придется платить налог.

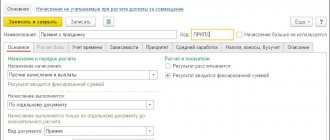

Бухгалтерские проводки списания оргтехники

Если принято решение утилизировать определенную технику, это априори значит, что как актив она самортизирована до конца и уже никак не принимает участия в производственной деятельности. Ее бухучет ведется на счете 01 «Основные средства» и забалансовом счете 013 «Амортизационный фонд воспроизводства нематериальных активов».

В проводках списание оформляется как выбытие основных средств. Расходы на последующую утилизацию должны быть списаны в том же учетном периоде, несмотря на то что сама утилизация может проводиться позднее.

Вопрос: Предмет закупки — утилизация вычислительной оргтехники (компьютеры, принтеры, мониторы). Должны ли участники такой закупки обладать какими-либо лицензиями? Посмотреть ответ

Поступление основных средств, требующих и не требующих монтажа

ЗАО «BKR-Интерком-Аудит»

Материалы подготовлены группой консультантов-методологов ЗАО

Основные средства — это часть имущества, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг.

Бухгалтерский учет основных средств организации и предприятия должны вести в соответствии с Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденным Приказом Минфина РФ от 30 марта 2001 года № 26н.

В соответствии с пунктом 4 ПБУ 6/01 для принятия актива к бухгалтерскому учету в качестве основного средства необходимо единовременное выполнение следующих условий:

— использование в производстве продукции при выполнении работ или оказании услуг, либо для управленческих нужд организации;

— использование в течение длительного времени, то есть срока полезного использования, продолжительностью более 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

— организацией не предполагается последующая перепродажа данных активов;

— способность приносить организации экономические выгоды (доходы) в будущем.

Основные средства принимаются к бухгалтерскому учету в случае их приобретения, сооружения и изготовления, внесения учредителями в счет вклада в уставный капитал, получения по договору дарения и иных случаях безвозмездного получения и других поступлений.

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. В случае приобретения основных средств за плату, первоначальной стоимостью признается сумма фактических затрат на приобретение, сооружение и изготовление основных средств, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Приобретенные для осуществления хозяйственной деятельности основные средства могут быть введены в эксплуатацию сразу, а могут требовать монтажа.

Рассмотрим на примерах, как отражается в бухгалтерском учете поступление основных средств, требующих и не требующих монтажа.

Приобретение основных средств, требующих монтажа

Пример.

Организация приобрела оборудование, требующее монтажа, стоимостью 504 000 руб. (в том числе НДС — 84 000 руб.) Доставку и монтаж оборудования производило вспомогательное производство, расходы по доставке составили — 15 000 руб., по монтажу оборудования — 90 000 руб. При монтаже были использованы материалы на сумму 21 600 руб. (в том числе НДС — 3600 руб.)

Информация о наличии и движении производственного оборудования, требующего монтажа, согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Приказом Минфина РФ от 31 октября 2000 года № 94н, отражается на счете 07 «Оборудование к установке». Поступление оборудования к установке от поставщика отражается по дебету счета 07 в корреспонденции с кредитом счетов 60 «Расчеты с поставщиками и подрядчиками» (на сумму стоимости оборудования без НДС) и 23 «Вспомогательные производства» (на сумму расходов по доставке).

Сумма НДС, предъявленная поставщиком оборудования, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60. Указанную сумму НДС организация имеет право принять к вычету на основании статей 171, 172 Налогового кодекса Российской Федерации при наличии счета-фактуры и документов, подтверждающих оплату поставщику, после принятия оборудования на учет в составе основных средств.

Стоимость сданного в монтаж оборудования списывается со счета 07 в дебет счета 08 «Вложения во внеоборотные активы»/субсчет 08-3 «Строительство объектов основных средств».

Затраты вспомогательного производства по монтажу оборудования списываются в дебет счета 08/субсчет 08-3 в корреспонденции с кредитом счета 23.

На основании подпункта 3 пункта 1 статьи 146 НК РФ выполнение строительно-монтажных работ для собственного потребления признается объектом обложения налогом на добавленную стоимость. Работы по монтажу оборудования относятся к строительно-монтажным работам, их выполнение вспомогательным производством облагается НДС.

В соответствии с пунктом 2 статьи 159 НК РФ при выполнении строительно-монтажных работ для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение. Налоговой базой в данном примере будет сумма расходов вспомогательного производства по монтажу оборудования.

Стоимость оборудования, требующего монтажа, в затраты по выполнению монтажных работ не включается и не подлежит включению в налоговую базу при начислении НДС на выполненные для собственного потребления монтажные работы. Датой выполнения таких работ признается день принятия на учет объекта, завершенного капитальным строительством (пункт 10 статьи 167 НК РФ).

Согласно пункту 1 статьи 171 НК РФ налогоплательщик имеет право уменьшить общую сумму начисленного налога на добавленную стоимость на установленные этой статьей налоговые вычеты.

В соответствии с пунктом 6 статьи 171 НК РФ суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, а также суммы налога, исчисленные налогоплательщиками при выполнении строительно-монтажных работ для собственного потребления, подлежат вычетам.

В данном случае вычету подлежит сумма НДС, начисленная на объем выполненных вспомогательным производством монтажных работ, за минусом суммы НДС по материалам, которые были использованы при их выполнении. Указанные суммы налога подлежат вычету после принятия на учет соответствующих объектов завершенного или незавершенного капитального строительства.

Стоимость смонтированного и введенного в эксплуатацию оборудования списывается со счета 08/субсчет 08-3 в дебет счета 01 «Основные средства».

| Дебет | Кредит | Сумма (руб.) | |

| Отражена покупная стоимость оборудования, требующего монтажа | 07 | 60 | 420 000 |

| Отражена сумма НДС по приобретенному оборудованию | 19 | 60 | 84 000 |

| Отражены затраты вспомогательного производства по доставке оборудования | 07 | 23 | 15 000 |

| Оплачено оборудование поставщику | 60 | 51 | 504 000 |

| Отражена передача оборудования в монтаж | 08-3 | 07 | 435 000 |

| Переданы материалы для выполнения монтажных работ | 23 | 10-8 | 18 000 |

| Отражены затраты вспомогательного производства на выполнение монтажных работ | 23 | 70, 69 и др. | 90 000 |

| Списаны затраты вспомогательного производства по монтажу оборудования | 08-3 | 23 | 118 000 |

| На дату принятия к учету смонтированного оборудованияв составе основных средств | |||

| Начислен НДС на сумму выполненных монтажных работ для собственных нужд (118000 х 20%) | 08-3 | 68 | 23 600 |

| Сумма НДС, подлежащая вычету по выполненным монтажным работам для собственных нужд (23600 – 3600) | 19 | 08-3 | 20 000 |

| Смонтированное оборудование введено в эксплуатацию (504000 +118000 + 23600 – 20000) | 01 | 08-3 | 625 600 |

| Принята к вычету сума НДС, уплаченная поставщику | 68 | 19 | 84 000 |

| Принята к вычету сумма НДС по материалам, использованным при монтаже оборудования | 68 | 19 | 3600 |

| Принята к вычету сумма НДС по выполненным монтажным работам для собственных нужд | 68 | 19 | 23 600 |

Приобретение основных средств, не требующих монтажа

Организация для управленческих нужд приобрела в ноябре принтер за 36 000 руб. (в том числе НДС — 6000 руб.), который введен в эксплуатацию в том же месяце. Затраты по доставке принтера на предприятие составили 720 руб. (в том числе НДС — 120 руб.) Установлен срок полезного использования принтера для целей бухгалтерского учета — 3 года. Согласно учетной политике начисление амортизации для целей бухгалтерского учета производится линейным способом (методом).

Приобретенный принтер принимается к бухгалтерскому учету в качестве объекта основных средств (ОС), так как он удовлетворяет всем условиям, перечисленным в пункте 4 ПБУ 6/01.

Согласно Плану счетов и Инструкции по его применению затраты на приобретение объектов ОС, не требующих монтажа, отражаются по стоимости приобретения (без учета НДС) по дебету счета 08 «Вложения во внеоборотные активы»/субсчет 08-4 «Приобретение объектов основных средств» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

В соответствии с Инструкцией по применению Плана счетов сформированная первоначальная стоимость объекта ОС, принятого в эксплуатацию и оформленного в установленном порядке, списывается с кредита счета 08/субсчет 08-4 в дебет счета 01 «Основные средства».

Сумма НДС, предъявленная поставщиками, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60. Указанную сумму НДС организация имеет право принять к вычету на основании статей 171, 172 Налогового кодекса Российской Федерации при наличии счета-фактуры и документов, подтверждающих оплату поставщику, после принятия оборудования на учет в составе основных средств.

Согласно пункту 20 ПБУ 6/01 срок полезного использования объекта ОС определяется организацией при принятии объекта к бухгалтерскому учету, в данном примере организацией установлен срок полезного использования принтера для целей бухгалтерского учета — 3 года.

В рассматриваемом примере годовая норма амортизационных отчислений в бухгалтерском учете составит 33,33% (100% / 3 года). То есть ежемесячные амортизационные отчисления составят 833,25 руб.((36 000 руб. — 6000 руб.) х 33,33% / 12).

Сумма начисленной амортизации по объекту ОС отражается в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете (пункт 25 ПБУ 6/01).

Согласно Инструкции по применению Плана счетов начисленная сумма амортизации отражается по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу), в данном примере — в корреспонденции с дебетом счета 26 «Общехозяйственные расходы».

Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию (пункт 2 статьи 259 НК РФ).

Этапы утилизации оргтехники

Первый этап производится силами организации с привлечением сертифицированных экспертов. Последующие этапы имеет право выполнять одна из специализированных фирм, зарегистрированных в Пробирной палате РФ.

- Получение акта списания:

- экспертная оценка;

- определение остаточной стоимости списываемой техники;

- заключение о невозможности ее дальнейшего использования;

- оформление выбытия ОС.

- Демонтаж оборудования с отделением содержащих драгоценные металлы частей:

- обязателен акт об изъятии комплектующих, на основании которого техника списывается с карточек учета;

- на его основании на каждую деталь заводится своя карточка учета (форма М-17), в которой указывается наименование лома (название узла), его общая масса и доля в ней драгметаллов каждого наименования.

- Аффинаж – отделение драгоценных металлов от частей техники.

- Оприходование полученных ценностей.

- Передача драгметаллов в фонд государства.

ОБРАТИТЕ ВНИМАНИЕ! При обращении для утилизации в специализированную фирму организации достаточно будет провести реализацию старой техники: это избавит от необходимости учета и оприходования лома и драгметаллов.

Какие документы необходимы для отчетности:

1. Акт приёмо-передачи отходов. Содержит информацию о том, кому переданы отходы, в каком количестве, и какие дальнейшие действия с ними совершены. Необходим для отчета перед Департаментом Росприроднадзора по Северо-Западному федеральному округу.

2. Справка о наличии/отсутствии лома драгоценных металлов. Оформляется на основании Свидетельства о постановке на специальный учет в Пробирной палате РФ. Необходима для исполнения Инструкции о порядке учета и хранения драгоценных металлов, драгоценных камней, продукции из них и ведения отчетности при их производстве, использовании и обращении, утвержденной приказом Минфина РФ от 29 августа 2001 г. № 68н.

3. Справка об извлечённом из отходов ломе черных и цветных металлов с указанием количества, и стоимости, с учётом затрат на извлечение, а также с указанием предприятия имеющего лицензию на заготовку лома металлов, которому извлеченный лом был передан.

4. Документы об оплате. В случае если из переданных отходов были извлечены указанные выше вторичные ресурсы, организация, которая произвела утилизацию отходов, должна перевести денежные средства, полученные от реализации такого лома на счет образователя отхода, если иное не предусмотрено договором на утилизацию.

Как провести утилизацию с помощью спецфирм

Организации, специализирующиеся на утилизации офисной и бытовой техники, имеют все необходимые разрешения и лицензии, а также оборудование для аффинажа драгоценных металлов. Многие из них уполномочены и проводить техническую экспертизу, предшествующую списанию такого оборудования. Специалисты осуществят:

- помощь в составлении актов списания на каждый из утилизируемых приборов;

- транспортировку, обезвреживание и размещение опасной части отходов;

- оформление санитарно-эпидемиологических документов;

- все последующие процедуры, связанные с драгметаллами.

Алгоритм для представителей фирм-владельцев старой оргтехники

- Выбрать компанию для утилизации техники, сертифицированную в Пробирной палате.

- Составить предварительный список техники, подлежащей утилизации.

- Согласовать с фирмой стоимость ее услуг в зависимости от количества единиц техники и предоставляемого сервиса.

- Заключить договор на утилизацию списанных основных технических средств.

- Демонтаж поименованной техники.

- Вывоз демонтированной аппаратуры.

- Подписание акта о выполнении работ и окончательный расчет.

Не забудьте проверить правильность оформления и полноту пакета документов об утилизации: об услуге их оформления можно договориться с утилизирующей фирмой дополнительно.

Рекомендации по заполнению акта

Несмотря на то, что документ разрешено составлять в произвольной форме, все же стоит придерживаться определенных правил для исключения двусмысленных ситуаций:

- Оформление и подписание акта совпадают с днем, когда техника списывается.

- Закон разрешает одновременно рассматривать группу товаров, а не составлять для каждого из них отдельный документ.

- Основная часть указывает на причины списания, стоит уделить этому особое внимание и максимально конкретизировать их.

- Ценность ОС определяют отталкиваясь от приходной документации, прикладывают ее при необходимости.

- Комиссия обязана указать в акте документ, который стал основанием для списания оборудования.

- Наименования вышедших из строя деталей или предметов прописывают в соответствии с приходной накладной.

- Общая стоимость ОС указывается прописными буквами.

Один экземпляр акта остается у материально ответственного лица, а второй оставляют в бухгалтерии. Документ является юридическим подтверждением того, что предмет изъят из оборота. В дальнейшем он используется для перепроверки оборудования или обнаружения неисправностей.

Необходимость в составлении акта списания обосновывается не только тем, что процедура становится более формальной. Это необходимое требование для определения себестоимости выпускаемых товаров, расчета затрат на налогообложение, оценки склада или дальнейшей утилизации ОС.