Как работают прямые выплаты

Раньше Соцстрах и работодатели применяли зачетный принцип: компания перечисляла пособие работнику, а в ФСС отправлял страховые взносы за вычетом сумм пособий.

Теперь работодатели перечисляют взносы на социальное страхование целиком. Из задача — отправить в ФСС заявление работника и сопроводительные документы на получение пособия, и Фонд после проверки перечисляет деньги работнику. Алгоритм расчета пособия при этом остается прежним.

Такой порядок ввели, чтобы граждане получали пособия вовремя и целиком, даже если работодатель испытывает финансовые трудности. Выгода же работодателя в том, что деньги для выплаты пособия не нужно изымать из оборота. У бухгалтера тоже становится меньше работы: пособие рассчитывает и перечисляет местное отделение ФСС, это экономит время и упрощает отчетность.

Что делать работнику и нанимателю при обращении за пособием с 2022 года

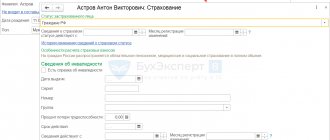

Сотрудник, претендующий на получение пособия от ФСС, несет необходимые документы (к примеру, больничный листок) в 2022 году по-прежнему своему работодателю. Ему же передаёт и заявление на выплату, если оно нужно.

В обязанности работодателя входит своевременно передать в ФСС по месту своей регистрации документы, полученные от сотрудника. По общему правилу, документы (реестр) нужно направить не позднее 5 календарных дней с даты их получения.

Направить их нужно заказным письмом с описью вложения или по ТКС. Однако если у работодателя среднесписочная численность сотрудников за год, предшествующий году обращения работника за пособием, превышает 25 человек, он должен подать в Фонд реестр сведений в форме электронного документа. Для работодателей, у которых численность сотрудников составляет 25 человек или менее, посылать в ФСС документы электронно – право, а не обязанность.

Какие выплаты делает работодатель в 2022 году

Индивидуальные предприниматели и юлица продолжают платить работникам за собственный счет следующие выплаты:

- больничные за первые три дня болезни;

- похоронные пособия;

- дополнительные выходные дни, необходимые для ухода за детьми-инвалидами.

Есть способ получить компенсацию из ФСС за похоронные пособия и оплату дополнительных выходных. Для этого работодатель подает заявление на компенсацию и подтверждающие документы в Фонд. Срок рассмотрения пакет в ФСС — 10 рабочих дней, срок перечисления при положительном решении — еще 2 рабочих дня.

Как работодателю определить НДФЛ работника, получавшего пособия по временной нетрудоспособности

Перечисление денежных средств пособий напрямую работникам не отражается в программном обеспечении, используемом в кадровом учете при расчете заработной платы, что вносит неясности в определении налога на доходы физического лица.

В настоящий момент выдача работодателю справок о величине доходов в виде пособия по временной нетрудоспособности территориальными органами ФСС РФ работодателю не предусмотрена.

Справку о полученных доходах в виде пособий гражданин может получить лично, обратившись с письменным заявлением в территориальный орган ФСС РФ по месту регистрации работодателя в качестве страхователя. Заявление может быть подано как работником, так и его представителем, чьи полномочия установлены законодательно определенным порядком.

Способ подачи заявления может быть различным: можно лично обратиться в территориальный орган ФСС, можно заявление отправить почтовым отправлением, можно направить заявление в электронной форме с помощью личного кабинета застрахованного лица: https://lk.fss.ru или через портал госуслуг: https://www.gosuslugi.ru

Учитывая, что выплату осуществляет не работодатель, а иной налоговый агент, организация исчисляет и удерживает налог при фактической выплате пособия за первые три дня временной нетрудоспособности (пп. 1 п. 1 ст. 223, п. п. 1, , 4 ст. 226 НК РФ, п. 8 Положения о выплатах пособий по ВНиМ в 2022 г.), а с остальной суммы пособия налог удержит орган ФСС РФ. Орган ФСС РФ также удерживает НДФЛ при выплате пособия по больничным листам при травме на производстве (п. п. 1, 4 ст. 226 НК РФ, п. п. 7, Положения о выплатах по страхованию от несчастных случаев в 2022 г.).

Выплаты пособий в расчет среднего заработка не включаются. Порядок расчета среднего заработка для оплаты пособий подробно изложен в «Готовом решении: Как рассчитывается средний заработок для оплаты пособий».

Что нужно сделать работнику, чтобы получить выплаты за больничный из ФСС

Работник, как обычно, подает работодателю больничный лист в течение полугода с даты его закрытия или сообщает номер ЭЛН. Иногда нужны справки с других мест работы и банковские реквизиты для зачисления средств. Если работник пропустил шестимесячный срок подачи листка работодателю по уважительной причине, он еще может получить свое пособие от ФСС самостоятельно, если направит туда заявление.

Если листок передан в срок работодателю, тот в течение 10 календарных дней обязан выплатить пособие за первые три дня наступившей нетрудоспособности. Выплаты перечисляют в ближайший день, когда в организации выдают зарплату или аванс.

Также работодатель направляет в ФСС пакет документов по работнику. Срок для этого — 5 календарных дней. Решение о перечислении пособия Соцстрах принимает в течение 10 рабочих дней.

Если работник зарегистрирован на сайте «Госуслуги», он может отслеживать состояние своей заявки на сайте ФСС.

Что осталось по-прежнему

По старой схеме за работодателем оставили выплату пособия на погребение умершего сотрудника. Конечно, эти расходы можно потом вернуть, обратившись в ФСС с заявлением и предоставив туда необходимый комплект документов, включая заявление и справку о смерти.

Знайте, что как только ФСС получит полный пакет документов, у него есть 10 рабочих дней, чтобы всё проверить и вынести решение о выплате пособия. Далее в течение 2-х рабочих дней Фонд должен перечислить деньги на расчетный счет работодателя.

Кроме того, пособие за первые 3 дня болезни (подтвержденные больничным листом), как и раньше, оплачивает работодатель из собственных средств, без возмещения от ФСС.

Как рассчитывают прямые страховые выплаты из ФСС

Порядок расчета прямых выплат ничем не отличается от порядка расчета при выплате пособий за собственный счет работодателя. В любом случае больничный за полный месяц не может быть меньше общероссийского МРОТ, который с 1 января 2022 года составляет 12 792 рубля. Размер этой части больничного не зависит от страхового стажа и фактического заработка работника.

Размер больничного за первые 3 дня временной нетрудоспоспособности должен быть максимальным из всех вариантов расчета: в зависимости от страхового стажа работника, действующего общероссийского МРОТ и районного коэффициента.

Плюсы и минусы прямых выплат

Передача функций по начислению и выплате пособий социального страхования от работодателей территориальным органам ФСС позволила обеспечить страховые выплаты:

- в сжатые сроки и без задержек;

- вне зависимости от финансового состояния работодателей.

В то же время появились дополнительные обязанности:

- у работников организаций по заполнению объёмных заявлений на получение выплат;

- у бухгалтерских служб по обработке заявлений сотрудников, формированию реестров и их передаче в территориальные органы ФСС.

Что нужно сделать работодателю, чтобы работник получил прямую выплату из ФСС

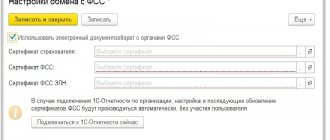

Способ подачи документов в ФСС зависит от среднесписочной численности сотрудников в предыдущем году. Если она больше 25 человек, форма подается только в электронном виде с использованием реестра, электронной подписи, бухгалтерского приложения либо онлайн-сервиса. Работник передает бухгалтеру больничный или справку о рождении ребенка, после этого у компании есть 5 дней на отправку документов в ФСС.

Важно! Есть три формы реестра, с ними можно ознакомиться в приказе ФСС №579 от 24 ноября 2022 года.

Если среднесписочная численность меньше или равна 25, документы в ФСС можно подать на бумаге. После принятия любого решения в ФСС все бумаги возвращаются работодателю. К комплекту бумажных документов нужно приложить опись из приложения №2 к приказу ФСС №578 от того же числа.

При хорошем раскладе в ответ на пакет документов придет квитанция с подтверждением доставки. Это значит, Фонд уже рассматривает комплект. Если вы получаете протокол ошибок, придется скорректировать документы и послать снова.

Важно! Оригинал листка нетрудоспособности работодатель обязан хранить вместе с расчетом пособия не менее 5 лет.

Как передавать в ФСС информацию для назначения и выплаты пособий

Если среднесписочная численность работников за прошлый год больше 25 человек, в ФСС нужно подавать электронный реестр — специальную форму со сведениями для назначения и выплаты пособий. Понадобится электронная подпись и бухгалтерская программа или сервис с возможностью обмена информацией с соцстрахом.

В интернет-бухгалтерии «Моё дело» уже настроен обмен с ФСС. Вы можете формировать и отправлять реестры больничных листов прямо из сервиса.

Для разных страховых случаев есть три формы реестра, они приведены в приказе ФСС № 579 от 24.11.2017:

- для пособий по временной нетрудоспособности, по беременности и родам, при постановке на учёт в ранние сроки беременности — в приложении № 1;

- для пособия при рождении ребёнка — в приложении № 3;

- для пособий по уходу за ребёнком — в приложении № 5.

Отправить реестр нужно в течение пяти календарных дней, считая с момента получения больничного от работника.

Если среднесписочная численность за прошлый год — 25 человек и менее, работодатель может выбрать, как передавать в ФСС сведения для выплат по больничным.

- Электронным реестром.

- В бумажном виде. К комплекту документов для назначения пособия прикладывают опись по форме из приложения № 2 к приказу ФСС № 578 от 24.11.2017.

Куда перечисляют выплаты

ФСС перечисляет деньги на основе реквизитов работника, которые сообщает работодатель. Для этого подходит любой дебетовый банковский счет и пластиковая карта «МИР». Также деньги можно направить работнику почтовым переводом.

С 1 июля 2022 года часть пособий будут перечислять только на карты «Мир» (помимо дебетовых счетов без карт и наличных переводов). Это “детские” пособия, а также выплаты гражданам, пострадавшим от воздействия радиации из-за аварий и испытаний.

Если пособие переводится на реквизиты счета с другой картой, банк предложит гражданину лично прийти за пособием или назвать новые реквизиты. Если в течение 10 рабочих дней сотрудник не отреагирует на предложение, банк вернет пособие обратно в ФСС.

Что изменится в отчетности

После перехода на прямые выплаты бухгалтер иначе заполняет отчетность. Новые правила заполнения действуют с 1 квартала 2021.

Расчет по страховым взносам:

- в приложении 2 к разделу №1 в строке 002 «Признак выплат» пишут код «1»;

- в том же приложении 2 к разделу №1 в строках 070 и 080 пишут значение «0»;

- не заполняют и не включают в расчет приложения 3 и 4.

4-ФСС:

- не нужно заполнять строку 15 в таблице 2;

- не нужно заполнять таблицу 3.

Налоги, учет и отчетность: что нужно знать бухгалтеру

Вычеты по НДФЛ работодатель предоставляет только с той части больничного, которую выплачивает сам. Механизм их получения у ФСС на сегодняшний день не ясен, но есть понимание того, что работники смогут получить их по окончании года, подав декларации 3-НДФЛ. Также, начиная с января 2022 года, территориальный орган ФСС выдаст по заявлению работника справки 2-НДФЛ и о произведенных прямых выплатах.

В отчетности по НДФЛ (2-НДФЛ и 6-НДФЛ) работодатель также отражает только суммы, выплачиваемые им. Кроме того:

- начисленные взносы работодатели должны уплачивать в полном размере, уменьшать их на сумму прямых выплат не нужно;

- меняется отчётная форма 4-ФСС;

- расчёт по страховым взносам при выплате пособий нужно выполнять с учетом ряда особенностей, которые изложены в Готовом решении от Консультант+.

- в расчётной ведомости на зарплату и расчётных листках отражается только выплата, произведённая работодателем за первые три дня болезни.

Как подготовиться к прямым выплатам

- Разъясните сотрудникам новый порядок и новые сроки получения пособий: на дебетовый “бескарточный” счет в банке, на карту “МИР” или почтовым переводом.

- Попросите их сообщить реквизиты счета или карты.

- У сотрудников, находящихся в отпуске по уходу за ребенком, соберите заявления о назначении пособия, подготовьте документы и реестры по заявителям.

- Передайте в ФСС список работников по ежемесячному пособию по уходу за ребенком.

- Для удобства перейдите на электронные больничные и разберитесь, формирует ли ваше ПО электронные реестры для ФСС.

Изменения с 2022 года

Сначала Минтруд разработал поправки в Федеральные законы № 125-ФЗ и № 255-ФЗ, согласно которым прямые выплаты из ФСС стали обязательными для всех субъектов РФ. Это новшество предстоит освоить с 1 января 2021 года.

Все работодатели теперь обязаны направлять в ФСС информацию, предусмотренную обновленным законодательством. Она будет основанием для выплаты пособий.

Предостережем, что как для самих работников, так и для их работодателей предусмотрена ответственность за ложную информацию, направленную в ФСС для необоснованного получения пособия. При предоставлении недостоверных сведений, которые нанесли ущерб ФСС, виновные лица должны будут возместить этот ущерб.

Если же ФСС обнаружит ошибки – например, в больничном листке – то работнику или работодателю направят специальное уведомление о том, что необходимо внести исправления в документы.

С 2022 года ФСС может самостоятельно проводить проверки сведений, благодаря которым работник получил пособие. При этом Фонд может проводить свои проверки как совместно с налоговой, так и отдельно.

Также с 2022 года у всех работодателей появилась обязанность направлять в Фонд соцстраха уведомления о прекращении выплаты какого-либо пособия. Например – ежемесячного пособия по уходу за ребенком, если сотрудница вышла из декрета или решила уволиться.

И еще одно нововведение: с 2022 года работодатель должен консультировать работников по вопросам выплаты пособий. Пока непонятно, как это должно быть реализовано. Обычно у кадровых служб и бухгалтерии нет ни времени, ни желания разъяснять работникам их права.

Возможно, для этих целей крупные компании наберут в свой штат методологов, которые будут готовить памятки для сотрудников по жизненным ситуациям. А мелкие компании во избежание увеличения расходов на оплату труда, скорее всего, поручат консультирование все-таки бухгалтеру.

Как компенсировать превышение расходов из Фонда

Когда регион только присоединяется к пилотному проекту, у компании может остаться переплата, если сумма страховых взносов к уплате меньше, чем сумма уже выплаченных пособий. Тогда компания может возместить или зачесть переплату.

Страхователь обращается в местное отделение Фонда с пакетом документов:

- заявления о компенсации по каждому виду страхования;

- отчет 4-ФСС или справку-расчет;

- копии бумаг, которые свидетельствуют о правильности и обоснованности расходов.

При зачете контролируйте остаток денег, чтобы избежать задолженности в будущем.

Как компенсировать расходы на обеспечение предупредительных мер из Фонда

Страхователь может использовать до 20% страховых взносов за прошедлий год, чтобы обеспечить предупредительные меры: например, медицинские профосмотры сотрудников вредных или опасных производств.

Страхователь сам оплачивает предупредительные меры, после этого компенсирует расходы из Фонда в рамках согласованной с ним суммы. Для возмещения нужно до 1 августа подать заявление о финансировании предупредительных мер вместе с пакетом документов, которые обосновывают их необходимость. До 15 декабря подают заявление о возмещении расходов.

Онлайн-сервис Контур.Бухгалтерия поможет избежать ошибок при отправке реестров, заполнит отчеты по новым правилам, рассчитает взносы и напомнит о датах отчетности и платежей. В системе легко вести учет, начислять зарплату, отчитываться через интернет. У нас есть и другие инструменты для бухгалтера и директора. Тестируйте Бухгалтерию бесплатно две недели.