Предложение об уменьшении страховых взносов до 15 процентов Путин – Президент РФ выдвинул в своем обращении к россиянам 25 марта 2022 г. Закон № 102-ФЗ (с соответствующими поправками в ст. 427 НК РФ) 01.04.2020г. подписан Президентом, поэтому можно с уверенностью говорить о том, кого и при каких условиях коснется понижение страховых взносов с 30 до 15 процентов. Расскажем об этом и приведем примеры расчета.

Кто может применять льготный тариф 15%?

Попасть в реестр и претендовать на пониженный тариф страховых взносов может ряд предприятий: микроорганизации, представители малого и среднего бизнеса. При этом вид деятельности и основной ОКВЭД не играют роли.

ФНС обновила реестр субъектов малого и среднего предпринимательства. В обновленный МСП включили те компании, которые соответствовал критериям на 1 июля, а также новые организации, зарегистрированные в июле.

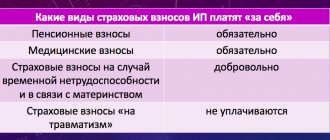

В соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» с 01 апреля 2022 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства вправе начислять страховые взносы по пониженной ставке 15 процентов:

- на обязательное пенсионное страхование – 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

- на обязательное медицинское страхование – 5%.

Новый порядок действует в отношении начислений за апрель 2022 года и последующие месяцы. За март 2022 г. страховые взносы начисляются по общим правилам. Пониженный тариф страховых взносов действует только в отношении начисленных выплат (вознаграждений), которые превышают минимальный размер оплаты труда (далее – МРОТ), установленный федеральным законом на начало расчетного периода (года). На 01 января 2022 величина федерального МРОТ – 12 130 рублей.

Уточнить, попала ли организация в обновленный реестр можно на сайте ФНС в специальном разделе по ИНН, ОГРН, ОРГНИП, названию компании или ФИО индивидуального предпринимателя.

На данный момент количество предприятий, которые вошли в реестр МСП — 5 590 081.

- И них средних — 17 562;

- Малых — 218 477.

Как пояснили в налоговом ведомстве, ряд налогоплательщиков не были включены в реестр МСП в августе прошлого года из-за того, что вовремя не сдали отчетность за 2022 год. Те из них, кто, хоть и с опозданием, но отчитались до 1 апреля 2022 года, попали в обновленный реестр.

Сдавайте отчётность вовремя с помощью сервиса 1С-Отчётность!

Учет в 1С

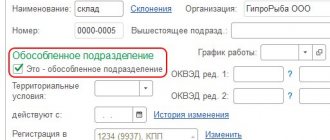

Настройка применения пониженных тарифов

Установите применение пониженных тарифов страховых взносов в разделе Главное — Налоги и отчеты — вкладка Страховые взносы.

Укажите:

- Тариф страховых взносов — Для субъектов малого или среднего предпринимательства.

- Применить с — Апрель 2020г.

Нажмите кнопку ОК.

Результат выполненных настроек можно проверить по ссылке История изменений.

Если заработная плата за апрель 2022 начислена до того, как сделаны настройки пониженных страховых взносов, документ Начисление зарплаты следует перезаполнить по кнопке Заполнить, а потом провести еще раз. Просто перепроведения недостаточно!

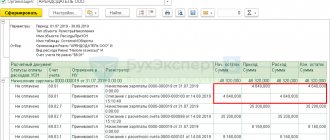

Начисление взносов

В июне в Организации начислена зарплата троим сотрудникам:

- Иванов Р. Н. — полная занятость, оклад 20 000 руб. начислен полностью;

- Игнатов П. С. — неполная занятость (0,5 ставки), оклад 20 000 руб., начислено 10 000 руб.

- Трифонова А. Г. — внешний совместитель, неполная занятость, оклад 20 000 руб., начислено в июне 10 000 руб.

С месяца, указанного в настройках Страховых взносов, в документе Начисление зарплаты взносы исчисляются по новым ставкам..

Если работнику за месяц начислена сумма меньше МРОТ (например, при работе на неполную ставку), используется обычный тариф страховых взносов 30%.

Пониженные тарифы по страховым взносам применяют для выплат, превышающих МРОТ, установленный федеральным законом на начало расчетного периода. Корректировка МРОТ на количество занимаемых сотрудником ставок не предусмотрена (п. 9 ст. 2, ст. 6 Федерального закона от 01.04.2020 N 102-ФЗ).

Однако расчет в документе не детализирован.

Контролировать начисление взносов удобно с помощью отчета Анализ взносов в фонды (раздел Зарплата и кадры — Отчеты по зарплате), настроив его особым образом.

Проверка начисления взносов

Создайте отчет Анализ взносов в фонды (раздел Зарплата и кадры — Отчеты по зарплате).

По умолчанию группировка отчета установлена в разрезе вида взносов по Начислению. Однако лимит зарплаты определяется по каждому сотруднику, поэтому для проверки сделайте группировку по Сотруднику.

Для этого по кнопке Еще — Прочее — Изменить вариант отчета откройте форму изменения настроек.

Двойным щелчком по полю Начисление откройте форму Редактирование полей группировки и измените в нем группировку на Сотрудник.

В результате настройки данные сгруппируются по сотрудникам.

Проверим расчет, произведенный программой, на примере взносов в ПФР.

Сотрудник Начислено в пределах МРОТ Начислено свыше МРОТ Начислено ПФР (осн.тариф 22%) Начислено ПФР (пониж.тариф 10%) Иванов Р. Н. 12 130 7 870 2 668,60 787 Игнатов П. С. 10 000 0 2200 0 Трифонова А. Г . 10 000 0 2200 0 Наш расчет совпадает с выполненным программой. Аналогично рассчитаны остальные взносы. PDF

Сохранение отчета

Сохраните вариант отчета по кнопке Варианты отчета — Сохранить вариант отчета.

В открывшейся форме укажите название и доступность отчета.

Как начислить страховые взносы по льготному тарифу для малого бизнеса по договору ГПХ

Шаг 1. Выполните настройки по установке пониженного тарифа.

Шаг 2. Подключите возможность учета по договорам ГПХ в разделе Главное — Функциональность.

На вкладке Сотрудники установите флажок Договоры подряда.

Шаг 3. Оформите договор подряда с работником (Зарплата и кадры — Сотрудники — по ссылке Договор либо Зарплата и кадры — Договоры подряда — Создать).

Заполните все данные Договора подряда.

Шаг 4. Выполните начисление по договору подряда (Зарплата и кадры — Все начисления — Создать — Начисление зарплаты — Заполнить).

Страховые взносы начисляются по пониженным тарифам по данному сотруднику исходя из всех начислений за месяц.

Проверим расчет:

- Взносы в ПФР = 12 130 * 22% + 2 870 * 10% = 2 955,60 руб.

- Взносы в ФФОМС = 12 130 * 5,1% + 2 870 * 5% = 762,13 руб.

Расчет в программе совпадает с нашим расчетом.

См. также:

- Настройка учетной политики по НУ в 1С: Страховые взносы

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Понижение ставки рефинансирования ЦБ (3.1.2.153) …

- Проверка расчета страховых взносов сверх лимита для МСП c 01.04.2020 до обновления 1С У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Тариф страховых взносов для МСП с 01.04.2020 (ЗУП 3.1.10.378 / 3.1.13.151) …

- Нулевой тариф страховых взносов на 2 квартал 2022 для пострадавших МСП (ЗУП 3.1.10.444/3.1.13.120) …

Кто может применять льготный тариф 0%?

В мае 2022 года Государственной думой был принят законопроект, по которому особо пострадавшие предприятия малого и среднего бизнеса были освобождены от выплат страховых взносов и уплаты налогов (кроме НДС) за второй квартал 2022 года.

Чтобы применить нулевую ставку страховых взносов основной вид деятельности совпадает с перечнем особо пострадавших отраслей. А основной ОКВЭД организации должен быть зарегистрирован на дату не позднее 01.03.2020 года.

Ознакомится с перечнем особо пострадавших отраслей можно в постановлении Правительства РФ от 18.04.2020 года №540.

Такие организации в период с апреля по июнь 2022 года могли выплачивать нулевые страховые взносы:

- в ПФР – 0%

- в ФФОМС – 0%

- в ФСС на ОСС – 0%

Также не имеет значения превышают ли начисления предельную величину базы по страховым взносам, ставка все-равно будет нулевая.

В 1С:Зарплата и управление персоналом добавлен соответствующий льготный нулевой тариф.

Страховые тарифы по взносам в ФСС

В 2022 году в ФСС уплачивается только один вид страховых взносов — на случай производственных травм и профессиональных заболеваний. Ставка взносов зависит от основного вида деятельности организации или предпринимателя — всего есть 32 тарифа, которые установлены для каждой группы профессионального риска. Размер тарифа может составлять от 0,2 до 8,5 %. Если ваша компания, к примеру, продает товары, тариф будет минимальным. А вот для опасных производств, таких как добыча бурого угля или руды, тарифы могут достигать 8,5 %.

Эти взносы уплачиваются за всех сотрудников по трудовым договорам, а за исполнителей по гражданско-правовым договорам — только если в них прописано соответствующее условие.

К тарифу можно получить скидку, для этого страхователь должен подать заявление на нее не позднее 1 ноября 2022 года. Есть условия:

- показатели по травматизму должны быть ниже отраслевых значений;

- компания должна быть зарегистрирована до 2022 года;

- по взносам не должно быть задолженности;

- в 2022 году не должно быть несчастных случаев со смертельным исходом.

Важно! Раз в год «несчастный» тариф нужно подтверждать, сдавая справку-подтверждение. Здесь мы подробно рассказываем, как это сделать. Тариф может меняться, если ООО сменит вид деятельности. Если ставку тарифа не подтвердить, фонд установит максимальный тариф, проанализировав заявленные в ЕГРЮЛ коды ОКВЭД. Чтобы узнать тариф вашей компании, достаточно заглянуть в Федеральный закон от 22.12.2005 № 179-ФЗ.

Какие изменения по страховым взносам произошли с 1 июля?

С 1 июля реестр МСП значительно обновился в связи с пандемией коронавируса. Рекомендуем проверить – попала ли ваша организации в обновленные списки.

Теперь компания, попавшая в реестр МСП может применять льготные тарифы с первого числа месяца, в котором компания попала в реестр, но не ранее 1 апреля 2022 года.

Например, ООО «Ромашка» попала в реестр МСП 14 августа. Компания может рассчитывать страховые взносы по льготному тарифу 15% уже с 1 августа. Срок выплаты при этом не изменился – до 15го числа.

ФНС предупреждает организации, которые недавно попали реестр МСП: страховые взносы, уплаченные за период с 01.04 по 01.07.2020 года по общим тарифам, не подлежат возврату.

Такая мера поддержки предусмотрена как долговременная. Действует тариф до конца года, но может применяется и в 2022 году.

Компании и предприниматели, на которых распространяются пониженные тарифы по основным видам деятельности, могут выбрать сами, какой по какому тарифу им делать расчет.

Льготные правила для других отраслей

Существуют другие льготы и они связаны с определенными отраслями, которые поддерживает государство. Эти льготы, как правило, значительно выгоднее. Рассмотрим их процентные ставки.

1. 7,6 % страховых взносов для ИТ-компаний; Условия для получения льготы:

- Компания должна быть зарегистрированным юридическим лицом, но только не ИП.

- Организация разрабатывает программы и базы данных для дальнейшей продажи, устанавливает и сопровождает программное обеспечение собственной разработки.

- У компании есть аккредитация от Минкомсвязи (заявление на аккредитацию можно подать лично).

- Разработка программного обеспечения приносит не меньше 90% дохода.

- В организации не менее 7 штатных сотрудников, которые работают по трудовому договору или ГПХ (для старых организаций), а для новых компаний — все штатные сотрудники должны быть оформлены только по трудовому договору. Количество работников и доход определяют по 9 месяцам предыдущего года. Если организация зарегистрирована недавно, то можно брать за основу квартал, полгода и т.д. до начала применения льготы.

2. Пониженная ставка в размере 20 % может применяться к организациям, которые работают на УСН и осуществляют следующие виды деятельности:

- научные исследования;

- социальное обслуживание;

- образование;

- здравоохранение;

- культура и искусство;

- массовый спорт.

3. 20 % страховых взносов для благотворительных организаций, применяющих УСН. 4. 14 % страховых взносов для участников проекта «Сколково». 5. 7,6 % страховых взносов для участников территорий опережающего развития. Такими участниками являются СЭЗ в Крыму и Севастополе, резиденты свободного порта Владивосток и резиденты особой экономической зоны в Калининграде. 6. 0 % страховых взносов выплачивается при выдаче заработной платы членам экипажей судов, которые зарегистрированы в Российском международном реестре судов.

Льготные тарифы страховых взносов МСП

Действие сниженного тарифа распространяется только на те выплаты, которые ежемесячно превышают федеральный МРОТ – 12 130 руб. Для выплат в пределах минималки применяется прежний тариф.

Сравнивать с МРОТ нужно выплаты за каждый календарный месяц.

| Страховые взносы | Для периодов до 1.04.2020 | Ставка для периодов после 1.04.2020 |

| Обязательное пенсионное страхование (ОПС) | 22% | 10% при достижении предельной величины базы далее также действует ставка 10% |

| Обязательное медицинское страхование (ОМС) | 5,1% | 5% |

| По временной нетрудоспособности и в связи с материнством (ВНиМ) | 2,9% | 0% |

Обратите внимание! Теперь выплаты по временной нетрудоспособности и в связи с материнством свыше суммы норм начисляются по тарифу 0%.

Для расчетов по льготным страховым взносам действуют новые коды для РСВ. Все коды пострадавших отраслей уже поддерживаются в 1С, не забудьте обновить вашу программу.

Льготы по взносам: бизнес в сфере информационных технологий

Юрлица (в том числе на УСН), работающие в сфере информационных технологий, а также Российские организации, проектирующие и разрабатывающие изделия электронной компонентной базы и электронной (радиоэлектронной) продукции, могут уплачивать взносы в 2021–2022 годах (пп. 3 п. 1, пп. 1.1 п. 2, п. 5 ст. 427 НК РФ):

- на ОПС — по ставке 6%;

- ОСС по ВНиМ — по ставке 1,5%;

- ОСС по договорам с иностранными работниками — по ставке 1,8%;

- ОМС — по ставке 0,1%.

При этом если фирма классифицирована как вновь созданная, то она должна быть:

- аккредитована как ИТ-фирма;

- бизнесом, получающим за квартал не менее 90% доходов от деятельности в сфере ИТ (например, от продажи программ);

- работодателем со средней численностью персонала в квартале не менее 7 сотрудников.

Если фирма не является вновь созданной, то она должна соответствовать тем же критериям, но по доходам и средней численности соотносительно с 9 месяцами года, предшествующего тому, в котором осуществляется переход на пониженные взносы.

Пример, как рассчитать страховые взносы по ставке 15%

ООО «Ромашка» входит в реестр МСП. Сотрудник Петров работает в ООО «Ромашка» по фиксе — 45 000 руб. Выплаты по сотруднику с начала года не превышают предельную базу.

Выплаты по взносам за апрель по сотруднику составляют в пределах МРОТ по общему тарифу 30%:

- пенсионные взносы — 2 668,6р (12 130р × 22%)

- медицинские взносы — 618,6р (12 130р × 5,1%)

- социальные взносы — 351,7р (12 130р × 2,9%)

А выплаты всех федерального МРОТ в размере 32 870р (45 000р – 12 130р) начисляются по льготному тарифу 15%:

- пенсионные взносы — 3 287,0р (32 870р × 10%)

- медицинские взносы — 1 643,5р (32 870р × 5%)

- социальные взносы — 0р (0%)

Итого взносы по сотруднику составляют:

- пенсионные взносы — 5 955,6р (12 130р × 22% + 32 870р × 10%)

- медицинские взносы — 2 262,1р (12 130р × 5,1% + 32 870р × 5%)

- социальные взносы — 351,7р (12 130р × 2,9% + 0)

При расчете зарплаты сотрудника за каждый месяц, учитываются все выплаты, в т.ч. районные коэффициенты, северная надбавка и другие выплаты.

Предельная база для начисления взносов

Если зарплата и прочие облагаемые доходы отдельного работника превысят установленные лимиты, взносы платят по сниженной ставке или не платят вовсе. Каждый год предельная база для начисления взносов пересматривается. На 2022 год Постановлением Правительства РФ от 26.11.2020 № 1935 приняты следующие нормы:

- пенсионные взносы — 1 465 000 рублей;

- социальные взносы — 966 000 рублей.

Следовательно, если база для начисления взносов в ФСС выйдет за границы 966 000 рублей, взносы на социальное страхование начислять не нужно. В веб-сервисе Контур.Бухгалтерия превышение предельной базы отслеживается автоматически, и сервис прекращает формирование платежек по взносам.

Пример. Допустим, у директора ООО «Ля-ля-фа» совокупный доход достиг отметки 966 000 рублей в августе. Значит, уже в сентябре на его зарплату не будут начисляться взносы в ФСС, а ООО «Ля-ля-фа» сможет сэкономить.

Немного иначе обстоит дело с пенсионными взносами. Если начисленные доходы сотруднику превысят установленный лимит, бухгалтер ООО исчислит пенсионные взносы по ставке 10 %. Подробности о плательщиках и тарифах содержатся в ст. 58.2 Закона № 212-ФЗ.Превышение предельной базы имеет значение и при расчёте взносов по новым тарифам для МСП, установленным с 1 апреля 2020 года. Так, когда доход сотрудника достигает 966 000 рублей, то взносы в ФСС можно не платить и с части ниже МРОТ, а при достижении 1 465 000 рублей — пенсионные взносы с выплат ниже МРОТ тоже начисляются по ставке 10 %.

Пример заполнения РСВ с пониженными взносами

При льготном, пониженном тарифе необходимо соблюдать следующий порядок заполнения. В третьем разделе по кодам НР – указывается основной тариф. Сумма, облагаемая обычными взносами – не превышает размер МРОТ. Для МС – указывается льготный тариф.

Пример заполнения РСВ с нулевыми взносами

Для нулевого тарифа по коду КВ ставится прочерк. Т.е. категория застрахованного лица полностью необлагаемая.

Проверить корректность заполнения РСВ в 1С:ЗУП можно с помощью Анализа страховых взносов (Анализ взносов в фонды), где наглядно выводится к показу 2 таблички – по каждому виду тарифов, основной плюс пониженный. В Анализе в разрезе физических лиц выводятся все данные для проверки формирования третьего раздела РСВ.

Обратите внимание, корректно автоматически формируется и заполняется РСВ только в последних релизах 1С:Зарплата и управление персоналом. Чтобы данные заполнялись корректно, достаточно обновиться до последнего релиза и в настройках учетной политики указать дату, с которой применяется льготный тариф.

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

Льготы по взносам: благотворительные организации и НКО

Благотворительные организации на УСН могут уплачивать в 2021–2022 годах взносы на ОПС по ставке в 20%, не уплачивать — взносы на ОМС и ОМС. Главное, чтобы деятельность фирмы соответствовала целям, прописанным в учредительных документах. Контролирует соблюдение данного критерия уполномоченный федеральный орган.

Льготы по страховым взносам имеют и некоммерческие организации (НКО) на УСН, которые ведут деятельность в сфере:

- социального обслуживания;

- науки;

- образования;

- здравоохранения;

- массового спорта;

- культуры и искусства.

Данные НКО могут платить в 2021–2022 годах взносы на ОПС по ставке 20%, не платить взносы на ОСС и ОМС при условии получения не менее 70% от общего дохода за счет:

- целевого финансирования НКО;

- грантов;

- осуществления экономической деятельности тех видов, что отражены в абз. 17–21, 34–36 подп. 5 п. 1 ст. 427 НК РФ.

Узнать больше об особенностях работы НКО в контексте бухгалтерского учета вы можете в статье «Особенности и задачи бухучета в НКО».