Настройки для учета курсовых разниц в 1С

Рассмотрим ситуацию, при которой с иностранной компанией заключен договор на поставку товаров в иностранной валюте.

Курс валюты система принимает автоматически из справочника «Валюты», для чего пользователю требуется нажать на кнопку «Загрузить курсы валют».

В случае, если на данном этапе ошибок не произошло, а при загрузке договора не возникло неточностей, расходная накладная заполнится в автоматическом режиме.

Пример курсовых разниц при отгрузке товаров в кредит

В документ проставляется стоимость товара, в нашем случае 10 евро за единицу, но в проводках отражается ее рублевый эквивалент на день отгрузки товара покупателю. На этот день курс евро равен 77,813 рубля.

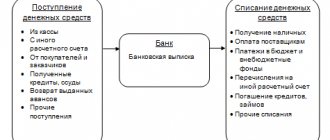

После того, как документы поставки заполнены, формируется документ оплаты. В большинстве случае его ввод в 1С осуществляется через клиент-банк, но в данном случае его создание будет проведено в ручном режиме.

При этом в день проведения платежа курс евро снизился до 74,3405 рубля.

С учетом того, что отгрузка проводилась при более высоком курсе, получилась курсовая разница на сумму в 347,25 рубля. Она относится к расходам с оформлением проводки Дебет 91.02 Кредит 62.31.

В случае, если бы курс валюты увеличился, продавец получил бы дополнительный доход, являющийся курсовым.

Дальше проводится проверка оборотно-сальдовой ведомости по счету 62.31. Оно обладает нулевым значением итога.

Далее месяц закрывается и рассчитывается величина налога на прибыль. Курсовая разница при этом нашла свое отражение во внереализационных расходах.

Бухучет и налог на прибыль

Для целей бухгалтерского и налогового учета курсовые разницы рассчитываются одинаково. Положительные разницы учитываются в доходах: в прочих – в бухгалтерском учете, во внереализационных – в налоговом.

Отрицательные разницы включаются в состав расходов – прочих и внереализационных соответственно (п. 13 ПБУ 3/2006, п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ, письмо Минфина от 19.01.2016 № 03-03-06/1/1369).

Ситуация 1. Товар полностью оплачен авансом

Как уже упоминалось, курсовые разницы в данном случае ни у продавца, ни у покупателя не возникают.

Доходы организации, при условии получения аванса, признаются в учете в рублевой оценке по курсу, действовавшему на дату пересчета в рубли суммы аванса, и в связи с изменением курса валют не пересчитываются (п.п. 9, 10 ПБУ 3/2006). Таким образом, на дату отгрузки продавец признает выручку в сумме полученной предоплаты и больше не пересчитывает. При этом задолженность покупателя уже погашена и не подлежит переоценке.

Активы и расходы организации, оплаченные авансом, признаются в учете в рублевой оценке по курсу, действовавшему на дату пересчета в рубли предоплаты, и в связи с изменением курса валют также больше не пересчитываются (п.п. 9, 10 ПБУ 3/2006). Значит, на дату оприходования покупатель принимает товары к учету в оценке исходя из суммы выданного аванса и больше не переоценивает. При этом задолженность перед продавцом уже погашена и тоже не пересчитывается.

Ситуация 2. Товар полностью оплачен после отгрузки

Выручка признается продавцом на дату отгрузки (перехода права собственности). Если предоплаты не было, задолженность покупателя продавец оценит в рублях по курсу ЦБ на дату отгрузки, и в этой сумме признает выручку (п. 20 ПБУ 3/2006). При этом сама выручка в дальнейшем пересчету не подлежит. А вот сумму задолженности нужно переоценивать по курсу у. е. или инвалюты, установленному на дату пересчета (п. 11 ПБУ 3/2006):

- на последнее число каждого месяца до месяца погашения задолженности;

- на день погашения задолженности.

Курсовая разница при этом рассчитывается по формуле:

| Курсовая разница | = | Дебиторская задолженность с учетом НДС в у.е. (инвалюте) | × | ( | Курс у.е. (инвалюты) на дату пересчета | – | Курс у.е. (инвалюты) на дату отгрузки или предыдущего пересчета | ) |

В свою очередь, покупатель примет товары к учету в рублевой оценке по курсу у. е. или валюты на дату оприходования, не пересчитывая в дальнейшем их стоимость (п. 4 ПБУ 3/2006). Но кредиторская задолженность по их оплате подлежит переоценке на каждую дату пересчета.

Курсовая разница при этом рассчитывается по формуле:

| Курсовая разница | = | Кредиторская задолженность с учетом НДС в у.е. (инвалюте) | × | ( | Курс у.е. (инвалюты) на дату пересчета | – | Курс у.е. (инвалюты) на дату оприходования товаров или предыдущего пересчета | ) |

Ситуация 3. Товар частично оплачен авансом, частично – после отгрузки

В данном случае курсовые разницы возникают только в части задолженности, погашенной после отгрузки. В части, оплаченной авансом, их нет.

На дату отгрузки продавец признает выручку в сумме полученного аванса и части неоплаченной задолженности, пересчитанной в рубли по курсу ЦБ на дату отгрузки. При этом выручка и погашенная авансом задолженность в дальнейшем не пересчитываются. Но часть неоплаченной задолженности нужно переоценивать на каждую дату пересчета, признавая курсовые разницы.

Покупатель принимает товары к учету в оценке исходя из суммы внесенного аванса и части непогашенной задолженности, пересчитанной в рубли на дату оприходования товаров. Стоимость товаров и задолженность, оплаченная авансом, в дальнейшем также не пересчитываются. Но переоценке подлежит часть непогашенной задолженности.

Пример курсовой разницы по авансу

Напоследок необходимо рассмотреть ситуацию, при которой продажа осуществляется с предоплатой. Российский налоговый кодекс вводит запрет на переоценку валютных авансов, что уменьшает величину курсовых разниц.

На основе предыдущего примера предположим, что половина суммы покупателем была внесена в качестве аванса. Его размер составил 3.890,65 рубля.

Соответственно изменения будут внесены в документ «Реализация», отмечая наличие авансового платежа.

Оставшаяся часть оплачена позднее и по курсу 74,3405 рубля на общую сумму в 3.717,03 рубля.

Соответственно величина курсовых разниц при отражении в проводках будет составлять 173,62 рубля, то есть уменьшится почти вдвое на фоне суммы, получившейся в первом примере без аванса.

Другими будут и финансовые результаты проведенных торговых операций.

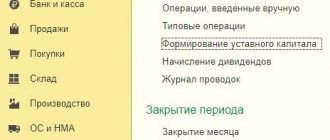

Закрытие месяца

Для получения корректного финансового результата деятельности предприятия в программе необходимо выполнить ряд регламентных операций, на языке 1С это называется закрытием месяца. Для удобства пользователей создано отдельное рабочее место.

Регламентные операции выполняются последовательно одна за другой. Какие-то из них являются необходимыми, какие-то нет (как правило они скрыты и не выполняются вообще). Основными процедурами являются:

- формирование движений по данным взаиморасчетов,

- распределение затрат и расчет себестоимости,

- распределение доходов и расходов по направлениям деятельности.

Некоторые регламентные операции необходимо выполнять вручную (отмечены пиктограммой с желтым треугольником), остальные выполняются автоматически. Пиктограмма с красным кружком говорит о том, что операция не выполнялась (или выполнена с ошибками), зеленая галка свидетельствует об успешном выполнении процедуры.

В настройках рабочего места можно:

- скрыть операции не требующие выполнения (на самом деле операций большое количество, но не все их требуется выполнить в нашем случае),

- скрыть операции выполненные успешно,

- скрыть пояснения к операциям.

Тут же можно настроить автоматическое закрытие месяца (по расписанию).

При настройке автоматического выполнения можно выбрать организацию, необходимость закрытия какого-то конкретного контура учета (оперативный или регламентированный) и настроить расписание выполнения.

Из списка настроек можно открыть перечень возможных проверок состояния учета. При выделении в списке любой проверки в нижней таблице будут выведены ошибки, зарегистрированные данной проверкой.

Любую проверку в списке можно запустить на выполнение, вызвав контекстное меню:

Также в настройках можно подкорректировать параметры операции расчета себестоимости (делать это я не рекомендую).

По кнопке F1 можно открыть справку.

В первую очередь выполним операции, требующие ручного управления:

- перейдем на взаиморасчеты онлайн,

- изменим метод оценки стоимости запасов по организации.

Закрытие месяца можно делать по конкретной организации, а можно по всем организациям сразу.

Для старта закрытия нажимаем Выполнить операции, в строке состояния можно увидеть текущую выполняемую процедуру.

В случае успешного выполнения операций напротив каждой будет стоять зеленая галка:

Переходим к следующему месяцу, на этот раз при закрытии появилась ошибка распределения расходов и доходов, откроем исходный документ:

При нажатии на Подробнее открывается соответствующий список документов, открываем документ по организации Северная звезда:

На первой вкладке указана организация и ответственный пользователь, далее на отдельных вкладках перечислены доходы и расходы.

При попытке проведения документа появляется сообщение, которое окончательно вносит ясность насчет причин ошибки.

В текущем месяце зарегистрированы расходы по двум статьям. Для статей настроено распределение по выручке. А выручки по направлениям деятельности в этом месяце не зарегистрировано. Решение тут одно — изменить способ распределения.

Как вариант, отнесем расходы на конкретное направление деятельности, для этого создаем новый способ распределения.

И выберем его в настройках статьи расходов (чтобы в дальнейшем при закрытии других месяцев расходы по этой статье распределялись корректно).

И меняем способ распределения в самом документе. Пробуем еще раз закрыть месяц — на этот раз все ОК:

Еще при закрытии могут возникать сообщения о необходимости оформления счетов-фактур и таможенных документов.

В таком случае по гиперссылке нужно перейти в помощник по учету НДС и, пользуясь подсказками, создать недостающие документы.

Если вы увидели ошибку обнаружены курсовые разницы по регистрам расчетов с клиентами и поставщиками, то перепроведите регламентные операции по расчету курсовых разниц.