Всем организациям обязательно приходится иметь дело с кредитными учреждениями. Банк оказывает услуги, имеющие отношение к финансам, и за эти услуги нужно платить. Компания несет постоянные расходы на банковские операции.

Какие именно траты можно счесть такими расходами? Как правильно отражать их в бухгалтерском учете? Как они учитываются для налогообложения? Какими проводками при этом пользоваться? Подробно разъясняем ниже, а также рассмотрим, как правильно решаются конкретные вопросы, связанные с квалификацией банковских комиссионных за самые популярные услуги, оказываемые юридическим лицам.

Вопрос: Как отражается в учете организации оплата услуг банка за ежемесячное перечисление денежных средств с расчетного счета организации на банковские счета работников при выплате заработной платы? В соответствии с коллективным договором заработная плата перечисляется на банковские счета работников. Стоимость услуг банка по перечислению денежных средств при выплате заработной платы в текущем месяце, согласно акту приемки-сдачи оказанных услуг, составила 7 000 руб. Посмотреть ответ

От чего зависят финансовые отношения с банком

Работая с банковской организацией, юридическое лицо вступает с ней во взаимоотношения с определенными обязательствами обеих сторон. Для того чтобы сотрудничество началось, нужно его документально оформить. Регулирует эти обязательства подписанный между сторонами договор:

- на открытие банковского счета (ст. 845 Гражданского кодекса РФ);

- на размещение вклада (ст. 834 ГК РФ);

- на получение кредитных средств (ст. 819 ГК РФ);

- факторинга (финансирование под уступку требования средств);

- иных финансовых взаимоотношений, разрешенных Уставом кредитной организации и законодательством РФ.

Вопрос: Можно ли застройщику при УСН учесть расходы на услуги банка по отправке договора долевого участия в Росреестр? Посмотреть ответ

Банковские операции, относимые на расходы

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Оплачиваемые банковские услуги

Банковские операции, регламентированные отечественным законодательством, перечислены в ст. 5 Федерального закона № 395-1 от 02 декабря 1990 года «О банках и банковской деятельности» в его свежей редакции от 26 июля 2022 года. Наиболее востребованные и часто встречающиеся среди них следующие:

- открытие и ведение счетов юрлиц;

- расчетно-кассовый сервис (проведение платежей, инкассация, выдача наличности и пр.);

- реализация валюты (кэшем и безналичной формой);

- выдача кредитов;

- доверительное управление средствами и/или имуществом;

- аренда банковских ячеек для хранения бумаг, ценных вещей;

- лизингодательские функции и др.

Все эти операции для клиента банка облагаются комиссией – платой за оказание данных услуг в рамках заключенного договора.

Как учесть услуги банка при расчете налога на прибыль?

Возврат комиссии банка — проводки в 1С 8.3

Бывает, что банк возвращает удержанную комиссию по различным причинам: неверный тариф, излишнее удержание и т. п.

Отражение этой операции зависит от момента возврата:

- сразу после удержания;

- после отражения списания комиссии в отчетности.

Возврат комиссии сразу после удержания

Если списание и возврат отражены в одном периоде, вернитесь в документ списания комиссии и исправьте на:

- Вид операции — Прочее списание;

- Счет дебета — 76.02 «Расчеты по претензиям».

Статью расходов выберите с видом движения Прочие платежи по текущим операциям.

Проводки

Возврат комиссии отразите документом Поступление на расчетный счет (Банк и касса – Банковские выписки).

Проводки

Возврат комиссии после отражения в отчетности

Поскольку на момент удержания не было известно, что комиссия удержана неправомерно, то ее признание в расходах не считается ошибкой, а в периоде возврата отражается доход в БУ (п. 2 ПБУ 22/2010) и НУ (Письма Минфина РФ от 13.08.2012 N 03-03-06/1/408, от 30.01.2012 N 03-03-06/1/40).

Если комиссия уже учтена в расходах, и период закрыт, отразите возврат документом Поступление на расчетный счет (Банк и касса – Банковские выписки).

Проводки

Если организация придерживается осторожной позиции и считает, что в данном случае нет оснований для отражения:

- расхода по удержанию комиссии (п. 1 ст. 252 НК РФ);

- дохода от возврата комиссии (п. 1 ст. 41 НК РФ),

то:

- сторнируйте расход по отражению списания комиссии в НУ;

- доход от возврата комиссии не отражайте в НУ (укажите статью справочника Прочие доходы и расходы со снятым флажком Отражать в налоговом учете);

- подайте уточненную декларацию, т. к. налог занижен (п. 1 ст. 81 НК РФ).

Ознакомиться подробнее со способами корректировки декларации по налогу на прибыль в 1С 8.3:

- Ошибка: завышена сумма затрат при приобретении услуг. Исправления по налогу на прибыль: ручное заполнение уточненной декларации

- Ошибка: завышена сумма затрат при приобретении услуг. Исправления по налогу на прибыль: автоматическое заполнение уточненной декларации

Мы рассмотрели, как отразить операции по удержанию и возврату комиссии банка в 1С 8.3 Бухгалтерия.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Особенности взимания платы за банковские услуги

Размер банковской комиссии устанавливается в договорной форме. Он не может быть изменен любой стороной – ни клиентом, ни банком, для этого придется изменить существующий договор или принять новый.

К СВЕДЕНИЮ! Комиссионные не вносятся отдельно, при проведении операции банк снимает эти средства со счета заказчика и оформляет на них особый банковский ордер.

В п. 9.3 Положения № 383-П, которое утвердил Банк России 19 июня 2012 г., указано два равно правомерных варианта снятия оплаты за услуги банка с клиента:

- с предварительным акцептом – то есть прежде чем деньги за услуги будут сняты, клиент должен выразить на это согласие;

- без информирования плательщика – автоматически.

Как на УСН учесть расходы на услуги банков?

Сроки взимания комиссионных оговариваются индивидуально, это может быть как ежедневный расчет, так и другие выбранные и согласованные периоды.

Какие услуги могут входить в пакет РКО

Комплект услуг РКО обычно включает:

- ведение учета средств на расчетном счете клиента;

- зачисление денежных поступлений на счет;

- прием и зачисление на счет наличных денег от клиента;

- выполнение поручений компании об осуществлении платежей с ее счета;

- выдачу наличных со счета, в т. ч. оформление чековой книжки;

- проведение иных операций по счету, предусмотренных законом либо заключенным договором.

Банки вправе формировать тарифную политику, составляя отдельные пакеты РКО для бизнесменов и корпоративных клиентов с ключевыми условиями в тарифах. Стоимость РКО зависит от количества включенных в него комиссий за различные услуги.

В большинстве случаев плату за РКО банк устанавливает в фиксированной величине, которую он может списывать как абонентскую плату даже при отсутствии расчетных операций. Определение суммы комиссии за осуществление платежей в другой банк практикуют также в фиксированном размере за каждый перевод. А величина комиссии за выдачу средств и эквайринг высчитывается как процент от сумм по соответствующим операциям. Принимая во внимание все эти нюансы, банк формирует стоимость конкретного комплекта услуг РКО.

Перечисленные услуги не облагаются НДС. Но существует и блок налогооблагаемых услуг, например, инкассация или СМС-информирование. Разделение банковских услуг на облагаемые и необлагаемые НДС необходимо учитывать, применяя отдельные счета бухучета.

Неоднозначные вопросы бухучета и налогового учета банковских комиссий

Постоянные затраты организации на выплату комиссионных за банковские услуги нужно корректно проводить по бухгалтерии. Это на первый взгляд несложный вопрос содержит несколько «подводных камней», которые нужно обойти грамотному бухгалтеру.

Какие это расходы: прочие или внереализационные?

К какой затратной статье следует отнести деньги, взимаемые за услуги банком? С одной стороны, это средства, напрямую связанные с деятельностью организации. Но с другой, эта связь при оплате банковских операций далеко не всегда очевидна. Например, фирма взяла кредит и открыла счет для его сопровождения. Поскольку данный счет сопровождает целевой кредит, предназначенный на ведение бизнеса, можно говорить о «прочих расходах на производство и реализацию» (п. 1 ст. 264 НК РФ). Но сам сопроводительный счет не имеет отношения к основной деятельности юрлица, он лишь сопровождает кредит, так что комиссию за него можно квалифицировать как внереализационные расходы (п. 1 ст. 265 НК РФ).

ВАЖНО! Налоговики не сочтут ошибкой любую из принятых организацией позиций, поскольку ни прочие, ни внереализационные расходы не влияют на базу налога на прибыль.

Сложности кредитования

Взятие кредита – популярная и широко востребованная банковская услуга. Нередко в договор кредитования включаются условия о внесении фирмой в пользу банка дополнительных платежей. Как правильно учесть комиссию за эти услуги? Министерство финансов отвечает двояко:

- если комиссионные выражены фиксированной цифрой, то эти траты можно расценивать как прочие либо как внереализационные расходы;

- если комиссия представляет собой некую долю (процент), расходы будут проходить как «проценты по долговым обязательствам» (ст. 269 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Как процент от обязательства по долгу следует квалифицировать и комиссию за ряд других банковских услуг, таких как открытие аккредитива, договор факторинга и др. (письма Минфина РФ от 18 июня 2009 года №03-03-06/1/408 и от от 13 мая 2009 года №03-07-11/136).

Проведение оплаты за покупку активов

Банк может участвовать в таких операциях, не только проводя платежные средства, но и, например, открывая аккредитив. У бухгалтера назревает вопрос: входят ли комиссионные банку в первоначальную стоимость купленного таким образом актива? Ведь она складывается из всех расходов на его приобретение. Или же отнести ее к прочим либо внереализационным расходам как плату за банковскую услугу?

Фирме выгоднее последняя позиция, потому что:

- сумма списывается с налогооблагаемого дохода сразу, а не через амортизацию;

- договоры на приобретение актива и на оплату банковской услуги не связаны между собой.

Обслуживание зарплатных карточек

Это способ выплаты трудового вознаграждения сегодня является преобладающим. Банк, естественно, берет комиссию за зачисление денег на карточные счета сотрудников, а также за сами пластиковые карты. Налоговики не признают одинаковым признание этих расходов:

- Плата за обработку документов на зачисление зарплатных средств – это часть производственных расходов на организацию расчетов с персоналом. Поэтому эти деньги правомерно учитывать как производственные затраты, уменьшающие прибыль организации (письма Министерства финансов РФ от 20 апреля 2009 года №03-03-06/2/88 и от 04 августа 2008 года №03-04-06-02/88).

- Плата банку за выпуск, перевыпуск и обслуживание пластиковых карт не относится напрямую к затратам на выплату зарплаты, то есть не обосновывается с точки зрения расходов фирмы (затраты несет организация, а используют карты работники). В свете последних разъяснений Минфина эти затраты разрешено включать в прочие расходы, при этом исключая из дохода сотрудников, потому что работники не выбирают именно эту форму получения заработной платы, она прописывается в их трудовых договорах, а значит, карточки делаются банком именно для компании, а не для них лично.

Комиссия за «небанковские» услуги, оказываемые банком

Один из важных моментов при отражении комиссии банка в расходах, отражающихся на налогооблагаемой базе, состоит в том, чтобы определить, относятся ли они напрямую именно к банковским услугам. Если банк взял комиссию за услугу, не входящую в перечень из ФЗ №395, например, оказал консультацию, эти средства компания уже не может признать прочими или внереализационными расходами и уменьшить налогооблагаемую прибыль. Придется квалифицировать подобные платежи как затраты на консультационные и иные услуги либо как прочие расходы по производству или реализации (подпункты 15 и 49 пункта 1 ст. 264 НК РФ).

Комиссия банка

Комиссия банка

Плата за услуги банка – обычная статья расходов фирмы. Банк за каждую предоставленную услугу, которую оказывает, берет оплату. К платным услугам относятся: сервис по расчетному счету, проведение платежных поручений, выдача банковских выписок и многое другое.

Обратимся к бухгалтерский учету:

В бухгалтерском учете услуги банка относятся к прочим расходам (п. 11 ПБУ 10/99) и учитываются по дебету счета 91.02 «Прочие расходы».

Обратимся к налоговому учету:

В целях налогообложения прибыли банковские услуги относятся к внереализационным расходам (пп. 15 п. 1 ст. 265 НК РФ).

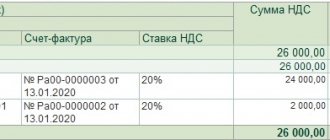

Большинство банковских услуг НДС не облагается, поэтому по ним налог к вычету не принимается. В то же время есть банковские услуги, по которым банк начисляет НДС и выставляет счета-фактуры.

Рассмотрим каким образом отражается банковская комиссия на примере конфигурации 1С:Бухгалтерия предприятия, редакция 3.0.

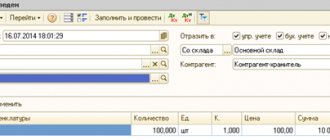

Расходы на услуги банков (банковская комиссия) отражаются в программе документом «Списание с расчетного счета».

В разделе Банк и касса – Банковские выписки – нажимаем Списание. Заполняем необходимые поля.

- вид операции документа — «Комиссия банка»;

- в поле «Получатель» выбериаем обслуживающую кредитную организацию;

- в поле «Сумма» указываем сумму списанной банковской комиссии;

- в поле «Статья расходов» указываем статью движения денежных средств (если учет в программе ведется по статьям движения денежных средств).

Для того, чтобы статья расходов вставала автоматически, необходимо в самой статье заполнить поле «Использовать по умолчанию в операциях», указав значение «Оплата комиссии банка».

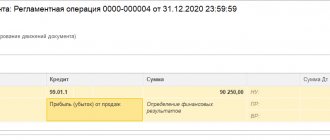

Документ формирует проводку по дебету счета 91.02 «Прочие расходы» и кредиту счета 51 «Расчетные счета».

Обратите внимание, если у вас в проводках на счете 91.02 также не заполнилась аналитика как указано выше на рисунке, то необходимо проверить следующие настройки.

В разделе Справочники — Доходы и расходы — Прочие доходы и расходы. В справочнике статей прочих доходов и расходов находим нужную (при необходимости создаем новую) и заполняем поле «Использование по умолчанию», указав значение «Документ «Списание с расчетного счета», используется при загрузке из клиент-банка».

Сохраняем настройки и перепроводим документ. Смотрим на результат проведения документа. Теперь на счете 91.02 заполнена необходимая аналитика.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы (для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)