Вексель и вексельные расчеты

Определение 1

Расчеты посредством векселей – это одна из неденежных форм расчетов. Такую форму расчетов называют вексельной.

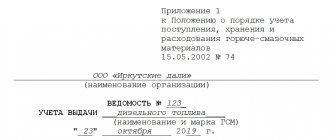

Рисунок 1.

Рисунок 2.

Вексельные расчеты в России регулируются вексельным законодательством и нормами гражданского права.

Определение 2

Вексель – это ценная бумага, представляющая собой долговой документ, который удостоверяет не обусловленное ничем право потребовать векселедержателю от векселедателя уплаты установленной суммы денег при наступлении срока платежа. Вексель составляется по установленной форме и содержит обязательные к указанию реквизиты. Предмет вексельного обязательства — только деньги. Векселем удостоверяются безусловные денежные обязательства. Вексельная форма расчетов подразумевает использование простых, переводных, товарных, финансовых векселей.

Ты эксперт в этой предметной области? Предлагаем стать автором Справочника Условия работы

Рисунок 3.

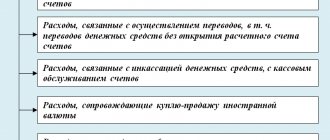

Срок платежа по векселю устанавливается:

- по предъявлении;

- после предъявления через определенное время;

- после составления через определенное время;

- на указанный день.

Бухгалтерский учет векселей, используемых компаниями при расчетах за поставленные товары, работы или услуги, регламентируется приказом Министерства Финансов.

С вами рассчитались векселем: бухгалтерский учет

Вводная информация

По своей сути вексель является долговой ценной бумагой. На практике распространено использование этой ценной бумаги в качестве средства платежа, когда покупатель в оплату полученных товаров (работ, услуг) передает покупателю вексель. Итак, вы получили вексель от своего покупателя в счет оплаты стоимости реализованных ему товаров, работ или услуг. Сразу оговоримся, что большое значение имеет то, какой именно вексель был вами получен. Различают собственный вексель покупателя и вексель третьего лица. Отличие их в том, что собственный вексель выписывается самим покупателем, то есть именно покупатель выступает векселедателем. Он же, как правило, его и погашает, то есть производит оплату по нему (простой вексель). Но в качестве плательщика по векселю он может указать и иное лицо (переводной вексель). Тогда как вексель третьего лица покупатель ранее сам получил от другой организации или банка. Этот вексель он может предъявить к погашению и получить по нему деньги, продать или передать в качестве средства платежа по индоссаменту своему поставщику.

Бухгалтерский учет векселя третьего лица

Предположим, вы получили от покупателя вексель третьего лица. Такой вексель относится к финансовым вложениям организации, что четко следует из ПБУ 19/02 «Учет финансовых вложений». Соответственно, для отражения его в бухгалтерском учете используется счет 58 «Финансовые вложения». Тут же возникает вопрос: по какой стоимости нужно отражать вексель, который не был приобретен за деньги, а был получен от покупателя в счет погашения долга?

Ответ на этот вопрос содержится в пункте 14 ПБУ 19/02. Там сказано, что первоначальной стоимостью финансовых вложений, приобретенных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость активов, переданных или подлежащих передаче организацией. При этом стоимость активов, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. Таким образом, первоначальной стоимостью векселя будет являться стоимость реализованных товаров с учетом НДС, а не номинальная стоимость векселя.

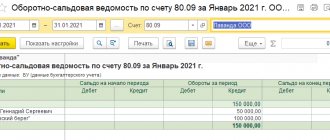

Пример ООО «Строймаш» в октябре 2009 г. продало ОАО «Новые технологии» продукцию на сумму 177 000 руб. (в том числе НДС – 27 000 руб.). По договоренности сторон, в счет оплаты данной продукции ОАО «Новые технологии» передал поставщику беспроцентный вексель третьего лица номинальной стоимостью 200 000 руб., со сроком погашения 20 ноября 2010 г. Данный вексель был получен поставщиком в том же месяце, когда состоялась реализация, а точнее — 16 октября 2009 г. В бухгалтерском учете ООО «Строймаш» в октябре 2009 г. производятся следующие записи: Дебет 62 Кредит 90 — 177 000 руб. — отражена отгрузка продукции; Дебет 90 Кредит 68 — 27 000 руб. — начислен НДС с реализации продукции; Дебет 58 Кредит 76 — 177 000 руб. — отражено получение векселя третьего лица в счет оплаты продукции; Дебет 76 Кредит 62 — 177 000 руб. — отражено «закрытие» дебиторской задолженности.

В указанном примере номинальная стоимость векселя составила 200 000 рублей. Это означает, что у организации при предъявлении векселя к погашению возникнет доход (дисконт) в сумме 23 000 руб. (200 000 – 177 000). Этот дисконт может отражаться в бухгалтерском учете двумя способами. Первый способ заключается в том, что разницу между первоначальной и номинальной стоимостью ценной бумаги организация относит на финансовые результаты в течение срока обращения ценной бумаги равномерно, по мере причитающегося по ней в соответствии с условиями выпуска дохода (п. 22 ПБУ 19/02). При этом корреспондирующим счетом следует указать счет 58, так как это следует из Инструкции по применению Плана счетов. В итоге в момент окончания срока обращения векселя его первоначальная стоимость будет доведена до номинальной. Второй способ — показывать доход по векселю в момент фактического получения, то есть в момент предъявления векселя к погашению. Выбранный способ необходимо закрепить в приказе об учетной политике компании.

Бухгалтерский учет собственного векселя контрагента

Если в качестве оплаты вы получили от покупателя его собственный вексель, имейте в виду: для учета такого векселя нельзя использовать счет 58 «Финансовые вложения». Такой вывод мы делаем на основании пункта 3 ПБУ 19/02 «Финансовые вложения» (утверждено приказом Минфина России от 10.12.02 № 126н). Там сказано, что к финансовым вложениям не относятся «векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги». Если собственный вексель покупателя продавец не может учитывать на счете 58, возникает вопрос: на каком счете векселеполучатель должен отражать эту ценную бумагу? Ни одно из действующих Положений по бухгалтерскому учету ответа на этот вопрос не содержит. Однако из Инструкции к Плану счетов, утвержденной Приказом Минфина России от 31.10.2000 № 94н (в комментариях к счету 62) можно сделать вывод, что для этих целей к счету 62 открывается субсчет «Векселя полученные».

Кроме того, существует письмо Минфина России от 31.10.94 № 142. Там сказано, что при получении векселя за поставленные товары (продукцию), выполненные работы и оказанные услуги, организация — получатель денег по векселю (векселедержатель) отражает стоимость векселя по дебету счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» в корреспонденции со счетом, по которому отражается выручка. Позже Минфин России письмом от 20.01.03 № 16-00-12/2 подтвердил возможность применения «старого» письма и в дальнейшем.

Судя по разъяснениям, содержащимся в указанных письмах, организация на стоимость отгрузки (которая равна сумме векселя) должна сразу сделать проводку: Дебет 62 субсчет «Векселя полученные» Кредит 90. Однако на практике многие организации разбивают эту проводку на две записи: 1. Дебет 62 субсчет «Задолженность за товары (работы, услуги)» Кредит 90 2. Дебет 62 субсчет «Векселя полученные» Кредит 62 субсчет «Задолженность за товары (работы, услуги)». На наш взгляд, и первый и второй вариант являются правильными, поэтому организация по своему собственному усмотрению может применять любой из них.

Учет расчетов с использованием векселей

Расчеты по векселям возникают с того момента, когда покупатель выписывает на имя поставщика вексель в качестве обеспечения задолженности за поставленные ему товары. Таким образом, происходит предоставление отсрочки платежа поставщиком покупателю, своеобразный коммерческий кредит.

Компания, выдавшая товарный вексель учитывает задолженность по нему на $60$ счете «Расчеты с поставщиками и подрядчиками» на субсчете $3$ «Векселя выданные». Векселедатель сумму, указанную в векселе, отражает как уменьшение задолженности перед поставщиком за полученные товары и одновременно с этим учитывает ее в виде кредиторской задолженности перед поставщиком по оформленному векселю. При этом в бухгалтерском учете делается запись:

Особенности расчетов с помощью векселей

К таким особенностям можно отнести следующее:

- векселедателем и векселедержателем может выступать как гражданин, так и юрлицо (ст. 2 закона № 48-ФЗ), в т. ч. в установленных законом случаях — административно-территориальная единица;

- по векселю может быть передано только денежное обязательство;

- вексель может быть оформлен исключительно на бумажном носителе (ст. 4 закона № 48-ФЗ, п. 2 постановления № 33/14);

- вексель может быть простым (по которому векселедатель обязуется уплатить векселедержателю соответствующую сумму) или переводным (по которому векселедатель выдает вексель векселедержателю, а оплату по нему производит третье лицо, принявшее на себя такое обязательство путем акцепта);

- перечень обязательных реквизитов простого векселя закреплен в п. 75 положения № 104/1341, реквизитов переводного векселя — в п. 1 названного положения.

Вывод

Вексель — это ценная бумага, которая подтверждает безусловное долговое обязательство. Взыскать долг по векселю можно по упрощенной форме, используя судебный приказ.

Поэтому вексель удобно использовать при расчетах с отсрочкой платежа, как гарантию оплаты. Бухучет в этом случае нужно вести на отдельных «вексельных» субсчетах, открытых к стандартным счетам по учету расчетов.

Дисконт или проценты по векселю, связанные с отсрочкой платежа, следует относить на прочие доходы поставщика и прочие расходы покупателя.

Бухучет

В бухучете передачу собственного векселя в оплату товаров (работ, услуг) отразите на отдельных субсчетах к счетам расчетов. Например, это может быть счет 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по векселям выданным» или счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по векселям выданным».

Это связано с тем, что у организации, которая рассчитывается с контрагентом собственным векселем, сам вексель не признается имуществом (товаром). Находясь в собственности у векселедателя, он не удостоверяет никаких прав и обязательств, а при передаче только обеспечивает долг, гарантируя оплату по нему с отсрочкой платежа. То есть для векселедателя собственный вексель не является ценной бумагой, и отражать его с использованием счета 58-2 «Долговые ценные бумаги» не нужно. Это следует из статей 815, 823 и пункта 1 статьи 142 Гражданского кодекса РФ, статей 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и пункта 3 ПБУ 19/02.

Задолженность перед контрагентом по товарам (работам, услугам), обеспеченную собственным векселем, учитывайте по стоимости товаров (работ, услуг). Это следует из системного толкования положений пунктов 1 и 2 ПБУ 15/2008 и пунктов 6.2 и 6.3 ПБУ 10/99.

При передаче собственного векселя при расчетах за товары (работы, услуги) в бухучете сделайте такую запись:

Дебет 60 (76) субсчет «Расчеты по приобретенным товарам (работам, услугам)» Кредит 60 (76) субсчет «Расчеты по векселям выданным» – выдан собственный вексель в обеспечение оплаты товаров (работ, услуг).

При погашении (оплате) собственного векселя в бухучет сделайте такую запись:

Дебет 60 (76) субсчет «Расчеты по векселям выданным» Кредит 51(50) – погашен (оплачен) предъявленный вексель.

Такая схема бухгалтерских проводок следует из Инструкции к плану счетов (счета 60, 76) и пункта 2 письма Минфина России от 31 октября 1994 г. № 142. Именно это письмо разъясняет порядок отражения в бухучете операций с собственными векселями организации (п. 13 постановления Правительства РФ от 26 сентября 1994 г. № 1094). Хотя этот документ принят в исполнение старого законодательства о бухучете, применять его положения можно и сейчас с поправкой на новый План счетов.

Ситуация: нужно ли вести учет выданных собственных векселей на забалансовом счете 009?

Да, нужно.

Выданный собственный вексель является обеспечением и подтверждением обязательства, которое дает организации право на отсрочку платежа. Это следует из статьи 815 Гражданского кодекса РФ, статей 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Инструкцией к плану счетов для отражения выданных организацией обеспечений предусмотрен счет 009 «Обеспечения обязательств и платежей выданные».

Кроме того, необходимость такой бухгалтерской записи подтверждена пунктом 8 письма Минфина России от 31 октября 1994 г. № 142. Именно это письмо разъясняет порядок отражения в бухучете операций с собственными векселями организации (п. 13 постановления Правительства РФ от 26 сентября 1994 г. № 1094). Хотя этот документ принят в исполнение старого законодательства о бухучете, применять его положения можно и сейчас с поправкой на новый План счетов.

При использовании забалансового счета в учете делайте такие записи.

– При выдаче обеспечения:

Дебет 009 – отражена сумма выданного обеспечения.

– При погашении задолженности:

Кредит 009 – списана сумма (часть суммы) выданного обеспечения.

Вместе с тем, организация должна отражать достоверную информацию о движении векселей в разрезе аналитического учета по балансовым счетам (например, 60, 76). В этом случае необходимость в отражении операций по выдаче и погашению собственных векселей за балансом (на счете 009) отсутствует (п. 3 ст. 10 Закона от 6 декабря 2011 г. № 402-ФЗ).

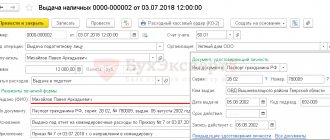

Факт передачи векселя подтвердите первичным документом, составленным в произвольной форме, унифицированного бланка для этого не предусмотрено. Например, это может быть акт приема-передачи собственных векселей. Составьте его с учетом требований к первичным документам.

Ситуация: как в бухучете отразить операцию по передаче собственного векселя за товары (работы, услуги), если она оформлена соглашением о новации? Задолженность по оплате товаров (работ, услуг) новирована в заемное обязательство.

Отразите как обеспечение обязательства по договору займа.

Статьей 818 Гражданского кодекса РФ определено, что по соглашению сторон долг может быть заменен заемным обязательством. Такая замена признается новацией и оформляется как договор займа (ст. 414 и 808 ГК РФ). С момента, как заключено соглашение о новации долга по оплате товаров в заемное обязательство, задолженность организации по оплате товаров прекращается и возникает обязательство организации по займу, обеспеченному векселем (п. 1 ст. 414 ГК РФ).

В зависимости от срока обращения собственного векселя операции с ним отражайте на отдельном субсчете (например, «Расчеты по векселям выданным») к счету:

- 66 «Расчеты по краткосрочным кредитам и займам», если вексель выдан на срок менее одного года;

- 67 «Расчеты по долгосрочным кредитам и займам», если заем (кредит) выдан на срок более одного года.

В учете сделайте такие проводки:

Дебет 60 (76) Кредит 66 (67) субсчет «Расчеты по векселям выданным» – новирована задолженность по оплате товаров (работ, услуг) в заемное обязательство, обеспеченное собственным векселем.

Это следует из пунктов 1 и 2 ПБУ 15/2008 и Инструкции к плану счетов (счета 66, 67, 009).

Подробнее об отражении в бухучете заемных обязательств см. Как отразить в бухучете операции по получению займа (кредита).

Пример отражения в бухучете операций по передаче и погашению собственного векселя организации, переданного в обеспечение приобретаемых товаров

В феврале ООО «Альфа» заключило договор купли-продажи товаров с ООО «Торговая » на сумму 3 540 000 руб. (в т. ч. НДС – 540 000 руб.). Согласно условиям договора в обеспечение обязательства оплаты товара «Альфа» передает собственный вексель номинальной стоимостью 3 540 000 руб. со сроком погашения не ранее 18 марта текущего года.

В этом же месяце «Гермес» отгрузил товары «Альфе», а «Альфа» передала «Гермесу» вексель по акту приема-передачи.

Для отражения операции по передаче и погашению собственного векселя, переданного в обеспечение приобретенных товаров, бухгалтер открыл к счету 60 «Расчеты с поставщиками и подрядчиками» субсчета – «Расчеты по приобретенным товарам (работам, .

В феврале в учете организации сделаны записи:

Дебет 41 Кредит 60 субсчет «Расчеты по приобретенным товарам (работам, услугам)» – 3 000 000 руб. (3 540 000 руб. – 540 000 руб.) – оприходованы приобретенные товары;

Дебет 19 Кредит 60 субсчет «Расчеты по приобретенным товарам (работам, услугам)» – 540 000 руб. – учтен входной НДС по приобретенным товарам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 540 000 руб. – принят к вычету НДС по приобретенным товарам;

Дебет 60 субсчет «Расчеты по приобретенным товарам (работам, услугам)» Кредит 60 субсчет «Расчеты по векселям выданным» – 3 540 000 руб. – выдан собственный вексель в обеспечение задолженности по приобретаемым товарам.

В марте «Гермес» предъявил вексель «Альфы» к платежу. «Альфа» полностью оплатила долг.

Бухгалтер «Альфы» отразил эту операцию так:

Дебет 60 субсчет «Расчеты по векселям выданным» Кредит 51 – 3 540 000 руб. – погашена задолженность по приобретенным товарам, обеспеченная собственным векселем.