Что такое чистая прибыль?

Чистая прибыль (далее — ЧП) рассчитывается на конец года путем обнуления итогов по счетам бухучета. Данный показатель состоит из поступлений и издержек компании, скорректированных на налоговые платежи. При этом если расходы компании превысили поступления, то формируется убыток.

Более наглядно построчное возникновение ЧП представлено в Отчете о прибылях и убытках.

О применении показателей бухотчетности в экономическом анализе см. в материале «Методика анализа бухгалтерского баланса предприятия».

Характеристика счета 99

Счет 99 в бухгалтерском учете — это активно-пассивный бухсчет «Прибыль и убытки», т. е. он может иметь как дебетовое, так и кредитовое сальдо. Содержание счета 99 подробно описано в действующем Плане счетов бухучета, утвержденном приказом Минфина РФ от 31.12.2000 № 94н.

В соответствии с этим документом на бухсчете 99 накапливаются сведения:

- о финансовых итогах, которые предприятие получает от основного вида хозяйственной деятельности (в корреспонденции со счета 90);

- о прочих доходах и расходах за отчетный период (в корреспонденции со счета 91);

- о наложенных штрафных санкциях по платежам в бюджет и внебюджетные фонды, начисленных платежах и произведенных перерасчетах по налогу на прибыль (в корреспонденции со счета 68).

Для организаций сферы сельского хозяйства действует План счетов бухгалтерского учета, который утвержден Министерством сельского хозяйства от 13.06.2001 № 654. Согласно данному плану при учете дебетово-кредитовых оборотов при выведении финансового итога на счете 99 также необходимо учесть доходы и потери от форс-мажорных и иных чрезвычайных происшествий (пожар, стихийные бедствия и пр.). Доходами от ЧП признаются страховое возмещение, полученное компанией, доход от продажи материалов при демонтаже разрушенных зданий и сооружений. К расходам в таких ситуациях относятся потери, которые не компенсируются страховой компанией.

Аналитический учет по бухсчету 99 строится таким образом, чтобы обеспечивать формирование информации для составления итогового отчета о финансовых результатах.

Чистая прибыль в форме 2

ЧП показывают по стр. 2400 Отчета о прибылях и убытки. Она формируется из:

- валовой прибыли/убытка, которая в свою очередь определяется как разность «Выручки» (стр. 2110) и «Себестоимости продаж» (стр. 2120);

- коммерческих (стр. 2210) и управленческих (стр. 2220) издержек;

- доход от участия в прочих компаниях (стр. 2310), проценты к получению (стр. 2320) и уплате (стр. 2330), прочие поступления (стр. 2340) и издержки (стр. 2350);

- корректировки ПБУ 18/02: текущий налог (стр. 2410), отложенные налоги (стр. 2430 и 2450).

См. материал об особенностях внесения информации в форму 2 «Заполнение формы 2 бухгалтерского баланса (образец)».

Пример подсчета прибыли в 1С:Управление холдингом

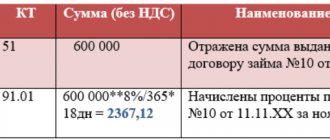

В рассмотренном примере сумма доходов от реализации ТК «Мегаполис» составила 573.750 руб. (гр. 2. «Справки-расчета», раздел «Налоговая база»).

Расходы организации составили 483.500 руб. (гр. 3. «Справки-расчета», раздел «Налоговая база»).

Прибыль ТК «Мегаполис» – 90.250 руб. (гр. 4 «Справки-расчета», раздел «Налоговая база»)

Сумма налога на прибыль (20%) гр. 3. «Справки расчета», раздел «Налог на прибыль» – 18.051 руб. (90.250 руб. * 20%).

Чистая прибыль ТК «Мегаполис» – 72.199 руб. (90.250 руб. – 18050 руб.).

Как определить и посмотреть чистую прибыль в 1С:Управление холдингом? Какие проводки задействованы при формировании финансового результата? Подсказки на эти вопросы можно получить, перейдя по гиперссылке «Закрытие счетов 90, 91» и «Реформация баланса», нажав на команду «Показать проводки».

Консультация по учету чистой прибыли в 1С

Бесплатная консультация эксперта по учету чистой прибыли и автоматизации на базе 1С

Узнать больше

Настроим учет чистой прибыли в 1С

Профессионально настроим 1С для корректного учета чистой прибыли и других финансовых результатов

Узнать больше

Документом «Закрытие счетов 90, 91» отражена сумма прибыли (убытка) от продаж на счете 99.01.1.

Рис.14 Проводки по закрытию сч. 90, 91

В ходе реформации счетов уже определена чистая прибыль к распределению и отнесена на субсчет 84.01.

Рис.15 Бухгалтерские записи по «Реформации баланса»

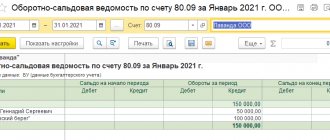

Используя стандартный отчет «Оборотно-сальдовая ведомость» (ОСВ) из раздела «Отчеты», можно также посмотреть обороты счетов по определению чистой прибыли и ее значение.

Рис.16 ОСВ в 1С:УХ

Субсчета счета 90 «Продажи» собирают и отражают данные о сумме выручки от реализации, себестоимости, налогах.

Рис.17 ОСВ по сч.90 в 1С:УХ

И после проведения реформации баланса данные закрытия месяца, рассмотренные выше, отразятся на счете 99 «Прибыли и убытки».

Рис.18 ОСВ по сч.99 в 1С:УХ

Нераспределенная чистая прибыль ТК «Мегаполис» отражена на счете 84.01 «Прибыль, подлежащая к распределению».

Рис.19 ОСВ по сч.84.01

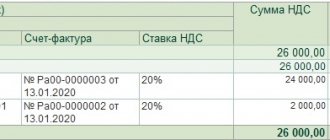

Эти данные используются при формировании отчета «Декларация по налогу на прибыль».

Бесплатный аудит и рекомендации по учету чистой прибыли на базе 1С

Перейдем в раздел «Регламентированная отчетность» и создадим вышеуказанный отчет – кнопка «Создать».

Рис.20 1С-Отчетность в 1С:УХ

Выбрав отчет, установим его настройки – укажем организацию, по которой выводить данные, и зададим период отчета. Нажмем «Создать».

Рис.21 Создание отчета в 1С:УХ

Заполним отчет по кнопке «Заполнить». Перейдем на «Лист 02». В таблице показаны показатели для расчета прибыли и суммы рассчитанного налога.

Рис.22 Форма декларации в 1С:УХ

Щелкнув правой кнопкой мышки на ячейке и выбрав «Расшифровать», пользователь может получить детализацию указанной ячейки. К примеру, детализация ячейки 060 – «Прибыль (Убыток)».

Рис.23 Детализация ячейки «Прибыль (убыток)» в отчете

Как воспользоваться чистой прибылью?

Завершив год, компания может принять решение о распределении прибыли. Варианты этой процедуры разнообразны, например:

- сокращение величины убытков предшествующих периодов (Кт 84);

- перечисление дивидендов (Кт 75);

- премирование штата или материальные выплаты (Кт 70);

- пополнение УК (Кт 80);

- формирование различного вида фондов (Кт 82).

О вариантах использования ЧП см. в материале Расходы, не учитываемые в целях налогообложения согласно ст. 270 НК РФ.

Порядок и направления расходования прибыли

Распределяется прибыль каждой организацией самостоятельно.

В первую очередь уплачиваются налоги на прибыль и отдельные виды доходов — в соответствии с инструкцией Государственной налоговой службы РФ «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций» [169, 103].

Затем определяется чистая прибыль строительной организации как разница между балансовой прибылью и налогом на прибыль, уплачиваемым в бюджет (формула 4.14).

Чистая прибыль распределяется по решению собственника (рассматривается и утверждается общим собранием собственников) с учётом потребностей трудового коллектива и выбранной стратегии деятельности организации. Обычно основные направления расходования чистой прибыли оговариваются в уставе организации — формирование резервного фонда, фонда финансового риска, фондов материального поощрения, научно-технического развития и т.п.;

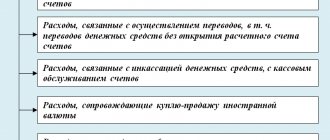

За счёт чистой прибыли организации могут финансировать следующие расходы:

1) затраты по финансированию научно-технических мероприятий, опытно-конструкторских, проектных и технологических работ, а также работ по созданию и освоению новых технологических процессов и видов продукции;

2) затраты капитального характера по улучшению качества продукции, совершенствованию технологии и организации производства;

3) затраты на осуществление мероприятий по кооперированию, специализации, экономии материальных ресурсов, созданию новых видов сырья и материалов;

4) затраты на финансирование строительства новых объектов, расширение, техническое перевооружение, реконструкцию действующего производства;

5) затраты на финансирование прироста собственных оборотных средств, а также на возмещение их недостатка;

6) уплата процентов по долгосрочным ссудам банка, а также по просроченным и отсроченным краткосрочным ссудам и ссудам, полученным на восполнение недостатка собственных оборотных

средств;

7) расходы на погашение предоставленных предприятию долгосрочных кредитов банков;

расходы, связанные с выпуском и распространением акций, облигаций и других ценных бумаг;

9) затраты по участию в строительстве, реконструкции, ремонте и содержании местных автомобильных дорог;

10) выплата всех видов налогов, которые по действующему законодательству осуществляются за счёт прибыли, оставшейся в распоряжении предприятия;

11) взносы в создание объединенных инвестиционных фондов, а также в создание совместных предприятий, акционерных обществ, ассоциаций;

12) затраты на подготовку и повышение квалификации кадров, в том числе частичное возмещение затрат по подготовке молодых

специалистов;

13) затраты капитального характера на осуществление природоохранных мероприятий;

14) отчисления на содержание аппарата управления межотраслевых государственных объединений, ассоциаций, концернов, а также иных структур вневедомственного управления;

15) расходы по добровольному страхованию имущества предприятия;

16) расходы по содержанию зданий и сооружений (включая амортизационные отчисления и затраты на проведение всех видов ремонта), предназначенных для культурно-просветительской и физкультурно-оздоровительной работы среди работников предприятия и членов их семей;

17) расходы по содержанию помещений и инвентаря, предоставляемых профессионально-техническим училищам, школам мастеров и прочим учреждениям, профсоюзам и другим общественным организациям, а также поликлиникам и больницам, обслуживающим работников предприятия;

18) расходы по содержанию детских дошкольных учреждений, пионерских лагерей, лагерей труда и отдыха старших классов (включая амортизационные отчисления и затраты на все виды ремонта);

19) затраты на финансирование строительства жилья и других объектов непроизводственного назначения;

20) расходы по содержанию высших, средних учебных учреждений, профессионально-технических училищ, состоящих на балансе предприятия;

21) затраты на оказание помощи школам, домам инвалидов и престарелых, сельскому хозяйству и прочим;

22) расходы по возмещению убытков жилищно-коммунального хозяйства, состоящего на балансе предприятий;

23) расходы по возмещению разницы в ценах на топливо и покупную электроэнергию, реализуемые работникам предприятия;

24) затраты по организации и развитию подсобного сельского хозяйства предприятия;

25) расходы по возмещению убытков профилакториев, санаториев, домов отдыха и других оздоровительных организаций, находящихся на балансе предприятия;

26) расходы по предоставлению льгот рабочим и служащим в части оплаты их проезда к месту работы транспортом общего пользования, пригородными электричками, ведомственными автобусами и машинами;

27) затраты на содержание редакций средств массовой информации (газет, радиогазет, прочих видов средств массовой информации), состоящих на балансе предприятия, для которого эта деятельность не является основной;

28) затраты по проведению оздоровительных мероприятии, в

тем числе приобретение медикаментов для лечебно-профилакти-ческих учреждений, находящихся на балансе предприятия, путевок на отдых, а также по проведению культурно-просветительных и физкультурных мероприятий;

29) расходы по благоустройству коллективных садов, по предоставлению безвозмездной материальной помощи работникам для первоначального взноса на кооперативное жилищное строительство, на частичное погашение кредита, предоставленного на кооперативное и индивидуальное жилищное строительство; предоставление молодым семьям безвозмездной ссуды на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности;

30) затраты по доначислению амортизации на полное восстановление до балансовой стоимости в случае списания основных фондов до истечения срока их полезного использования (нормативного срока службы);

31) расходы по уплате штрафных санкций и возмещению ущерба в случаях:

— несоблюдения требований по охране окружающей среды от загрязнений и других внешних воздействий, использования природных ресурсов сверх установленных лимитов, несоблюдения санитарных норм и правил;

— получения необоснованной прибыли вследствие завышения цен на продукцию (работы, услуги);

— сокрытия (занижения) прибыли или иных объектов налогообложения;

— другие виды штрафных санкций, которые в соответствии с действующим законодательством подлежат внесению в бюджет;

32) выплата дивидендов (в АО);

33) другие расходы.

Распределяется прибыль каждой организацией самостоятельно.

В первую очередь уплачиваются налоги на прибыль и отдельные виды доходов — в соответствии с инструкцией Государственной налоговой службы РФ «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций» [169, 103].

Затем определяется чистая прибыль строительной организации как разница между балансовой прибылью и налогом на прибыль, уплачиваемым в бюджет (формула 4.14).

Чистая прибыль распределяется по решению собственника (рассматривается и утверждается общим собранием собственников) с учётом потребностей трудового коллектива и выбранной стратегии деятельности организации. Обычно основные направления расходования чистой прибыли оговариваются в уставе организации — формирование резервного фонда, фонда финансового риска, фондов материального поощрения, научно-технического развития и т.п.;

За счёт чистой прибыли организации могут финансировать следующие расходы:

1) затраты по финансированию научно-технических мероприятий, опытно-конструкторских, проектных и технологических работ, а также работ по созданию и освоению новых технологических процессов и видов продукции;

2) затраты капитального характера по улучшению качества продукции, совершенствованию технологии и организации производства;

3) затраты на осуществление мероприятий по кооперированию, специализации, экономии материальных ресурсов, созданию новых видов сырья и материалов;

4) затраты на финансирование строительства новых объектов, расширение, техническое перевооружение, реконструкцию действующего производства;

5) затраты на финансирование прироста собственных оборотных средств, а также на возмещение их недостатка;

6) уплата процентов по долгосрочным ссудам банка, а также по просроченным и отсроченным краткосрочным ссудам и ссудам, полученным на восполнение недостатка собственных оборотных

средств;

7) расходы на погашение предоставленных предприятию долгосрочных кредитов банков;

расходы, связанные с выпуском и распространением акций, облигаций и других ценных бумаг;

9) затраты по участию в строительстве, реконструкции, ремонте и содержании местных автомобильных дорог;

10) выплата всех видов налогов, которые по действующему законодательству осуществляются за счёт прибыли, оставшейся в распоряжении предприятия;

11) взносы в создание объединенных инвестиционных фондов, а также в создание совместных предприятий, акционерных обществ, ассоциаций;

12) затраты на подготовку и повышение квалификации кадров, в том числе частичное возмещение затрат по подготовке молодых

специалистов;

13) затраты капитального характера на осуществление природоохранных мероприятий;

14) отчисления на содержание аппарата управления межотраслевых государственных объединений, ассоциаций, концернов, а также иных структур вневедомственного управления;

15) расходы по добровольному страхованию имущества предприятия;

16) расходы по содержанию зданий и сооружений (включая амортизационные отчисления и затраты на проведение всех видов ремонта), предназначенных для культурно-просветительской и физкультурно-оздоровительной работы среди работников предприятия и членов их семей;

17) расходы по содержанию помещений и инвентаря, предоставляемых профессионально-техническим училищам, школам мастеров и прочим учреждениям, профсоюзам и другим общественным организациям, а также поликлиникам и больницам, обслуживающим работников предприятия;

18) расходы по содержанию детских дошкольных учреждений, пионерских лагерей, лагерей труда и отдыха старших классов (включая амортизационные отчисления и затраты на все виды ремонта);

19) затраты на финансирование строительства жилья и других объектов непроизводственного назначения;

20) расходы по содержанию высших, средних учебных учреждений, профессионально-технических училищ, состоящих на балансе предприятия;

21) затраты на оказание помощи школам, домам инвалидов и престарелых, сельскому хозяйству и прочим;

22) расходы по возмещению убытков жилищно-коммунального хозяйства, состоящего на балансе предприятий;

23) расходы по возмещению разницы в ценах на топливо и покупную электроэнергию, реализуемые работникам предприятия;

24) затраты по организации и развитию подсобного сельского хозяйства предприятия;

25) расходы по возмещению убытков профилакториев, санаториев, домов отдыха и других оздоровительных организаций, находящихся на балансе предприятия;

26) расходы по предоставлению льгот рабочим и служащим в части оплаты их проезда к месту работы транспортом общего пользования, пригородными электричками, ведомственными автобусами и машинами;

27) затраты на содержание редакций средств массовой информации (газет, радиогазет, прочих видов средств массовой информации), состоящих на балансе предприятия, для которого эта деятельность не является основной;

28) затраты по проведению оздоровительных мероприятии, в

тем числе приобретение медикаментов для лечебно-профилакти-ческих учреждений, находящихся на балансе предприятия, путевок на отдых, а также по проведению культурно-просветительных и физкультурных мероприятий;

29) расходы по благоустройству коллективных садов, по предоставлению безвозмездной материальной помощи работникам для первоначального взноса на кооперативное жилищное строительство, на частичное погашение кредита, предоставленного на кооперативное и индивидуальное жилищное строительство; предоставление молодым семьям безвозмездной ссуды на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности;

30) затраты по доначислению амортизации на полное восстановление до балансовой стоимости в случае списания основных фондов до истечения срока их полезного использования (нормативного срока службы);

31) расходы по уплате штрафных санкций и возмещению ущерба в случаях:

— несоблюдения требований по охране окружающей среды от загрязнений и других внешних воздействий, использования природных ресурсов сверх установленных лимитов, несоблюдения санитарных норм и правил;

— получения необоснованной прибыли вследствие завышения цен на продукцию (работы, услуги);

— сокрытия (занижения) прибыли или иных объектов налогообложения;

— другие виды штрафных санкций, которые в соответствии с действующим законодательством подлежат внесению в бюджет;

32) выплата дивидендов (в АО);

33) другие расходы.

Направления распределения

Направления распределения чистой прибыли могут быть обязательными и добровольными (т. е. по решению учредителей).

Обязательные отчисления производят только акционерные общества. За счет чистой прибыли они должны создавать резервный фонд (капитал). Ежегодно в резервный фонд (капитал) нужно направлять не менее 5 процентов от чистой прибыли. Отчисления могут быть прекращены, когда резервный фонд (капитал) достигнет размера, предусмотренного уставом акционерного общества. Минимальный размер резервного фонда (капитала) – 5 процентов от уставного капитала. Об этом сказано в пункте 1 статьи 35 Закона от 26 декабря 1995 г. № 208-ФЗ.

ООО тоже может создавать резервный фонд (капитал), но оно не обязано это делать. Величину резервного фонда (капитала) и порядок его формирования общество определяет самостоятельно. Это следует из статьи 30 Закона от 8 февраля 1998 г. № 14-ФЗ.

По решению учредителей организация может направить чистую прибыль:

– на выплату дивидендов;

– на увеличение уставного капитала.