Расчёт НДФЛ в 1С 8.3 Бухгалтерия следует начать с базовых настроек программы. Этот этап важен, так как именно на нём в 1С формируется структура регистров по налогу на доходы физлиц. Когда происходит начисление заработной платы и прочих доходов, в этих регистрах будут собираться данные, которые затем используются для налоговых отчётов для физических лиц. Как происходит правильная настройка регистра в 1С 8.3 Бухгалтерия вы узнаете в этом материале.

Удержание НДФЛ происходит из получаемых работниками организации-работодателя доходов. Компания в этом случае выполняет роль налогового агента. Организация должна сама рассчитывать налог своего работника и сдавать соответствующие декларации.

Чтобы учитывать разные виды и источники доходов физлиц предусмотрены специальные кода этих доходов. Код 2000 является обозначением дохода, полученного в результате оплаты труда, а код 2010 используется для учёта полученных доходов по гражданско-правовым договорам. В свою очередь, код 2012 применяется для отпускных. Данные коды можно найти в специальном справочнике в 1С 8.3 под названием «Виды доходов НДФЛ». Об учёте вычетов можно узнать в справочнике «Виды вычетов по НДФЛ». На протяжении года регистры налогового учёта по НДФЛ накапливают всю информацию, которую в последующем можно использовать для создания налоговых отчётов. В следующих разделах статьи предоставлена инструкция как найти и настроить регистры по НДФЛ в системе 1С 8.3.

Первичные настройки для учёта НДФЛ

Определитесь какие варианты учёта заработной платы вам понадобятся

В системе 1С 8.3 предусмотрена специальная программа, которая позволяет вести учёт заработной платы. Она называется «1С Зарплата и управление персоналом (ЗУП)». Она позволяет производить учёт сложным схем выдачи зарплаты, в автоматическом режиме определять больничные и прочие пособия. Таким образом, в ЗУП предусмотрено всё для успешного учёта зарплаты и сотрудников в средних и крупных организациях. Для меньшего количества кадров (менее 60) можно использовать программу 1С 8.3 Бухгалтерия. Прежде, чем начать вести расчёт заработной платы, следует обозначить в настройках какая программа будет использоваться для расчёта зарплаты. Чтобы сделать это, нужно зайти в «Администрирование» (шаг 1) и кликнуть на «Параметры учёта» (шаг 2).

В новом окне следует открыть ссылку «Настройки зарплаты» (шаг 3), далее откроются настройки.

В настройках нужно о (шаг 4), если планируется использование 1С 8.3 Бухгалтерия. В случае использования для учёта зарплаты системы 1С 8.3 ЗУП, следует о (шаг 5).

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

Получить консультацию

Учёт начислений: произведите настройку

При выборе флажка «В это программе», далее следует продолжить настройки. Чтобы сделать это, нужно в настройках зарплаты нажать на «Расчёт зарплаты» (шаг 1) и настроить такие параметры:

- Вести учет больничных, отпусков и исполнительных документов (шаг 2). Отметьте этот флажок, если планируются данные отчисления;

- Расчет зарплаты по обособленным подразделениям (шаг 3). Предусматривает для тех, кто имеет обособленные подразделения;

- Автоматически пересчитывать документ «Начисление зарплаты» (шаг 4). Если желаете, чтобы в документе «Начисление зарплаты» пересчёт налогов происходило сразу после внесения изменений;

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Каждая организация в силу своей специфики может начислять заработную плату на различные бухгалтерские учётные счета. Например, в компаниях торгового направления используется счёт под кодом 44 «Расходы на продажу». А в производственных организациях заработные платы будут отражены на таких счетах:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп.

Чтобы настроить способы учёта, необходимо кликнуть в настройках зарплаты на «Отражение в учёте» (шаг 1). Затем перейти на «Способы учёта зарплаты» (шаг 2). В результате будет открыт справочник способов учёта.

Справочник имеет сразу несколько способов для учёта зарплаты. При необходимости можно добавить новые пункты. Чтобы сделать это, кликните на окошко «Создать» (шаг 3). Далее будет открыто окно для внесения нового способа.

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

Сохранить новый способ можно, кликнув на «Записать и закрыть» (шаг 10). В результате новый способ будет создан и его сразу можно использовать при начислении зарплаты.

Проводки по НДФЛ

В зависимости от хозяйственной операции, счет 68.1 может корреспондировать с разными счетами – со сч. 70 по заработной плате, со сч. 75 по выплатам дивидендов учредителям и т.д. Начисление НДФЛ ведется по кредиту счета 68, а его уплата – по дебету. Сами проводки формируются в момент удержания налога и при перечислении его на счет казначейства.

НДФЛ начисляется на дату фактического получения дохода (определяется согласно ст. 223 НК РФ) и удерживается в момент фактической выплаты средств физлицу.

Приведем примеры, какие используются проводки для конкретных случаев.

НДФЛ по оплате труда

При выплате заработной платы сотрудникам и удержании с них НДФЛ, счет бухгалтерского учета 68 корреспондирует со счетом 70. Помимо заработной платы, эта же проводка составляется для налога с отпускных выплат, с пособия по больничному листу, компенсации за неиспользованный отпуск, премий и надбавок — любых выплат, связанных с исполнением работником своих служебных обязанностей и начисленных в соответствии с принятой системой оплаты труда. Проводка Д70 — К68.1 используется и при выплате дивидендов учредителям-сотрудникам предприятия.

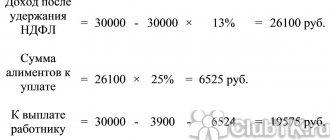

Пример

Менеджеру Петрову выплачивается зарплата, начисленная в сумме 30 000 рублей. Стандартных вычетов у сотрудника нет. Ставка НДФЛ 13%, удержанный налог составляет 3900 рублей от зарплаты.

Бухгалтером отражено начисление зарплаты:

Д26 – К 70 – 30 000 руб.

При удержании налога составляется следующая проводка:

Д70 — К68.1 — 3900 руб.

На руки Петров получает сумму за минусом налога: 30 000 – 3900 = 26 100 рублей.

Д70 – К51 – 26 100 руб.

НДФЛ при прочих расчетах с сотрудниками

Если начисления работнику не связаны с оплатой труда, применяют счет 73. Например, когда налог удерживают с материальной помощи, стоимости подарков. Если в отношении подобных доходов установлен необлагаемый лимит, НДФЛ берется с суммы превышения такого лимита. Корреспонденция: Д73 – К68.1.

Пример

В организации было принято решение о выплате материальной помощи секретарю Васиной в сумме 5000 рублей. НДФЛ облагается сумма свыше 4000 рублей по ставке 13% (п. 28 ст. 217 НК РФ).

Бухгалтером начислена сумма матпомощи:

Д91.2 – К 73 – 5000 руб.

С суммы, превышающей лимит, исчислили налог: (5000 – 4000) х 13% = 130 рублей.

При удержании налога проводка следующая:

Д73 – К68.1 – 130 руб.

Выдано на руки Васиной: 5000 – 130 = 4870 руб.

Д73 – К50 – 4870 руб.

Налог по договорам ГПХ

С доходов, выплачиваемых исполнителям за работы и услуги гражданско-правового характера, также удерживают НДФЛ. Счет бухгалтерского учета по договорам ГПХ – . Корреспонденция для удержания НДФЛ: Д76 – К68.1.

Пример

С гражданином Ивановым заключили договор подряда на выполнение монтажных работ на 15 000 руб.

Начислено вознаграждение по ГПХ-договору:

Д26 – К76 – 15 000 руб.

При оплате работ по договору ГПХ с Иванова удержали НДФЛ 13% – 1950 рублей (15 000 х 13%). При этом составлена проводка:

Д76 – К 68.1 – 1950 руб.

На руки Иванов получит: 15 000 – 1950 = 13 050 руб.

Д76 – К50 – 13 050 руб.

НДФЛ при выплатах учредителям

Дивиденды, причитающиеся учредителям, учитывают на 75 счете (на сч. 70, если учредитель работает в этой же компании). Когда денежные средства перечисляются участникам, НДФЛ с них всегда удерживает плательщик дивидендов (налоговый агент). Проводка: Д 75 (70) – К68.1.

Пример

Принято решение о выплате из чистой прибыли ООО за 2022 г. дивидендов участникам. Учредителю Соловьеву, не работающему в ООО, начислено дивидендов 2000 руб.:

Д84 – К75 – 2000 руб.

После удержания налога по ставке 13% (2000 х 13% = 260 руб.), необходимо выплатить оставшуюся сумму: 2000 — 260 = 1740 рублей.

В день перечисления указанной суммы на банковский счет Соловьева составлены проводки:

Д75 – К68.1 – 260 руб.

Д75 – К51 – 1740 руб.

Учётная политика для регистров НДФЛ: подробная настройка

Также перед началом началом произведения расчёта зарплаты необходимо правильно настроить учётную политику по НДФЛ или же страховым взносам. Чтобы сделать это, зайдите в раздел «Главное» (шаг 1) и нажать на «Учётная политика» (шаг 2). В результате система откроет настройки.

В новом окне следует указывать свою организацию (шаг 3) и перейти по ссылке «Настройка налогов и отчётов» (шаг 4). Далее снова откроется окно с настройками.

Откройте вкладку «НДФЛ» (шаг 5) и о (шаг 6). Отныне НДФЛ будет отображаться и учитываться в налоговых регистрах нарастающим итогом за год.

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

Ввод данных по налоговым вычетам по сотрудникам

Чтобы правильно рассчитать НДФЛ, следует по каждому сотруднику указать в 1С 8.3 вычеты на детей и другие сопутствующие вычеты (имущественные и социальные). Ввести данные вычеты можно в «Зарплата и кадры» (шаг 1) и кликните по ссылке «Сотрудники» (шаг 2). Будет открыт справочник сотрудников.

После открытия окна нажмите на определённом заранее сотруднике (шаг 3). В результате система откроет карточка сотрудника.

В открытой карточке сотрудника нужно кликнуть на ссылку около «Налог на доходы» (шаг 4). Будет открыто настройку вычетов.

В новом окне откройте ссылку «Ввести новое заявление на стандартные вычеты» (шаг 5). Откроется новое окно, где нужно ввести заявление на вычет.

для заявления на вычет на детей по НДФЛ можно скачать бесплатно по ссылке.

В новом окне нужно нажать «Добавить» (шаг 6), определитесь с нужным вычетом (шаг 7) и кликните на «Провести и закрыть» (шаг 8). В результате расчёт НДФЛ по выбранному сотруднику будет произведён с налоговым вычетом.

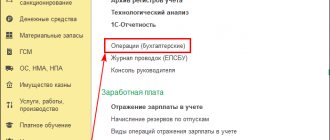

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

Чтобы начислить заработную плату, откройте «Зарплата и кадры» (шаг 1) и кликните на «Все начисления» (шаг 2). Система откроет окно для создания нового начисления.

Затем в окне нажмите «Создать» (шаг 3) и перейдите в «Начисление зарплаты» (шаг 4). Откроется следующее окно.

Кликайте на «Заполнить» (шаг 5). Документ будет заполнен всеми начислениями по сотрудникам. НДФЛ (шаг 6) и страховые взносы (шаг 7) будут отображаться в отдельных полях.

Для сохранения этих начислений кликайте на «Записать» (шаг 8), а затем «Провести» (шаг 9). Для просмотра всех бухгалтерских проводок и записей в регистрах по НДФЛ, кликните на «ДтКт» (шаг 10). Появится раздел бухгалтерских и налоговых записей.

Вкладка «Расчёты налога» (шаг 11) демонстрирует записи на регистрах учёта по НДФЛ.

Как найти и исправить ошибку, если в реестре появляется остаток нераспределенного платежа?

Для исправления такой ошибки необходимо:

- Найти первый реестр, в котором появилась нераспределенная сумма. Для документов Перечисление НДФЛ в бюджет важна хронологическая последовательность проведения, поэтому если есть ошибка в одном документе, то все последующие реестры будут формироваться неверно.

- Затем необходимо отменить проведение всех документов Перечисление НДФЛ в бюджет, следующих за тем, в котором обнаружена ошибка.

- После этого исправить ошибку непосредственно в исходном документе.

- И затем снова провести документы в порядке хронологии.

Рассмотрим пример:

Зарплата за Май 2022 выплачена 05.06.2020:

НДФЛ перечислен 10.06.2020, для чего введен документ Перечисление НДФЛ в бюджет:

Однако в Реестре перечисленных сумм НДФЛ не появляется распределение, вся сумма отнесена к остатку нераспределенного авансового платежа:

Остаток нераспределенного авансового платежа отражается в отчете Анализ НДФЛ по месяцам.

Однако, к сожалению, проанализировать почему появилась нераспределенная сумма по этому отчету невозможно.

Можно проанализировать движения по документу Уплата НДФЛ налоговыми агентами (к распределению), узнав таким образом, на какой период отнесена уплаченная сумма.

Посмотрим движения документа Перечисление НДФЛ в бюджет от 10.06.2020:

В движениях по регистру Уплата НДФЛ налоговыми агентами (к распределению) мы видим реквизиты ПП за февраль 2019 года.

Перейдем в документ Перечисление НДФЛ в бюджет, сформированный по ПП №37 от 05.02.2019 года:

На текущий момент в Реестре перечисленных сумм НДФЛ по этому документу формируется перечисление за Февраль 2022 и за Май 2022:

Сверив данные программы с данными первичных документов, обнаружим ошибку: этот документ сформирован в ЗУП 3 неверно, введена некорректная сумма: вместо 48 456 указано 84 456 руб.

Отменим проведение Перечисления НДФЛ в бюджет от 10.06.2020 и исправим ошибку в документе от 05.02.2019:

Затем проведем документ от 10.06.2020 и увидим, что теперь Реестр перечисленных сумм НДФЛ сформировался верно, в него попадает только НДФЛ за Май 2022 г.:

Создайте налоговую декларацию

Данное действие можно произвести в разделе «Зарплата и кадры» (шаг 1). В нём нужно зайти в «2-НДФЛ для передачи в ИФНС» (шаг 2). Будет открыто окно, где можно сформировать декларацию.

В новом окне указывайте свою организацию (шаг 3) и кликнитке «Создать» (шаг 4). Отобразится форма декларации.

В этой форме укажите отчётный год (шаг 5) и нажмите «Заполнить» (шаг 6). Часть таблицы будет заполнена данным регистров налогового учёта по НДФЛ, а именно:

- Сотрудник (пункт 7);

- Ставка (пункт 8);

- Доход (пункт 9);

- Облагаемый доход (пункт 10);

- Налог (пункт 11);

- Удержано (пункт 12);

- Перечислено (пункт 13);

Если нужно откорректировать данные по одному из сотрудников, достаточно кликнуть по нём два раза. Будет открыто 2-НДФЛ.

В новом окне можно внести все необходимые корректировки, например, изменить поле «Удержано» (шаг 14) или «Перечислено» (шаг 15). После завершения кликните на «ОК».

Чтобы сохранить налоговую декларацию, нажмите «Записать» (шаг 17) и провести (шаг 18). Для выгрузки и отправки файла в налоговую, кликните на «Выгрузить». Затем можно распечатать декларацию, нажав на «Печать» (шаг 20).

Остались вопросы по учёту НДФЛ в 1С? Закажите консультацию наших специалистов!

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

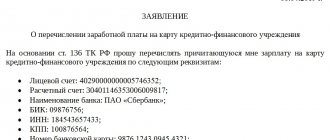

Заявление на возврат переплаты НДФЛ

При ошибочном перечислении денежных средств по реквизитам НДФЛ компания должна заполнить заявление о возврате суммы излишне уплаченного налога по форме КНД 1150058 следующим образом.

1. В поле «ИНН» прописать номер, присвоенный компании.

2. В поле «КПП» — код, присвоенный той налоговой инспекции, в которую подается заявление.

3. В поле «Номер заявления» — порядковый номер заявления текущего года.

4. В поле «Статус плательщика» — проставить цифру:

- 4 — налоговый агент.

5. В поле «На основании статьи» — статью НК РФ, на основании которой осуществляется возврат:

- 78 — возврат излишне уплаченного налога (пеней, штрафа).

Далее указать причину переплаты:

- 1 — излишняя уплата.

Отразить вид платежа, по которому возникла переплата:

- 1 — налог.

6. В поле «В размере» показать цифрами сумму возврата в рублях и копейках.

7. В поле «Код по ОКТМО» — код муниципального образования по месту постановки компании на учет.

8. В поле «Код бюджетной классификации» — код бюджетной классификации платежа (182 1 01 02010 01 1000 110).

9. В разделе «Сведения о счете» — реквизиты счета, на который налоговый орган будет возвращать платеж.

10. В поле «Вид счета (код)» выбрать значение:

- 01 — расчетный счет.

11. Поля «КБК получателя» и «Номер лицевого счета получателя» заполняют только участники бюджетного процесса.

12. Сведения о физическом лице, не являющемся ИП, организации не заполняют.

13. В поле «Заявление составлено на __ страницах» указать количество страниц, на которых составлено заявление.

14. В поле «С приложением подтверждающих документов или их копий на __ листах» при наличии соответствующих проставить суммарное количество листов.

15. В разделе «Достоверность и полноту сведений подтверждаю» указать значение «1», если заявление подает руководитель , если заявление подает представитель.

16. В следующем поле прописать Ф.И.О. представителя — физического лица или руководителя организации-представителя, а в поле за ним — номер контактного телефона.

17. При подаче заявления представителем в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя» указать доверенность и ее реквизиты.