17 мая 2022 #Бухгалтерия

ОКТМО, УИН, КПП, РСВ — хорошего бухгалтера таким не удивишь. Но для человека, далёкого от этой сферы, подобный набор букв иногда даже выговорить сложно. Они могут казаться несуразными или забавными, но у каждой есть своя особая роль в этом огромном механизме. Сегодня мы расскажем про КБК — три загадочные буквы, без которых не обходится ни одно платёжное поручение в бюджет государства.

Код бюджетной классификации (КБК) — связующее звено между налогоплательщиком и государством. Именно с его помощью деньги попадают в нужную «ячейку» государственного бюджета, исключая из процесса путаницу.

Недооценить важность КБК сложно: одна ошибка, и деньги попадут в неверный бюджет, либо вообще до него не дойдут. Во втором случае платёж отнесут к невыясненным, и он просто «зависнет», не попав по назначению. В обоих вариантах контролирующий орган посчитает, что оплата не была произведена, и начнёт ежедневно начислять пени.

Чтобы этого не произошло, важно понимать, зачем нужен код, где используется и как правильно его заполнить. Ошибка в КБК — это не только денежные траты. Дополнительная головная боль, стресс, потеря времени и сил при этом неизбежны. А если ситуацию запустить, возможна и блокировка расчётного счёта.

Разбор КБК для ИП, юридических и физических лиц

По структуре КБК — это большая матрёшка.

В нём есть 3 главных кода, которые делятся на различные группы и подгруппы. Количество чисел, их порядок и значение определяются приказами Министерства финансов, поэтому лирики или самодеятельности быть не должно.

Объясним его структуру в 2 раза короче, чем в приказах, избегая лишних канцеляризмов:

• 1-3 — Код главного администратора доходов бюджета; • 4-13 — Код вида доходов бюджетов; • 14-20 — Код подвида доходов бюджетов.

Отказ налоговой по уточнению КБК

Существует множество случаев, когда налоговая отказывается от принятия заявления на уточнение платежа. Работодателям, в судебном порядке приходится доказывать не правомочное решение Налоговой инспекции.

Советуем прочитать: Как вернуть ошибочно отправленные деньги?

И судьи становятся на сторону работодателей, объясняя тем, что при неправильном указании КБК в платежном поручение не влечет не перечисление в госбюджет суммы налогов, а является только для правильного распределения денежных средств между бюджетами. Значит, ошибочный КБК не является не уплатой налога.

Если платежное поручение содержит только одну ошибку по КБК, то сумма налога находится на расчетном счете Казначейства и вторично перечислять денежные средства не нужно.

Согласно письму от 17 июня 2008 г. N 03-02-07/1-288, пеня тоже не начисляется, если платеж по налогу был перечислен вовремя. Достаточно уточненного заявления и средства уйдут на правильный КБК. Примером может послужить Постановление ФАС от 14.05.2013 г., дело №А33-8935/2012.

Другое дело, если бухгалтер ошибается в номере расчетного счета или наименование банка, в банке такие платежи определяют на невыясненные платежи или возвращают обратно на уточнение реквизитов.

Код главного администратора доходов бюджета

Самый безобидный из всех: состоит всего из трёх цифр, а список администраторов и присвоенные им коды чётко прописаны в Приложении 6 к Федеральному закону № 459-ФЗ от 29.11.2018 г.

Главный администратор — это кто?

Это министерства и федеральные службы, которые формируют бюджет государства и активно в нём участвуют. К администраторам относятся, например, Министерство здравоохранения (код 056), Федеральная таможенная служба (153), Центральный банк (999) — всего их больше 80. 182 в нашем примере — это Федеральная налоговая служба.

Код вида доходов бюджетов

Он самый объёмный по наполнению и вариативности, так как включает группы, подгруппы, статьи и подстатьи.

Группы и подгруппы в приказе не разделены и прописаны единым числом: 100 — налоговые и неналоговые доходы; 200 — безвозмездные поступления.

Конечно, всё не может быть так просто, поэтому список есть и для групп:

• 101 — налоги на прибыль, доходы; • 102 — страховые взносы на обязательное социальное страхование; • 108 — государственная пошлина; • 201 — безвозмездные поступления от нерезидентов.

Статьи и подстатьи в самом приказе, в отличие от групп, не представлены. В тексте есть лишь незаметная отсылка к Приложению, где прописаны все виды доходов в бюджет и коды к ним. Их задача — указать максимально конкретное назначение оплаты.

К примеру, коды по страховым взносам делятся на выплату страховой пенсии и накопительной, страхование от несчастных случаев на производстве и на случай временной нетрудоспособности в связи с материнством. Вариантов много, у некоторых подстатей есть разбивка даже по годам.

Завершает цепочку элемент доходов. Он похож на код главного администратора, но прописывает именно уровень бюджета, в который поступит оплата.

Разброс кодов здесь от 01 до 14: 01 — федеральный бюджет, 06 — бюджет Пенсионного фонда, 07 — бюджет Фонда социального страхования.

Первым делом

Налоговый кодекс не закрепляет алгоритм действий компаний и предпринимателей при неверном указании КБК в «платежке». В этом случае советую руководствоваться положениями абзаца 2 пункта 7 статьи 45 НК. В норме сказано, что нужно делать «после обнаружения ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему на соответствующий счет Федерального казначейства». То есть, речь о тех случаях, когда деньги пусть и не туда, но тем не менее поступили.

Итак, первым делом нужно подать в инспекцию по месту своего учета заявление, в котором сообщить о неточности. К этой бумаге требуется приложить собственно само платежное поручение. В документе также необходимо высказать просьбу уточнить КБК.

Кроме этого, можно предложить налоговикам провести совместную сверку уплаченных сборов. Инициатором такой ревизии, кстати, может выступить и сама инспекция.

На основании заявления и акта совместной сверки (если она проводилась) ревизоры принимают решение об уточнении платежа. При этом они должны будут пересчитать размер пеней. Речь о процентах, которые были начислены на сумму налога, за период со дня его фактической уплаты до момента принятия инспекторами решения об уточнении платежа.

Однако на практике все так гладко происходит далеко не всегда. В результате – возникают многочисленные споры компаний с инспекциями.

Код подвида доходов бюджетов

Заключительный элемент в структуре КБК также делится на группы, но всего на две: группа подвида доходов и аналитическая группа.

Группа подвида определяет в каком статусе находится платёжное обязательство: недоимки, пени или штрафы. Коды варьируются от 1000 до 7000. Код 0000 ставится только если в разрядах 4-6 стоит код 116.

У аналитической группы есть два основных варианта кодов: 100 — доходы; 400 — выбытие нефинансовых активов. В нашем примере 160 — это страховые взносы на обязательное социальное страхование.

Распространенные ошибки при уплате страховых взносов

| Часто встречающиеся ошибки | Исход и варианты корректировки допущенных ошибок |

| Декабрьские страховые взносы за 2016 г. зачислены январем 2017 г. в ПФР (указаны реквизиты фонда, а не налоговой службы, неточный КБК) | Обязательство по оплате взносов не выполнено. Чтобы исправить ситуацию, обязанное лицо вправе написать заявление в фонд на возврат ошибочно перечисленных денег. В обращении указываются данные организации (налоговой), куда следует возвратить деньги |

| Взносы зачислены правильно, на требуемый счет налоговой службы, но КБК указан не тот (нужен код за период с 1.01.2017, а вместо этого записан код, используемый до 1.01.2017) | Повторно уплачивать взносы не надо, пеня здесь начисляться не будет. Плательщик должен обратиться с просьбой об уточнении КБК к налоговикам |

| Перечислена избыточная сумма по страховым платежам | Плательщик вправе воспользоваться одним из вариантов: · вернуть переплату; · зачесть избыток в счет будущих платежей. Для этого он должен подать соответствующее заявление (на зачет либо возврат избыточной суммы) налоговикам |

Какие особенности есть у КБК?

КБК вещь очень непостоянная. Законы и приказы, в которых есть актуальная информация, меняются ежегодно, а порой и чаще. В интернете полно несвежих данных, поэтому при работе с кодами нужно с особой внимательностью выбирать источники. В Кнопке мы всегда отслеживаем такие изменения, поэтому, если вы не готовы листать бесконечные страницы приказов, или есть страх ошибиться, можете доверить отправку отчётов и подготовку платёжных поручений с заполнением КБК нам.

Помните, что при смене КБК старые становятся недействительны. Это особенно важно, если планируется оплата налога за прошлый период, когда действовали другие коды. Указывать нужно те, что актуальны сейчас.

Код классификации бюджета един на всей территории России и не меняется в зависимости от региона. И на том спасибо

С 2022 по 2022 год они не претерпели серьёзных изменений, был лишь расширен их список: ввели новые КБК для административных штрафов и тех, что указаны в первой части Налогового кодекса РФ.

НДФЛ отправлен не на тот КБК. Как исправить ошибку?

02.09.2021

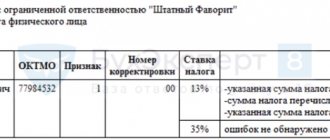

Во II квартале 2022 года сотрудникам были осуществлены выплаты свыше 5 млн руб. НДФЛ удержан и перечислен в полном объеме, но в платежном поручении ошибочно указан КБК, относящийся к налоговой ставке 13 %. Как сделать взаимозачет с этого КБК на КБК, по которому отражается налог по ставке 15 %, если расчет по форме 6-НДФЛ за 6 месяцев 2022 года еще не сдавали?

При оформлении платежного поручения на уплату налога в отношении НДФЛ, удержанного с суммы заработка, не превышающего 5 млн руб. и относящегося к части дохода сверх 5 млн руб., применяются разные КБК.

Подпунктом 1 п. 3 ст. 45 НК РФ

установлено, что обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика (со счета иного лица в случае уплаты им налога за налогоплательщика) в банке при наличии на нем достаточного денежного остатка на день платежа. Обязанность по уплате налога не признается исполненной в случаях, перечисленных в

п. 4

данной нормы. При этом неправильное указание КБК в платежном поручении не является основанием для признания обязанности по уплате налога неисполненной. Код бюджетной классификации (КБК) относится к группе реквизитов, позволяющих определить принадлежность платежа.

В соответствии с п. 7 ст. 45 НК РФ

при обнаружении налогоплательщиком (иным лицом, предъявившим в банк поручение на перечисление в бюджет денежных средств в счет уплаты налога за налогоплательщика) ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления соответствующих денежных средств в бюджет, налогоплательщик вправе в течение трех лет с даты перечисления таких средств в бюджет представить в налоговый орган по месту учета заявление об уточнении платежа в связи с допущенной ошибкой с приложением к нему документов, подтверждающих уплату соответствующего налога и его перечисление в бюджетную систему, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства.

Заявление об уточнении платежа может быть представлено на бумажном носителе или в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика».

Поскольку утвержденной формы заявления нет, оно составляется в произвольной форме. В заявлении рекомендуем указать:

– сведения об организации, контактные данные; – сведения об инспекции, в которую будет направлено заявление; – обстоятельства перечисления платежа (номер и дата платежного поручения, наименования налога, период, за который перечислен налог, сумма платежа); – ошибку, допущенную при оформлении платежного поручения, а также правильный реквизит; – должность и контактный телефон сотрудника (например, бухгалтера), с которым при необходимости сможет связаться налоговый инспектор.

Вместе с заявлением нужно представить копию платежного поручения и копию банковской выписки (выписка подтвердит, что на дату платежа средств для уплаты налога на счете было достаточно).

Заявление подписывает руководитель организации или уполномоченный представитель.

При поступлении в налоговый орган заявления налогоплательщика об уточнении вида и принадлежности платежа налоговым органом в течение 10 рабочих дней с даты поступления заявления выносится решение об уточнении платежа (см. Порядок работы налоговых органов с невыясненными платежами

, утвержденный

Приказом ФНС РФ от 25.07.2017 № ММВ-7-22/[email protected]

). Решение об уточнении платежа выносится на день фактической уплаты налога в бюджет.

Таким образом, при обнаружении ошибочно указанного КБК в платежном поручении на перечисление НДФЛ организация вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа (см. Письмо Минфина РФ от 19.01.2017 № 03-02-07/1/2145

).

Кстати, контролеры указали, что уточнить КБК можно только в пределах одного и того же налога. В рассматриваемом случае это возможно, поскольку организация перечислила НДФЛ за работников на неверный КБК, но тоже предназначенный для этого налога.

К сведению:

Федеральная налоговая служба проинформировала, что с 2 августа 2021 года при обнаружении ошибки в оформлении платежного поручения налогоплательщики могут подать заявление об уточнении платежа в любом налогом органе, то есть вне зависимости от места постановки на учет.

Поиск и уточнение платежа осуществляются в режиме налогового автомата. О результатах обработки заявления налогоплательщик будет проинформирован письменно. Новый функционал позволит значительно снизить трудозатраты граждан на взаимодействие с налоговыми органами, сократить издержки налоговых органов на обработку заявлений граждан и уточнение платежей, обеспечить качественный уровень налоговых услуг. Подать заявление об уточнении платежа также могут пользователи «Личного кабинета налогоплательщика».

В заключение отметим, что для исправления ошибки необходимо представить в налоговый орган заявление об уточнении принадлежности платежа.

Манохова С. В., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу