Расчеты по эквайрингу

Эквайринговые расчеты заменяют собой наличные платежи. Как производится оплата:

- Покупатель предъявляет пластиковую карту, с которой при помощи специальных устройств или программ должны списаться денежные средства.

- Кредитная организация-эквайер проверяет по банковской системе платежеспособность клиента и списывает деньги с его карточного счета.

- Банк-эквайер зачисляет на расчетный счет продавца полученную от покупателя сумму, удерживая свою комиссию.

На этом все расчеты между участниками завершены. «Упрощенцам» остается занести операции в КУДиР и показать движение средств в бухучете.

Оплата по договору

Начинаем вводить оплату, прошедшую по эквайрингу. Отгрузку товаров или услуг к этой оплате необходимо делать отдельно документом реализации. Останавливаться подробно на этом в нашей статье мы не будем. Для ввода оплаты на главной странице в левом желтом поле выбираем Банк и касса.

В блоке Касса выбираем Операции по платежным картам.

Создаем новую операцию кнопкой Создать.

Заполняем документ. Вводим Вид операции – выбираем из предложенного выпадающего списка подходящий нам вариант – Оплата от покупателя. Как вводить оплату банковской картой при розничной торговле, опишем ниже.

Далее выберем Контрагента (если его нет в списке, то вносим) и заполним данные о банке-эквайере и о виде оплаты.

Кнопкой Создать формируем Вид оплаты.

Выбираем Способ оплаты – платежная карта. И даем название операции – вносим его вручную.

В поле Контрагент выбираем банк-эквайер, в поле Договора – договор эквайринга. Банк-эквайер и договор эквайринга должны быть уже внесены в перечень контрагентов. Как это делать, мы описывали в другом нашем материале — Как внести контрагента в 1С.

Выбираем Подключаемое оборудование – терминал, через который работает программа.

Выбираем счет бухгалтерского учета, куда будем относить операции по платежным картам и устанавливаем банковский процент за эквайринговые операции согласно договору с банком.

Сохраняем Вид оплаты кнопкой Записать и закрыть.

Вид оплаты встал в документ Операции по платежной карте.

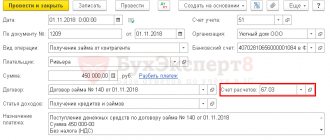

Вводим сумму операции (в табличную часть она попадет автоматически) и выбираем договор, по которому прошла оплата от покупателя.

Данные внесены, НДС (при наличии) рассчитан автоматически. Проводим документ кнопкой Провести и закрыть.

Операция появилась в перечне операций по платежным картам. Проверим созданные проводки кнопкой Дт/Кт.

Проводки созданы.

Эквайринг при УСН «доходы»

для налогового учета ведут КУДиР — книгу учета доходов и расходов.

Как в данном регистре отражают операции по эквайрингу при УСН «доходы»:

- в доходы суммы включают по дате зачисления средств на расчетный счет получателя (п. 1 ст. 346.17 НК РФ, письмо Минфина России № 03-11-06/2/36926 от 28.07.2014);

- доходами считаются и авансы, полученные от контрагентов;

- в выручке показывают, сколько перечислил покупатель — до удержания комиссии эквайером (письмо Минфина России № 03-11-11/54526 от 19.09.2016).

Обычно на расчетный счет продавца денежные средства поступают уже за минусом банковской комиссии. Отражение в доходах только полученной суммы занизит налоговую базу. А расходы при объекте «доходы» не учитываются (п. 1 ст.346.18 НК РФ). В облагаемую налогом выручку «упрощенца» надо включать всю сумму, заплаченную контрагентом в счет реализации товаров, работ, услуг.

Эквайринг в 1С — Оплата через терминал в розничном магазине

Организация реализует в розницу товары через автоматизированную торговую точку (АТТ). Учет ведется без использования счета 42 «Торговая наценка».

Для поступления оплаты по пластиковым картам заключен договор эквайринга с ПАО «ВТБ». Комиссия банка составляет 2% от суммы оплаты.

11 июня реализованы следующие товары на общую сумму 88 500 руб.:

- Рулонная штора «BLACKOUT FIBER» — 10 шт. по цене 4 130 руб.

- Нитяные шторы «Африка»— 20 шт. по цене 2 360 руб.

Оплата за товары проведена платежной картой.

12 июня оплата, произведенная по платежной карте, поступила на расчетный счет.

Реализация товаров в розницу

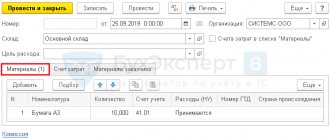

Детальный отчет о проданных товарах заполните с помощью документа Отчет о розничных продажах вид операции Розничная торговля в разделе Продажи – Розничные продажи – Отчеты о розничных продажах.

Укажите:

- Склад — розничная точка, выбирается из справочника Склады, Тип склада Розничный магазин.

На вкладке Товары заполните реализуемые товары из справочника Номенклатура.

На вкладке Безналичные оплаты укажите все виды безналичных оплат (платежной картой, электронные средства и т.д.):

- Вид оплаты — настройка договора эквайринга с банком, выбирается из справочника Виды оплат.

- Сумма — сумма безналичной оплаты.

Далее рассмотрим бухгалтерские проводки в 1С при оплате через терминал.

Проводки по эквайрингу в 1С

Зачисление оплаты по платежной карте на расчетный счет

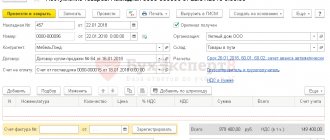

Зачисление банком оплаты покупателей по платежным картам на расчетный счет оформите документом Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам в разделе Банк и Касса – Банк – Банковские выписки – Поступление.

Укажите:

- Плательщик — банк, с которым заключен договор эквайринга.

- Сумма — сумма, которую банк зачислил на счет по выписке. Это сумма оплаты от покупателей за минусом суммы вознаграждения банка-эквайера.

- Счет расчетов — 57.03 «Продажи по платежным картам».

- Сумма услуг — вознаграждение банка-эквайера за перевод оплаты.

- Счет затрат — 91.02 «Прочие расходы».

- Прочие доходы и расходы — Расходы на услуги банков, выбирается из справочника Прочие доходы и расходы с Видом статьи — Расходы на услуги банков.

Проводки по договору эквайринга в 1С

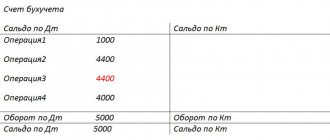

Проверка расчетов по счету 57.03

После того, как оплата поступила на счет организации, остатка по счету 57.03 не должно быть. Сформируем отчет Анализ счета в разделе Отчеты — Стандартные отчеты — Анализ счета.

Отсутствие конечного сальдо по счету 57.03 показывает, что оплата покупателя поступила в полном размере за вычетом сумм вознаграждения банка. Задолженности за банком нет.

Эквайринг при УСН «доходы минус расходы»

Учет выручки при «упрощенке» не зависит от выбранного объекта налогообложения. Поэтому доходы от эквайринга при УСН «доходы минус расходы» включаются в КУДиР по тем же правилам, что и для объекта «доходы».

Но при этом комиссию, удерживаемую эквайером, можно включить в расходы. Налоговая база при УСН «доходы минус расходы» уменьшается на основании пп. 9, пп. 24 п.1 ст. 346.16 НК РФ.

Пример 3

У торговой по договору с банком установлена комиссия за эквайринг 1,5% от суммы поступлений на счет. Покупатель заплатил по карте 10 000 рублей. На счет продавца банк перечислил 9 850 рублей. Но в облагаемый доход для УСН необходимо включить 10 000 рублей.

С расходами ситуация несколько проще. Комиссия банка уменьшает облагаемую базу при всех налоговых режимах, где учет расходов в принципе предусмотрен: ОСНО, УСН «Доходы минус расходы» и ЕСХН.

При учете по методу начисления комиссию нужно включить в расходы в том месяце, к которому она относится по условиям договора с банком. При учете «по оплате» расход нужно признавать в дату фактического списания или удержания комиссии банком.

А вот уменьшить налоговую базу по НДС в данном случае нельзя. Комиссии банков, связанные с обслуживанием счетов и расчетами по картам, не облагаются НДС (пп. 3 п. 3 ст. 149 НК РФ). Поэтому бизнесмен не может возместить этот налог по комиссии за эквайринг.

Из всех затрат, связанных с эквайрингом, возместить НДС можно только по покупке или аренде терминала. Конечно, при условии, что продавец или арендодатель сам платит этот налог.

Эквайринг при совмещении режимов

Нередко предприниматели применяют одновременно два режима налогообложения. Так, при эквайринге с УСН/ПСН налогоплательщику придется самостоятельно организовать раздельный учет выручки и расходов. Сложность в том, что банк все поступления за день обычно перечисляет одной суммой, а комиссия начисляется с общего оборота. ИП вправе разработать собственные налоговые регистры для раздельного учета, на основании которых данные будут отражаться в декларациях и в книге учета по УСН.

В КУДиР записывается только та часть выручки и затрат, что приходится на УСН. Доходы, которые относятся к деятельности ПСН, включаются в книгу доходов по патенту.

Поступление от продажи по платежным картам

При оплате платежной картой денежные средства зачисляются на счет организации через несколько дней, поэтому в расчетах используется счет 57.03 «Продажи по платежным картам».

Выручка от продажи товаров зачисляется на расчетный счет организации за вычетом комиссии банка.

Поступление от продажи по платежным картам оформляется документом Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам через раздел Банк и Касса – Банковские выписки – Поступление. Документ формируется и заполняется или автоматически при загрузке выписки из банка, или вручную.

Проводки по документу

В Разделе I Книги учетов доходов и расходов(КУДиР) отражены следующие операции:

- оплата на сумму 155 000 руб. отнесена к деятельности на ЕНВД;

- оплата на сумму 30 000 руб. зарегистрирована как доход по УСН;

- комиссия банка на сумму 600 руб. включена в расходы.

Отчетность

В Разделе I КУДиР за 4 квартал 2022 г. будут отражены:

- доход по УСН;

- комиссия на услуги банка.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Универсальный отчет по проверке расходов на оплату труда в книге учета доходов и расходов Книга учета доходов и расходов — важный налоговый регистр, применяющийся…

- Как НЕ-сотруднику начислить доход (например, аренду), чтобы он попал в общий свод и в ведомость …

- Книга учета доходов и расходов в 1С 8.3 — где находится, как заполнить Организации, применяющие упрощенную систему налогообложения, часто сталкиваются с тем, что…

- Передача работнику трудовой книжки — проводить ли через кассу и как быть с НДС? Минфин напомнил работодателям о необходимости начисления НДС при выдаче работникам…

Бухучет эквайринга при УСН

«Упрощенцы» для отражения движения средств контрагента, расплатившегося пластиковой картой, используют счет 57 «Переводы в пути». По эквайрингу проводки в бухучете при УСН можно сделать следующие:

Д62 / К90 субсчет «Выручка» – отражена в выручке сумма, заплаченная покупателем;

Д57 / К62 – показана оплата, списанная с карты, но еще не зачисленная на счет продавца;

Д51 / К57 — зачисление денежных средств на расчетный счет продавца;

Д76 / К57 — удержана комиссия банком-эквайером;

Д91 субсчет «Прочие расходы» / К76 — комиссия банка включена в состав прочих расходов.

Если комиссия перечисляется с р/с продавца после зачисления всех средств от контрагента, делается проводка: Д91 субсчет «Прочие расходы» / К 51.

Что такое эквайринг

Эквайринг – прием оплаты с пластиковых карт. Операция возможна как при очном предъявлении карты, так и через Интернет. При этом между продавцом и покупателем появляется посредник – банк-эквайер, который:

- в момент платежа списывает деньги с карты плательщика;

- производит дальнейшее зачисление средств за вычетом своей комиссии на счет продавца.

Момент оплаты картой может отличаться от момента зачисления на счета поставщика, поэтому бухгалтерский учет подобных операций ведется с использованием счета 57 «Переводы в пути».

Предварительная настройка учета эквайринговых операций

Первым делом нам необходимо проверить, установлены ли у нас все настройки для использования эквайринга в программе 1С:Бухгалтерия 3.0.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

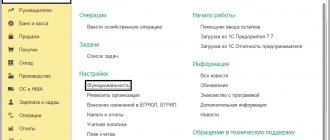

Перейдите в раздел «Главное» и выберите пункт «Функциональность».

На закладке «Банк и касса» и установите флаг в настройке «Платежные карты». В нашем случае данная часть функционала уже была включена ранее. Мы не можем ее отключить по той причине, что в программе уже были отражены отчеты о розничных продажах и операции по банковским картам.