Содержание:

Учитываем расходы на создание интернет-сайта.

Сайт является нематериальным активом.

Определяем первоначальную стоимость сайта.

Буква закона. Когда исключительное право может перейти к работнику.

Рассчитываем сумму амортизации сайта.

Регистрируем доменное имя сайта.

Если сайт нельзя отнести к нематериальным активам.

Обратите внимание. С 2008 года понятие неисключительных прав не используется.

Расходы на размещение и продвижение сайта.

Учитываем расходы на создание интернет-сайта

Сегодня многие компании открывают в интернете web-сайты. Посмотрим, какие расходы на эти цели организация может учесть при исчислении налога на прибыль.

Одна или совокупность нескольких интернет-страниц, связанных общей тематикой и расположенных по определенному адресу в интернете, есть не что иное, как web-сайт. На сайте могут быть размещены текстовые материалы, фотографии, прайс-листы, графические изображения, а также базы данных, программы и т. д.

Как правило, на интернет-сайте компания указывает основные сведения о себе, приводит контактную информацию (телефоны и местонахождение офисов или магазинов, фамилию, имя и отчество специалистов или руководителей, адреса их электронной почты), перечень видов деятельности (наименование работ и услуг, ассортимент товаров), сообщения о проводимых рекламных акциях, предоставляемых скидках.

Фирма может вести деятельность непосредственно через сайт в интернете, то есть осуществлять торговлю через интернет-магазины.

Порядок налогового учета расходов на разработку и поддержание интернет-сайта зависит от того, признается ли созданный объект нематериальным активом.

Определение «электронной услуги» для целей «налога на Google»

Уже второй год, как в налоговом законодательстве начал использоваться термин «услуги, оказываемые в электронной форме», значимый для целей определения места реализации иностранными компаниями электронных услуг для целей НДС (широко известный, как налог на Google). Местом реализации электронных услуг с 01.01.2017 признается место осуществления деятельности покупателя этих услуг.

То есть при оказании иностранными компаниями услуг в электронной форме российским пользователям (как физическим лицам, так и организациям), эта иностранная компания обязана встать на учет в российские налоговые органы, исчислить и уплатить НДС со стоимости оказываемых услуг[1].

В первую очередь, речь идет в этом случае идет об услугах по предоставлению контента (музыка, видео, электронные книги, игры и т. д.) и (или) права доступа к программам (базам данных, онлайн-играм, социальным сетям и др.). При этом п. 1 ст. 174.2 НК РФ содержит закрытый, на первый взгляд, перечень услуг в электронной форме:

- предоставление прав на использование программ для ЭВМ (включая компьютерные игры), баз данных через сеть «Интернет»;

- оказание рекламных ;

- оказание услуг по размещению предложений о приобретении (реализации) товаров (работ, услуг), имущественных прав в сети «Интернет»;

- оказание через сеть «Интернет» услуг по предоставлению технических, организационных, информационных и иных возможностей для установления контактов и заключения сделок между продавцами и покупателями;

- обеспечение и (или) поддержание коммерческого или личного присутствия в сети «Интернет», поддержка электронных ресурсов пользователей (сайтов и (или) страниц сайтов в сети «Интернет»), обеспечение доступа к ним других пользователей сети, предоставление пользователям возможности их модификации;

- хранение и обработка информации при условии, что лицо, представившее эту информацию, имеет к ней доступ через сеть «Интернет»;

- предоставление в режиме реального времени вычислительной мощности для размещения информации в информационной системе;

- предоставление доменных имен, оказание услуг хостинга;

- оказание услуг по администрированию информационных систем, сайтов в сети «Интернет»;

- оказание услуг, осуществляемых автоматическим способом через сеть «Интернет» при вводе данных покупателем услуги, автоматизированных услуг по поиску данных, их отбору и сортировке по запросам (в частности, сводки фондовой биржи в режиме реального времени, осуществление в режиме реального времени автоматизированного перевода);

- предоставление прав на использование электронных книг (изданий) и других электронных публикаций, информационных, образовательных материалов, графических изображений, музыкальных произведений с текстом или без текста, аудиовизуальных произведений через сеть «Интернет», в том числе путем предоставления удаленного доступа к ним для просмотра или прослушивания через сеть «Интернет»;

- оказание услуг по поиску и (или) представлению заказчику информации о потенциальных покупателях;

- предоставление доступа к поисковым системам в сети «Интернет»;

- ведение статистики на сайтах в сети «Интернет».

Из легального определения «услуг в электронной форме» (п. 1 ст. 174.2 НК РФ)[2] мы можем выделить три основных признака:

- Электронные услуги оказываются через информационно-телекоммуникационную сеть, в том числе через информационно-телекоммуникационную сеть «Интернет»;

- Электронные услуги оказываются автоматизированно;

- Электронные услуги оказываются с использованием информационных технологий.

В связи с перечисленными признаками возникает вопрос, относятся ли к электронным услуги, оказываемых онлайн, в случае, если Интернет используется лишь как способ передачи информации или данных, а исполнитель принимает существенное личное участие в оказании услуги.

Так, в ст. 174.2 НК РФ есть прямые исключения из состава электронных в том числе следующих видов услуг:

- реализация товаров (работ, услуг), если при заказе через сеть «Интернет» поставка товаров (выполнение работ, оказание услуг) осуществляется без использования сети «Интернет»;

- реализация программ для ЭВМ (включая компьютерные игры), баз данных на материальных носителях;

- оказание консультационных услуг по электронной почте.

Российское определение электронной услуги соответствует практике ЕС. В Директиве № 2006/112/ЕС Совета Европейского Союза[3] закреплено следующее определение электронной услуги – это услуги, доставляемые через Интернет либо электронную сеть, природа которых позволяет совершать их поставку полностью автоматически или с минимальным вмешательством человека; при отсутствии информационных технологий такие услуги не могли бы существовать.

По сути положения Директивы предполагают наличие трех видов поставок в сфере электронной коммерции:

- Поставка дижитал-продукции с помощью Интернета с отсутствием или с минимальным вмешательством человека, при которой отсутствует необходимость физического присутствия исполнителя в месте реализации услуги;

- Поставка иных услуг, осуществляемая с помощью Интернета (например, консультационные услуги или онлайн обучение с помощью skype);

- Поставка товаров или «вещественных» услуг, заказ которых осуществляется онлайн, но исполняется в обычном режиме (например, заказ товаров, онлайн бронирование билетов, гостиниц и т.д.)[4].

Два последних вида услуг предполагают использование Интернета или иных информационно-телекоммуникационных сетей в качестве средства связи между поставщиком и покупателем, не преобразовывая при этом природы оказываемых услуг.

В России из начального текста законопроекта был изъят такой важный признак электронной услуги, как минимальная степень человеческого участия или ее полное отсутствие. Сохранение в п. 1 ст. 174.2 НК РФ лишь одного признака электронной было направлено на устранение возможности субъективной оценки степени человечесвого участия. Таким образом, буквальное толкование нормы позволяет сделать вывод, что даже минимального человеческого участия в оказании услуги достаточно для выведения последней из-под действия положений ст. 174.2 НК РФ.

Однако что делать в том случае, когда предоставление прав доступа является не отдельным и самостоятельным видом деятельности, а лишь частью более широкого спектра оказываемых услуг, предоставление которых осуществляется не автоматизировано? Например, в случаях проведения онлайн обучения, в рамках которого ученикам, помимо взаимодействия с преподавателем, могут предоставляться в том числе права доступа к видео-роликам или иным учебным материалам.

Решение, предложенное в Директиве для таких случаев, видится разумным. В каждом конкретном кейсе предлагается определять:

- является ли вся поставка единой и определять уже природу всей такой «пакетной» поставки;

- является ли электронная услуга самостоятельной/ основной частью оказываемой услуги или лишь вспомогательной частью более комплексной услуги.

Более того, для обложения НДС лишь части реализованной услуги (например, передачи права доступа к видеозаписям в рамках онлайн обучения), необходимо точно определить налогооблагаемую базу, т.е. определить стоимость передачи такого права в общей стоимости оказываемых услуг. В подавляющем большинстве случаев такую часть стоимости определить невозможно, что в свою очередь является еще одним эшелоном защиты таких «пакетных» услуг.

[1] Пройти НДС-регистрацию можно удаленно через онлайн-сервис «НДС-офис интернет- (далее в настоящей статье — сеть «Интернет»), автоматизированно с использованием информационных технологий».

[3] Полезно ознакомиться также с Пояснительной запиской к поправкам в отношении определения места реализации услуг в сфере телекоммуникации, радиовещания, а также электронным услугам, вступившими в силу с 2015 года.

[4] В Директиве отдельно отмечено, что в случаях, когда поставщик и потребитель какой-либо услуги общаются по электронной почте, это само по себе не должно означать, что предоставляемая услуга является услугой, предоставляемой в электронном виде.

Сайт является нематериальным активом

В целях налогообложения прибыли интернет-сайт может быть отнесен к нематериальным активам, если он соответствует требованиям, установленным в пункте 1 статьи 256 и пункте 3 статьи 257 Налогового кодекса:

— организации принадлежат исключительные права на сайт;

— сайт используется в производстве продукции, при выполнении работ, оказании услуг или для управленческих нужд организации;

— сайт способен приносить компании экономические выгоды (доход);

— срок эксплуатации сайта свыше 12 месяцев;

— первоначальная стоимость сайта составляет более 20 000 руб. (до 1 января 2008 года — 10 000 руб.);

— у организации имеются надлежащим образом оформленные документы, подтверждающие существование самого нематериального актива и (или) исключительных прав на него.

Принципиальное отличие нематериального актива от прочего амортизируемого имущества — наличие у компании исключительных прав на него. С точки зрения гражданского законодательства интернет-сайт — это совокупность двух объектов авторского права — программы, обеспечивающей его функционирование, и графического решения (дизайна).

Фирма может поручить разработку интернет-сайта сотрудникам, состоящим с ней в трудовых отношениях, либо сторонней организации. Если созданием сайта занимался один или несколько работников компании и это входило в их обязанности по трудовому договору, считается, что компания самостоятельно разработала сайт. В такой ситуации исключительные права на сайт закрепляются за работодателем (если в трудовом или другом договоре между работодателем и автором не предусмотрено иное), а авторские права сохраняются за непосредственным автором (работником). Это следует из статьи 1295 Гражданского кодекса. Причем автор имеет право на вознаграждение.

Организация, доверившая создание сайта подрядчику, руководствуется условиями заключенного с ним договора, предметом которого является разработка интернет-сайта. В соответствии с пунктом 1 статьи 1296 ГК РФ исключительное право на сайт (программу для ЭВМ или базу данных), разработанный по такому договору, принадлежит заказчику. Конечно, при условии, что договором между подрядчиком (исполнителем) и заказчиком не предусмотрено иное.

Если по договору на создание сайта подрядчик оставляет за собой исключительные права на него, организация-заказчик не вправе относить разработанный сайт к нематериальным активам.

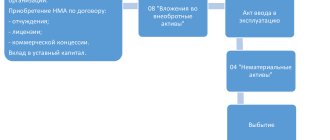

Включение в состав НМА

Если все исключительные права на сайт принадлежат организации (а не разработчикам), то его можно учесть в составе нематериальных активов. При этом должны соблюдаться и другие условия, перечисленные в пункте 3 ПБУ 14/2007. А именно:

- исключительные права на сайт подтверждены документально (например, договором с сотрудником, занятым разработкой сайта; служебным заданием на создание сайта; договором авторского заказа со сторонним специалистом; актом приема-передачи исключительного права и др.);

- организация в ближайшие 12 месяцев не планирует передать (продать) исключительные права на сайт;

- сайт используется в производстве продукции (работ, услуг) или для управленческих нужд;

- использование сайта может принести экономические выгоды (доходы);

- срок использования сайта превышает 12 месяцев;

- первоначальная стоимость сайта может быть определена.

Стоимостных ограничений для включения сайта в состав нематериальных активов в бухучете не предусмотрено. Регистрировать исключительные права на сайт в Роспатенте тоже не обязательно (ст. 1262 ГК РФ).

Определяем первоначальную стоимость сайта

Нематериальные активы относятся к амортизируемому имуществу. Их стоимость погашается путем начисления амортизации (п. 1 ст. 256 НК РФ).

Согласно пункту 3 статьи 257 НК РФ первоначальная стоимость сайта определяется как сумма расходов на его приобретение (создание) и доведение до состояния, в котором он пригоден для использования. В нее не включаются суммы НДС и акцизов.

Стоимость сайта, разработанного сотрудниками организации, формируется как сумма фактических расходов на его создание. К ним, в частности, относятся:

— расходы на оплату труда работников, непосредственно занятых созданием сайта;

— патентные пошлины, регистрационные сборы и другие платежи, связанные с оформлением и регистрацией исключительных прав;

— расходы на услуги сторонних организаций;

— материальные расходы;

— другие аналогичные затраты.

Первоначальную стоимость сайта не увеличивают суммы ЕСН и взносов на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний, начисленные с выплат в пользу работников, которые разрабатывали сайт. Дело в том, что указанный налог и страховые взносы уменьшают налогооблагаемую прибыль текущего периода в составе прочих расходов (подп. 1 и 45 п. 1 ст. 264 НК РФ соответственно). Кроме того, другие налоги и сборы, учитываемые согласно Налоговому кодексу при исчислении налога на прибыль, также не включаются в стоимость сайта.

Первоначальная стоимость сайта, заказанного подрядчику, формируется из суммы, уплаченной за разработку, и затрат организации-заказчика на установку полученного пакета программ, отладку, тестирование и т. п.

Сколько стоит разработка сайта?

Всем привет! Хочется затронуть очень важную тему – сколько стоит создание сайта и почему именно столько. На первый взгляд рынок разработки сайтов перенасыщен, только в Томске на данный момент около 150 организаций и их число растет очень стремительно, однако те, кто хотя бы раз в жизни сталкивался с проблемой выбора исполнителя знают, что нормальных разработчиков можно пересчитать по пальцам одной руки опытного фрезеровщика. Предвкушая — да, Т-студия крутые, себя мы относим к «нормальным».

Возьмем пример – у вас небольшая компания, которая закупает вещи в Китае и перепродает их в Томске. Продолжительное время вы работали через группы в соцсетях, накопилась некая клиентская база, которая неплохими темпами увеличивается и вам надоело постоянно отвечать в сообщениях какие размеры есть в наличии, что уже продано, что скоро появится в наличии и т.д. Решение очевидно – нужен свой сайт, где будет весь ваш ассортимент с возможностью заказать, оплатить, задать вопрос, в общем, с виду – довольно стандартный интернет магазин. Вы вбиваете в поисковик «создание сайтов в Томске» или открываете 2Gis, рассылаете всем свой запрос и с нетерпением ждете… Примерно половина вам не ответят совсем, потому что это были ребята, которые решили «будем делать сайты», добавили себя в 2Gis, но… «Пацан к успеху шел, не получилось, не фартануло» (с). Заказов нет и они уже давно занимаются другим делом. Еще четверть ответит вам тогда, когда вы уже выберите себе исполнителя. Наверное, они очень заняты, чтобы отвечать на входящие запросы. В сухом остатке получите примерно 15-20 предложений.

Разброс цен получится просто шокирующий, от 5 000р. до 3 500 000р. Скорее всего вы выберете нечто близкое к нижней границе, но не самое дешевое, студию у которой не самое страшное портфолио, тысяч за 25 000 – 30 000р. и они уже сделали несколько подобных магазинов, с мыслью «да, за 1 500 000 конечно очень клево делают, но мне не нужно что-то выдающееся, за 25 нормальный вариант». Это логично, все мы хотим сэкономить и не ясно, почему я должен платить 3 500 000, когда есть предложения выгоднее. Давайте попробуем разобраться почему такой разброс цен и почему нельзя получить хороший результат за 30 тысяч.

С виду все просто — обращаясь в студию вы арендуете поэтапно ее сотрудников на несколько месяцев и вся сумма складывается из количества задействованного персонала, умноженное на количество потраченных часов и на стоимость часа. В свою очередь в стоимость часа закладываются все расходы, зарплата, риски и маржа.

Самое большое влияние на стоимость оказывает число задействованных сотрудников, в каждой компании вы получите разный набор услуг. За те 25-30 тысяч, вы получите сайт на шаблоне и бесплатной системе управления типа WordPress или Joomla, который кое-как будет работать и в лучшем случае не принесет вам никаких клиентов, а в худшем – будет отпугивать, потому что за 30 тысяч вряд ли будут работать 20 специалистов несколько недель или месяцев.

Сразу хочу заметить, что есть категория сайтов, для которых это вполне сносный вариант — это называется «сайт ради сайта». Если ваш лозунг «у всех есть и у нас должен быть» — вам вполне сойдет вот такое шаблонное решение.

Немножко отступим и вернемся к нашему примеру с магазином.

Вы выбрали вариант за 30 тысяч, получили в итоге магазин на бесплатной системе управления и доработанном шаблонном дизайне. Вы очень переругались с исполнителями, потому что в 90% случаев сроки сорваны, результат совсем не тот, что вы ожидали и работа сдана «на отвалите». За 30 000 эти 1-2 человека, которые делали сайт, не заинтересованы в ваших продажах, в своей репутации, да вообще ни в чем, кроме ваших денег, потому что им нужно существовать, они теперь «бизнесмены» и «не работают на дядю»

И вот у вас есть магазин, вроде и товары добавить можно и купить их можно, только никто ничего не покупает и не заходит на сайт. Никто про вас не знает, а те, кто случайно заходят – очень быстро закрывают сайт и процент отказов достигает 80-90%. С сайтом работать очень неудобно — размеры разные для одного товара создать нельзя, выгрузка никакая не предусмотрена, текст не везде меняется и т.д. и т.п. Проблема в том, что это сделано на CMS и большего она не предусматривает и над дизайном никто не думал, его просто нарисовали некомпетентные люди или вовсе скачали шаблон.

Приближаемся к развязке…

Нельзя сделать работающий интернет-магазин дешевле 150-200 тысяч. Это нижняя граница. Почему?

Нужно четко проанализировать ваш бизнес. Понять вашу целевую аудиторию, ее поведение, привычки. Учитывая это спроектировать структуру, юзабилити, сделать прототипы всех страниц и элементов, расставить акценты, заложив туда фундаментальные основы маркетинга и психологию поведения покупателя. Нарисовать дизайн всего сайта, включая на первый взгляд незаметные вещи типа иконок и прочих мелочей в которых кроется большой смысл. Отдать все текста копирайтерам, что бы они привели их в порядок. Сделать адаптивную верстку или просто разное отображение для разных устройств, подкрепив ее трендовыми решениями. Спрограммировать весь Backend сайта, протестировать сайт на реальных данных, оптимизировать его работу. Сделать SEO-оптимизацию, подумать, как дальше продвигать ваш сайт, где рекламировать, какие шаги предпринимать.

Все это займет около двух месяцев работы более десяти специалистов разных областей. Сколько это может стоить? На примере нашей студии получится сумма порядка 200-300 тысяч на текущий момент, но мы растем и развиваемся и стоимость растет.

Человеку, никогда раньше не сталкивающимся с созданием сайтов может показаться, что это много. В этом году Т-студия получила пачку дипломов за разработку интернет-магазинов. Мы занимаем 9-е место по Сибири и 74 по России. С одной интересной поправкой – в нижнем ценовом сегменте. Весь рейтинг поделили на 4 основных части, 4 ценовых сегмента:

- премиум — магазины стоимостью от 1.5 млн

- верхний — от 750 тысяч до 1.5 млн

- средний — от 200 до 750 тысяч

- нижний — до 200 тысяч

Наша студия в нижнем ценовом сегменте. Российский рейтинг считает, что за 200 тысяч можно делать только магазины на шаблонах.

Почему другие делают за 1.5 млн. то, что мы делаем за 300 тысяч? Возвращаемся к формуле «количество задействованного персонала, умноженное на количество потраченных часов и на стоимость часа». Если у нас ваш сайт будут делать 10 человек, то в другой студии 50 и комплекс оказанных услуг будет гораздо шире. Чаще всего в их стоимость входит полное дальнейшее сопровождение, рекламные бюджеты, фирменный стиль, вывод и позиционирование бренда, нэйминг и т.д.

И не последнюю роль играет в формировании цены, как и в любой сфере, бренд самой студии и ее опыт. Ведь продаем мы именно свой опыт, выступая экспертами в данной области. Отсюда и формирование стоимости часа сотрудника. Небольшие компании готовы работать за 200р./час, лишь бы были клиенты и «еда». Крупные игроки рынка продают свои мозги гораздо дороже

Ну и естественно количество часов напрямую зависит от функционала, который вам нужен. Каждый заказчик включает разный набор возможностей в одни и те же термины.

Первые итоги

Как бы это банально не звучало, в большинстве случаев, стоимость разработки прямо пропорциональна результату и экономия тут не уместна. Вы можете потратить 300 тысяч, и сайт будет работать на вас, став дополнительным бизнес-инструментом, удобным в обращении, доработке, который в конечном итоге очень быстро окупится. Или же вы потратите сначала 30 тысяч на сайт, потом еще 30 на его доработку, 20 на оптимизацию, 40 на продвижение и рекламу, а в конечном итоге через год-два все равно закажите нормальный сайт, потому что то, что у вас получилось до этого, никто дорабатывать не возьмется.

Всегда уточняйте у исполнителя, что именно они сделают за эти деньги, посмотрите тщательно их портфолио, как они реализовывали похожие задачи и при возможности пообщайтесь с клиентами. Именно пообщайтесь, мы ведь с вами прекрасно понимаем, что отзывы надо слушать, а не читать.

Конечно есть исключения в виде студий, которые просят огромные деньги за откровенную какашечку, но наши небольшие советы помогут максимально избежать таких товарищей.

Чаще всего начинающие предприниматели, вроде нашего примера, забывают, что мало сделать сайт – его нужно сделать удобным, функциональным, продвигать, рекламировать, настроить огромный бизнес процесс с этим связанный, отточить логистику и постоянно поддерживать. В поддержку мы включаем постоянную доработку. Нельзя сделать сразу «конфетку», неизбежно по ходу использования куча функционала переигрывается, проект обрастает новыми возможностями.

Ну и наконец финалочка

Помните, что практически любая компания, не только студии, проходят несколько этапов формирования:

Работаем лишь бы были деньги, беремся за любую работу и смешную стоимость. Работаем не на деньги, а на репутацию, иногда делая работу себе в убыток или бесплатно. Накапливая опыт, набивая шишки начинаем делать более-менее стоящие вещи. Идут более дорогие заказы т.к. уже есть опыт и компания на слуху. Не беремся за лишнюю работу, делаем то, что умеем и постоянно совершенствуемся. Эксперты в своей области. Главная цель – делать крутые и удобные вещи, а деньги теперь просто большой, приятный бонус к выпускаемому продукту. Как следствие — очень высокая стоимость проектов, большая загруженность и популярность студии. 90% рынка разработки находится на первом этапе и никогда его не переступит, эти «компании» закрываются раньше. Именно отсюда такой разброс цен и все лозунги «сайт за 5 000», «магазин за 9 999р.» и новомодные «продающие страницы с гарантией конверсии». Они только вам их и продают.

Т-студия только-только перешла в четвертый этап и совершенствуется, а может быть даже еще в самом конце третьего. Компании предлагающие решения стоимостью более 1млн. рублей давно пребывают в пятом

На этом все.

Выяснили ли мы сколько стоит сайт? Думаю – да. Нет точных цифр, каждый проект уникален, но есть понимание, что это не дешево и за 20 000р. вам пытаются «впарить» откровенную каку.

Как правильно выбрать студию? Тщательно анализировать портфолио, общаться с бывшими и действующими клиентами, искать ее в популярных рейтингах и искать информацию.

Может ли быть студия с безупречной репутацией? Нет и плохого в этом ничего нет. Всегда бывают клиенты, с которыми возникают разногласия в процессе работы. По разным причинам, перечислять нет смысла.

P.S.

Хочется еще добавить, что большинство заказчиков рассуждают по принципу «больше – лучше», городя лишний функционал и занимая полезное пространство на сайте, плодя кучу ненужного текста, уменьшая отступы и т.д.

На самом деле сделать простой и понятный интерфейс гораздо сложнее, чем нагородить туда кашу из элементов, картинок и иконок. И «воздух» на сайте сейчас в тренде

«Хороший дизайн – это отсутствие дизайна» (с)

Буква закона. Когда исключительное право может перейти к работнику

Исключительное право на произведение, созданное в пределах установленных для работника трудовых обязанностей (служебное произведение), принадлежит автору, если работодатель в течение трех лет со дня, когда служебное произведение было предоставлено в его распоряжение, не выполнит одно из действий (п. 2 ст. 1295 ГК РФ):

— не начнет использовать это произведение;

— не передаст исключительное право на него другому лицу;

— не сообщит автору о сохранении произведения в тайне.

Рассчитываем сумму амортизации сайта

Чтобы начислить амортизацию объекта нематериальных активов, необходимо определить срок его полезного использования. Таковым признается период, в течение которого объект служит для выполнения целей деятельности организации (п. 1 ст. 258 НК РФ). Срок полезного использования нематериального актива налогоплательщик определяет самостоятельно на дату его ввода в эксплуатацию исходя из срока действия патента или свидетельства либо срока использования объекта, обусловленного соответствующими договорами.

Значит, если в договоре на разработку интернет-сайта оговорен ожидаемый срок его полезного использования, организация при начислении амортизации сайта руководствуется именно этим сроком.

Допустим, в договоре с подрядчиком этот срок не указан либо компания разрабатывала сайт собственными силами. Тогда она имеет право самостоятельно установить срок полезного использования сайта и закрепить его в налоговой учетной политике.

Если срок полезного использования определить невозможно, то согласно пункту 2 статьи 258 НК РФ объект нематериальных активов придется амортизировать в течение десяти лет, но не более срока деятельности налогоплательщика. Поэтому во избежание проблем с обоснованием срока полезного использования сайта целесообразно указывать этот срок в договоре с разработчиками либо в техническом задании, составляемом для сотрудников.

Организация начинает начислять амортизацию с 1-го числа месяца, следующего за месяцем, в котором сайт был введен в эксплуатацию (п. 2 ст. 259 НК РФ). Датой ввода сайта в эксплуатацию признается момент его размещения в интернете. К этому времени все работы по созданию, тестированию и настройке сайта должны быть завершены. Величину амортизационных отчислений фирма рассчитывает самостоятельно исходя из первоначальной стоимости сайта и срока его полезного использования.

Учет затрат на интернет-сайт

Автор публикации

Леснова Юлия Вячеславовна

директор ООО АФ «Аудиторско-консалтинговый центр».

В настоящее время многие компании для привлечения внимания потенциальных клиентов и расширения рынков сбыта создают свои виртуальные представительства в сети Интернет – интернет-сайты. Интернет-сайт может использоваться для увеличения продаж, сокращения затрат, общения сотрудников, укрепления деловой репутации, рекламы и других целей.

Для компаний, использующих интернет-сайты для продвижения и рекламы собственных товаров, работ и услуг, можно выделить несколько их видов:

– визитка. Это интернет-страница, на которой содержатся информация о компании, ее данные, краткий перечень услуг, работ, товаров;

– промосайт. Самый распространенный вид сайтов. Его цель — продвижение бренда, товара, услуги через Интернет. Сайт содержит рекламную информацию, изображения образцов продукции, условия приобретения товаров, услуг, цены и справочные данные;

– интернет-представительство. Этот вид сайтов имеет большие технические возможности, чем предыдущий. Добавлена функция онлайн-заказа, поэтому на сайте размещен полный каталог товаров с возможностью быстрого и оперативного обновления;

– корпоративный сайт. Позволяет полноценно использовать Интернет для ведения бизнеса. У такого сайта сложные структура, веб-дизайн, он содержит максимум информации, различные сервисные приложения.

В системе МСФО существует интерпретация ПКИ (SIC)-32 «Нематериальные активы – затраты на интернет-сайт», которая объясняет порядок учета расходов, связанных с разработкой интернет-сайта.

Этапы создания веб-сайта

В SIC-32 выделены следующие пять этапов при работе над интернет-сайтом (табл. 1).

Таблица 1

| Стадия | Перечень работ |

| 1 | 2 |

| 1. Стадия планирования | Формулирование целей интернет-сайта. Описание: – факторов, влияющих на реализуемость выбранных целей; – основных рисков при реализации проекта; – эффективной концепции интернет-сайта. Обзор интернет-ресурсов конкурентов компании. Определение ключевых словосочетаний, наиболее соответствующих направлению бизнеса, с указанием частоты запросов. Рекомендации по основным факторам, создающим преимущества сайта по отношению к сайтам конкурентов. Разработка функционального задания, освещающего все аспекты проекта и являющегося основой технического задания |

| 2. Стадия разработки приложений и инфраструктуры | Разработка информационной и функциональной структуры проекта, предполагающая: – получение доменного имени; – разработку концепции проекта; – проектирование интерфейсов (структура страниц и навигация). Результатом работы станет прототип сайта. Он включает в себя перечень основных страниц сайта с описанием структуры размещения информации, функциональных элементов (поисковые, регистрационные формы), графических и навигационных элементов для каждой страницы |

| 3. Стадия графического дизайна | Разработка дизайна интернет-сайта в соответствии с фирменным стилем компании-заказчика |

| 4. Стадия разработки содержания | Наполнение интернет-сайта материалами, представляющими особую ценность для его посетителей. Информация интернет-сайта должна отражать конкурентные преимущества компании, содержать описание качеств и достоинств предлагаемых продуктов и услуг. Над этим должен работать копирайтер – составитель рекламных и презентационных текстов |

| 5. Операционная стадия | Поддержка и администрирование сайта. Включает в себя целый комплекс мероприятий, направленных на поддержание работоспособности сайта. К услугам по сопровождению сайта следует относить: – резервное копирование информации сайта; – регистрацию сайта в новых поисковых системах, на досках объявлений, в специализированных каталогах; – создание новых страниц на сайте и отдельных модулей; – обновление информации на сайте; – мониторинг проводимой рекламной кампании в Интернете и ее оптимизацию; – сбор статистики посещаемости сайта; – продление срока регистрации доменного имени; – консультации |

В интерпретации SIC-32 указано, что компания может понести внутренние затраты на разработку и поддержание интернет-сайта, предназначенного для внутреннего или внешнего доступа. Сайт, предназначенный для внешнего доступа, может использоваться для различных целей, таких как продвижение и реклама собственных товаров и услуг компании, предоставление электронных услуг, продажа товаров и услуг. Сайт, предназначенный для внутреннего доступа, может использоваться для хранения документов компании, клиентских баз данных и поиска соответствующей информации.

Интернет-сайты могут быть как разработаны самой компанией, так и заказаны у сторонней компании. Собственный сайт компании, появившийся в результате разработки и предназначенный для внутреннего или внешнего доступа, является внутренне созданным нематериальным активом, подпадающим под действие требований МСФО (IAS) 38 «Нематериальные активы», с учетом особенностей, изложенных в SIC-32 «Нематериальные активы — затраты на интернет-сайт».

Согласно п. 8 ПКИ (SIC)-32 интернет-сайт, появившийся в результате разработки, должен признаваться нематериальным активом, только если в дополнение к соответствию общим требованиям признания и первоначальной оценки нематериальных активов компания может доказать, что ее сайт будет генерировать вероятные будущие экономические выгоды, например в виде прямой выручки от размещения на нем заказов. Если же сайт разработан исключительно или прежде всего для продвижения и рекламы ее собственных товаров и услуг, то все затраты на его разработку должны признаваться как расходы в тот момент, когда они понесены.

Пример 1

Компания на своем интернет-сайте размещает информацию о проводимых ею рекламных акциях или о новом продукте. В таком случае она не способна продемонстрировать, как такая информация сможет генерировать будущие экономические выгоды. Параграф 17 МСФО 38 «Нематериальные активы» указывает, что будущие экономические выгоды могут включать выручку от продажи товаров или услуг, экономию затрат или другие выгоды, полученные от использования такого нематериального актива.

Пример 2

Многие консалтинговые компании создают специализированные информационно-правовые системы и размещают их на сайтах с онлайн-доступом. Клиенты вносят ежемесячную плату и пользуются ресурсом для получения необходимых информационных, законодательных, правовых материалов. Таким образом, данный интернет-сайт компании напрямую способствует получению выручки, т. е. генерирует денежные потоки. Следовательно, такой сайт будет являться нематериальным активом.

Пример 3

В настоящее время из-за экономического кризиса многие компании вынуждены сокращать свои расходы, связанные с арендой помещений магазинов и оплатой труда продавцов-консультантов. Они открывают интернет-магазины и осуществляют продажи через созданные интернет-сайты. Следовательно, данные сайты также будут отнесены к нематериальным активам, так как способны генерировать будущие экономические выгоды и в то же время позволяют получить существенную экономию затрат.

Порядок учета затрат

Для определения надлежащего порядка учета затрат по созданию и поддержанию интернет-сайта необходимо оценить характер каждого вида деятельности, по которому понесены затраты, и этап разработки или мероприятий по завершении разработки интернет-сайта:

– этап планирования. По природе сходен с этапом исследований, и, таким образом, затраты, понесенные на этом этапе, должны признаваться как расходы в момент, когда они понесены;

– этапы разработки приложений и инфраструктуры, графического дизайна и содержания в той степени, в которой содержание разрабатывается не в рекламных и маркетинговых целях. Аналогичны этапу разработки и подлежат отнесению на нематериальный актив, т. е. капитализации. Затраты, понесенные на этих этапах, включаются в стоимость интернет-сайта, признанного нематериальным активом, когда они могут быть напрямую отнесены или на разумной и последовательной основе распределены на подготовку сайта для использования в предусмотренных целях. Однако затраты на нематериальную статью, которые были первоначально признаны как расходы в предыдущей финансовой отчетности, не должны признаваться как часть стоимости нематериального актива на какую-либо дату в будущем;

– затраты, понесенные на этапе разработки материалов информационного наполнения в той степени, в которой эти материалы разрабатываются с целью рекламы и продвижения собственных товаров и услуг компании. Должны признаваться как расходы в тот момент, когда они понесены;

– этап поддержания. Начинается по завершении разработки интернет-сайта. Затраты, понесенные на этом этапе, должны признаваться как расходы в момент, когда они понесены.

Себестоимость интернет-сайта, созданного компанией самостоятельно, включает все прямые затраты, необходимые для создания и подготовки актива к использованию:

– затраты на материалы и услуги, использованные или потребленные при создании нематериального актива;

– затраты на вознаграждение работников, возникающие в связи с созданием нематериального актива;

– пошлины за регистрацию юридического права;

– амортизацию патентов и лицензий, использованных для создания нематериального актива.

Пример 4

решила организовать интернет-магазин, в котором можно приобрести любую офисную и бытовую технику. Сайт будет разрабатывать IT-отдел . Получена следующая информация по данной разработке:

– затраты на планирование и маркетинговые исследования составили 10 000 долл. США;

– стоимость разработки приложений и инфраструктуры включает в том числе заработную плату сотрудников – разработчиков приложений 20 000 долл. США, плату сторонней компании за доменное имя 1000 долл. США, плату сторонней компании за разработку приложений 4000 долл. США;

– стоимость разработки графического дизайна включает в том числе заработную плату сотрудников – разработчиков графического дизайна 17 000 долл. США, плату сторонней компании за разработку графического дизайна 7000 долл. США;

– затраты на информационное наполнение сайта до завершения разработки сайта (фотографии товаров и цены) составили 2000 долл. США;

– затраты на ежемесячное обновление и информационное наполнение сайта (фотографии товаров и цены) составили 800 долл. США.

Проводки при разработке сайта будут следующими:

Дт «Расходы на планирование и маркетинговые исследования» (операционные) – 10 000

Кт «Деньги» – 10 000

Дт «Нематериальный актив» (интернет-сайт) – 25 000

Кт «Деньги» – 20 000

Кт «Деньги» – 1000

Кт «Деньги» – 4000

Дт «Нематериальный актив» (интернет-сайт) – 24 000

Кт «Деньги» – 17 000

Кт «Деньги» – 7000

Дт «Нематериальный актив» (интернет-сайт) – 2000

Кт «Деньги» – 2000

Этап поддержания сайта будет ежемесячно отражаться проводкой:

Дт «Расходы на поддержание сайта» (операционные) – 800

Кт «Деньги» – 800

Себестоимость отдельно приобретенного на стороне интернет-сайта включает:

– его покупную стоимость;

– затраты на вознаграждение работников, возникающие в связи с приведением актива в рабочее состояние;

– затраты на проверку надлежащей работы актива.

Пример 5

решила организовать интернет-магазин, в котором можно приобрести любую офисную и бытовую технику. Сайт будет разрабатывать . Стоимость работ по контракту с определена в сумме 50 000 долл. США. Затраты на ежемесячное обновление и информационное наполнение сайта (фотографии товаров и цены) составит 800 долл. США.

Так как данный сайт в будущем будет генерировать экономические выгоды, то понесенные затраты капитализируются и сайт признается как нематериальный актив у .

Дт «Нематериальный актив» (интернет-сайт) – 50 000

Кт «Деньги» – 50 000

Этап поддержания сайта будет ежемесячно отражаться проводкой:

Дт «Расходы на поддержание сайта» (операционные) – 800

Кт «Деньги» – 800

Последующая оценка

Признанный нематериальный актив подлежит амортизации. SIC-32 указывает, что для интернет-сайта, который признан как нематериальный актив, срок полезного использования должен быть коротким. Интернет-сайты подобно компьютерным программам подвержены технологическому устареванию. Поэтому, учитывая быстрые изменения в области технологий, срок амортизации интернет-сайта будет недолгим. Начисленная амортизация относится на операционные расходы компании.

МСФО 38 «Нематериальные активы» определяет, что последующее признание нематериального актива проводится или по себестоимости, или по переоцененной стоимости. Однако поскольку активного рынка интернет-сайтов не существует, так как данные активы по своей природе являются уникальными, то нематериальный актив должен отражаться по его себестоимости за вычетом накопленной амортизации и убытков от обесценения. Для того чтобы определить, имеет ли место обесценение актива, компания применяет IAS 36 «Обесценение активов».

Уменьшение полезности интернет-сайта может быть признано в следующих случаях:

– ожидается, что интернет-сайт не принесет запланированных экономических выгод;

– имеются значительные изменения в использовании интернет-сайта;

– затраты на разработку интернет-сайта значительно превысили первоначальные ожидания;

– предполагаются убытки от использования интернет-сайта.

Готовый интернет-сайт размещается на так называемом виртуальном сервере – сервере компании, имеющей на диске свободные области (интернет-провайдера). Услуги по предоставлению дискового пространства и канала связи для размещения интернет-сайта на сервере, техобслуживание этого интернет-ресурса называются хостингом. Хостинг-провайдеры обеспечивают пользователя «местом» в сети и бесперебойную работу ресурса. Размещение чужого сайта на принадлежащем провайдеру дисковом пространстве с выделением канала связи сводится к предоставлению за плату во временное пользование принадлежащего на праве собственности или ином праве имущества, а также оказание услуг связи. Следовательно, плата за такие услуги признается расходом в момент, когда он понесен.

По мере расширения работы через Интернет у компании может возникнуть потребность в создании собственного веб-сервера, что связано с дополнительными затратами. Потребуются дополнительное программное обеспечение, коммуникационное оборудование для поддержки канала связи, видеоадаптер, накопитель, возможно, модернизация компьютеров. Расходы на приобретение дополнительных комплектующих, связанные с усовершенствованием работы аппаратного обеспечения и улучшением функциональных возможностей оборудования, относятся к затратам, которые должны учитываться в соответствии с МСФО (IAS) 16 «Основные средства».

Поделиться ссылкой на статью в соцсетях:

Регистрируем доменное имя сайта

После окончания работ по созданию сайта необходимо присвоить ему доменное имя и зарегистрировать в установленном порядке.

Доменное имя сайта — его уникальное имя и адрес в интернете (например, у сайта журнала «Российский налоговый курьер» — www. rnk. ru). Доменное имя регистрируют для обеспечения его уникальности в Российском научно-исследовательском институте развития общественных сетей (РосНИИРОС) или у уполномоченных им регистраторов. Услуги по регистрации доменного имени считаются оказанными с момента занесения информации в реестр доменных имен.

Доменное имя сайта не признается самостоятельным нематериальным активом, так как не является результатом интеллектуальной деятельности. Но если сайт учтен как нематериальный актив, расходы на первичную регистрацию его доменного имени включаются в первоначальную стоимость сайта (п. 3 ст. 257 НК РФ). Ведь первоначальная стоимость нематериального актива определяется как сумма расходов не только на его приобретение или создание, но и на доведение его до состояния, в котором он пригоден для использования. Без регистрации доменного имени интернет-сайт не может функционировать.

Под первичной понимается регистрация доменного имени, осуществляемая при создании сайта. Обычно срок ее действия — один год. Впоследствии ежегодно нужно проводить перерегистрацию доменного имени. Она не приводит к изменению качественных характеристик интернет-сайта и не влияет на его первоначальную стоимость.

Затраты на продление регистрации включаются в состав прочих расходов, связанных с производством и реализацией (подп. 49 п. 1 ст. 264 НК РФ). Они учитываются постепенно в течение срока действия регистрации доменного имени, указанного в соответствующем договоре (п. 1 ст. 272 НК РФ). Если срок регистрации в договоре не установлен, организация распределяет расходы самостоятельно.

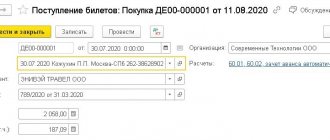

Пример 1

ЗАО «Фрагмент» решило разместить собственный сайт в интернете. Разработку сайта организация поручила своим специалистам, работающим по трудовым договорам. Работы проводились с февраля по март 2008 года. В апреле 2008 года сайт компании был размещен в интернете. Затраты на создание сайта составили:

— заработная плата программистов — 80 000 руб.;

— ЕСН, страховые взносы в ПФР и на травматизм с заработной платы программистов — 20 960 руб.;

— амортизация компьютеров и других основных средств, которые были использованы при разработке сайта, — 3900 руб.;

— оформление дизайн-макета сайта, выполненное сторонней организацией, — 23 600 руб., в том числе НДС 3600 руб.;

— первичная регистрация доменного имени сайта — 2006 руб., включая НДС 306 руб.

Исключительные права на сайт принадлежат ЗАО «Фрагмент», так как организация самостоятельно разрабатывала сайт и в трудовых договорах с задействованными работниками не был предусмотрен особый порядок перехода указанных прав. Кроме того, созданный сайт соответствует требованиям, предъявляемым к нематериальным активам. Поэтому фирма учитывает разработанный сайт в составе нематериальных активов. Срок его полезного использования организация установила по общему правилу — десять лет (120 мес.).

Первоначальная стоимость сайта в налоговом учете равна 105 600 руб. (80 000 руб. + 3900 руб. + (23 600 руб. — 3600 руб.) + (2006 руб. — 306 руб.)). Суммы ЕСН, страховых взносов в ПФР и на травматизм с заработной платы программистов не включаются в первоначальную стоимость сайта. Они относятся к прочим расходам, связанным с производством и реализацией, и уменьшают налогооблагаемую прибыль текущих периодов.

Поскольку сайт был размещен в интернете в апреле 2008 года, ЗАО «Фрагмент» начинает начислять его амортизацию с мая. Величина ежемесячной амортизации, признаваемой в целях налогообложения прибыли, — 880 руб. (105 600 руб. : 120 мес.).

Создание сайта при УСН. Бухгалтерский учет и налогообложение

Сегодня большинство компаний имеют свои интернет-сайты.

Это позволяет организациям реализовывать свой товар (работы, услуги), а также привлекать новых клиентов и тем самым увеличивать свою прибыль.

Рассмотрим порядок бухгалтерского и налогового учета:

— затрат по созданию самого сайта;

-оплате необходимых расходов для того, чтобы сайт действовал;

— и расходов на продвижение сайта;

В организациях, применяющих упрощенную систему налогообложения.

Правовые аспекты

Согласно п. 13 ст. 2 Федерального закона от 27.07.2006 N 149-ФЗ «Об информации, информационных технологиях и о защите информации» сайт в Интернете — это совокупность программ для электронных вычислительных машин и иной информации, содержащейся в информационной системе, доступ к которой обеспечивается посредством информационно-телекоммуникационной сети Интернет по доменным именам и (или) сетевым адресам, позволяющим идентифицировать сайты в Интернете.

Как указало УФНС России по г. Москве в Письме от 17.01.2007 N 20-12/004121, по сути, интернет-сайт — это совокупность двух объектов авторского права: программы, обеспечивающей его функционирование, и графического решения (дизайна).

Согласно РФ интернет-сайт относится к объектам авторских прав.

Он считается составным произведением — произведением, представляющим собой результат творческого труда по подбору или расположению материалов (п. 2 ст. 1259, п. 2 ст. 1260 ГК РФ).

Чаще всего к разработке сайта привлекаются специализированные компании на основе смешанного договора (с элементами договоров возмездного оказания услуг, подряда, авторского договора).

Так, в силу ст. 1255 ГК РФ автору произведения (в том числе составного) принадлежит исключительное право на него.

Автором произведения признается его создатель (гражданин, творческим трудом которого оно создано).

Если произведение возникло в результате выполнения автором служебного задания, исключительное право на него по общему правилу принадлежит работодателю (см. ст. 1295 ГК РФ).

Как правило, исключительное право принадлежит организации, которая выполняет работы по созданию сайта.

Согласно ст. 1233 ГК РФ правообладатель может распорядиться принадлежащим ему исключительным правом на результат интеллектуальной деятельности путем:

— его отчуждения по договору другому лицу (договор об отчуждении исключительного права);

— предоставления другому лицу права использования соответствующего результата интеллектуальной деятельности или средства индивидуализации в установленных договором пределах (лицензионный договор).

В первом случае заказчик получает исключительные права на созданный сайт, во втором — нет, так как заключение лицензионного договора не влечет переход исключительного права к лицензиату (см. ст. 1233 ГК РФ).

Отметим, что в большинстве случаев организация, заказывающая создание интернет-сайта не получает исключительных прав на создаваемый по ее заказу интернет-сайт.

Расходы на работы (услуги) по созданию интернет-сайта

Организация не получает исключительные права на созданный по ее заказу интернет-сайт

Бухгалтерский учет

Отсутствие у заказчика исключительных прав на интернет-сайт означает, что затраты, связанные с его созданием, не образуют в учете нематериальный актив, так как не выполняется условие пп. «б» п. 3 ПБУ 14/2007 «Учет нематериальных активов».

Более того, по нашему мнению, нет оснований и для равномерного признания цены договора (через механизм осуществления расходов будущих периодов — п. 39 ПБУ 14/2007), поскольку она не является платой за пользование результатами интеллектуальной деятельности исполнителя.

Понесенные затраты следует признать в составе прочих расходов единовременно по правилам ПБУ 10/99 «Расходы организации» (см. п. 11, ) — на дату подписания акта выполненных работ по изготовлению интернет-сайта.

Затраты на сайт можно показывать в составе общехозяйственных расходов на счете 26.

Налог при упрощенной системе налогообложения

Организации, которые применяют УСНО, смогут списать расходы на сайт по подп. 19 п. 1 ст. 346.16 НК РФ.

Согласно этому пункту:

В целях налогообложения признаются расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

Таким образом, указанная норма допускает признание в целях налогообложения расходы на приобретение неисключительных прав на программы для ЭВМ и базы данных, а также на их обновление.

Наряду с этим затраты на разработку сайта можно списать единовременно сразу после оплаты. Это будут рекламные расходы (пп. 20 п. 1 ст. 346.16 НК РФ и Письмо Минфина России от 09.09.2011 N 03-03-10/86).

Пример.

Организация на УСН заключила договор подряда на создание сайта.

По условиям договора исключительные права на созданный сайт принадлежат исполнителю.

Стоимость работ по договору составила 600 000 руб.

Срок полезного использования для созданного сайта организация установила в размере пяти лет.

Сайт создан с целью осуществления интернет — торговли.

Сайт был создан и оплачен и в сентябре.

В бухгалтерском учете операции по созданию сайта следует отразить следующим образом:

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Отражены затраты на создание сайта | (, др.) | 600 000 | Договор о создании сайта, Акт выполненных работ | |

| Перечислена оплата контрагенту | 600 000 | Выписка банка по расчетному счету |

В налоговом учете затраты на разработку сайта списываются единовременно сразу после оплаты.

Организация получает исключительные права на созданный по ее заказу интернет-сайт

Бухгалтерский учет

Сайт является нематериальным активом

Для целей бухгалтерского учета порядок отражения затрат на создание интернет-сайта в таком случае будет регламентирован нормами Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утвержденного Приказом Минфина России от 27.12.2007 N 153н (далее — ПБУ 14/2007).

Пунктом 4 ПБУ 14/2007 установлено, что программы для электронных вычислительных машин относятся к нематериальным активам.

В соответствии с п. 3 ПБУ 14/2007 для принятия к бухгалтерскому учету объекта в качестве нематериального актива необходимо единовременное выполнение следующих условий:

а) объект способен приносить организации экономические выгоды в будущем, в частности, объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для использования в деятельности, направленной на достижение целей создания некоммерческой организации (в том числе в предпринимательской деятельности, осуществляемой в соответствии с законодательством РФ);

б) организация имеет право на получение экономических выгод, которые данный объект способен приносить в будущем (в том числе организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации — патенты, свидетельства, другие охранные документы, договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации, документы, подтверждающие переход исключительного права без договора и т.п.), а также имеются ограничения доступа иных лиц к таким экономическим выгодам (далее — контроль над объектом);

в) возможность выделения или отделения (идентификации) объекта от других активов;

г) объект предназначен для использования в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

д) организацией не предполагается продажа объекта в течение 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

е) фактическая (первоначальная) стоимость объекта может быть достоверно определена;

ж) отсутствие у объекта материально-вещественной формы.

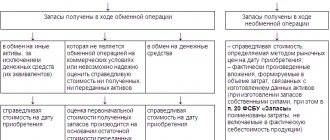

Формирование первоначальной стоимости сайта, являющегося нематериальным активом

Фактической (первоначальной) стоимостью нематериального актива признается сумма, исчисленная в денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях.

Расходами на приобретение нематериального актива являются (п. 8 ПБУ 14/2007):

— суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу);

— таможенные пошлины и таможенные сборы;

— невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением нематериального актива;

— вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен нематериальный актив;

— суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериального актива;

— иные расходы, непосредственно связанные с приобретением нематериального актива и обеспечением условий для использования актива в запланированных целях.

Следовательно, все затраты организации, связанные с созданием интернет-сайта (в частности, расходы по договору подряда на его создание), будут формировать первоначальную стоимость НМА. Исходя из Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, данные расходы будут изначально собираться на счете 08, субсчет 08-5 «Приобретение нематериальных активов», с последующим отражением на счете 04 «Нематериальные активы».

В связи с этим в бухгалтерском учете следует отразить:

Дебет 08-5, субсчет «Сайт», Кредит 60, субсчет «Расчеты с Исполнителем»,

— приняты работы по созданию на интернет-сайта по договору подряда;

Дебет 60, субсчет «Расчеты с Исполнителем», Кредит 51

— оплачены работы по договору подряда;

Дебет 04, субсчет «Сайт», Кредит 08-5, субсчет «Сайт»,

— сайт принят в состав НМА.

Определение срока полезного использования сайта – объекта нематериальных активов

Согласно нормам, установленным ПБУ 14/2007, при принятии нематериального актива к бухгалтерского учету организация должна определить срок его полезного использования.

При этом сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды (п. 25 ПБУ 14/2007).

Срок полезного использования нематериального актива определяется исходя из срока действия прав организации на результат интеллектуальной деятельности или ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (п. 26 ПБУ 14/2007).

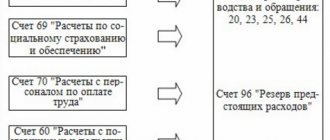

Порядок начисления амортизации по сайту – объекту нематериальных активов

Начисление амортизации по нематериальным активам в бухгалтерском учете согласно п. 31 ПБУ 14/2007 начинается с первого числа месяца, следующего за месяцем перехода к организации исключительных прав на объект НМА, и продолжается до полного погашения стоимости либо списания этого актива с бухгалтерского учета.

В соответствии с п. 28 ПБУ 14/2007 определение ежемесячной суммы амортизационных отчислений по нематериальному активу производится организацией в соответствии с выбранным способом (линейным способом, способом уменьшаемого остатка или способом списания стоимости пропорционально объему продукции (работ)).

Таким образом, в бухгалтерском учете срок полезного использования для сайта (НМА) организация устанавливает самостоятельно либо исходя из срока действия прав организации на результат интеллектуальной деятельности или из ожидаемого срока использования актива.

Срок полезного использования целесообразно установить приказом руководителя, составленного в произвольной форме.

При этом, поскольку в данном случае приказ не будет являться первичным документом, он может не содержать всех обязательных реквизитов установленного в ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Начисление амортизации по НМА отражается с использованием счета 05 «Амортизация нематериальных активов».

В учете ежемесячно исходя из установленного срока полезного использования следует отражать:

Дебет 20 (26, 44) Кредит 05, субсчет «Сайт»,

— начислена амортизация по интернет-сайту.

Налог, уплачиваемый при применении упрощенной системе налогообложения

Если общие расходы оказались 100 000 руб. или менее, то все затраты на разработку сайта вы можете списать единовременно сразу после оплаты. Это будут рекламные расходы (пп. 20 п. 1 ст. 346.16 НК РФ и Письмо Минфина России от 09.09.2011 N 03-03-10/86).

Если в сайт вложено более 100 000 руб., то он признается нематериальным активом (НМА) и расходы на его разработку можно учесть в течение текущего календарного года поквартально равными долями (п. п. 1, и 4 ст. 346.16 НК РФ, Письма Минфина России от 28.07.2009 N 03-11-06/2/136 и от 17.01.2008 N 03-04-06-01/6).

Обратите внимание: в первоначальную стоимость НМА входят все расходы на создание сайта и доведение его до состояния, в котором он пригоден для использования, за исключением налогов (п. 3 ст. 346.16 НК РФ).

То есть это и заработная плата разработчикам (штатным программистам или нанятым по гражданско-правовому договору), и оплата доменного имени и услуг хостинга за первое время обслуживания, и страховые взносы с зарплаты исполнителям — физическим лицам (Письмо Минфина России от 25.03.2011 N 03-03-06/1/173).

Пример.

Организация на УСН заключила договор подряда на создание сайта.

По условиям договора исключительные права на созданный сайт принадлежат заказчику.

Стоимость работ по договору составила 600 000 руб.

Срок полезного использования для созданного сайта организация установила в размере пяти лет.

Сайт создан с целью осуществления интернет — торговли.

Сайт был создан и оплачен и в сентябре.

В бухгалтерском учете операции по созданию сайта следует отразить следующим образом:

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Отражены затраты на создание сайта | 08-5 | 600 000 | Договор о создании сайта; Акт выполненных работ | |

| Принят к учету в составе НМА сайт | 08-5 | 600 000 | Договор о создании сайта Карточка учета нематериального актива | |

| Перечислена оплата контрагенту | 600 000 | Выписка банка по расчетному счету | ||

| Ежемесячно, начиная с октября в течение 60 месяцев | ||||

| Отражена сумма амортизации по приобретенному НМА (600 000 руб./60мес.) | (, др.) | 10 000 | Бухгалтерская справка-расчет | |

В налоговом учете стоимость НМА включается в состав расходов с момента принятия его на бухгалтерский учет равными долями на конец каждого отчетного периода в течение налогового периода при условии, что НМА используется при осуществлении предпринимательской деятельности (пп. 2, абз. 8 п. 3 ст. 346.16, пп. 4 п. 2 ст. 346.17 НК РФ).

Это значит, что после перечисления денежных средств организация вправе признавать расходы на приобретение НМА равными долями на 30 сентября и 31 декабря в размере 300 000 руб. ((600 000 руб.) / 2).

С учетом вышеизложенных обстоятельств делаем вывод о том, что в зависимости от того, обладает ли в конечном счете компания — заказчик сайта исключительными правами на него как на объект авторских прав в виде составного произведения, в бухгалтерском учете затраты учитываются как НМА или как прочие расходы.

Это обоснование подходит и для налога при УСНО.

Расходы на доменное имя

Доменное имя — это обозначение символами, предназначенное для адресации сайтов в сети Интернет в целях обеспечения доступа к информации, размещенной в сети Интернет. Такое определение дано в п. 15 ст. 2 Федерального закона от 27.07.2006 N 149-ФЗ.

Как можно предположить, без оплаты доменного имени невозможно функционирование сайта для извлечения прибыли организации, в связи с этим можно предположить, что до оплаты доменного имени сайт не может быть введен в эксплуатацию.

Как правило, доменное имя оплачивается один раз в год.

Бухгалтерский учет

Как видно из определения, приведенного выше, без доменного имени интернет-сайт не может функционировать.

Поэтому, если у организации есть исключительные права на сайт, то расходы на первичную регистрацию доменного имени на основании п. 9 ПБУ 14/2007 можно включить в первоначальную стоимость интернет-сайта как нематериального актива.

В учете расходы на первичную оплату доменного имени следует отразить:

Дебет 08-5, субсчет «Сайт», Кредит 60 (76)

— отражены затраты на регистрацию доменного имени.

Отметим, что существует точка зрения, согласно которой затраты на регистрацию домена не относятся к созданию web-сайта, а являются периодическими расходами, необходимыми для его функционирования.

Поэтому данные расходы могут учитываться в составе общехозяйственных расходов (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

В этом случае затраты на регистрацию домена признаются в составе общехозяйственных расходов ежемесячно в соответствии с предоставляемыми актами контрагента об оказании услуг.

Если же организация не имеет исключительных прав на сайт, то затраты на оплату доменного имени в бухгалтерском учете следует учитывать в составе расходов по обычным видам деятельности.

При этом в бухгалтерском учете делается следующая проводка:

Дебет счета 20 «Основное производство» ( «Общехозяйственные расходы», «Расходы на продажу») Кредит счета 60 «Расчеты с поставщиками и подрядчиками» ( «Расчеты с разными дебиторами и кредиторами») — учтены расходы на доменное имя (на основании акта (отчета) об оказании услуг).

В дальнейшем затраты на оплату доменного имени в бухгалтерском учете учитываются единовременно в составе расходов по обычным видам деятельности.

Расходы на оплату доменного имени в последующие периоды следует отражать как текущие расходы:

Дебет 20 (26, 44) Кредит 76, субсчет «Расходы на доменное имя»,

— расходы на доменное имя включены в затраты организации;

Дебет 76, субсчет «Расходы на доменное имя», Кредит 51

— оплачено доменное имя.

Налог, уплачиваемый при применении упрощенной системе налогообложения

Отметим, такой вид затрат, как расходы на оплату регистрации доменного имени, не предусмотрен ст. 346.16 Налогового кодекса РФ.

Однако, как правило, на сайте размещается информация рекламного характера.

К рекламным расходам можно отнести и затраты на регистрацию доменного имени, так как без этих услуг сайт с рекламной информацией работать не будет.

Следовательно, организация может с полным основанием включить затраты на оплату регистрации доменного имени в состав рекламных расходов (пп. 20 п. 1 ст. 346.16 Налогового кодекса РФ) и учесть в целях налогообложения единым налогом.

При этом, расходы на первичную регистрацию доменного имени для целей налогообложения включаются в первоначальную стоимость сайта, если он является нематериальным активом (Письмо УФНС России по г. Москве от 17 января 2007 г. N 20-12/004121).

Расходы на хостинг

Для начала определим, что понимается под хостингом.

Итак, готовый web-сайт размещается на так называемом виртуальном сервере — web-сервере специализированной организации (провайдера), имеющей на его диске свободные области.

Услуги по предоставлению (аренде) дискового пространства и канала связи для размещения web-сайта на сервере Интернета, техническая поддержка этого web-ресурса называются хостингом.

При оказании услуг хостинга провайдер не только предоставляет в аренду собственные ресурсы аппаратных средств (дискового пространства, оперативной памяти, процессорного времени и так далее), он обеспечивает поддержку и сопровождение работоспособности информационного ресурса клиента, в том числе обеспечивает его регистрацию в различных поисковых системах сети Интернет.

Таким образом, услуга хостинга заключается в оплате за аренду места на сервере провайдера, где будет физически располагаться Интернет сайт.

Бухгалтерский учет

Учитывая определение хостинга, можно сделать вывод, что в целях бухгалтерского и налогового учета расходы на хостинг подлежат учету в порядке, аналогичном учету расходов на доменное имя.

То есть, если у организации есть исключительные права на сайт, то первичные расходы на хостинг на основании п. 9 ПБУ 14/2007 можно включить в первоначальную стоимость интернет-сайта как нематериального актива.

В учете первичные расходы на хостинг следует отразить:

Дебет 08-5, субсчет «Сайт», Кредит 60 (76)

— отражены расходы на хостинг, которые подлежат включению в первоначальную стоимость сайта.

Отметим, что существует точка зрения, согласно которой затраты на услуги хостинга не относятся к созданию web-сайта, а являются периодическими расходами, необходимыми для его функционирования.

Поэтому данные расходы могут учитываться в составе общехозяйственных расходов (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

В этом случае затраты на услуги хостинга признаются в составе общехозяйственных расходов ежемесячно в соответствии с предоставляемыми актами контрагента об оказании услуг.

Если же организация не имеет исключительных прав на сайт, то первичные расходы на хостинг в бухгалтерском учете следует учитывать в составе расходов по обычным видам деятельности.

При этом в бухгалтерском учете делается следующая проводка:

Дебет счета 20 «Основное производство» ( «Общехозяйственные расходы», «Расходы на продажу») Кредит счета 60 «Расчеты с поставщиками и подрядчиками» ( «Расчеты с разными дебиторами и кредиторами») — учтены первичные расходы на хостинг на основании акта (отчета) об оказании услуг.

Как правило, после заключения договора хостинга организация ежемесячно перечисляет провайдеру плату за услуги, а провайдер по итогам месяца предоставляет организации акт (отчет) об оказании услуг хостинга.

В бухгалтерском учете организации текущие расходы на оплату услуг по размещению и администрированию сайта (хостинга) и получению доступа в Интернет относятся к расходам по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н) (далее — ПБУ 10/99).

Расходы по оплате услуг хостинга признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности) (п. 18 ПБУ 10/99).

Для признания расходов необходимо выполнение условий п. 16 ПБУ 10/99, а именно:

— расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

— сумма расхода может быть определена;

— имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Приказом Минфина России от 31 октября 2000 г. N 94н, при отражении расходов по оплате услуг хостинга (расходов по обычным видам деятельности) в бухгалтерском учете организации делается запись:

Дебет счета 20 «Основное производство» ( «Общехозяйственные расходы», «Расходы на продажу») Кредит счета 60 «Расчеты с поставщиками и подрядчиками» ( «Расчеты с разными дебиторами и кредиторами») — учтены услуги хостинга (на основании акта (отчета) провайдера об оказании услуг).

Таким образом, дальнейшем расходы на хостинг в последующие периоды следует отражать как текущие расходы:

Дебет 20 (26, 44) Кредит 76, субсчет «Расходы на хостинг»,

— расходы на хостинг включены в затраты организации;

Дебет 76, субсчет «Расходы на хостинг», Кредит 51

— оплачен хостинг.

Налог, уплачиваемый при применении упрощенной системе налогообложения

Такой вид затрат, как расходы на оплату хостинга, не предусмотрен ст. 346.16 Налогового кодекса РФ.

Однако, как правило, на сайте размещается информация рекламного характера.

К рекламным расходам можно отнести и услуги хостинга, так как без этих услуг сайт с рекламной информацией работать не будет.

Следовательно, организация может с полным основанием включить затраты на оплату хостинга в состав рекламных расходов (пп. 20 п. 1 ст. 346.16 Налогового кодекса РФ) и учесть в целях налогообложения единым налогом.

При этом, если организация, имеет исключительные права на сайт, то первичные расходы на оплату хостинга, по нашему мнению, можно включить в первоначальную стоимость нематериального актива (сайта).

Здесь необходимо отметить, что, по мнению ряда специалистов, первичные расходы на оплату хостинга в первоначальную стоимость нематериального актива (сайта) не включаются.

Это связано с тем, что хостинг может предоставляться и на месяц, и на квартал, и на год.

Иными словами, сроки полезного использования нематериального актива (сайта) и данных услуг различаются.

Поэтому согласно этой позиции первичные расходы на оплату хостинга также учитываются в целях налогообложения как рекламные расходы (пп. 20 п. 1 ст. 346.16 Налогового кодекса РФ).

Таким образом, свое решение об учете первичных расходов на оплату хостинга необходимо закрепить в Учетной политике.

Расходы на продвижение сайта

Создав сайт, многие организации заключают договоры со сторонними лицами на оказание ими услуг по продвижению сайтов в Интернете, оптимизации сайтов для поисковых систем, выведению сайтов на высокие позиции в поисковых системах, правильному оформлению и настройке сайтов для индексации поисковыми системами.

Следует отметить, что в соответствии с п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ «О рекламе» рекламой признается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Реклама доводится до потребителя посредством опубликования информации в средствах массовой информации и (или) размещения в информационно-телекоммуникационных сетях общего пользования (в том числе в Интернете).

Таким образом, можно сделать вывод, что затраты организации на продвижение своего сайта в Интернете могут быть приравнены к затратам на рекламу.

Бухгалтерский учет

В целях бухгалтерского учета на основании п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденному Приказом Минфина России от 06.05.1999 N 33н, расходы на продвижение сайта, используемого в обычной деятельности организации, будут признаваться расходами по обычным видам деятельности в тех периодах, к которым они относятся.

Дебет 26,44 Кредит 60

— отражены затраты, связанные с продвижением сайта;

Дебет 60 Кредит 51

— оплачены расходы на продвижение сайта.

Налог, уплачиваемый при применении упрощенной системе налогообложения

Стоимость услуг по продвижению сайтов в сети Интернет может быть учтена в расходах на рекламу на основании следующего (см. Письма Минфина России от 16.12.2011 N 03-11-11/317, от 28.07.2009 N 03-11-06/2/136):

Согласно пп. 20 п. 1, п. 2 ст. 346.16 НК РФ расходы на рекламу реализуемых товаров, товарного знака и знака обслуживания в целях налогообложения учитываются в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 264 НК РФ.

В силу п. 4 ст. 264 НК РФ к расходам организации на рекламу относятся, в частности, расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передачу по радио и телевидению) и телекоммуникационные сети. Как сказано в абз. 3 ст. 2 Закона РФ от 27.12.1991 N 2124-1 «О средствах массовой информации», к СМИ, в частности, относятся сетевые издания, под которыми понимаются сайты в сети Интернет.

Отметим, что по правилам п. 4 ст. 264 НК РФ данные расходы признаются в полной сумме, то есть не нормируются.

Таким образом, стоимость услуг по продвижению сайта в сети Интернет — это ненормируемые рекламные расходы, которые учитываются при УСНО после подписания акта об оказании услуг и их оплаты (Письмо Минфина от 16.12.2011 N 03-11-11/317) в полном объеме.

Пример.

Организация на УСН заключила договор подряда на создание сайта.

По условиям договора исключительные права на созданный сайт принадлежат заказчику.

Стоимость работ по договору составила 500 000 руб.

Организация также оплатила доменное имя в размере 10 000 руб. и услуги хостинга — 15 000 руб. за год.

Срок полезного использования для созданного сайта организация установила в размере пяти лет.

Сайт создан с целью осуществления интернет — торговли.

После того как сайт был принят к учету, Организация заключила договор возмездного оказания услуг со специализированной организацией.

Предметом договора было оказание услуг по продвижению сайта в Интернете, оптимизации сайта для поисковых систем и выведению сайта на высокие позиции в поисковых системах (топ-10).

Стоимость услуг по договору возмездного оказания услуг составила 100 000 руб.

Все работы и услуги по созданию и продвижению сайта были осуществлены и оплачены в мае месяце.

Спустя год после оплаты доменного имени и услуг хостинга организация вновь оплатила данные услуги по тем же расценкам.

По условиям учетной политики организации для целей бухгалтерского учета данные расходы организация учитывает единовременно в составе текущих расходов (расходов на продажу, поскольку сайт связан с торговой деятельностью компании).

В бухгалтерском учете операции по созданию сайта следует отразить следующим образом:

На дату подписания актов приемки-передачи работ (услуг) делаются следующие проводки:

Дебет 08-5, субсчет «Сайт», Кредит 60 (76), субсчет «Расчеты с исполнителем»

— 500 000 руб. — приняты работы по созданию интернет-сайта по договору подряда;

Дебет 60 (76), субсчет «Расчеты с исполнителем», Кредит 51

— 500 000 руб. — оплачены работы по договору подряда;

Дебет 08-5, субсчет «Сайт», Кредит 60 (76), субсчет » Расходы на доменное имя «

— 10 000 руб. — отражены затраты на регистрацию доменного имени;

Дебет 60 (76), субсчет «Расходы на доменное имя», Кредит 51

— 10 000 руб. — оплачено доменное имя;

Дебет 08-5, субсчет «Сайт», Кредит 60 (76), субсчет » Расходы на хостинг «

— 15 000 руб. — отражены расходы на хостинг, которые подлежат включению в первоначальную стоимость сайта;

Дебет 60 (76), субсчет «Расходы на хостинг», Кредит 51

— 15 000 руб. — оплачен хостинг.

На дату приказа руководителя о вводе сайта в эксплуатацию и установки срока полезного использования:

Дебет 04, субсчет «Сайт», Кредит 08-5, субсчет «Сайт»,

— 525 000 руб. — сайт принят в состав НМА.

Далее ежемесячно с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию, оформляются записи:

Дебет 44 Кредит 05, субсчет «Сайт»,

— 8750 руб. [525 000 руб.: (12 мес. x 5 лет)] — начислена амортизация по интернет-сайту.