Дивиденды – это часть прибыли, которую компания распределяет между акционерами в виде дивидендов.

Чтобы выплатить дивиденды, компания должна получить чистую прибыль, которую распределит среди акционеров. Распределит ли и в каком размере, решает руководство компании и акционеры. Когда решение принято, компания выпускает пресс-релиз. В нем указывают сумму и дату закрытия реестра — «дату отсечки».

Если компания получила убыток, то рассчитывать на дивиденды не стоит. Но бывают и исключения: иногда топ-менеджмент компании может принять решение о выплате дивидендов из нераспределённой прибыли прошлых лет или даже занять, чтобы порадовать своих акционеров. К тому же, компания может выплачивать дивиденды не только с чистой прибыли, но и с показателя EBITDA или свободного денежного потока, в зависимости от дивидендной политики.

Дивиденды — это право, а не обязанность эмитента. Однако случаи отказа от соблюдения публично заявленной дивидендной политики среди крупных компаний — явление довольно редкое, несмотря на дивидендную политику. Это подрывает доверие инвесторов, вредит репутации и котировкам.

Дивидендная политика — политика акционерного общества в области распределения прибыли компании, то есть распределения дивидендов между держателями акций. Дивидендная политика формируется советом директоров. В зависимости от целей компании и текущей/прогнозируемой ситуации, прибыль компании может быть реинвестирована, списана на нераспределенную прибыль или выплачена в виде дивидендов.

Выплаты дивидендов

Выплата дивидендов осуществляется в денежной форме в безналичном порядке путем перечисления дивидендов на банковские счета в пределах сроков, установленных Федеральным законом «Об акционерных обществах». В соответствии с изменениями, внесенными в указанный закон, срок выплаты дивидендов зависит теперь от вида зарегистрированного в реестре акционеров лица: срок выплаты дивидендов номинальному держателю и доверительному управляющему, зарегистрированным в реестре акционеров, осуществляется в срок не позднее 10 рабочих дней, другим зарегистрированным в реестре акционеров лицам – не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

Полезная информация и никакого спама

Присоединяйтесь к нам и получайте новые идеи по рынку акций!

Последствия нарушения срока выплаты дивидендов

Оба закона предусматривают одинаковый порядок для ситуаций невыплаты дивидендов в установленные сроки. Они могут быть востребованы участником в течение 3 лет (или 5 лет, если это зафиксировано в уставе) с даты:

- принятия решения о выплате в АО (п. 9 ст. 42 закона № 208-ФЗ).

- завершения 60-дневного срока в ООО (п. 4 ст. 28 закона № 14-ФЗ).

Если дивиденды оказываются невостребованными по завершении этих сроков, они возвращаются в состав прибыли и требования по ним больше не принимаются.

Каких-либо санкций за превышение сроков выплаты дивидендов законодательство не предусматривает. Последствия может иметь обращение участников в суд с требованием выплаты не только дивидендов, но и процентов за задержку их перечисления. Если при этом будет доказано противодействие АО, начислившего дивиденды, их выплате, то возможен штраф по ст. 15.20 КоАП РФ в размере:

- от 20 000 до 30 000 руб. для должностных лиц;

- от 500 000 до 700 000 руб. для юрлиц.

О правилах отражения дивидендов в отчете 6-НДФЛ читайте в материале «Как правильно отразить дивиденды в форме 6-НДФЛ?».

Кто имеет право на дивиденды?

Право на получение дивидендов имеют лица, которые являлись владельцами акций соответствующей категории (типа) или лица, осуществлявшие права по этим акциям, на дату составления списка лиц, имевших право на получение дохода («дату закрытия реестра для получения доходов»).

Дата закрытия реестра для получения доходов по акциям компании определяется Общим собранием акционеров компании и устанавливается в промежутке: 10 дней до собрания — 20 дней после собрания.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции.

Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Периодичность и документы

Акционерное общество вправе принимать решение о выплате дивидендов четыре раза в год: I квартал, полугодие, 9 месяцев и год.

Общество не имеет права принимать решение о выплате дивидендов в случаях, перечисленных в статье 43 Федерального закона от 26 декабря 1995 г. № 208–ФЗ «Об акционерных обществах»:

- до полной оплаты всего уставного капитала;

- до выкупа всех акций;

- если на день принятия решения о выплате дивидендов общество отвечает признакам банкротства или эти признаки появятся у общества в результате выплаты дивидендов. В этом случае руководитель общества должен в течение 10 дней сообщить об этом лицам, имеющим право инициировать созыв внеочередного общего собрания акционеров;

- если на день принятия решения о выплате дивидендов стоимость чистых активов меньше либо станет меньше после выплаты дивидендов суммы УК, резервного фонда и превышения ликвидационной стоимости привилегированных акций над их номинальной стоимостью.

Общее собрание акционеров может принимать решение о выплате и годовых, и промежуточных дивидендов.

Общее годовое собрание акционеров проводится ежегодно в сроки, устанавливаемые уставом, но не ранее чем через два и не позднее чем через шесть месяцев после окончания года.

Решение о выплате промежуточных дивидендов может быть принято в течение трех месяцев после окончания отчетного периода.

Решения, принятые акционерами, оформляются протоколом общего собрания. К протоколу прилагается список лиц, имеющих право на дивиденды.

В протоколе обязательно указывают:

- место, дату и время проведения общего собрания;

- фамилии председателя и секретаря собрания;

- общее количество голосов, которыми обладают акционеры, и количество голосов, которыми обладают акционеры, принимающие участие в собрании;

- повестку дня и решения, принятые на собрании.

Как узнать размер дивидендов?

Совет директоров, в зависимости от дивидендной политики компании, один или несколько раз в год, дает свои рекомендации по размеру дивидендов. Однако это не означает безусловную обязанность компании принимать решение о выплате промежуточных дивидендов. Размер дивидендов, приходящихся на каждую акцию разного типа, может отличаться, всё зависит от дивидендной политики компании. Кроме того, он определяет дату закрытия реестра (так называемую дивидендную отсечку) — дату, на которую надо владеть акциями, чтобы получить дивиденды. Все дивидендые даты по российским и американским компаниям также находтся в карточках ]во вкладке дивиденды[/anchor].

Далее размер дивидендов и решение об их выплате утверждается собранием акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). При этом, размер дивидендов не может быть больше рекомендованного Наблюдательным советом (директоров).

Пример:

Отсечка по акциям Детского мира – 27 мая 2022 г., соответственно купить акции нужно за 2 рабочих дня до этого — в четверг, 23 мая 2019 г., или раньше.

Обычно после даты отсечки акции дешевеют на размер выплачиваемого дивиденда на акцию.

Дивиденды авансом

Если ваша фирма работает со стабильной прибылью, можно не дожидаться конца года и выплачивать дивиденды поквартально. Особенно актуально это становится в свете новых поправок в Налоговый кодекс.

С января 2005 года налог на доходы физических лиц с дивидендов возрастет до 9 процентов (Закон от 29 июля 2004 г. № 95-ФЗ). Но у вас еще есть возможность сэкономить деньги собственников. Для этого нужно выплатить промежуточные дивиденды по итогам 9 месяцев 2004 года и начислить 6 процентов НДФЛ. Тогда под нововведенные дополнительные 3 процента подпадут только дивиденды IV квартала.

Имеете право

Выплачивать промежуточные дивиденды фирмам разрешено. Для акционерных обществ эта возможность закреплена в пункте 2 статьи 42 Федерального закона от 26 декабря 1995 г. № 208-ФЗ. А для обществ с ограниченной ответственностью – в пункте 1 статьи 28 Федерального закона от 8 февраля 1998 г. № 14-ФЗ.

Если же в уставе предусмотрена выплата дивидендов только по итогам года, это не лишает фирму права начислить промежуточные выплаты по результатам трех кварталов. Но придется хотя бы формально проводить внеочередное собрание акционеров. Совет директоров должен представить собранию рекомендуемую сумму чистой прибыли, которую владельцы акций будут делить.

Чтобы рекомендовать какую-то прибыль, ее сначала нужно посчитать. Вот тут могут возникнуть затруднения.

Мелкие неудобства

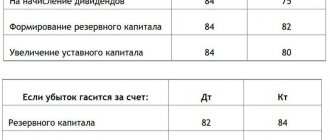

Все дело в том, что правилами бухучета не предусмотрен алгоритм расчета промежуточной чистой прибыли. Чистая прибыль здесь определяется лишь по результатам работы за год. При реформации баланса накопленный годовой итог списывается с дебета счета 99 «Прибыли и убытки» в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)». В квартальной же отчетности промежуточная прибыль на счете 84 не отражается. Но проводка по промежуточным дивидендам делается именно с этого счета:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 75 субсчет «Расчеты по выплате доходов»

– выплачены дивиденды за 9 месяцев 2004 года.

Получается, что бухгалтер начисляет дивиденды авансом, рассчитав предварительную прибыль «на коленке».

Порядок выплаты промежуточных дивидендов рассмотрим на примере.

Пример

Алексей Иванов является единственным учредителем ООО «Пассив». Поэтому он единолично принял решение о выплате дивидендов по итогам трех кварталов (ст. 39 закона «Об обществах с ограниченной ответственностью»).

Прибыль за 9 месяцев составила 300 000 руб. Иванов письменно распорядился направить на выплату дивидендов 75 процентов прибыли.

Бухгалтер «Пассива» сделал такие проводки:

Дебет 84 Кредит 75-2

– 225 000 руб. (300 000 руб. x 75%) – начислены дивиденды Иванову;

Дебет 75-2 Кредит 68

– 13 500 руб. (225 000 руб. x 6%) – удержан налог с доходов Иванова;

Дебет 75-2 Кредит 50

– 211 500 руб. (225 000 – 13 500) – выплачены дивиденды Иванову.

Если в IV квартале организация получит убыток, подоходный налог с «досрочных» дивидендов нужно будет пересчитать. Ведь в этой ситуации часть произведенных ранее выплат уже не будет считаться дивидендами, так как на них не хватило годовой прибыли. С этой части придется заплатить НДФЛ по ставке 13 процентов.

Н. Калохина, эксперт ПБ Материал предоставлен журналом «Практическая бухгалтерия» , №9 2004 г.

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Дивидендный гэп это?

Когда проходит последний день, в который можно было попасть в реестр под дивиденды, цена акции, как правило, падает на размер этих дивидендов.

Например, последний день для попадания в реестр «Компании» под дивиденды будет 16 сентября. Цена закрытия «Компании» 16 сентября 2019 г. составит 616 руб. При дивидендах в 25,5 руб. на акцию, дивидендный гэп будет равняться приблизительно размеру дивиденда. Таким образом цена акции на 19 сентября с открытия рынка упадёт до 590,5 руб.

Деньги, как бы покидают компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купят акции позже, уже без права на дивиденды, захотят скидку на сумму дивидендов. Вчерашние же владельцы ничего не теряют: их акции подешевели, зато они получили дивиденды.

Не всегда цена акции падает именно на размер дивидендов: иногда она довольно быстро отыгрывает падение. Но такая закономерность есть, и ее нужно учитывать.

Как быстро акции закрывают дивидендный гэп?

Все зависит от состояния рынка и от будущих перспектив прибыли. Если рынок считает, что в следующий раз дивиденды вырастут, то акции сохраняют привлекательность и могут быстро закрыть гэп. Если большие дивиденды были в последний раз и в дальнейшем ожидается ухудшение прибыли, то незакрытый гэп может висеть долго.

ВС пришлось напомнить, что задолженность по дивидендам относится к «зареестровым» требованиям

В споре о выплате банкротом дивидендов Верховный Суд напомнил, что вопрос юридической квалификации не разрешается ни по правилам преюдиции, ни тем более по нормам об общеобязательности судебных актов (Определение от 11 июня 2022 г № 305-ЭС20-16 по делу № А41-15768/2017).

Три инстанции посчитали «зареестровое» требование текущим

У АО «Центральное конструкторское бюро нефтеаппаратуры» образовалась задолженность по выплате дивидендов за 2003–2014 гг. перед его акционером ПАО «Газпром». В феврале 2016 г. они заключили соглашение, в котором определили порядок и сроки погашения задолженности: до конца сентября 2022 г. «Газпром» должен был получить всю сумму восемью траншами. Однако в марте 2022 г. Арбитражный суд Московской области возбудил производство по делу о банкротстве конструкторского бюро и в октябре 2022 г. признал его несостоятельным.

Должник должен был произвести в пользу «Газпрома» еще три платежа, но конкурсный управляющий и акционер не смогли договориться об очередности удовлетворения этих требований. Позиция управляющего сводилась к тому, что требования не подлежат включению в реестр, поскольку вытекают из участия «Газпрома» в уставном капитале должника, и не являются текущими, так как обязательства по выплате дивидендов возникли до возбуждения дела о банкротстве. Акционер же настаивал на том, что задолженность является текущим платежом, поскольку срок ее погашения наступил после даты принятия судом заявления и возбуждения дела о банкротстве бюро.

Конкурсный управляющий обратился в АС Московской области с заявлением об урегулировании указанных разногласий. Первая инстанция поддержала позицию «Газпрома», апелляция и суд округа с ней согласились. Они исходили из того, что ранее принятым определением АС Московской области от 11 января 2022 г. аналогичные требования «Газпрома» возникшие из того же соглашения от 17 февраля 2016 г., квалифицированы как текущие платежи. В силу ст. 16 и 69 АПК РФ об обязательности и преюдициальности судебных актов аналогичная задолженность по спорным пунктам подлежит такой же квалификации, решили суды.

Конкурсный управляющий подал кассационную жалобу в ВС РФ. По мнению управляющего, погашение задолженности по дивидендам возможно только после удовлетворения требований конкурсных кредиторов. Он также отмечал, что спорные требования не могут быть отнесены к текущим платежам, поскольку соответствующее обязательство должника возникло до возбуждения дела о его банкротстве, а соглашение от 17 февраля 2016 г. не является новацией.

ВС указал на недопустимость ссылки на преюдицию при юридической квалификации

Изучив доводы сторон, Судебная коллегия по экономическим спорам ВС РФ отметила, что спор по существу сводится к разрешению вопроса об очередности удовлетворения требований «Газпрома» к конструкторскому бюро.

Суд напомнил, что в силу ст. 134 Закона о банкротстве сначала погашаются требования кредиторов по текущим платежам, т.е. по обязательствам, связанным с правоотношениями, возникшими уже после возбуждения дела о банкротстве (п. 1 ст. 5 Закона о банкротстве). Затем в порядке установленной в ст. 134 очередности удовлетворяются требования реестровых кредиторов, т.е. требования из обязательств, возникших до возбуждения дела о банкротстве. После этого производятся расчеты по реституционным требованиям кредиторов, допустивших злоупотребления по недействительным сделкам, а также по требованиям кредиторов, заявленных после закрытия реестра. И только потом за счет оставшегося после завершения расчетов с кредиторами имущества должника в порядке ст. 148 Закона о банкротстве погашаются требования его учредителей (участников) по обязательствам, вытекающим из такого участия, указала Экономколлегия.

«В силу запрета на выплату дивидендов при введении процедуры наблюдения, установленного в п. 1 ст. 63 Закона о банкротстве, данная задолженность никак не может являться текущей», – подчеркнула она. Кроме того, добавил ВС, в соответствии со ст. 2 Закона о банкротстве требование о выплате дивидендов не является и требованием конкурсного кредитора. «Задолженность по данному требованию подлежит удовлетворению после погашения требований “опоздавших” кредиторов и реституционных требований по недействительным сделкам. При таких обстоятельствах дата заключения соглашения о выплате задолженности не имеет значения для существа рассматриваемого обособленного спора», – подытожил ВС РФ.

Относительно довода «Газпрома» о признании аналогичного требования текущим в более раннем решении АС Московской области Суд указал, что такое решение не является достаточным основанием для иной квалификации задолженности по выплате дивидендов. Вопрос юридической квалификации не может быть разрешен по правилам преюдиции и тем более по правилам общеобязательности судебных актов, подчеркнула Экономколлегия.

«Действительно, оценка, данная судом обстоятельствам, которые установлены в рассмотренном ранее судебном деле, подлежит учету в последующем деле. Однако при этом суд не связан предшествующей оценкой и придя к иным выводам должен указать соответствующие мотивы», – указала она. Такой подход отражен в п. 2 Постановления Пленума ВАС от 23 июля 2009 г. № 57 о некоторых процессуальных вопросах практики рассмотрения дел, связанных с неисполнением либо ненадлежащим исполнением договорных обязательств, а также в п. 4 совместного Постановления Пленумов ВС и ВАС № 10/22 о некоторых вопросах, возникающих в судебной практике при разрешении споров, связанных с защитой права собственности и других вещных прав.

На этом основании Верховный Суд отменил акты нижестоящих инстанций и признал требование ПАО «Газпром» подлежащим удовлетворению после погашения требований «опоздавших» кредиторов (п. 4 ст. 142 Закона о банкротстве).

Адвокаты прокомментировали позицию Суда

Адвокат, партнер Tenzor Consulting Group Антон Макейчук заметил, что определение ВС касается не столько правовой квалификации требований, сколько оценки преюдициальности судебных актов. «Верховный Суд указал, что, несмотря на наличие соглашения о выплате задолженности, необходимо смотреть на первоначальную природу обязательства», – пояснил эксперт. В целом, добавил он, эта позиция прослеживалась еще в Постановлении Пленума ВАС от 23 июля 2009 г. № 63 о текущих платежах, согласно которому возникшее до возбуждения дела о банкротстве и подлежащее включению в реестр требование не может впоследствии приобрести статус текущего.

«Соглашение о выплате задолженности вряд ли можно считать новацией, однако указанная логика прямо распространяется и на настоящий случай. В нем речь идет даже не о реестровом требовании кредитора, а о требовании акционера, которое должно удовлетворяться в последнюю очередь. Более того, есть прямой законодательный запрет на выплату дивидендов после введения наблюдения. Суды, по всей видимости, верно определили бы правовую природу требования ПАО “Газпром”, однако ошибкой стало неверное применение преюдициального судебного акта, который в свое время признал указанную задолженность текущей», – полагает адвокат.

По его мнению, ВС верно указал, что суд не связан предшествующей оценкой и, придя к иным выводам, должен указать соответствующие мотивы. «Данная позиция высказана и в Определении Конституционного Суда от № 2528-О/2014, согласно которому ч. 2 ст. 69 АПК освобождает от доказывания фактических обстоятельств дела, но не исключает возможности их различной правовой оценки в зависимости от характера конкретного спора», – отметил Антон Макейчук. При этом, подчеркнул он, аналогичное толкование этой нормы прослеживалось еще в Постановлении Президиума ВАС от 15 июня 2004 г. № 2045/04 по делу № А40-30884/03-84-351.

«Таким образом, Верховный Суд не выработал в комментируемом определении новой позиции, однако в очередной раз сконцентрировался на единообразии в применении и толковании судами норм права, исправив ошибки нижестоящих судов», – заключил эксперт.

Адвокат, партнер Lidings Александр Попелюк заметил, что порой до Верховного Суда доходят споры, разрешить которые так, как смогли это сделать семь нижестоящих судей, не было никаких шансов. «Но практика показывает, что бывает и не такое. Действительно, вопрос включения в реестр требования акционера о выплате дивидендов не является сколько-нибудь сложным. Такие требования идут “за реестр”, т.е. удовлетворяются после погашения требований “опоздавших” кредиторов и реституционных требований по недействительным сделкам», – поддержал эксперт позицию ВС.

Сложность в данном случае, по мнению адвоката, вызвало то, что кредитор сослался на дату заключения соглашения о выплате долга и на наличие другого определения суда, которым аналогичные требования были признаны текущими. «Такое порой бывает, когда незаконный судебный акт остается в силе то ли по ошибке, то ли по причине бездействия других кредиторов и используется строптивым кредитором в качестве образца для единообразного применения в других спорах с его участием. Это и произошло в данном случае», – пояснил Александр Попелюк.

Верховный Суд указал, что допущенная в одном споре ошибка не должна воспроизводиться далее, тем более такой судебный акт не является преюдициальным для целей рассмотрения нового требования, подчеркнул эксперт. «Дата заключения соглашения тоже не имеет никакого значения, поскольку статус требований акционера от этого не перестает быть корпоративным», – подытожил Александр Попелюк.

Какую дивидендную доходность я получу?

Дивидендная доходность акций – отношение размера дивидендов за год на одну акцию к рыночной цене акции, выражается в процентах.

Доходность = Размер дивиденда на одну акцию / текущая цен акции

Соответственно, чем выгоднее вы купите акции, тем большую доходность получите в будущем. Для этого, удобнее всего смотреть инофрмацию по российским и американским дивидендам в дивидедном календаре.

Порядок распределения прибыли, полученной в прошлых периодах

Выплата дивидендов из нераспределенной прибыли прошлых лет практически не отличается от распределения прибыли текущего года.

Единственное отличие в том, что участникам уже заранее известно, что прибыль есть и ее можно распределить между участниками.

Проводится собрание участников и составляется протокол, либо решение, если учредитель один. В них закрепляется желание собственников получить свою часть дивидендов.

На следующий день после выплаты необходимо перечислить в бюджет НДФЛ, либо налог на прибыль.

Налогообложение дивидендов

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Дивиденды от иностранных компаний тоже облагаются налогом. Если вы инвестируете в американские ценные бумаги на Санкт-Петербургской бирже или через зарубежного брокера, подпишите форму W-8BEN. Она показывает, что вы не резидент США. Без нее налог на дивиденды 30%, а с ней — 13%. При этом из них автоматически удерживаются 10%, а вам самим придется платить только 3%.

Взимание налогов при выплате дивидендов

Сразу нужно отметить, что налоги нужно перечислить на следующий день после получения дивидендов.

Если сумма дохода выплачивается физическому лицу, то в бюджет перечисляется НДФЛ. Ставка налога составляет 13% для граждан России и 15% для нерезидентов.

Выплаты в пользу учредителей – организаций облагаются налогом на прибыль. В большинстве случаев ставка налога составляет 13% для российских организаций и 15% для иностранных компаний.

Следует иметь в виду, что при получении дивидендов налог на прибыль уплачивают организации, находящиеся как на общей, так и на упрощенной системах налогообложения.

Buyback и дивиденды

Обратный выкуп или байбэк (Buyback) – процедура выкупа компанией-эмитентом своих акций за счет собственных или заемных средств. Компания может выкупать акции как непосредственно с рынка (с фондовой биржи), так напрямую у акционеров.

После того, как акции окажутся на балансе компании, она их может погасить (сейчас так делает Лукойл), уменьшив тем самым их количество в обращении и увеличив величину чистой прибыли оставшихся бумаг, либо использовать их для:

● Оплаты и/или обмена в сделках по приобретению других компаний;

● Вознаграждения топ-менеджеров и/или сотрудников;

● Продажи обратно “в рынок” после роста их стоимости.

Компания выкупает собственные акции с целью:

● Улучшить соотношение рыночной цены акции и прибыли на одну акцию;

● Избавиться от избыточной ликвидности и размытия капитала вследствие выпуска новых бумаг;

● Получить льготы при исчислении налога на дивиденды;

● Снизить риск враждебного поглощения.

Сокращение количества бумаг в обращении увеличивает показатель прибыли на акцию даже без общего роста прибыли компании, а также дивидендную доходность. Спрос компаний на собственные акции также может привести к росту цен на бумаги, что позитивно воспринимается инвесторами. Объявления о выкупе, как правило, удерживают акции от существенного снижения.

Дивидендный подход

Классический пассивный доход — дивиденды с акций. Многие инвесторы, выбирая такую стратегию, совершают одну и ту же ошибку — они стараются подобрать бумаги с наибольшей доходностью. Ориентируясь только на этот показатель, отказываются от хороших вариантов.

А ведь высокую дивидендную доходность могут показывать компании, чья капитализация падает. Тогда инвестор будет зарабатывать на дивидендах, но терять из-за падения котировок акций.

Ищите перспективные компании с постоянный ростом прибыли, высокой рентабельностью и низкой долговой нагрузкой.