Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это действительно чистая прибыль, которая (как следует из названия) не была распределена (поделена) между участниками/акционерами общества. Чистой прибылью считается та часть дохода от реализации и внереализационных операций, которая осталась после уплаты налогов.

Решение о том, как распределять этот доход, принимается исключительно собственниками. Традиционно вопрос о нераспределенной прибыли выносится на повестку годового собрания владельцев компании. Принятое решение оформляется протоколом, который составляется по итогам общего собрания участников/акционеров.

О том, как оформляется такой документ, читайте в статье «Решение о выплате дивидендов ООО — образец и приказ».

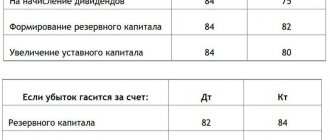

Основными путями расходования нераспределенной прибыли считается ее направление:

- на выплату участникам/акционерам дивидендов;

- погашение прошлых убытков;

- пополнение (создание) резервного капитала;

- иные сформулированные собственниками цели.

О бухгалтерских записях, сопровождающих начисление, выплату и получение дивидендов, читайте в материале «Бухгалтерские проводки при выплате дивидендов».

Понятие нераспределенной прибыли

Нераспределенная (другое название – аккумулированная) прибыль – это часть прибыли, оставшаяся в распоряжении предприятия после выплаты налогов, дивидендов, штрафов и других обязательных платежей.

Это понятие тесно пересекается с чистой прибылью. Если у компании отсутствуют отложенные налоговые обязательства и начисление дивидендов в течение года не проводилось, то эти показатели в годовой отчетности совпадают. Однако нераспределенная прибыль представляет результирующий показатель за отчетный год и за весь период существования компании, а чистая прибыль – только за отчетный период.

Этот термин в бухгалтерском и экономическом понимании трактуется по-разному. Для бухгалтера это итоговый результат работы, отраженный в отчетности на счете 84. Но он еще фактически не распределен, так как решение о том, куда направить нераспределенную прибыль принимают собственники (акционеры) в период с 1 марта до 30 июня следующего года. Поэтому в экономическом смысле рассматривают прибыль за прошедший год после этой даты, то есть когда бухгалтер произведет все вычеты согласно решению владельцев предприятия.

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль в балансе — это, конечно же, его пассив. Значение данного показателя обозначает фактический долг компании перед ее собственниками, поскольку в идеале эта прибыль должна быть распределена между участниками и инвестирована в дальнейшее развитие бизнеса.

Фактически компания не может распоряжаться нераспределенной прибылью без принятия собственниками решения. Отражающийся в строке 1370 убыток также находится в пассивной стороне баланса, только это отрицательное значение, поэтому число берется в круглые скобки.

Лучше разобраться с анализом баланса вам поможет наша статья «Как читать бухгалтерский баланс (практический пример)?».

Нераспределенную прибыль обязательно нужно отразить в балансе. Как правильно это сделать, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель по налогам. Это бесплатно.

Отражение нераспределенной прибыли (непокрытого убытка) в бухгалтерской отчетности

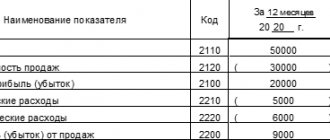

Нераспределенная прибыль (непокрытый убыток) за отчетный год отражаются по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах.

Сальдо нераспределенной прибыли (непокрытого убытка) учитывается по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» Баланса (Приложение № 1 к Приказу Минфина России от 02.07.2010 N 66н).

Промежуточные дивиденды, выплаченные в течение года, за который подготавливается бухгалтерская отчетность, отражаются обособленно (т.е. по отдельной строке) в годовом бухгалтерском балансе в разделе «Капитал и резервы» (в круглых скобках) (Письмо Минфина России от 19.12.2006 N 07-05-06/302).

Движение нераспределенной прибыли (непокрытого убытка) в течение отчетного периода отражается в Отчете об изменениях капитала (Приложение № 2 к Приказу Минфина России от 02.07.2010 N 66н).

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

3. Динамика уменьшения или увеличения объема нераспределенной прибыли.

В 2005 году по сравнению с 2003 годом объем нераспределенной прибыли уменьшился на 71%, а по сравнению с 2004 годом уменьшился на 31%. Уменьшение объема прибыли свидетельствует об ухудшении возможности пополнения оборотных и основных средств для осуществления устойчивой хозяйственной деятельности организации.

Анализ структуры баланса

| Показатели из бухгалтерского баланса формы № 1 | Предыдущие годы | Отчетный год | Изменения по отношению к отчетному году (+,-) | |||||

| тыс. руб. 2003 год | %к балансу | тыс. руб. 2004 год | %к балансу | тыс. руб. 2005 год | %к балансу | 7-3 | 7-5 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Актив | ||||||||

| I. Внеоборотные активы | 23451 | 72 | 24952 | 71 | 26651 | 69,31 | -2,69 | -1,69 |

| в т. ч.: — основные средства; | 23267 | 71 | 24399 | 70 | 26166 | 68,05 | -2,95 | -1,95 |

| — долгосрочные финансовые вложения | — | — | — | — | — | — | — | |

| 2. Оборотные активы | 9200 | 28,18 | 9875 | 28,35 | 11803 | 30,69 | 2,51 | 2,34 |

| в т. ч.: — запасы; | 8399 | 25,72 | 9034 | 25,94 | 10476 | 27,24 | 1,52 | 1,3 |

| — дебиторская задолженность до года; | 645 | 1,98 | 832 | 2,39 | 1089 | 2,83 | 0,85 | 0,44 |

| — краткосрочные финансовые вложения; | — | — | — | — | — | — | — | — |

| — денежные средства | 68 | 0,21 | 9 | 0,03 | 238 | 0,62 | 0,41 | 0,59 |

| Баланс (I + II) | 32651 | 32651 | 34827 | 34827 | 38454 | 38454 | — | — |

| III. Капитал и резервы | 20202 | 61,9 | 23536 | 67,6 | 22933 | 59,64 | -2,26 | -7,96 |

| в т. ч.: — уставный капитал; | 5573 | 17,06 | 5573 | 16 | 5573 | 14,5 | -2,56 | -1,5 |

| — добавочный капитал; | 22306 | 68,32 | 21193 | 60,85 | 19596 | 51 | -17,32 | -9,85 |

| — резервный капитал; | 2 | 0,006 | 2 | 0,006 | — | — | — | — |

| — нераспределенная прибыль (непокрытый убыток] | (7679) | -23,52 | (3232) | -9,28 | (2236) | -5,8 | -29,32 | -15,08 |

| IV Долгосрочные обязательства | 535 | 1,64 | 4871 | 14 | 7014 | 18,24 | 16,6 | 4,24 |

| V. Краткосрочные обязательства | 11914 | 36,5 | 6420 | 18,43 | 8507 | 22,12 | -14,38 | 3,69 |

| в т. ч.: — займы и кредиты; | — | — | 350 | 1,005 | 350 | 0,91 | — | -0,095 |

| — кредиторская задолженность | 11914 | 36,5 | 6070 | 17,43 | 8157 | 21,21 | -15,29 | 3,78 |

| Баланс (III + IV + V) | 32651 | 32651 | 34827 | 34827 | 38454 | 38454 | — | — |

Нераспределенная прибыль и непокрытый убыток — что это?

Как уже говорилось выше, нераспределенная прибыль — это итоговый доход, полученный компанией от своей хоздеятельности, оставшийся после перечисления налога на прибыль и еще не поделенный (не направленный на иные цели) ее собственниками.

Пример 1

ООО «Восход» в 20ХХ году получило прибыль в размере 800 000 руб., уплатило налог на прибыль в размере 160 000 руб. В строке 1370 в пассиве баланса по итогам 20ХХ года ООО «Восход» должно отразить 640 000 руб. Это и есть нераспределенная прибыль.

Значение в строке 1370 баланса может быть равно тому, которое указано в строке 2400 отчета о финрезультатах, если у компании не было прибыли, не распределенной владельцами на начало года, и на протяжении года не производилась выплата промежуточных дивидендов.

На что может быть направлена нераспределенная прибыль прошлых лет? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Правильно читать строки баланса вам поможет наша статья «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Что касается непокрытого убытка, то это превышение расходов компании над доходами по итогам года.

Пример 2

ООО «Парус-Трейд» в 20ХХ году получило выручку от оказания услуг и иные внереализационные доходы. Их общая сумма составила 400 000 руб.

Издержки, связанные с ведением основного вида деятельности (транспортными перевозками), равны 380 000 руб. Прочие расходы компании (не учитываемые в целях обложения налогом) составили еще 58 000 руб. Начислен налог на прибыль в размере 4 000 руб. Резервного капитала у ООО «Парус-Трейд» нет.

Значит, по итогам 20ХХ года после реформации баланса в строке 1370 в круглых скобках появится запись 42 000 руб. (400 000 – 380 000 – 4 000 – 58 000).

Непокрытый убыток появляется при получении компанией фактического убытка и отсутствии резервов финансирования. Вписанное в пассиве баланса значение в круглых скобках уменьшит итог по разделу 3 баланса.

Среди основных причин получения непокрытого убытка можно назвать:

- получение фактического отрицательного финрезультата от деятельности компании из-за превышения затрат над доходами;

- оказавшие влияние на финсостояние компании изменения в учетной политике (об этом непосредственно сказано в п. 16 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н);

- найденные в текущем году ошибки, допущенные в прошлые годы, которые повлияли на финрезультат (подп. 1 п. 9 ПБУ 22/2010, утвержденного приказом Минфина России от 28.06.2010 № 63н).

О ПБУ 1/2008 подробнее читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Увеличение добавочного капитала

Увеличить добавочный капитал можно путем проведения переоценки основных средств или нематериальных активов (НМА).

Согласно п. 15 ПБУ 6/01 «Учет основных средств» коммерческая организация может не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Аналогичные нормы по проведению переоценки НМА приведены в п. п. 17 и 21 ПБУ 14/2007 «Учет нематериальных активов».

При принятии такого решения необходимо учитывать следующее:

— в последующем основные средства, НМА переоцениваются регулярно. Применение права на переоценку активов, порядок и периодичность ее проведения закрепляются в учетной политике организации;

— по переоцененным основным средствам придется больше платить налог на имущество организаций. Согласно п. 1 ст. 374 НК РФ объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. Саму же сумму налога возможно принять в расходы для целей исчисления налога на прибыль (пп. 1 п. 1 ст. 264 НК РФ).

С учетом этого налоговый перерасход составит:

— 1,76% от суммы увеличения добавочного капитала на величину переоценки основных средств = 2,2% (максимальная ставка налога на имущество организаций, установленная п. 1 ст. 380 НК РФ) x (1 — 0,2) (с учетом налоговой ставки по прибыли в размере 20%);

— для проведения самой переоценки основных средств или НМА потребуется отчет оценщика.

Увеличить добавочный капитал ООО возможно путем внесения участниками вкладов в имущество общества на основании ст. 27 Закона об ООО.

Так, согласно п. п. 1, 3, 4 ст. 27 Закона участники общества обязаны, если это предусмотрено уставом, по решению общего собрания участников вносить вклады в имущество общества. Такая обязанность участников может быть предусмотрена уставом общества при его учреждении или путем внесения в устав изменений по решению общего собрания участников общества, принятому всеми участниками единогласно. Вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом общества или решением общего собрания участников. Вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников в уставном капитале общества.

Внесенные вклады в имущество ООО подлежат отражению в составе добавочного капитала общества. Порядок отражения в бухгалтерской отчетности вкладов в имущество общества по ст. 27 Закона об ООО законодательно не регламентирован. Однако, поскольку перечень операций, формирующих добавочный капитал, является открытым и существуют соответствующие разъяснения финансового ведомства (Письмо Минфина России от 13.04.2005 N 07-05-06/107), целесообразно включать указанные суммы именно в добавочный капитал.

Как отображается нераспределенная прибыль прошлых лет

Нераспределенная прибыль прошлых лет аккумулируется на бухсчете 84. Сальдовый остаток по кредиту этого счета переносится в балансовую строку 1370.

Обычно в течение года движения по дебету счета быть не должно, поскольку распределение прибыли традиционно происходит по итогам года после ежегодного собрания собственников компании. Но есть и особый случай, когда дебет 84 нужно задействовать и в течение года. Чтобы удостовериться, что вы не пропустили эту самую проводку, получите бесплатный доступ к КонсультантПлюс и переходите в Типовую ситуацию.

О том, как для отражения в балансе (окончательном и промежуточном) формируются данные по нераспределенной прибыли, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Нераспределенная прибыль: проблемы учета и использования

Изучение структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия, что может привести к его неплатежеспособности. Такой причиной может быть высокая доля заемных средств ( свыше 50 %) в структуре источников финансирования хозяйственной деятельности. Вместе с тем увеличение доли собственных источников в валюте пассива баланса свидетельствует об усилении финансовой устойчивости и независимости предприятия от заемных и привлеченных средств. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств.

Изучение структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия, что привело к его неплатежеспособности. Такой причиной может быть высокая доля заемных средств ( свыше 50 %) в структуре источников финансирования хозяйственной деятельности. Вместе с тем увеличение доли собственных источников в валюте пассива баланса свидетельствует об усилении финансовой устойчивости и независимости предприятия от заемных и привлеченных средств. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств. Активы предприятия и их структура изучаются как с точки зрения их участия в процессе производства, так и с точки зрения оценки их ликвидности. К наиболее легкореализуемым активам относятся денежные средства и краткосрочные ценные бумаги; к наиболее труднореализуемым активам — основные средства и прочие внеоборотные активы.

Страницы: 1

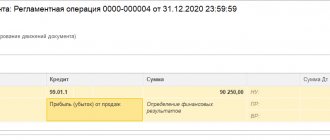

Нераспределенная прибыль отчетного года

Кредитовое сальдо на конец года по бухсчету 99 — это чистая прибыль. Но помимо финансового результата на этом счете отражают и некоторые другие показатели. Какие именно и как не ошибиться, делая проводки, вы можете узнать из Типовой ситуации от К+, получив пробный доступ к системе.

При реформации баланса оно списывается на бухсчет 84 (Дт 99 Кт 84) и составляет нераспределенную прибыль по итогам данного отчетного года.

О процедуре реформации читайте в материале «Как и когда проводить реформацию бухгалтерского баланса?».

Чтобы отделить показатели нераспределенной прибыли текущего (отчетного) года от прошлогодних, некоторые бухгалтеры выделяют в балансе отдельные строки 1372 и 1372, в которых соответственно отражается нераспределенная прибыль отчетного периода и прошлых лет.

Использование нераспределенной прибыли — это прерогатива собственников компании. И выделение в балансе данного финпоказателя за разные годы в первую очередь удобно им. Но стоит иметь в виду, что нераспределенная прибыль минувшего года не может быть целиком распределена без учета предыдущих результатов деятельности компании.

ВАЖНО! Нельзя допускать, чтобы стоимость чистых активов общества после передачи на выплату дивидендов нераспределенной прибыли отчетного года стала меньше размера уставного капитала общества и при наличии резервного фонда. Предостережение касается случаев, когда в прошлые годы в отчетности были зафиксированы непокрытые убытки. Решение о покрытии прошлогодних убытков за счет нераспределенной прибыли отчетного года принимается исключительно владельцами компании.

А вот нераспределенная прибыль за прошлые годы может быть распределена участниками/акционерами общества не только по итогам года, а в любое время. Главное — провести тематическое собрание всех владельцев компании и утвердить соответствующее решение.

Вправе ли ООО осуществлять поощрительные выплаты работникам из нераспределенной прибыли и как это оформить, а также учитываются ли они при расчете средней заработной платы? Ответ на этот вопрос подготовил инспектор по труду в Нижегородской области В.И. Неклюдов. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Нераспределенная прибыль — куда можно использовать и кто принимает решение?

Увеличение дебиторской задолженности является негативным фактором, свидетельствовать о том, что предприятие предоставляем своих покупателям отсрочки платежа в размерах, превышающих объем средств, полученных в виде отсрочек платежей от коммерческих кредиторов.

В анализе структуры Пассивов баланса обращаем внимание на величину собственного капитала (Уставного капитала и накопленной прибыли). Увеличение доли фондов и нераспределенной прибыли говорит о эффективной работе предприятия.

В структуре заемных средств предприятия обращаем внимание на долю долгосрочных займов и кредитов, так как они повышают финансовую устойчивость предприятия. Рост краткосрочной задолженности означает снижение оборачиваемости.

По степени ликвидности Активы разбиваются на:

- быстро реализуемые,

- средне реализуемые,

- медленно реализуемые,

- трудно реализуемые.

По степени срочности Пассивы разбиваются на:

- краткосрочные,

- среднесрочные,

- долгосрочные,

- постоянные.

Предприятие должны вести свою финансовую деятельность таким образом, чтобы суммы активов и пассивов одной группы совпадали. Что в реальности встречается крайне редко.

Поэтому нормальным считается финансовое состояние, при котором:

- краткосрочные финансовые вложения, денежные средства и краткосрочная дебиторская задолженность покрываются за счет краткосрочных займов и кредиторской задолженности;

- запасы, долгосрочная дебиторская задолженность и внеоборотные активы покрываются за счет уставного капитала, резервов и фондов и нераспределенной прибыли.

Для правильного понимания структуры баланса необходимо понимать, что в различных отраслях деятельности один и тот же показатель может означать разные результаты.

Для предприятий торговли считается нормальным, если часть запасов (товаров для перепродажи) финансируется за счет кредиторской задолженности или краткосрочных кредитов.

Если такая ситуация сложится на производственном предприятии, это может означать, что имеется угроза платежеспособности предприятия в виду затоваривания, отсутствия сбыта продукции.

Финансисты используют бухгалтерский баланс для расчета коэффициентов ликвидности, платежеспособности и финансовой устойчивости предприятия, а также расчета чистых активов предприятия.

Эти коэффициенты особенно важны, если предприятие намерено получить заемные средства в кредитном учреждении (банковский кредит).

Показатели баланса позволяют составить достоверную картину финансового состояния предприятия.

Нераспределенная прибыль: формула вычисления

В соответствии с обобщенными данными бухучета нераспределенная прибыль — это чистая прибыль компании после уплаты налогов, которую могут распределить владельцы компании.

Исходя из мировой финансовой практики, нераспределенная прибыль (далее — НП) рассчитывается по следующей формуле:

НПк = НПн + ЧП – Див,

где:

НПк — НП на конец отчетного года;

НПн — НП на начало отчетного периода;

ЧП — чистая прибыль, оставшаяся после начисления налога на прибыль;

Див — выплаченные в отчетном году дивиденды из расчета НП прошлых лет.

Если значения ЧП у вас нет, то для расчета НП можно воспользоваться следующей схемой:

- сначала вычислить прибыль до выплаты налога (для ее определения рассчитать операционную прибыль, которая определяется как разность между операционным доходом и операционными расходами);

- затем из операционной прибыли вычесть амортизацию, затраты на выплату процентов;

- из полученного значения прибыли вычесть налог.

О том, можно ли увидеть величину операционной прибыли в бухотчетности, читайте в статье «По какой строке отражается операционная прибыль в балансе?».

Показатели для инвесторов

Анализируя финсостояние компании, инвесторы обращают внимание на использование нераспределенной прибыли. Если НП накапливается и не пускается в оборот, такое положение дел вроде бы должно инвесторов устраивать, т. к. они могут рассчитывать на существенные дивиденды.

Однако без инвестиций в деятельность компания перестает расти, и ее доходы не только не увеличиваются, но и могут сократиться (из-за падения конкурентоспособности, большого износа оборудования и по другим, связанным с отсутствием инвестиций причинам). Так что накапливающая прибыль, но не инвестирующая в свою деятельность компания не может быть привлекательной.

В то же время не получающая прибыль и не выплачивающая дивиденды компания вообще не может заинтересовать инвесторов.

Идеальным вариантом для инвесторов является компания, которая инвестирует оставшиеся после выплаты дивидендов средства в свое развитие. Хотя владельцы могут принять решение о невыплате дивидендов и направлении всего объема НП в оборот.

Итоги

Для отражения нераспределенной прибыли (прибыли, остающейся после изъятия из нее суммы налога на прибыль, или чистой прибыли) в бухбалансе существует отдельная строка. Цифра, вносимая в нее, соответствует величине всей накопленной за годы деятельности компании чистой прибыли. В течение отчетного года относящееся к этому году значение нераспределенной прибыли в бухучете можно видеть на отдельном счете бухучета. За счет чистой прибыли осуществляют выплату дивидендов.

Источники: Приказ Минфина России от 06.10.2008 № 106н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как формируется и что в нее входит

Положительный или отрицательный результат от реализации продукции, оказания услуг отражается на активно-пассивном счете 90″Продажи». По дебету счета показывается полная себестоимость, НДС и другие затраты. По кредиту отражают выручку. Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

В книге учета осуществляются проводки:

- Дт90Кт99 – получена прибыль;

- Дт99Кт90 – получен убыток.

Операции предприятия, которые относят к операционным и внереализационным, показывают на счете 91 «Прочие доходы и расходы».

К ним относят:

- Продажа и сдача в аренду принадлежащих предприятию активов;

- Уценка и дооценка внеоборотных активов;

- Операции с иностранной валютой;

- Вложения в доли бизнеса других компаний;

- Ликвидация и дарение имущества;

- Доходы и расходы от операций с ценными бумагами.

Проводки бывают следующими:

- Дт91Кт99 – получена прибыль;

- Дт99Кт91 – получен убыток.

Эта процедура списания итогов по счетам 90 и 91 называется реформацией баланса. Многие экономисты под этим термином понимают непосредственное распределение аккумулированной прибыли со счета 84.

Аналогично на счет 99 переносится сальдо со счетов 76 «Чрезвычайные доходы и расходы» (например, страховое возмещение или потери от стихийных бедствий) и 10 «Материалы» (стоимость принятых товарно-материальных ценностей, которые непригодны в производстве).

Нераспределенная прибыль увеличивается при обнаружении ошибок в бухгалтерской отчетности, которые привели к завышению расходов. А также при невостребованных дивидендах акционерами, если с момента их начисления прошло более трех лет. Соответственно, ошибки, создавшие завышение доходов, уменьшат аккумулированную прибыль.

Составляющие нераспределенной прибыли не всегда являются денежными средствами в виде наличности или на расчетном счете (уценка основных средств увеличивает прибыль, но денег не прибавляет). Это нужно учитывать при проведении экономического анализа.

В последних числах отчетного года главный бухгалтер проводит списание итогового сальдо (прибыль или убыток) со счета 99 на счет 84 «Нераспределенная прибыль».

Оформляются проводки:

- Дт99Кт84 – при получении прибыли;

- Дт84Кт99 – при получении убытка.

После этого счет 99 обнуляется и до начала следующего года операций по нему не проводят. Счет 84 является активно-пассивным. Перед занесением итоговой суммы аккумулированной прибыли в отчетность из нее вычитается сумма налога на прибыль (впоследствии она может корректироваться).