Вывоз товаров и собственной продукции за пределы России – финансово выгодная операция для налогоплательщиков. Законодательство предусматривает особенный порядок начисления и возмещения налога на добавленную стоимость (НДС) для предприятий, участвующих в экспортной деятельности:

- ставка НДС по отгруженным на экспорт товарам/услугам установлена в размере 0%;

- налог, уплаченный при покупке предназначенных для вывоза за рубеж изделий, подлежит возмещению из государственного бюджета.

Ввиду необходимости возврата из бюджета уплаченного на российской территории НДС фискальные органы с особенным вниманием относятся к предприятиям, применяющим экспортные операции. Необоснованно заявленное возмещение НДС или несоблюдение регламента подтверждения права на применение льготной ставки налога чревато солидными доначислениями платежей в бюджет и штрафными санкциями.

Специфика экспортного НДС

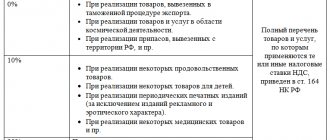

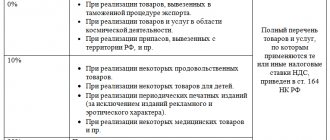

При приобретении товаров или производстве собственной продукции/работ в стоимость единицы товара изначально заложен НДС, уплаченный поставщику. При перепродаже такого изделия на российской территории компания будет вынуждена 10% или 18% от суммы реализации заплатить в бюджет.

Если же этот товар продать иностранному предприятию, то обязанность уплачивать НДС у экспортера отпадает, поскольку для таких операций предусмотрено использование ставки НДС в 0%.

Пример

Компания А. приобрела для реализации товары на сумму 118000 рублей, уплатив поставщику НДС в размере 18000 рублей. Для реализации у компании есть два варианта – продать товар российской компании, либо переправить контрагенту в Белоруссию. Следует определить рентабельность обеих сделок. При продаже в России:

Сумма реализации составит 150000 рублей, из которых НДС – 22881 руб. С учетом «входящего» налога компания А. обязана уплатить государству НДС в сумме (22881 – 18000) = 4881 руб. Прибыль от операции составит 32000 руб., включая НДС к уплате 4881 руб. Чистая прибыль – 27119 руб.

При экспорте в Белоруссию:

Реализация составит те же 150000 рублей, однако, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо этого, А. имеет право вернуть из бюджета ранее уплаченную поставщику сумму в размере 18000 рублей. Прибыль составит 32000 руб., плюсом к ней пойдет возмещенный НДС, итого чистая прибыль составит 50000 рублей.

Как видно из примера, экспортные операции способны практически вдвое увеличить прибыль, что, несомненно, является выгодным для российской компании. Однако получение повышенного дохода связано с необходимостью подтверждения налоговым структурам применение нулевой ставки по НДС.

Формирование и передача универсальных передаточных документов

Так как компании и ИП на упрощенке не являются налогоплательщиками по НДС, они при совершении операции с прослеживаемой продукцией должны оформлять не счета-фактуры, а универсальные передаточные документы (УПД).

УПД — это документ, который объединяет в себе элементы как счета-фактуры, так и первичного передаточного документа. Кроме того, в нем указываются реквизиты прослеживаемости товаров. При реализации продукции, подлежащей прослеживаемости, УПД нужно подписывать усиленной квалифицированной ЭЦП и передавать покупателю в электронном формате через оператора ЭДО.

Но в некоторых случаях УПД можно передавать покупателю на бумажном носителе. К примеру, если прослеживаемые товары продаются физлицам для целей, которые не связаны с предпринимательством, или самозанятым, являющимся плательщиками НПД.

В настоящее время нет утвержденной формы УПД, но налогоплательщики на УСН могут использовать формы документов, разработанные ими самостоятельно. Либо можно использовать форму УПД, которую ФНС рекомендовала к применению в Письме от 21.10.2013 г. № ММВ-20-3/[email protected]

Если компания самостоятельно разрабатывается форму УПД, то в ней должны быть:

- регистрационный номер партии прослеживаемой продукции;

- единица измерения прослеживаемой продукции;

- количество прослеживаемой продукции в количественной единице измерения прослеживаемости.

Если прослеживаемые товары происходят не из страны — участницы ЕАЭС, то в УПД нужно указать также страну происхождения продукции и регистрационный номер декларации на нее (п. 5.2 ст. 169 НК РФ).

После 1 июля 2022 года в УПД нужно обязательно заполнять строку «5а» — «Документ об отгрузке № п/п» (Письмо ФНС от 17.06.2021 г. № 3Г-3-3/[email protected]).

Актуальные формы основного и корректировочного УПД представлены в Письме ФНС от 28.05.2021 г. № ЕА-4-15/7407.

Как подтвердить нулевую ставку при экспортной операции

Перечень таможенной документации, прилагаемой к декларации по НДС и обосновывающий правомерное применение нулевой налоговой ставки, зависит от направления экспортных операций:

- вывоз товаров в страны Евразийского экономического союза (бывшие республики СССР);

- отгрузка в прочие страны, находящиеся за пределами ЕАЭС.

Экспорт в страны ЕАЭС

При перемещении товаров в Евразийский экономический союз (ЕАЭС) – Белоруссию, Армению, Казахстан или Киргизию – применяется упрощенный таможенный регламент, поэтому перечень документов, необходимых для обоснования применения ставки в 0%, достаточно ограничен. Продавец должен предъявить в налоговую службу следующие бумаги:

- транспортные и товарные документы на экспортный груз;

- заявительные документы на ввоз товаров и подтверждение уплаты покупателем косвенных налоговых платежей;

- контракт между российским продавцом и покупателем из стран ЕАЭС.

Поскольку между таможенной и налоговой службами налажен двусторонний электронный обмен данными о ввозе/вывозе товаров, предъявление документов в бумажном варианте не обязательно. Фирме-экспортеру достаточно сформировать реестр необходимой документации в электронном виде и передать его в налоговую инспекцию.

Экспорт в другие иностранные государства

При экспорте товаров в страны, не входящие в ЕАЭС, подтвердить применение 0%-й ставки НДС можно соответствующими документами:

- копия внешнеторгового контракта либо, при его отсутствии, акцепт или оферта;

- договор оказания посреднических услуг – если экспорт осуществляется через третье лицо (поверенного, агента, посредника);

- таможенная декларация (копия либо реестр в электронном виде);

- товарные и транспортные документы (коносамент, грузовая накладная CMR, авиа- или комбинированные накладные).

Все предъявляемые документы должны иметь официальные пометки таможенных служб, свидетельствующие о фактическом вывозе товара с территории России.

Налоговые органы при камеральной проверке могут затребовать банковские выписки или счета-фактуры по экспортной сделке, поэтому продавцу целесообразно подготовить копии документов для приложения к декларации по НДС.

Обязательный переход на электронный документооборот

При Национальной системе прослеживаемости продукции организации на УСН при работе с такими товарами обязаны присваивать им регистрационные номера, а также фиксировать в первичной документации реквизиты прослеживания и сдавать отчетность в ИФНС обо всех операциях с прослеживаемой продукцией.

Данные обязанности выполняются при применении электронного документооборота, к примеру, к ним относятся:

- отправка уведомлений о ввозе и вывозе прослеживаемой продукции;

- прием информации о присвоенных товарам реквизитах прослеживания;

- передача покупателям первичных документов в электронной форме, подтверждающих факт реализации прослеживаемой продукции;

- сдача в ИФНС отчетности по операциям с прослеживаемой продукцией.

Таким образом, если компания на УСН решила работать с прослеживаемой продукцией, она должна организовать электронный документооборот, для чего заключить договор с оператором ЭДО.

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным.

Помощь СБ Карго

помогает выполнить таможенное оформление импортируемых и экспортируемых грузов по двум основным схемам: на собственный контракт и на контракт клиента. Мы можем полностью взять на себя таможенное оформление, включая подготовку пакета документов: необходимых сертификатов, деклараций, разрешений. Можем и заключить договор напрямую с поставщиком и привезти груз в Россию, в последующем передав его клиенту по договору комиссии или договор купли-продажи.

Мы компетентны в международных перевозках и таможенном оформлении любых категорий грузов, в том числе ценных, опасных, скоропортящихся. Сотрудничать с нами удобно и выгодно. Чтобы воспользоваться нашими услугами, подготовьте инвойс, упаковочный лист и контракт ВЭД. Это основные документы, который нам потребуются для расчетов и заключения договора. Напоминаем наш телефон и электронную почту

Последствия несоблюдения экпортером предписанного регламента

Отсутствие полного пакета документов или нарушение срока представления их в налоговый орган оборачивается для экспортера следующими санкциями:

- доначисление НДС по ставке 18% (10% – при экспорте товаров из соответствующего перечня);

- налоговая база определяется по моменту фактического пересечения грузом границы РФ;

- исчисление пени с даты отгрузки товара.

Если экспортер опоздал по времени с предоставлением документов, то он может рассчитывать на возмещение НДС в следующем налоговом периоде. После того, как полный перечень документов будет передан в ФНС, контролирующий орган принимает решение о проведении камеральной проверки. Однако эта процедура начнется только с начала следующего квартала и будет продолжаться три месяца.

Регистрация участников ВЭД

Раньше регистрация участников ВЭД была сложной процедурой, но сейчас, с введением электронного декларирования этот процесс упростился.

Все, что требуется от импортера, при первом обращении в таможенные органы в качестве декларанта подать документы, подтверждающие статус индивидуального предпринимателя и представляющие таможне определенные сведения о нем.

В перечень документов входят:

- ФИО ИП;

- свидетельства ИНН, ОГРНИП;

- коды ОКПО и ОКВЭД;

- банковские реквизиты ИП;

- адрес регистрации по месту жительства;

- свидетельство о регистрации ИП (ЕГРИП).

Добровольность при применении нулевой ставки НДС

Применение любых льгот для налогоплательщика носит исключительно добровольный порядок. Достаточно часто организации не пользуются положенными послаблениями, если не уверены, что могут достоверно и аргументированно подтвердить свое право на льготу.

В отличие от установленных законом налоговых привилегий, использование при экспортных операциях нулевой ставки НДС – обязательное условие. Налогоплательщик не освобождается от уплаты налога, он должен на общих правах вести учет облагаемых операций и предоставлять в налоговый орган декларацию по НДС.

Помимо этого, налогоплательщику обязательно следует разделять учет операций по стандартным ставкам (10% и 18%) и по нулевой ставке. «Входящий» НДС по товарам/услугам, впоследствии используемым при экспортных операциях, должен учитываться отдельно. Сюда входят расходы на приобретение материалов и сырья, товаров для продажи, транспортные услуги сторонних компаний, аренда складов и т.д. Вся сумма налога по приобретенным ресурсам, идущим на обеспечение экспорта, подлежит возмещению из бюджета, поэтому во избежание налоговых споров, необходимо строгое ведение учета.

Помните: экспортные сделки сопровождаются обязательным выставлением счета-фактуры с выделенной нулевой ставкой. Документ должен быть выписан не позднее пяти дней после совершения отгрузки.

Налоговое оформление

Налоговое оформление экспорта тоже неразрывно связано с НДС. Налог начисляется, уплачивается экспортером при пересечении товаров границы РФ. Налоговая база включает стоимость экспортируемой продукции, акциз, таможенные пошлины. Не уплатили вовремя НДС? Товар не покинет зону временного хранения. Кроме того, просрочка платежа приводит к начислению пени. Соответственно, расходы на налоговое оформление экспорта возрастают.

Если соблюдены все условия, предусмотренные действующим законодательством, уплаченный НДС принимается к вычету. Для этого выручка от операции должна быть налогооблагаемой. Также основными условиями являются оплата экспортного НДС в полном объеме, представление всех подтверждающих первичных документов и своевременное оприходование товара, отражение его в учете.

При упрощенной системе налогообложения экспортных НДС к вычету не принимается. При КСН «Доходы» налог включается в стоимость товара. Если при определении налогооблагаемой базы учитываются понесенные расходы, НДС нужно включать в состав затрат.

Специфика бухучета экспорта определяется еще и тем, куда экспортируются товары. Свои особенности имеет оформление бухгалтерских документов при сотрудничестве компании с контрагентами из ЕАЭС. Так или иначе, но учет экспорта должен быть непрерывным и профессиональным. Обращайтесь к специалистам!

Когда экспортер может получить бюджетные деньги

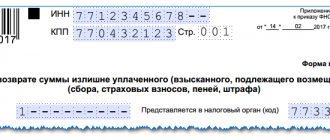

По завершении трехмесячной камеральной проверки налоговая служба выносит решение, в котором предписывает полностью или частично возместить компании-экспортеру уплаченный «входной» НДС. На принятие решения закон выделяет контролирующему органу не более 7 календарных дней.

Налогоплательщик может заявить о намерении направить сумму возмещения на покрытие имеющейся недоимки по обязательным платежам. Если такое заявление не поступило в ФНС, в течение пяти банковских дней на расчетный счет экспортера должна поступить сумма возмещения.