Оценочные обязательства – это обязательства с неопределенной величиной и (или) сроком погашения. Этот термин введен ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». Он аналогичен понятию резервов по МСФО (IAS) 37 «Резервы, условные обязательства и условные активы». В данной статье речь пойдет о том, как начислить оценочные обязательства в 1С:ЗУП 3.1.

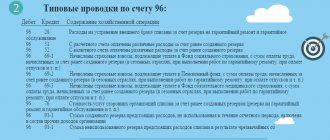

При начислении отпуска в 1С:ЗУП без использования делаются проводки:

- Дебет счета затрат (например, 20) – Кредит счета начисления зарплаты (70);

- Дебет счета затрат (например, 20) – Кредит счета начисления взносов (69).

В результате в период ежегодных отпусков затраты окажутся очень большими. Чтоб этого не случилось, еще до того, как сотрудники взяли отпуска, затраты на них уже отражаются на счете затрат. Проводка в бухучете выглядит вот так:

- Дебет счета затрат (например, 20) – Кредит счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов).

Для того чтобы начислить отпуск теперь, используется списание резерва отпусков с 96 счета:

- Дебет счета 96 – Кредит счета начисления зарплаты (70);

- Дебет счета 96 – Кредит счета начисления взносов (69).

Обратите внимание, мы не будем говорить о счетах учета, а только о том, как правильно начислить оценочные обязательства ЗУП 3.1 – проводки будут сформированы в той бухгалтерской системе, где ведется регламентированный учет.

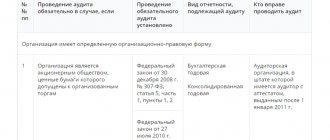

Обязательные бухгалтерские резервы 2020–2021: классификация, виды, нормативные акты

Резервы в бухучете можно разделить на 3 группы:

- уточняющие — предназначены для корректировки балансовой стоимости некоторых активов (резервы под обесценение МПЗ и (или) финвложений, резерв по сомнительным долгам);

- условные — резервы, связанные с появлением у фирмы условных фактов хозяйственной деятельности (обусловленные наступлением в будущем высоковероятных событий: заведомо проигрышного судебного разбирательства; реструктуризации фирмы и др.);

- целевые — резервы предстоящих расходов на конкретные цели (например, на гарантийный ремонт, предстоящую оплату отпусков и др.).

Первая группа резервов отражается на специально предназначенных для них счетах:

- 14 «Резервы под снижение стоимости материальных ценностей»;

- 59 «Резервы под обесценение финансовых вложений»;

- 63 «Резервы по сомнительным долгам».

С нюансами сомнительного резерва знакомьтесь с помощью материала «Резервы по сомнительным долгам в бухгалтерском учете».

Каждый из указанных видов резервов этой группы подчиняется своим законодательным требованиям:

- с 2022 года оценивать МПЗ и решать вопрос с созданием / корректировкой резерва под их обесценение нужно на каждую отчетную дату (разд. III ФСБУ 5/2019 «Запасы»). Ранее резерв создавался по результатам годовой инвентаризации (п. 25 ПБУ 5/01);

Порядок работы с резервом под обесценение МПЗ по правилам нового ФСБУ 5/2019 подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

- при наличии признаков обесценения финвложений резерв создается в соответствии с пп. 37–39 ПБУ 19/02 «Учет финансовых вложений» (утв. приказом Минфина РФ от 10.12.2002 № 126н);

- появление сомнительных долгов требует от фирмы создания резерва в соответствии п. 70 положения по ведению бухучета и отчетности (утв. приказом Минфина РФ от 29.07.1998 № 34н), п. 11 ПБУ 10/99 «Расходы организации» (утв. приказом Минфина РФ от 06.05.1999 № 33н).

Резервы из 2-й и 3-й групп носят название оценочных обязательств и формируются исходя из требований ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина РФ от 13.12.2010 № 167н).

В следующих разделах остановимся на нюансах формирования одного из обязательных бухгалтерских резервов — по оплате предстоящих отпусков.

Бухгалтерский учет

Для учета каждого вышеназванных оценочных резервов используются 3 бухгалтерских счета соответственно: 14, 59, 63.

Главной особенностью данных счетов является то, что они не отражаются в бухгалтерской отчетности отдельными строками, но уменьшают соответствующие показатели по строкам «Запасы», «Финансовые вложения» и «Дебиторская задолженность».

Готовые работы на аналогичную тему

Курсовая работа Учет оценочных резервов 410 ₽ Реферат Учет оценочных резервов 230 ₽ Контрольная работа Учет оценочных резервов 250 ₽

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Создание оценочных резервов осуществляется за счет прибыли, то есть относится на счет прочих доходов и расходов 91.

Замечание 1

Стоит отметить что оценочные резервы не являются точными величинами, так как рассчитываются на основании профессионального суждения главного бухгалтера или привлекаемого эксперта.

Отражение рассматриваемых объектов в учетной системе является обязательным для всех экономических субъектов. Исключение составляют те из них, которые вправе вести упрощенный учет и закрепили это в своей учетной политике. Создание резерва и его последующая корректировка, а также проверка изменения условий, обязывающих создание конкретного оценочного резерва, производится единожды в год перед составлением годовой отчетности. При необходимости экономический субъект может закрепить более частое проведение данной процедуры. Однако так как это довольно трудоемкий процесс для учетных работников, в учетной практике, как правило, ограничиваются соблюдением общепринятого ежегодного обязательства.

Рассмотрим учет каждого из названных оценочных резервов в отдельности.

Отпускные обязательства — правила резервирования

Оценочное обязательство по оплате предстоящих отпусков — один из обязательных в бухучете резервов. При его формировании важно помнить, что:

- создание бухгалтерского отпускного резерва — обязанность каждой фирмы, имеющей в штате сотрудников (кроме представителей малого бизнеса, ведущих упрощенный бухучет (п. 3 ПБУ 8/2010));

- формирование резерва связано с необходимостью исполнения требований трудового законодательства о необходимости предоставления работникам оплачиваемых отпусков (ст. 114–115 ТК РФ);

- отраженная в отчетности сумма отпускного резерва позволяет ее пользователям делать верные выводы о наличии отпускных обязательств на отчетную дату.

Схема его формирования законодательно не регламентирована, однако при его разработке важно учесть несколько основополагающих правил:

- правило периодичности — отпускное оценочное обязательство создается на каждую отчетную дату;

- правило рациональности — компания вправе выбрать критерий резервирования (отдельно по каждому сотруднику, по подразделениям или фирме в целом) в зависимости от масштабов компании и условий хозяйствования;

- правило тождественности счетов — статьи расходов, на которые относятся отпускные резервные отчисления, совпадают с расходной статьей, в которую включается зарплата сотрудников.

На каких счетах и какими проводками отражается начисленная зарплата — расскажет материал «Учет заработной платы в бухгалтерском учете (нюансы)».

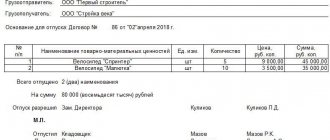

Как определить сумму резерва

Скажем, вы определились, что у вашей компании есть оценочное обязательство. Теперь нужно рассчитать сумму, на которую будем формировать резерв. Конкретный порядок определения размера отчислений в резерв в ПБУ 8/2010 не определен. Резерв создается в сумме, отражающей наиболее достоверную денежную оценку расходов, необходимых для погашения обязательства. Эта оценка определяется вами самостоятельно на основе имеющихся фактов или опыта аналогичных операций, а иногда с помощью независимых экспертов. Обязательно составьте документ и зафиксируйте проведенную оценку затратпп. 15, 16 ПБУ 8/2010.

При расчете величины резерва надо придерживаться некоторых правил. Покажем на примерах.

Пример 1. Определение суммы резерва по судебному иску

/ условие / По состоянию на отчетную дату организация является стороной судебного разбирательства. На основе заключения юристов сделан вывод, что более вероятно, что судебное решение будет принято не в ее пользу. Ожидается, что с вероятностью 80% сумма потерь составит 300—500 тыс. руб. либо с вероятностью 20% — от 600 тыс. руб. до 1000 тыс. руб.

/ решение / Сначала считаем среднее арифметическое из наибольшего и наименьшего значений интервала:

- (300 тыс. руб. + 500 тыс. руб.) / 2 = 400 тыс. руб. — вероятность 80%;

- (600 тыс. руб. + 1000 тыс. руб.) / 2 = 800 тыс. руб. — вероятность 20%.

В качестве суммы резерва принимается средневзвешенная величина:

400 тыс. руб. х 0,80 + 800 тыс. руб. х 0,20 = 480 тыс. руб.

Оценочное обязательство по судебному разбирательству признается в бухучете в размере 480 тыс. руб.

Если предполагаемый срок платежа по оценочному обязательству превышает 12 месяцев после отчетной даты, то при расчете размера резерва нужно учитывать ставку дисконтированияп. 20 ПБУ 8/2010.

Пример 2. Определение суммы резерва с учетом ставки дисконтирования

/ условие / Организация рассчитывает величину оценочного обязательства по состоянию на 31 декабря 2014 г. Предполагаемая величина подлежащего погашению обязательства — 1500 тыс. руб. Срок погашения обязательства — 15 июля 2016 г. Ставка дисконтирования, принятая организацией, — 14%.

/ решение / Считаем стоимость оценочного обязательства на отчетную дату (она называется приведенной стоимостью).

Определяем КД: 1 / (1 + 0,14)1,5 = 0,8216.

Итак, смотрим, что же у нас получилось по годам.

| Дата | Расходы, увеличивающие сумму оценочного обязательства, тыс. руб. | Приведенная стоимость оценочного обязательства, тыс. руб. |

| 31 декабря 2014 г. | — | 1232,4 (1500 тыс. руб. х 0,8216) |

| 31 декабря 2015 г. | 172,5 (1232,4 тыс. руб. х 0,14) | 1404,9 (1232,4 тыс. руб. + 172,5 тыс. руб.) |

| 30 июня 2016 г.* | 95,1 (1404,9 тыс. руб. х 0,0677**) | 1500,0 (1404,9 тыс. руб. + 95,1 тыс. руб.) |

* Для упрощения расчетов принято решение определить приведенную стоимость исходя из периода отсрочки 1 год 6 месяцев, то есть до 30.06.2016. Оставшиеся до момента оплаты 15 дней (01.07.2016—15.07.2016) решено не учитывать при дисконтировании, так как эффект от этой процедуры несущественный.

** Полугодовая ставка дисконтирования равна 6,77%.

Ежегодно сумма оценочного обязательства будет увеличиваться в связи с ростом его приведенной стоимости.

Еще хотелось бы несколько слов сказать о формировании резерва по заведомо убыточным договорамп. 2 ПБУ 8/2010.

Пример 3. Определение суммы резерва по убыточным договорам

/ условие / Организация заключила договор на поставку производимой ею продукции. Ожидаемая выручка составляет 800 тыс. руб. (без НДС). Организация оценивает, что вследствие роста цен на сырье расходы на производство предусмотренной договором продукции составят 1100 тыс. руб. (без НДС). На отчетную дату компания еще не начала исполнять свои обязательства по договору. Неустойка за расторжение договора составит 400 тыс. руб.

/ решение / Договор является заведомо убыточным, поскольку неизбежные расходы на его исполнение (1100 тыс. руб.) превышают ожидаемые поступления по нему (800 тыс. руб.). Убыток составит 300 тыс. руб. (1100 тыс. руб. – 800 тыс. руб.). А если компания откажется от исполнения договора, то должна будет заплатить неустойку (400 тыс. руб.).

В таком случае оценочное обязательство признается в бухгалтерском учете в сумме возможного чистого убытка при исполнении договора (300 тыс. руб.), которая меньше, чем сумма неустойки за неисполнение договора (400 тыс. руб.).

Если бы организация решила все-таки расторгнуть договор и заплатить штраф, то в учете была бы отражена именно сумма штрафных санкций (400 тыс. руб.).

Способы расчета отпускных обязательств

Создающая отпускной резерв фирма свободна в выборе методики расчета суммы отпускного обязательства. Единственное требование — применяемый алгоритм должен обеспечить наиболее достоверный результат.

Среди получивших распространение на практике методик можно назвать (например):

- нормативный метод (налоговый) — расчет отчислений в резерв осуществляется по правилам НК РФ (ст. 324.1 НК РФ);

- МСФО-метод (см. пример далее);

- пропорциональный метод — в его основе следующая схема: за первый отработанный после отпуска или приема на работу месяц обязательство фирмы перед сотрудником составляет ориентировочно 1/11 часть от зарплатных начислений, аналогично на конец последующих отработанных месяцев отпускное обязательство рассчитывается пропорционально числу отработанных месяцев: 2/11, 3/11, 4/11 и др.;

- среднедневной (групповой или индивидуальный) метод — сумма отпускного обязательства рассчитывается по группе сотрудников или персонально по каждому из них исходя из количества заработанных неиспользованных дней отпуска на каждую отчетную дату и величины среднего дневного заработка.

Рассмотрим на примере, как рассчитать отпускное обязательство МСФО-методом.

Пример

В структуре ООО «Винзор» 3 подразделения:

- административно-хозяйственное (АХП);

- производственно-техническое (ПТП);

- снабженческо-сбытовое (ССП).

Учетной политикой ООО «Винзор» установлено:

- объем отчислений в резерв по оплате отпусков определяется исходя из зарплатных начислений каждого подразделения (включая страховые взносы);

- начисления вновь принятым и уволившимся в месяце сотрудникам в расчет не включаются;

- каждый отработанный полностью месяц дает право сотруднику на 2,33 дня ежегодного оплачиваемого отпуска;

- сумма отчислений в резерв определяется ежемесячно, что позволяет учесть все зарплатные изменения (увеличение или снижение зарплаты);

- формула для расчета отчислений в резерв по каждому подразделению (ОР):

ОР = (ФОТ + страховые взносы за месяц) / 28 × 2,33.

К примеру, на 31 октября сделаны проводки в бухучете ООО «Винзор», связанные с зарплатными начислениями и отчислениями в отпускной резерв:

| Дебет | Кредит | Сумма, руб. | Расшифровка проводки |

| 26 | 70,69 | 478 956 | Начислена зарплата сотрудникам АХП |

| 20 | 70,69 | 1 437 237 | Начислена зарплата работникам ПТП |

| 44 | 70,69 | 321 523 | Начислена зарплата сотрудникам ССП |

| 26 | 96 | 39 856 (478 956 / 28 × 2,33) | Начислен резерв на оплату отпусков сотрудникам АХП |

| 20 | 96 | 119 599 (1 437 237 / 28 × 2,33) | Начислен резерв на оплату отпусков работникам ПТП |

| 44 | 96 | 26 755 (321 523 / 28 × 2,33) | Начислен резерв на оплату отпусков сотрудникам ССП |

Пример расчета отпускного резерва другим способом см. в материале «Отражение резерва на оплату отпусков в бухгалтерском учете».

Можно ли использовать созданный в бухгалтерском учете резерв для оплаты отпуска, предоставляемого авансом, или для оплаты учебного отпуска, узнайте в готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Можно ли облегчить отпускное резервирование — узнайте из следующего раздела.

Поддержка автоматического расчета резервов по сомнительным долгам в «1С:Бухгалтерии 8» (ред. 3.0)

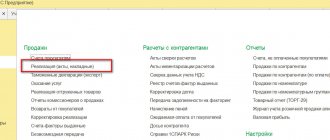

В программе «1С:Бухгалтерия 8» редакции 3.0 автоматический расчет резервов по сомнительным долгам устанавливается:

- в бухгалтерском учете — в форме Учетная политика (раздел Главное —> Настройки —> Учетная политика);

- для целей налогообложения прибыли — в форме Настройки налогов и отчетов (раздел Главное —> Настройки —> Налоги и отчеты).

По умолчанию формирование резервов по сомнительным долгам в программе отключено.

Если резервы по сомнительным долгам создаются в бухгалтерском учете, то в форме Учетная политика нужно установить флаг Формируются резервы по сомнительным долгам.

Если резерв по сомнительным долгам создается в налоговом учете, то в форме Настройки налогов и отчетов в разделе Налог на прибыль нужно установить флаг Формировать резервы по сомнительным долгам.

Если установлен хотя бы один из указанных флагов, то в обработку Закрытие месяца будет включена регламентная операция Расчет резервов по сомнительным долгам. Если сомнительная задолженность отсутствует, то документ все равно будет создан, но не будет иметь движений по регистрам.

Сомнительной задолженностью для целей автоматического формирования резерва в бухгалтерском и налоговом учете в программе считается непогашенная задолженность, отраженная на счетах 62.01 «Расчеты с покупателями и заказчиками» и 76.06 «Расчеты с прочими покупателями и заказчиками».

Обращаем внимание, что в программе резервы формируются только по договорам в рублях.

Для отсчета срока возникновения сомнительной задолженности используются показатели:

- Срок оплаты долга покупателями, установленный в настройках параметров учета (рис. 1). Доступ к параметрам учета осуществляется по одноименной гиперссылке из раздела Администрирование;

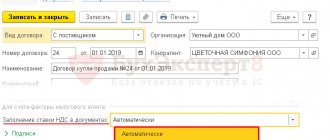

- Установлен срок оплаты по договору — в форме договора с контрагентом (рис. 2).

Рис. 1. Настройка параметров учета

Рис. 2. Установка срока оплаты в договоре с покупателем

Дата, с которой отсчитывается срок возникновения сомнительной задолженности, в программе определяется следующим образом:

- если в договоре установлен срок оплаты, то задолженность считается сомнительной, если она не погашена (полностью или частично) через указанное количество дней, начиная с даты возникновения дебиторской задолженности;

- если в договоре не установлен срок оплаты, то сомнительной считается задолженность, которая не погашена (полностью или частично) через количество дней, которое указано в настройках параметров учета, начиная с даты возникновения дебиторской задолженности.

Обращаем внимание, что для целей формирования резервов по сомнительным долгам в программе не проверяется, является ли дебиторская задолженность действительно сомнительной (не обеспечена гарантиями, залогом и т.д.). Установить такую проверку в программе можно опосредовано через значение показателя Установлен срок оплаты по договору в карточке договора с контрагентом. Если организация получила от покупателя обеспечение задолженности или у нее есть уверенность в его платежеспособности, то для исключения данной задолженности из расчета резервов по ней достаточно указать в этом показателе заведомо длительный срок оплаты (в календарных днях).

Начисление и корректировка резерва по сомнительным долгам в бухгалтерском и налоговом учете в программе выполняется с помощью регламентной операции Расчет резервов по сомнительным долгам.

По умолчанию указанную регламентную операцию программа предлагает выполнять ежемесячно. Организации, которые представляют налоговые декларации по налогу на прибыль один раз в квартал, для соблюдения принципа рациональности учета могут выполнять расчет резервов также один раз в квартал (в марте, в июне, в сентябре и в декабре). Для отказа от выполнения регламентной операции Расчет резервов по сомнительным долгам достаточно перед выполнением закрытия месяца в первом и втором месяцах каждого квартала в контекстном меню регламентной операции выбрать команду Пропустить операцию.

Регламентная операция Расчет резервов по сомнительным долгам выполняется в два этапа:

- вычисляется сомнительная дебиторская задолженность. С 2022 года при наличии встречных обязательств перед контрагентом для расчета резерва дебиторская задолженность контрагента уменьшается на кредиторскую задолженность перед контрагентом. Данное изменение поддержано в программе, начиная версии 3.0.46.19;

- вычисляются резервы и формируются записи в регистр бухгалтерии и записи в регистр сведений Расчет резервов по сомнительным долгам. Размер отчислений в резерв рассчитывается в процентах от суммы долга в зависимости от длительности просрочки (интервальный способ), то есть по правилам налогового учета (п. 4 ст. 266 НК РФ). В налоговом учете величина резерва определяется с учетом ограничения, рассчитанного регламентной операцией Расчет долей списания косвенных расходов.

При выполнении регламентной операции Расчет долей списания косвенных расходов выполняется нормирование величины резерва по сомнительным долгам, которая может приниматься в налоговом учете по налогу на прибыль.

Предельный размер резерва по итогам налогового периода ограничивается величиной 10% от выручки отчетного года. Предельный размер резерва по итогам отчетного периода с 2022 года рассчитывается как наибольшая из двух величин: 10 % выручки за указанный отчетный период или за прошлый год. Данное изменение поддержано в программе, начиная версии 3.0.46.19.

На практике эта норма означает следующее: если общая сумма резервов, исчисленных исходя из срока возникновения задолженности, превышает предельный размер, то сумма резерва по каждому долгу, признаваемая внереализационным расходом, нормируется путем умножения на коэффициент. Коэффициент рассчитывается как отношение суммы резервов по нормативу к общей сумме резервов, исчисленных исходя из срока возникновения задолженности. Рассчитанный таким образом коэффициент вводится в показатель Резервы по долгам регистра сведений Доли списания косвенных расходов.

Формирование отпускного резерва: можно ли сблизить правила в бухгалтерском и налоговом учете?

Фирма может принять решение создавать отпускной резерв только в бухучете (БУ), поскольку создание аналогичного резерва в налоговом учете (НУ) необязательно. В такой ситуации невозможно избежать разниц по ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина РФ от 19.11.2002 № 114н).

При создании отпускного резерва одновременно в БУ и НУ следует учитывать следующее:

- в БУ законодательно установленные алгоритмы создания отпускного резерва отсутствуют, но в отчетности рассчитанная сумма отпускных обязательств перед работниками должна отражаться в достоверной оценке;

- в НУ регламент создания резерва прописан в ст. 324.1 НК РФ: в учетной политике должны найти отражение следующие аспекты:

- способ резервирования;

- предельная сумма отчислений;

- ежемесячный процент отчислений.

В общем случае, если работник идет в очередной отпуск, а его отпускные уже зарезервированы:

- начисление отпускных происходит за счет резерва (Дт 96 Кт 70);

- признание расходов: в БУ расход признается единовременно на всю сумму отпускных;

- в НУ — в тех месяцах, к которым относятся фактические отпускные дни (см. письмо Минфина РФ от 09.01.2014 № 03-03-06/1/42);

Кроме того, необходимо отметить, что резерв на оплату отпусков в НУ создается непосредственно под отпуска отчетного года и на конец года он редко имеет остаток. В бухучете отпускной резерв включает все обязательства фирмы перед работниками по заработанным, но не использованным отпускным за весь период их работы в данной фирме.

Данные обстоятельства не позволяют признавать расходы на формирование отпускного резерва в НУ и БУ по тождественным алгоритмам, и обходиться совсем без временных разниц не получится.

Подробности создания налогового резерва на оплату отпусков узнайте из материала «Создание резерва на оплату отпусков в налоговом учете».

Инвентаризация оценочных обязательств и резервов

В декабре подводится итог по начислению ОО. Для этого используется тот же документ «Резервы отпусков» за декабрь месяц. Он рассчитывает оценочные обязательства по каждому сотруднику, причем и по БУ и по НУ используется метод МСФО, как более точный. Далее зачитываются данные, которые получаются при сравнении начисленных оценочных обязательств с окончательным расчетом за год.

- То есть по каждому сотруднику вычисляется количество неиспользованных дней отпуска и его средний заработок (такой же, как при расчете отпуска). Далее вычисляется произведение этих величин;

- Вычитается сумма ОО, начисленных в предыдущих периодах;

- Рассчитывается разница между исчисленной и накопленной суммой;

- Тот же алгоритм используется для расчета взносов и «травматизма»;

- Итог консолидируется по подразделениям и передается в систему бухучета.

Пример такого документа приведен ниже.

Рис.8 Расчет оценочных обязательств за декабрь месяц

Видно, что данные по БУ и НУ совпадают, то есть в БУ исчезли временные разницы (которые возникли, поскольку в БУ был использован метод начисления по МСФО).

В бухучете суммы излишне начисленных оценочных обязательств (суммы со знаком «минус») списываются проводкой:

- Дебет счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов) — Кредит счета 91.

Важно отметить, что при установке в настройках учетной политики по оценочным обязательствам флажка «Переоценивать ежемесячно» (Рис. 1) отрицательные суммы будут списываться ежемесячно.

Если же сумма получается со знаком «плюс», необходимо доначислить оценочные обязательства все той же проводкой:

- Дебет счета затрат (например, 20) – Кредит счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов).

Итоги

В бухучете резервы формируются с целью достоверной оценки активов и необходимости представления пользователям реальных отчетных данных об обязательствах фирмы. Методики формирования резервных сумм для целей бухучета законодательно не регламентированы, поэтому разрабатывать их необходимо самостоятельно.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.