Из учетной терминологии было исключено понятие «суммовой разницы». Все попадавшие под это определение операции стали именоваться курсовыми разницами. Это значительно упростило ведение учета и способствовало сближению требований в бухгалтерском виде учета и налоговом.

Вопрос: Учитывается ли во внереализационных доходах для целей налога на прибыль положительная курсовая разница, возникающая у посредника, при возмещении понесенных им затрат принципалом (доверителем, комитентом) (п. 11 ст. 250 НК РФ)? Посмотреть ответ

Понятие курсовых разниц

Термин курсовой разницы собирательный, он включает в себя сведения о разнице в стоимости одного объекта, возникающей в связи с оценкой в разных валютах. Если актив приобретался по цене, установленной в иностранной валюте, то в учете сделка купли-продажи отражается в рублевом эквиваленте.

Вопрос: Включаются ли во внереализационные доходы для целей налога на прибыль положительные курсовые разницы от переоценки средств целевого финансирования (целевых поступлений) (п. 11 ст. 250 НК РФ)? Посмотреть ответ

Перевод в национальные валютные знаки осуществляется по курсу, утвержденному ЦБ РФ на дату исполнения имеющегося обязательства. До момента фактического принятия объекта к учету может пройти время, за которое величина курса будет обновлена. Разница между пересчитанными на рубли стоимостными оценками на момент возникновения обязательств и день постановки актива на баланс будет считаться курсовой.

СПРАВОЧНО! Использование термина курсовых разниц характерно для компаний, осуществляющих экспортно-импортную деятельность.

Возникновение разницы в стоимостной оценке присуще не все операциям. Это явление имеет место только при колебаниях цены рубля. Цена рублевых денежных знаков по отношению к другим валютам оказывает прямое воздействие на учетную цену. Пересчет надо производить обязательно для всех типов активов, которые приобретаются или реализуются в инвалюте. Норма закреплена ст. 271 и 272 НК РФ.

Как курсовые разницы влияют на налогообложение НДС?

Когда возникают курсовые разницы

Курсовая разница может образовываться в результате произведенной переоценки валютных ценностей, в том числе на банковских счетах. Причиной этих манипуляций может стать изменение официального рублевого курса. Полученная величина курсовой разницы может быть:

- положительной, если наблюдается рост стоимостной оценки по объектам, числящимся на активных счетах (для категории пассивных счетов условие обратное – снижение курса);

- отрицательной при снижении курса в отношении объектов, по которым учет ведется на активных счетах (для группы пассивных счетов ориентироваться надо на рост курса).

Что такое реализованные и нереализованные курсовые разницы?

Факт пересчета стоимостной оценки актива в рублевый эквивалент может быть произведен с привязкой к одной из дат:

- зачисление денег в иностранной валюте на банковский счет;

- списание ресурсов с валютного банковского счета;

- поступление наличности в виде инвалюты в кассу организации;

- признание доходных поступлений, выраженных в иностранной валюте;

- факт признания издержек, исчисляемых в иностранных денежных знаках;

- отражение в учете затрат, направленных на покупку МПЗ;

- признание расходов по полученной услуге;

- момент утверждения руководством компании авансового отчета сотрудника, в котором имеются сведения об издержках в инвалюте;

- погашение векселя в иностранной валюте.

Вопрос: Кто должен оплачивать курсовую разницу при взыскании долга в валюте в рамках исполнительного производства? Посмотреть ответ

О появлении курсовых разниц не идет речь, если был сделан перевод в качестве полной предоплаты (или получен аванс в размере 100%). Норма пояснена в Письме Минфина от 22.06.2015 г. под № 03-03-06/1/35865. Нет необходимости вычислять разницу между колебаниями курса валют в ситуации с выдаваемыми или получаемыми задатками.

Отражение курсовых разниц по правилам бухгалтерского и налогового учета

В бухгалтерском учете сумма курсовых разниц показывается в составе прочих доходных поступлений или прочих издержек. Для этого предназначен счет 91. Исключение делается для показателя курсовой разницы, возникновение которого обусловлено произведенными расчетами с учредителями и переоценкой ресурсной базы, используемой за пределами РФ. В этом случае в учетных данных составляются корреспонденции не с 91, а с 83 счетом.

При осуществлении записей по курсовым разницам в учете необходимо ориентироваться на ПБУ 3/2006. Исходное значение для выведения значения курсовых колебаний представлено курсом валюты на дату осуществленного платежа. Задолженность перед поставщиками должна подвергаться переоценке на момент ее погашения. Если долг переходит на следующий месяц, то его надо пересчитать в рублевый эквивалент при закрытии месяца по состоянию на его последний день.

В налоговом учете все образовавшиеся курсовые разницы должны быть причислены к внереализационным доходам или издержкам. Пересчет этого показателя с его дальнейшим отражением в учетных данных осуществляется по мере реализации хозяйственных операций или по состоянию на последние сутки отчетного интервала (месяца). Для активов, хранящихся на банковских валютных счетах, пересчет стоимостной оценки должен производиться в каждом случае появления курсовых колебаний, фиксируемых ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! Расчет показателя курсовых разниц в бухгалтерском и налоговом учете производится по общим правилам.

В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ).

Курсовые разницы должны показываться в декларационных формах налоговой отчетности. При подсчете налогооблагаемой суммы по НДС с привязкой к дате отгрузки товаров (если расчет за них ведется в иностранной валюте) перевод стоимости в рублевый эквивалент должен осуществляться по курсу ЦБ РФ. Значение курса берется то, которое зафиксировано на момент фактической выгрузки товаров на объекте получателя. На день поступления платежа за поставленную продукцию переоценка законодательством не предусмотрена. В итоге курсовые разницы в целях налогообложения НДС не образуются. Величина курсовых разниц существенна для налога на прибыль.

ВАЖНО! Курсовые разницы не показываются в декларации по НДС, но обязательно отражаются в декларации по прибыли в категории внереализационного типа доходов и издержек.

Как управлять курсовыми разницами в условиях сильных колебаний курса рубля?

Автор: Мария Степанова,Финансовый контроллер

Каково влияние курсовых разниц на отчет о прибылях и убытках?

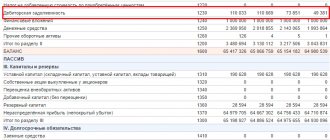

Текущая практика составления финансовой отчетности часто не учитывает наиболее опасные риски, связанные с курсовыми разницами, что может привести к неверной трактовке финансового состояния компании. С точки зрения бухгалтерского учета, положительные или отрицательные курсовые разницы отражают изменение курса рубля по отношению к иностранным валютам, если у организации есть экспортные или импортные контракты, выраженные в иностранной валюте. В целях бухгалтерского учета курсовые разницы отражаются по статьям прочих доходов и прочих расходов. При этом, если товар или услуги оплачиваются 100% валютным авансом, то переоценка не потребуется, принимаются они в бухгалтерском учете по курсу ЦБ РФ на дату совершения операции. Помимо операций экспорта или импорта товаров, переоценке также подлежат следующие операции, выраженные в иностранной валюте: остатки денежных средств на счетах в банке, финансовые вложения, расчеты с поставщиками (за исключением авансов), расчеты с клиентами (за исключением авансов), расчеты по кредитам и займам. Также курсовая разница появляется при вкладе в уставный капитал валютными средствами.

Какие наиболее очевидные риски связаны с курсовыми разницами?

Один из рисков появляется из-за разных дат поступления денежных средств или оплаты и признания доходов, расходов в бухгалтерском учете.

Другой риск проявляется при покупке или продаже валюты в условиях резких колебаний курса рубля, и он является, пожалуй, самым очевидным. В большинстве случаев такой риск является краткосрочным, и компания может воспользоваться различными инструментами хеджирования, предлагаемые банками. В некоторых случаях резкое снижение курса рубля может повлечь за собой негативные последствия в долгосрочной перспективе, однако у менеджмента компании есть время на обсуждение новых условий договоров и прочих действий.

Какой самый недооцениваемый риск, который может коснуться большинства компаний?

Он исходит как раз из ситуации, когда менеджмент в большей степени ориентируется на отчет о прибылях и убытках, нежели на изменение денежных потоков от деятельности организации. Однако, влияние его можно заметить и в изменении выручки и расходов компании, сложность в том, что такое влияние не отражается отдельно, и менеджмент не видит реальной картины, и соответственно, может принять неверные управленческие решения. Такой риск не будет существенным, если у компании все операции производятся исключительно в местной валюте или при наличии незначительной доли экспортных, импортных операций, выраженных в иностранной валюте. В полной мере он проявляет себя, если доля операций в иностранной валюте является существенной. Этот риск связан со структурой расходов и доходов компании.

Хорошо, а есть ли какие-нибудь практические примеры?

Например, российская компания, закупающая сырье в США, часть которого в структуре расходов составляет значительную часть, продает свою продукцию на территории РФ. Предположим следующие условия. Как видно, при росте курса USD, рентабельность продаж компании снижается, при одном из неблагоприятных сценариев, когда рост курса валюты сопровождает снижение уровня продаж, организация может выйти и в минус.

Тот же самый сценарий, но курс 1USD=55RUB

| RUB часть | USD часть | Всего, RUB |

| RUB выручка | 10 000 000 | 10 000 000 |

| USD расходы* | 140 000 | 7 000 000 |

| RUB доходы | 2 000 000 | 2 000 000 |

| Валовая прибыль* | 1 000 000 | |

| Рентабельность продаж** | 10 |

Тот же самый сценарий, но курс USD 1= RUB 55

| RUB часть | USD часть | Всего, RUB |

| RUB выручка | 10 000 000 | 10 000 000 |

| USD расходы* | 140 000 | 7 700 000 |

| RUB расходы | 2 000 000 | 2 000 000 |

| Валовая прибыль* | 300 000 | |

| Рентабельность продаж** | 0.03 |

Неблагоприятный сценарий – рост курса 1USD=57RUB сопровождает сокращение выручки на 20%.

| RUB часть | USD часть | Всего, RUB |

| RUB выручка | 8 000 000 | 8 000 000 |

| USD расходы* | 112 000 | 6 384 000 |

| RUB расходы | 1 600 000 | 1 600 000 |

| Валовая прибыль* | 16 000 | |

| Рентабельность продаж** | 0 |

* USD часть расходов определяется как USD сумма, умноженная на курс. ** Валовая прибыль определяется как RUB выручка минус RUB расходы и USD расходы, пересчитанные по курсу валюты. *** Рентабельность продаж определяется как деление RUB выручки на Валовую прибыль.

Какие стратегии минимизации рисков, связанных с курсовыми разницами, используют компании?

Многие организации фокусируются на инструментах хеджирования валютных рисков, предлагаемых различными финансовыми институтами. Сюда же можно отнести и специальные курсы обмена валют, предлагаемые банками, Одной из популярных мер при валютных контрактах между российскими компаниями был переход на рублевые ставки. Однако, для успешной стратегии невозможно применение только одного метода. Оптимальной является стратегия, опирающаяся не только на бухгалтерский отчет, но и на понимание, каким образом изменение валютных курсов может повлиять на будущие прибыли и расходы компании. Такой подход также даст инвесторам понятную картину того, какие риски может понести компания, и как им противостоять.

Есть ли варианты отчетности, позволяющие отразить влияние курсовых разниц?

Помимо прочих классификаций курсовых разниц, есть еще разделение курсовых разниц на реализованные и нереализованные. Разница между ними заключается в том, что реализованные курсовые разницы – результат переоценки взаиморасчетов в ходе исполнения операций по ним, а нереализованные – результат переоценки статей, выраженных в иностранной валюте, на конец какого-либо периода.

В целях управленческого учета можно использовать дополнительные статьи, отражающие отдельно курсовые разницы по дебиторской задолженности, кредиторской задолженности, задолженности по займам и т.д. Данный подход помогает понять причину изменений финансовой отчетности в период изменения обменных курсов валют.

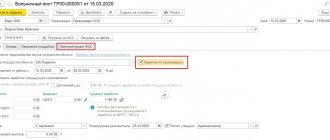

Проводки

Типовые корреспонденции представлены двумя вариантами: с дебетованием (при отрицательной разнице) или кредитованием (при положительной разнице) счета 91. В паре с ним могут быть записаны счета 50, 52, 57, 55, 58, 76, 67, 62, 60, 66. При наличии средств у компании на валютном счете необходимо производить переоценку ресурсов при каждом изменении курса валют ЦБ РФ. Примеры отражения таких операций в учете:

- Произошло увеличение курса, которое повлекло рост значения рублевого эквивалента валютных денег на счетах. Для компании возникшая разница признается доходом. В бухгалтерском учете делается запись между дебетом 52 и кредитом 91.1. При условии, что деньги были в наличной форме и находились на момент переоценки в кассе, дебетовать надо не 52, а 50 счет.

- Колебания курса валют в меньшую сторону стали причиной уменьшения показателя валютных средств в пересчете на рубли. У предприятия возник на разницу стоимостной оценки расход, который показывается проводкой Д91.2–К52. Если иностранная валюта находилась не на банковских счетах, а в кассе организации, то корреспонденция будет иметь вид Д91.2–К50.

В отношении приобретаемых за валюту материалов, основных средств и других имущественных активов стоимость фиксируется на дату принятия объекта к учету. Для отражения в бухгалтерских записях используется курс ЦБ, действовавший в день постановки имущества на баланс. Изменения стоимости активов в связи с валютными колебаниями законодательством не предусмотрены (п. 9 ПБУ 3/2006). Но переоценка будет затрагивать непогашенные обязательства покупателя перед поставщиком:

- Д91.2 – К60, если образовалась до момента оплаты отрицательная величина курсовой разницы;

- Д60 – К91.1 – в расчетах с поставщиком было зафиксировано появление положительной курсовой разницы.

Мероприятия по приобретению валюты, сопряженные с формированием курсовых разниц, показываются в учете такими корреспонденциями:

- Д57 – К51 – произошло перечисление средств, выделенных для покупки иностранной валюты;

- Д52 – К57 – валютные ресурсы были конвертированы и поступили на расчетный счет компании;

- Д57 – К91.1 – на основании справки-расчета отражена положительная курсовая разница;

- Д91.2 – К57 – по данным из справки-расчета зафиксирована отрицательная курсовая разница.

Аналогичные проводки будут формироваться при операциях по продаже валюты.

Пример и проводки по положительной курсовой разнице

ООО «Стелла» в марте 2016 продало ООО «Баунти» на сумму 11 800 у.е., включая НДС 1 800 у.е. Оплата произошла в рублях по курсу ЦБ на день платежа. Условиями договора предусмотрена 50-процентная предоплата. Курс у.е. на дату аванса составил 62,00 руб., на дату отгрузки — 62,40 руб., на дату оплаты товара — 63,00 руб.

Проводки у ООО «Стелла» в момент аванса:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62.2 | Отражено получение аванса(62*5 900) | 365 800 | Платежное поручение вх. |

| 76 (авансы) | 68 | Отражен НДС с аванса (365 800*18/118) | 55 800 | СФ выданный |

Проводки в момент отгрузки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 90.1 | Отражена отгрузка товара(62,4*11800) | 736 320 | Накладная |

| 90 (НДС) | 68 | НДС с отгрузки(55800+62,4*900) | 111 960 | СФ выданный |

| 62.2 | 62.1 | Зачет аванса | 365 800 | Бухгалтерская справка |

| 68 | 76 (авансы) | Принятие к вычету НДС с аванса | 55 800 | Книга покупок |

Проводки в момент окончательной оплаты:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62.1 | Отражена окончательная оплата( 63*5900) | 371 700 | Платежное поручение вх. |

| 62 | 91.1 | Отражена положительная курсовая разница проводка ((62,4-63)*5900) | 3 540 | Бухгалтерская справка |