Когда готовят отчет комиссионера

Если производитель, продавец или реализатор привлекает посредника для продажи собственных товарно-материальных ценностей, то он заключает с ним договор комиссии и платит ему фиксированное вознаграждение (ст. 990 ГК РФ). Другой пример комиссии — посредничество в оказании услуги или покупке любых товаров, материалов, ценностей. В договоре комиссии всегда участвуют две стороны:

- комитент — собственник ТМЦ, то есть тот, кто владеет реализуемым товаром;

- комиссионер — посредник при продаже, то есть тот, кто фактически заключает сделку с конечным покупателем.

ВАЖНО!

Если посредник проводит от своего имени одну или несколько сделок со сторонним клиентом, то права и обязанности по совершенной сделке приобретает только комиссионер, несмотря на права собственности на ТМЦ и финансовое участие комитента. Все операции совершаются за счет комитента.

В Гражданском кодексе разъясняется, что такое отчет комитенту — итоговый документ, подтверждающий результаты проведенной сделки (ст. 999 ГК РФ). Комиссионер обязан отчитаться перед заказчиком, это установлено на законодательном уровне. Срок подготовки отчетности — максимум 30 дней после закрытия сделки или другой период, прописанный в договоре комиссии.

Эксперты КонсультантПлюс разобрали, как в бухучете комиссионера отражать операции по договору комиссии. Используйте эти инструкции бесплатно.

, чтобы прочитать.

Бухгалтерский учет операций по договору комиссии у комиссионера

Комиссионер осуществляет предпринимательскую деятельность, которая направлена на получение прибыли от оказания посреднических услуг по заключению сделок купли-продажи имущества, принадлежащего комитенту.

Вознаграждение, причитающееся комиссионеру по договору, является для него доходом от обычных видов деятельности (пункт 5 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина РФ от 6 мая 1999 года №32н):

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее — выручка).

Следовательно, по договору комиссии у комиссионера, оказывающего комитенту возмездные услуги, всегда возникает и отражается на счетах бухгалтерского учета только выручка от реализации посреднических услуг (комиссионное вознаграждение).

При реализации посреднической услуги у комиссионера возникает оборот по реализации услуг (на сумму комиссионного вознаграждения), который отражается по кредиту счета 90 «Продажи»/субсчет 90-1 «Выручка».

При отражении комиссионного вознаграждения в учете комиссионера делается запись: Дебет 76/субсчет «Расчеты с комитентом» Кредит 90 «Продажи»/субсчет 90-1 «Выручка».

При отражении выручки от осуществления посреднических операций на счетах бухгалтерского учета комиссионера необходимо помнить, что не признаются доходами организации поступления от других юридических и физических лиц по договорам комиссии в пользу комитента (пункт 3. Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина РФ от 6 мая 1999 года № 32н):

Для целей настоящего Положения не признаются доходами организации поступления от других юридических и физических лиц:

по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

В бухгалтерском учете делаются записи:

получение денежных средств от покупателей: Дебет 51 Кредит 76/субсчет «Расчеты с покупателями»;

отражение задолженности перед комитентом: Дебет 76/субсчет «Расчеты с покупателями» Кредит 76/субсчет «Расчеты с комитентом»;

перечисление денежных средств комитенту: Дебет 76 субсчет «Расчеты с комитентом» Кредит 51.

Исполняя договор комиссии, комиссионер несет затраты, связанные с исполнением поручения, которые осуществляются за счет комиссионного вознаграждения и включаются в состав затрат посредника. Затраты, понесенные комиссионером в процессе осуществления им посреднической деятельности (заработная плата рабочих, стоимость коммунальных услуг, арендная плата и т.д., в сумме представляющие собой себестоимость услуги, оказываемой комиссионером), учитываются на счете 44 «Расходы на продажу», предназначенном для обобщения информации о расходах, связанных с продажей товаров, работ, услуг. Ежемесячно обороты по указанному счету закрываются в дебет счета 90 «Продажи»/субсчет 90-2 «Себестоимость продаж».

В учете такие затраты отражаются проводкой: Дебет 90-2 Кредит 44.

При этом не признается расходами организации выбытие активов по договорам комиссии в пользу комитента (пункт 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина РФ от 6 мая 1999 года № 33н):

Для целей настоящего Положения не признается расходами организации выбытие активов:

по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

Следовательно, если комиссионер продает комиссионный товар (или закупает его для комитента), то расходы на реализацию товаров (или на их приобретение) возникают и отражаются в учете комитента.

Прибыль комиссионера от реализации услуги определяется как разница между выручкой от ее реализации (комиссионного вознаграждения) без учета НДС и затратами на реализацию, включаемыми в себестоимость услуги. Полученный финансовый результат ежемесячно списывается на счет: 99 «Прибыли и убытки» в корреспонденции со счетом 90 «Продажи»/субсчет 90-9 «Прибыль/убыток от продаж».

В договоре комиссии комиссионер не является собственником при приобретении или продаже товаров, то есть он только осуществляет права, принадлежащие комитенту. Исходя из принципа допущения имущественной обособленности, имущество, являющееся собственностью организации, учитывается в бухгалтерском учете посредника обособленно от имущества других юридических лиц, находящегося у данной организации (пункт 2 статьи 8 Федерального закона от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете»:

Имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящегося у данной организации.

Соответственно имущество, поступившее к комиссионеру от комитента, не отражается им на балансовых счетах в составе его собственного имущества, а учитывается на забалансовых счетах:

— при договорах комиссии, связанных с реализацией комиссионного товара, — на счете004 «Товары, принятые на комиссию»;

— при договорах комиссии, связанных с приобретением товаров для комитента, — на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Отражение операций на счетах бухгалтерского учета комиссионера зависит от того, какой вид договора заключен сторонами по договору комиссии — на продажу или приобретение товара, а также от условий заключенного договора, в частности, от того, участвует или нет комиссионер в расчетах между комитентом и покупателями.

Комиссионер участвует в расчетах

При совершении сделки с участием комиссионера в расчетах схема движения денежных средств выглядит следующим образом:

– выручка от продажи товаров поступает от покупателя на расчетный счет или в кассу комиссионера;

– из полученной суммы комиссионер, как правило, удерживает свое вознаграждение;

– оставшаяся сумма перечисляется собственнику товаров – комитенту.

Пример 1.

ЗАО «Комитент» передало ООО «Комиссионер» товары для реализации. Согласно договору товары должны быть проданы за 240 000 рублей (в том числе НДС – 40 000 рублей). Себестоимость составляет 120 000 рублей. Сумма комиссионного вознаграждения – 24 000 рублей (в том числе НДС – 4000 рублей).

ООО «Комиссионер» полностью продало полученные на комиссию товары. Затраты, связанные с продажей товаров, составили 6000 рублей. Согласно договору ООО «Комиссионер» участвует в расчетах и удерживает свое вознаграждение из денежных средств, причитающихся ЗАО «Комитенту».

ООО «Комиссионер» в бухгалтерском учете сделает записи:

Дебет 004 – 240 000 рублей – оприходованы товары, полученные по договору комиссии от ЗАО «Комитент»;

Кредит 004 – 240 000 рублей – отгружены товары покупателям;

Дебет 76/субсчет «Расчеты с покупателями» Кредит 76/субсчет «Расчеты с комитентом» – 240 000 рублей – отражена задолженность покупателей по оплате товаров и задолженность перед комитентом;

Дебет 44 Кредит 02 (70, 69 …) – 6000 рублей – отражены затраты, связанные с оказанием посреднических услуг;

Дебет 51 Кредит 76/субсчет «Расчеты с покупателями» – 240 000 рублей – поступили денежные средства от покупателей на расчетный счет ООО «Комиссионер»;

Дебет 76/субсчет «Расчеты с комитентом» Кредит 90-1 – 24 000 рублей – отражена сумма комиссионного вознаграждения;

Дебет 90-2 Кредит 44 — 6000 рублей – списаны затраты, связанные с оказанием посреднических услуг;

Дебет 90-3 Кредит 68/субсчет «Расчеты по НДС» — 4000 рублей – начислен НДС с комиссионного вознаграждения;

Дебет 76/субсчет «Расчеты с комитентом» Кредит 51 – 216 000 рублей (240 000 – 24 000) – перечислены денежные средства комитенту за вычетом вознаграждения;

Дебет 90-9 Кредит 99 – 14 000 рублей (24 000 – 4000 – 6000) – отражена прибыль от оказания комиссионных услуг.

Расчеты по договору без участия комиссионера в расчетах

Если посредник в расчетах не участвует, то:

– выручка от продажи товаров поступает на расчетный счет или в кассу их собственника – комитента;

— после получения денег комитент перечисляет вознаграждение комиссионеру, причитающееся ему в соответствии с договором.

ООО «Комиссионер» в бухгалтерском учете произведет записи:

Дебет 004 – 240 000 рублей – оприходованы товары, полученные по договору комиссии от ЗАО «Комитент»;

Кредит 004 – 240 000 рублей – отгружены товары покупателям;

Дебет 44 Кредит 02 (70, 69 …) – 6000 рублей – отражены затраты, связанные с оказанием посреднических услуг;

Дебет 76/субсчет «Расчеты с комитентом» КРЕДИТ 90-1 — 24 000 рублей – отражена сумма комиссионного вознаграждения;

Дебет 90-3 Кредит 68 /субсчет «Расчеты по НДС» – 4000 рублей – начислен НДС с комиссионного вознаграждения;

Дебет 90-2 Кредит 44 – 6000 рублей – списаны затраты, связанные с оказанием посреднических услуг;

Дебет 51 Кредит 76/субсчет «Расчеты с комитентом» -24 000 рублей – получена сумма комиссионного вознаграждения от комитента;

Дебет 90-9 Кредит 99 – 14 000 рублей (24 000 – 4000 – 6000) – отражена прибыль от оказания комиссионных услуг.

При использовании приведенной выше схемы бухгалтерских проводок возникает следующая проблема. Поскольку договор на продажу с покупателем заключает комиссионер, а деньги поступают на счет комитента, то никакого контроля поступления оплаты за отгруженный товар комиссионер не ведет. В то же время, при отсутствии оплаты отгруженного товара у комитента формально отсутствуют права предъявления претензий к покупателю ввиду отсутствия прямого договора купли-продажи с ним, так как претензии в данном случае к покупателю должны предъявляться комиссионером.

Чтобы комиссионер имел возможность отслеживать оплату покупателями, в учете можно предусмотреть следующее:

Дебет 62 Кредит 76 — 240 000 руб. — отражена задолженность покупателя перед комитентом;

Дебет 76 Кредит 62 — 240 000 руб. – отражено закрытие задолженностей при расчетах покупателя с комитентом.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Как отчитывается комиссионер

Единого отчетного бланка законом не закреплено. Отчетность составляют в произвольной форме, которую закрепляют отдельным приложением к договору комиссии. В регистре прописывают все требования, условия и результаты по конкретной сделке и включают обязательные реквизиты для первичных документов (ч. 2 ст. 9 402-ФЗ от 06.12.2011).

Общая инструкция, как составить отчет комиссионера:

- Пропишите стороны соглашения.

- Указываем номер, дату и место составления отчетности.

- Определяем период работы посредника.

- Ссылаемся на договор комиссии.

- Описываем основные условия сделки. Как вариант — оформляем таблицу. В ней указываем объемы и стоимость продаж, комиссию посредника.

- Приводим результаты. Необходимо указать, сколько комиссионер реализовал/отгрузил товарно-материальных ценностей, сколько средств выручил. Для подтверждения следует перечислить платежно-расчетные документы: счета-фактуры, товарные накладные, акты.

- Подписываем отчетный регистр. Подписи ставят официальные или доверенные представители сторон.

По правилам комиссионер готовит отчет комитенту, кто подписывает, отпустил и получил товары, то есть конечный покупатель к составлению комиссионной отчетности отношения не имеет. Он приобретает продукцию и переводит деньги посреднику или напрямую комитенту, если такое условие прописано в договоре комиссии. Если же покупатель рассчитывался с посредником, то вместе с отчетностью комитент получает деньги (опять же, если это закреплено договором) и все сопроводительные документы по сделке. Но у судебных органов другая позиция: если стороны не договаривались о перечислении денег по результатам исполнения соглашения, то посредник обязан перечислить комитенту средства от продажи ТМЦ по мере их поступления (Информационное письмо Президиума ВАС РФ № 85 от 17.11.2004).

Порядок выставления комитентом «сводных» счетов-фактур в «1С:Бухгалтерии 8»

Порядок выставления комитентом «сводных» счетов-фактур при реализации комиссионных товаров в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

Организация ООО «Торговый дом» (комитент) заключила с ООО «Дельта» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует покупателям товары комитента. По условиям договора комиссионер реализует товары по ценам не ниже цен, указанных в накладной на передачу товаров, и участвует в расчетах. Вознаграждение комиссионера составляет 10 % от выручки за реализованные товары и удерживается из денежных средств, полученных от покупателей. Дополнительная выгода принадлежит комитенту. Последовательность операций:

Последовательность операций приведена в таблице. |

Настройка программы

Организации ООО «Торговый дом», осуществляющей реализацию товаров по договорам комиссии, необходимо в справочнике Функциональность программы (раздел Главное — подраздел Настройки — Функциональность) на закладке Торговля проверить использование функциональности Продажа товаров или услуг через комиссионеров (агентов).

Передача товаров комиссионеру

Регистрация операции 2.1 «Передача товаров комиссионеру для реализации» в программе производится с помощью документа Реализация (акт, накладная) с видом операции Товары, услуги, комиссия (раздел Продажи — подраздел Продажи), рис. 1.

Рис. 1. Передача товаров комиссионеру на реализацию

В шапке документа указываются:

Информация о переданных на реализацию товарах (наименование, количество, цена, ставка НДС) и данные для отражения операции в учете вводятся в табличной части на закладке Товары.

Поскольку счет-фактура при передаче товаров комитентом комиссионеру не составляется, в строке Счет-фактура документа Реализация (акт, накладная) отражается информация Не требуется.

При необходимости, пройдя по гиперссылкам Подписи и (или) Доставка (рис. 1), можно указать информацию об операции передачи для оформления расходной накладной (или УПД). После проведения документа в регистр бухгалтерии вводится запись:

Дебет 45.01 Кредит 41.01 — на стоимость переданных на реализацию товаров.

Регистрация отчета комиссионера за февраль

Регистрация операций 3.1 «Отражение реализации товаров, переданных на комиссию»; 3.2 «Начисление НДС по операции реализации»; 3.3 «Списание себестоимости реализованных товаров»; 3.4 «Отражение удержания комиссионером комиссионного вознаграждения»; 3.5 «Отражение комиссионного вознаграждения на счетах затрат»; 3.6 «Учет НДС по комиссионному вознаграждению» в программе производится с помощью документа Отчет комиссионера (агента) о продажах (раздел Продажи — подраздел Продажи).

Создать документ Отчет комиссионера (агента) о продажах можно на основании документа Реализация (акт, накладная) по кнопке Создать на основании (рис. 1).

На закладке Главное в шапке документа указываются:

Сведения для определения размера вознаграждения комиссионера заполняются автоматически данными, указанными в договоре из справочника Договоры контрагентов.

Если комитент перевыставляет комиссионеру «сводный» счет-фактуру на основании счетов-фактур, составленных комиссионером на одну дату при реализации товаров двум и более покупателям, то в документе Отчет комиссионера (агента) о продажах необходимо проверить наличие флага для значения Выписывать счета-фактуры сводно (не поддерживается ЭДО), который проставляется по умолчанию.

Фактические покупатели и количество реализованных товаров проставляются вручную на закладке Реализация в соответствии с отчетом комиссионера.

Если регистрируется отчет на реализацию товаров, передача которой комиссионеру отражена документом Реализация (акт, накладная), то документ Отчет комиссионера (агента) о продажах рекомендуется вводить на основании документа отгрузки (рис. 1) или с помощью кнопки Заполнить. В этом случае реквизиты шапки и табличная часть на закладке Реализация будут заполнены данными из документа-основания.

В результате автоматического заполнения в верхней табличной части по умолчанию в качестве покупателя будет указан комиссионер, а в нижней части — номенклатура, цена и количество товаров, которые были переданы комиссионеру на реализацию.

Для заполнения информации о реальных покупателях и о фактической реализации товаров на основании отчета комиссионера необходимо внести изменения в верхнюю и нижнюю части таблицы.

В верхней части таблицы указываются следующие сведения (рис. 2):

Рис. 2. Отчет комиссионера о продажах

Для каждой строки верхней табличной части в нижней части указываются сведения (рис. 2):

- о реализованных товарах (наименование, количество, цена, по которой товары реализованы, цена на товары при передаче ее комиссионеру, ставка налога);

- сумме вознаграждения комиссионера и сумме налога с вознаграждения;

- счете, на котором учитывались переданные товары;

- счетах учета доходов и расходов по операции реализации товаров;

- счете учета НДС по операции реализации.

Таким образом, каждой строке в верхней таблице соответствует отдельная нижняя таблица. Переход между нижними таблицами осуществляется посредством перехода по строкам верхней таблицы. Для рассматриваемого примера в верхней таблице создано три строки, для каждой их которых заполнена отдельная нижняя таблица (рис. 2).

После проведения документа Отчет комиссионера (агента) о продажах в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 90.02.1 Кредит 45.01 — на себестоимость реализованных товаров, по каждой строке нижней табличной части;

Дебет 60.01 Кредит 76.09 — на общую сумму удержанного комиссионного вознаграждения;

Дебет 76.09 Кредит 90.01.1 — на продажную стоимость товаров с НДС, по каждой строке нижней табличной части;

Дебет 44.01 Кредит 60.01 — на стоимость посреднических услуг без НДС;

Дебет 90.03 Кредит 68.02 — на общую сумму начисленного НДС по операции реализации;

Дебет 19.04 Кредит 60.01 — на общую сумму НДС, предъявленную посредником по комиссионному вознаграждению.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма Дт и Сумма Кт для счетов с признаком НУ.

В регистр НДС Продажи вводятся записи для книги продаж по каждому покупателю, отражающие начисление НДС к уплате в бюджет.

В регистр НДС предъявленный вводится запись с видом движения Приход и с событием Предъявлен НДС Поставщиком на сумму НДС, предъявленную комиссионером по комиссионному вознаграждению.

Также при проведении документа Отчет комиссионера (агента) о продажах, как уже было сказано выше, автоматически формируется документ Счет-фактура выданный (операция 3.7 «Перевыставление сводного счета-фактуры на реализованные товары»). Поскольку формируется «сводный» счет-фактура, то в каждой строке верхней части таблицы в графе Выставленный комиссионеру появляется ссылка на один и тот же счет-фактуру (рис. 3). Созданный проведенный документ Счет-фактура выданный представляет собой перевыставленный комитентом в адрес комиссионера «сводный» счет-фактуру с показателями, аналогичными показателям счетов-фактур, выставленных комиссионером покупателю при отгрузке товаров на эту дату (п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Рис. 3. Формирование сводного счета-фактуры

Из любой строки верхней части таблицы документа Отчет комиссионера (агента) о продажах можно перейти в этот перевыставленный «сводный» счет-фактуру.

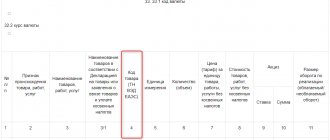

В новом проведенном документе Счет-фактура выданный все поля будут заполнены автоматически на основании данных документа Отчет комиссионера (агента) о продажах. При этом в поле Код вида операции будет указано значение 27, которое соответствует cоставлению счета-фактуры на основании двух и более счетов-фактур при реализации товаров (работ, услуг), имущественных прав в случае, предусмотренном пунктом 3.1 статьи 169 НК РФ (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]).

По кнопке Печать в документе Счет-фактура выданный (рис. 3) можно просмотреть форму счета-фактуры и выполнить его печать в двух экземплярах (п. 6 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

В перевыставленном в адрес комиссионера «сводном» счете-фактуре в соответствии с Правилами заполнения счета-фактуры, утв. Постановлением № 1137, будут указаны:

- в строке 1 — дата выписки «сводного» счета-фактуры комитентом, совпадающая с датой счетов-фактур, выставленных комиссионером (агентом) покупателю. Порядковый номер счета-фактуры указывается комитентом в соответствии со своей хронологией (пп. «а» п. 1 Правил);

- в строках 2, 2а и 2б — наименование и место нахождения комитента (принципала) в соответствии с учредительными документами, идентификационный номер и код причины постановки на учет комитента (принципала) (пп. пп. «в», «г», «д» п. 1 Правил);

- в строке 4 — наименования всех грузополучателей и их почтовые адреса из счетов-фактур, выставленных комиссионером (через знак «;» (точка с запятой) (пп. «ж» п. 1 Правил);

- строка 5 заполняется в случае получения оплаты, частичной оплаты в счет предстоящей поставки товаров (выполнения работ, оказания услуг), передачи имущественных прав. При этом в строке 5 указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств покупателями комиссионеру (агенту) и комиссионером (агентом) комитенту (принципалу) (через знак «;» (точка с запятой) (пп. «3» п. 1 Правил);

- в строках 6, 6а и 6б — наименования, места нахождения, ИНН/КПП покупателей в соответствии с учредительными документами из счетов-фактур, выставленных комиссионером (через знак «;» (точка с запятой) (пп. пп. «и», «к», «л» п. 1 Правил);

- в графах 1-11 указываются данные, соответствующие данным из счетов-фактур, выставленных комиссионером (письмо ФНС России от 04.02.2010 № ШС-22-3/[email protected]). При этом наименования отгруженных товаров указываются в отдельных позициях по каждому покупателю (пп. «а» п. 2 Правил).

После проведения документа Счет-фактура выданный вносятся записи в регистр Журнал учета счетов-фактур в отношении каждого покупателя товаров.

Несмотря на то, что с 01.01.2015 комитенты (принципалы) не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выданном счете-фактуре.

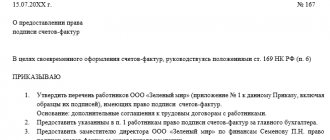

Для регистрации полученного от комиссионера счета-фактуры на вознаграждение (операция 3.8 «Регистрация счета-фактуры на комиссионное вознаграждение») необходимо в полях Счет-фактура на вознаграждение номер и от на закладке Главное документа Отчет комиссионера (агента) о продажах ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на счет-фактуру.

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Отчет комиссионера (агента) о продажах.

Кроме того, в документе Счет-фактура полученный:

- в поле Документы-основания будет стоять гиперссылка на соответствующий отчет комиссионера;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]).

Регистрация в книге покупок полученного от комиссионера счета-фактуры на комиссионные услуги (операция 3.9 «Заявление к вычету входного НДС по комиссионному вознаграждению») может быть произведена посредством проставления флага в строке Отразить вычет НДС в книге покупок датой получения документа Счет-фактура полученный, если комитент:

- не ведет раздельный учет (в настройках учетной политики (раздел Главное — подраздел Настройки — Налоги и отчеты) на закладке НДС не установлен флаг для значения Ведется раздельный учет входящего НДС по способам учета);

- не переносит налоговый вычет по приобретенной услуге комиссионера на следующие налоговые периоды в соответствии с пунктом 1.1 статьи 172 НК РФ.

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 19.04 — на сумму НДС, предъявленную к налоговому вычету по комиссионному вознаграждению за февраль 2022 года.

В регистр сведений Журнал учета счетов-фактур вносится запись для хранения необходимой информации о полученном счете-фактуре. В регистр накопления НДС Покупки вносится запись о сумме налога, предъявленной комиссионером по посреднической услуге, для формирования записи книги покупок за I квартал 2022 года.

В регистр НДС предъявленный на сумму НДС, принятую к вычету, вводится запись с видом движения Расход.

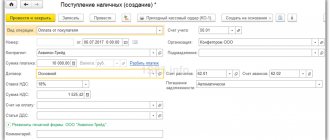

Как учесть отчет в 1С

Комиссионную отчетность обязательно отражают в бухгалтерии — формируют проводки в рабочей бухгалтерской программе. Порядок, как в 1С отразить отчет комиссионера, зависит от операции — покупки или продажи. По каждой сделке в обязательном порядке заводят контрагента, фиксируют договор комиссии и сумму вознаграждения посреднику, вносят номер, дату отчетности и валюту операции.

Покупка

Отразите покупку для комитента таким образом:

- Сформируйте поступление товара. Приход ТМЦ отражают на забалансе по дебету счета 002 (проводка — ДТ 002).

- Создайте отчет о покупке. Некоторые данные подтянутся автоматически, часть информации придется ввести вручную. Задолженность собственника перед поставщиком формируется на сч. 76.09. Как только бухгалтер проведет отчетную операцию, в оборотке появится задолженность комитента.

Продажа

Формируем на основании счета-фактуры отчет комиссионера: в учете отражаем получение и реализацию товара, расчеты с покупателем и заказчиком, вознаграждение от комитента. В счете-фактуре необходимо отразить полную стоимость товаров и сумму комиссионного вознаграждения.

Продажу отражаем по инструкции:

- В «Покупках» оформляем поступление товарно-материальных ценностей.

- В «Продажах» отражаем реализацию ТМЦ. Отражаем проводкой через забаланс КТ 004.01.

- В «Покупках» создаем отчет о продажах.

- Фиксируем оплату от покупателя. В разделе «Банк и касса» отражаем перевод средств, перечисленных покупателем, на расчетный счет комитента.

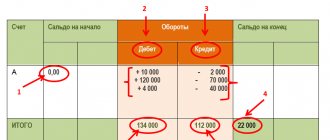

- Смотрим корректность проведенных операций через оборотно-сальдовую ведомость. При правильных расчетах у посредника всегда нулевое конечное сальдо.

Как отразить в бухучете

Если формируете для комитента отчет комиссионера, проводки у комиссионера в бухгалтерском учете сделайте так:

| Дебет | Кредит | Бухгалтерская операция |

| 90.02 | 45.02 | Списание себестоимости проданных товаров |

| 76 | 62.01 | Удержание комиссии посредника из полученной выручки |

| 62.01 | 90.01 | Проведение выручки от продажи ТМЦ |

| 44.01 | 76 | Отражение комиссионных издержек |

| 90.03 | 68.02 | Начисление НДС по товарам |

| 19.04 | 76 | Начисление НДС по комиссионному вознаграждению |

Покупка товаров

Бывает, что фирма, приобретая необходимые товары, также прибегает к помощи посредников. Для этого с посредником заключают, например, договор поручения или комиссии. По договору комиссии посреднику может быть поручено купить товар от своего имени для комитента.

Порядок заполнения и регистрации счетов-фактур в этой ситуации вы найдете в Бераторе

Комиссионер (агент) должен получить счет-фактуру от продавца товаров и зарегистрировать его в части 2 журнала учета полученных и выставленных счетов-фактур. Регистрировать этот счет-фактуру в книге покупок не нужно.

На основании сведений, указанных в счете-фактуре продавца, комиссионер (агент) выписывает два экземпляра счета-фактуры. В этом документе посредник указывает дату счета-фактуры, выставленного комиссионеру (агенту) продавцом, а вот номер комиссионер (агент) присваивает счету-фактуре самостоятельно. Кроме того, указываются наименование, адрес, ИНН и КПП продавца. Заполняя строку, посвященную платежно-расчетным документам, нужно указать реквизиты документов о перечислении авансом денежных средств комиссионером (агентом) продавцу и комитентом (принципалом) комиссионеру (агенту).

Первый экземпляр счета-фактуры комиссионер (агент) передает комитенту (принципалу) вместе с приобретенными для него товарами и заверенной копией счета-фактуры продавца. Комитент (принципал) регистрирует этот счет-фактуру в части 2 журнала учета полученных и выставленных счетов-фактур и, приняв ценности на учет, в книге покупок. Второй экземпляр счета-фактуры остается у комиссионера (агента). Он регистрирует его в части 1 журнала учета полученных и выставленных счетов-фактур. В книге продаж этот счет-фактура не регистрируется.

Обратите внимание

если комиссионер применяет УСН и в то же время составляет для комитента счета-фактуры по приобретенным для него товарам на основании счетов-фактур продавцов, то комитент также имеет право на вычет НДС, предъявленный комиссионером-«упрощенцем» (письмо Минфина России от 30 сентября 2014 г. № 03-07-14/48815).

С 1 января 2015 года комиссионеры (плательщики и неплательщики НДС) обязаны:

- представлять в инспекцию налоговую декларацию по НДC в электронном виде, а также журнал учета полученных и выставленных счетов-фактур;

- отражать в декларации сведения, указанные в журнале учета полученных и выставленных счетов-фактур.

Может сложиться ситуация, когда агент приобретает товары (работы, услуги) для нескольких принципалов у одного продавца. В этом случае каждый из принципалов получит от агента заверенную копию счета-фактуры продавца. А в счете-фактуре, выставленном агентом конкретному принципалу, в графе «Количество (объем)» указывается меньшее количество товара, чем в передаваемой копии счета-фактуры продавца. Однако такое несоответствие не является основанием для отказа в принятии к вычету принципалом суммы НДС, указанной в счете-фактуре, выставленном ему агентом (письмо Минфина РФ от 14 марта 2014 г. № 03-07-15/11221).

После того, как будет составлен и подписан сторонами акт сдачи-приемки оказанных посреднических услуг, комиссионер выписывает два экземпляра счета-фактуры на сумму своего вознаграждения. Первый экземпляр передается комитенту (принципалу). Он регистрирует его в части 2 журнала полученных и выставленных счетов-фактур и в книге покупок.

Второй экземпляр счета-фактуры на комиссионное вознаграждение остается у комиссионера (агента), который регистрирует его в части 1 журнала учета полученных и выставленных счетов-фактур и книге продаж.

При перечислении комиссионеру вознаграждения в виде предоплаты комитент должен зарегистрировать счет-фактуру от комиссионера в книге покупок.

ПРИМЕР 2ООО «Актив» (комитент) заключило договор комиссии с ООО «Пассив» (комиссионер) на покупку деревообрабатывающих станков. По договору «Пассив» должен от собственного имени купить для «Актива» четыре станка на общую сумму 118 000 руб. (включая НДС).Сумма комиссионного вознаграждения, установленная договором, составляет 5900 руб. Счета-фактуры должны быть выписаны так.

1.

«Пассив» получает от поставщика счет-фактуру и регистрирует его в части 2 журнала учета полученных и выставленных счетов-фактур.

2.

«Пассив» на основании счета-фактуры поставщика составляет два экземпляра счета-фактуры на сумму 118 000 руб. Один экземпляр он передает «Активу» вместе со станками, второй – регистрирует в части 1 журнала учета полученных и выставленных счетов-фактур.

3.

«Пассив» выписывает два экземпляра счета-фактуры на сумму своего вознаграждения – 5900 руб. (включая НДС). Один экземпляр он передает «Активу», второй – регистрирует в части 1 журнала учета полученных и выставленных счетов-фактур. После подписания акта сдачи-приемки услуг по договору комиссии «Пассив» регистрирует этот счет-фактуру в книге продаж.

4.

«Актив» регистрирует оба счета-фактуры «Пассива» в части 2 журнала учета полученных и выставленных счетов-фактур. В книге покупок эти счета фактуры регистрируются следующим образом:· счет-фактуру на сумму 118 000 руб. – после того, как оприходует товары;· счет-фактуру на сумму 5900 руб. – в день подписания акта сдачи-приемки . Образцы счетов-фактур, а также записей в книгах покупок и продаж «Актива» и «Пассива» смотрите в Бераторе

Обратите внимание

c 1 января 2015 года сокращается количество счетов-фактур, составляемых при совершении операций по договорам комиссии и агентским договорам. Постановлением Правительства РФ от 29 ноября 2014 года № 1279 внесены важные изменения в действующие правила составления счетов-фактур, которые утверждены Постановлением № 1137.

С указанной даты комиссионеры (агенты) могут объединять сведения обо всех продавцах при выставлении счета-фактуры комитенту (агенту), а комитенты – обо всех покупателях при выставлении счета-фактуры комиссионеру (агенту) в одном сводном счете-фактуре. Эти сведения – наименования контрагентов, их ИНН и КПП, места нахождения, наименования грузоотправителей и грузополучателей, реквизиты платежно-расчетных документов — нужно будет вносить в соответствующие строки счета-фактуры, разделяя их знаком «;» (точка с запятой).

Лучшее решение для бухгалтера

Бератор — это электронное издание, которое найдет лучшее решение для любой бухгалтерской задачи. По каждой конкретной теме есть все необходимое: подробный алгоритм действий и проводки, примеры из практики реальных компаний и образцы заполнения документов. Перейти в Бератор Онлайн – e.berator.ru