Признание доходов при методе начисления

Специфика метода начисления заключается в том, что доходы в налоговую базу по прибыли необходимо включать в том периоде, в котором они возникают по документам, обосновывающим их возникновение, независимо от фактической оплаты (или передачи имущества в качестве нее). Условия отражения доходов по методу начисления содержит ст. 271 НК РФ.

Доходы от реализации могут быть признаны на дату:

- акта приемки-передачи – для недвижимых объектов (абз. 2 п. 3 ст. 271 НК РФ);

- составленного комиссионером (агентом) отчета или извещения – по посредническим сделкам (абз. 1 п. 3 ст. 271 НК РФ);

- выполнения обязательства по передаче ценных бумаг; зачисления денежных средств от частичного погашения номинальной стоимости бумаг – по ценным бумагам (абз. 3 п. 3 ст. 271 НК РФ).

Выделим некоторые даты признания внереализационных доходов:

- Дата акта приемки-передачи – при безвозмездной передаче имущества (п. 4.1 ст. 271 НК РФ).

- Дата окончания отчетного периода – для операций, отражающих восстановление резерва (п. 4.5 ст. 271 НК РФ).

- Дата расчетов в соответствии с контрактом или конец отчетного периода – по договорам, заключенным в рамках арендных отношений (п. 4.3 ст. 271 НК РФ).

- Дата платежа – в отношении дивидендов, безвозмездно поступивших денежных средств (п. 4.2 ст. 271 НК РФ)

Полный перечень ситуаций с указанием момента признания внереализационного дохода для них приведен в п. 4 ст. 271 НК РФ.

Заметим, что многие ситуации по признанию доходов являются спорными. Эксперты КонсультантПлюс сделали подборку разъяснений чиновников и судебных решений по самым массовым вопросам:

Получите пробный доступ к системе бесплатно и смотрите разные точки зрения.

Отметим, что по доходам разных периодов, когда связь между доходами и расходами не выявлена, необходимо будет распределить полученный доход с помощью принципа равномерности. Таким же способом следует поступать при получении дохода от производства с длительным циклом и при отсутствии поэтапной сдачи работ. Однако с учетом требований ст. 316 НК РФ, порядок распределения доходов, согласно данному принципу, должен быть зафиксирован в учетной политике.

См. также материал «Длительный производственный цикл может потребовать распределения доходов».

Баланс формируем по методу начисления

Обратимся к перечню объектов бухгалтерского учета. Это:

- активы, обязательства и капитал (элементы бухгалтерского баланса);

- доходы и расходы (элементы отчета о финансовых результатах).

В статье «Простая система бухучета… непроста!» мы пришли к выводу, что факты хозяйственной жизни — это особые объекты, формируемые из пяти вышеперечисленных. В целях ведения бухучета методом двойной записи факт объединяет такие объекты попарно (в этом суть корреспонденции счетов). А при простой записи факт возникает при изменении одного из этих объектов.

При двойной записи по методу начисления доходы порождают активы в виде дебиторской задолженности покупателей (ДЕБЕТ 62 КРЕДИТ 90). Расходы у нас тоже ассоциируются с формированием активов — в частности, незавершенного производства (ДЕБЕТ 20 КРЕДИТ 02, 10, 69, 70, …). Однако попытка увязать признание актива с его оплатой заводит в тупик. Это неудивительно, поскольку определение активов не связано с текущими денежными потоками, а принципиально опирается на будущие денежные потоки. Обязательства определяются через понятие активов. Ну а капитал — это разность активов и обязательств (пп. 7.2–7.4 Концепции бухгалтерского учета в рыночной экономике России, одобр. Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским советом ИПБ РФ 29.12.1997).

В итоге баланс подлежит формированию исключительно по методу начисления. Лишь тогда он характеризует финансовое положение компании.

Система не только кассовая, но и простая

С упоминания о простой системе мы начали не случайно. Именно простая запись позволит совместить признание доходов по оплате и активов по начислению. В ней эти объекты признаются раздельно. А как быть с расходами?

Большинство бухгалтеров убеждено, что активы формируются и в связи с расходами. Но это наиглавнейшее заблуждение! Оно порождено непоследовательностью терминологии в ПБУ 10/99. Обратимся к пункту 2 данного стандарта. В нем указано, что расходы неизбежно приводят к уменьшению капитала. Этот признак расходов никак не вяжется со свойствами активов. В то же время пункт 6 ПБУ 10/99 однозначно описывает формирование актива.

Бесплатные вебинары в Контур.Школе

Изменения в учете. Практические ситуации. Судебная практика. Расписание вебинаров

На самом деле нужно различать расходы и затраты. Расходы — это элементы отчета о финансовых результатах. Затраты — это средства, формирующие активы. Подтверждение — в п. 8.6.3 Концепции. Он гласит: «Затраты признаются как расход отчетного периода, когда очевидно, что они не принесут будущих экономических выгод организации или когда будущие экономические выгоды не отвечают критерию признания актива в бухгалтерском балансе». Термин «затраты» употребляется и в Инструкции по применению Плана счетов (утв. Приказом Минфина РФ от 31.10.2000 № 94н).

Иными словами, если компания контролирует затраты и они повлекут за собой приток денежных средств, то у нее возникает актив (на балансе). В противном случае затраты породят расход (в отчете о финансовых результатах). Как поясняет Игорь Сухарев, начальник отдела методологии бухгалтерского учета и отчетности Минфина РФ: «Расход признается, когда организация осуществила затраты, но при этом не выполнены требования признания актива».

Итак, при кассовом методе списание с баланса активов порождает расходы в отчете о финансовых результатах лишь в том случае, если активы оплачены. Увязать эти факты посредством традиционной двойной записи проблематично. В простой системе названные факты учитываются порознь. Именно это нам и необходимо.

Вывод: бухучет кассовым методом мы ведем по простой системе.

Признание расходов при методе начисления

Признание расходов также осуществляется не тогда, когда фактически была произведена их оплата, а с учетом их возникновения в соответствии с конкретной хозяйственной ситуацией (ст. 272 НК РФ).

Признавать расходы можно:

- В день передачи сырья продавцом или на дату акта приемки-передачи – по материальным расходам (п. 2 ст. 272 НК РФ).

- Ежемесячно в последний день – для амортизации (п. 3 ст. 272 НК РФ).

- Ежемесячно – для затрат на оплату труда (п. 4 ст. 272 НК РФ).

- На дату, когда произошло оказание услуг, – для ремонта основных средств (п. 5 ст. 272 НК РФ).

- На дату оплаты в соответствии с контрактом или равномерно во время всего периода его действия – расходы по ОМС и ДМС (п. 6 ст. 272 НК РФ).

Внереализационные и прочие расходы возможно признать:

- На дату начисления – для налогов, страховых взносов, резервов (п. 7.1 ст. 272 НК РФ).

- На дату расчетов согласно контракту или последний день месяца – для комиссионных сборов, оплаты работ (услуг) по контрактам, арендной платы (п. 7.3 ст. 272 НК РФ).

- На дату оплаты – для подъемных, компенсаций за использование личного транспорта (п. 7.4 ст. 272 НК РФ).

Конечно, данные списки неполные, и в небольшой статье привести абсолютно все даты и ситуации, предусмотренные НК РФ, затруднительно. С полным перечнем моментов признания расходов, связанных с производством и реализацией, можно ознакомиться в пп. 2–6 ст. 272 НК РФ, внереализационных расходов – пп. 7–10 ст. 272 НК РФ.

Как в налоговом учете признаются расходы при кассовом методе

Если компания использует в своей практике кассовый метод, то расходы следует признавать только после оплаты товаров, услуг или работ. Согласно п. 3 ст. 273 НК РФ оплатой считается фактор прекращения обязательства, возникшего у покупателя перед продавцом.

Приведенное определение означает, что предоплата или аванс будут признаны расходами не в тот момент, когда они поступят продавцу, а в момент отгрузки товара, оказания услуги, принятия работ либо передачи имущественных прав.

Помимо этого нюанса в статье 273 НК РФ содержатся еще несколько важных особенностей признания расходов при кассовом методе, как то:

- Материальные расходы (за исключением затрат на покупку сырья и материалов), расходы по кредитным процентам, на оплату труда и на оплату услуг, оказанных третьими лицами, поименованные в п. 3.1 ст. 273 НК РФ, допускается признавать: на момент списания средств со счета;

- на момент выдачи средств из кассы;

- на момент погашения иным доступным способом.

Если организации не удалось соблюсти лимиты, при которых возможен кассовый метод, то ей, согласно п. 4 ст. 273 НК РФ, с начала года придется перейти на метод начисления. При этом следует отразить это действие в учетной политике путем издания отдельного приказа.

См. также «Метод начисления и кассовый метод: основные отличия».

Особенности кассового метода

Кассовый метод характеризуется тем, что доходы отражаются на момент, когда денежные средства зачислены на расчетные счета (поступили в кассу) или было получено имущество, выступающее в качестве платы (ст. 273 НК РФ).

Являются ли доходами при применении кассового метода полученные авансы? Ответ на этот вопрос есть в системе КонсультантПлюс. Получите пробный бесплатный доступ к системе и переходите к разъяснениям.

Расходы необходимо учитывать тогда, когда была произведена их фактическая оплата.

Следует отметить, что не каждый налогоплательщик может воспользоваться правом на использование указанного способа учета дохода и расходов. Так, нельзя пользоваться кассовым методом:

- Компаниям, у которых усредненная сумма выручки за предыдущие 4 квартала без НДС более 1 млн руб. за каждый квартал.

- Банкам.

- Кредитным потребительским кооперативам.

- Микрофинансовым организациям.

- Контролирующим лицам контролируемых иностранных фирм.

- Организациям, добывающим углеводородное сырье на новом морском месторождении, при наличии соответствующей лицензии, а также операторам указанных месторождений.

См. также материал «Какой порядок (условия) признания доходов и расходов кассовым методом?».

КМ при УСНО – доходы

Для фирм и ИП доход определяется таковым после того, как произойдет факт получения от заказчика средств. Засчитываются и обязательства, полученные иным способом. Предполагается, что все равно, как бы дебитор не рассчитался с фирмой, учитываются лишь доходы, обретенные в результате двусторонней операции.

Датой поступлений при КМ определяется тот день, в котором:

- денежная масса внесена в кассу или появилась на расчетном счете;

- получено имущество или права на него;

- оказаны услуги, выполнены работы;

- задолженность погашена иным способом, отличным от описанных выше.

Когда сумма отступного меньше задолженности фактической, в приходе учитывается именно его размер.

Поступления отражаются так:

| Дебет | Кредит |

| 50, 51 | 90, 91 |

Пример 1. передала в аренду кухонное оборудование. Платеж за месяц составляет 43 тыс. руб. В октябре «Вектор» по взаимному согласию с «Алисой» принял решение, что та погасит долг за месяц поставкой своей продукции. Арендатор выполнил обязательство и доставил товар на 43 тыс. руб., который компания оприходовала как доход.

Чтобы не было вопросов от налоговиков, стороны оформили дополнение к предыдущему соглашению по аренде. Также был составлен акт зачета касательно взаимных требований.

Компания в день оформления документов списала дебиторскую задолженность «Алисы». На эту же дату в бухучете проведена сумма полученного дохода.

Сложности признания доходов и расходов

При использовании того или иного метода у налогоплательщика часто возникает вопрос: когда все-таки следует признать определенный доход или расход? Например, существует спорная ситуация по вопросу возникновения внереализационного дохода, возникающего в случае истечения срока исковой давности по кредиторской задолженности (п. 18 ст. 250 НК РФ).

Налоговики разъясняют, что доход возникает в последний день отчетного (налогового) периода, в котором закончился срок исковой давности (письмо ФНС России от 08.12.2014 № ГД-4-3/[email protected], письмо Минфина РФ от 12.09.2014 № 03-03-РЗ/45767). Но некоторые арбитры считают, что данный доход необходимо учесть в периоде, когда руководителем подписан приказ о списании такой задолженности (постановление Президиума ВАС РФ от 15.07.2008 № 3596/08).

По данному вопросу см. материал «В каком периоде включается в доходы просроченная кредиторская задолженность?».

При применении кассового метода сумма кредиторской задолженности (c НДС) также включается в состав внереализационных доходов, при этом период признания дохода приходится на дату списания задолженности (письмо Минфина России от 07.08.2013 № 03-11-06/2/31883). В указанном письме речь идет о ситуации, в которой налогоплательщик применяет УСН, но так как п. 1 ст. 346.17 НК РФ предусмотрено, что «упрощенцы» ведут учет доходов и расходов кассовым методом, то можно предположить, что данный подход применяется всеми налогоплательщиками, которые используют данный метод. Следует отметить, что ранее такая кредиторская задолженность не признавалась внереализационным доходом при применении кассового метода (письмо Минфина России от 26.08.2002 № 04-02-06/3/61).

Таким образом, во избежание спорных ситуаций порядок признания того или иного дохода или расхода лучше закрепить в учетной политике.

См. также материал «Что изменить в налоговой учетной политике».

Начисления в платежной ведомости

В заработной плате , общая выгода , что работодатель обеспечит работник является отпуском или больными начислениями

. Это означает, что со временем сотрудник накапливает дополнительный отпуск по болезни или отпуск, и это время помещается в банк . После того, как время будет накоплено, работодатель или поставщик платежных ведомостей будет отслеживать количество времени, потраченного на больничный или отпуск.

Стаж

Для большинства работодателей публикуется политика отпусков, и она соблюдается в отношении начисления пособий. Эти правила обеспечивают справедливое отношение ко всем сотрудникам в отношении распределения и использования времени по болезни и отпусков.

В рамках этих руководящих принципов скорость, с которой работник будет накапливать отпуск или время по болезни, часто определяется стажем службы (количеством времени, в течение которого сотрудник проработал на работодателей).

Испытательный срок

нет Во многих случаях в этих рекомендациях указывается, что существует испытательный период (обычно от 30 до 90 дней), когда работнику не предоставляется время. Это не мешает сотруднику позвонить по болезни сразу после приема на работу, но это означает, что ему не будут платить за это время. Однако это не позволяет сотруднику, например, планировать отпуск на вторую неделю работы. По истечении этого испытательного периода может начаться предоставление времени или оно может иметь обратную силу, начиная с даты найма.

Ролловер / перенос

Некоторые политики начисления могут переносить или переносить часть или все неиспользованное время, которое было накоплено, на следующий год. Если политика начисления не предусматривает какого-либо пролонгации, любое накопленное время в банке обычно теряется в конце календарного года работодателя.

Итоги

Глава 25 НК РФ говорит о 2 способах признания доходов и расходов, которые можно использовать при расчете налога на прибыль:

- методе начисления;

- кассовом методе.

Однако если первый из них вправе выбрать любой налогоплательщик, то второй – только те, которые соответствуют установленным НК РФ условиям.

Отдав предпочтение тому или другому способу, его выбор следует отразить в учетной политике.

Источники:

- Налоговый кодекс РФ

- Письмо ФНС России от 08.12.2014 N ГД-4-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

КОНСТРУИРОВАНИЕ ПЛАНА СЧЕТОВ, Chart of accounts

В нашей традиции используется единый общепринятый национальный план счетов.

Однако, в соответствии с практикой GAAP, каждая фирма может разрабатывать собственный план счетов

, исходя из своих потребностей. Небольшая компания инициализирует несколько десятков счетов, в то время, как мультинациональная корпорация вынуждена вести тысячи единиц хранения информации (accounts).

Рассмотрим пример структуры простейшего плана счетов.

Активы (№№ 100 – 199)

100 Касса 110 Счета к получению 120 Полученные векселя 130 Товарные запасы 140 Оплаченная страховка 142 Предоплата за материалы

150 Земля 160 Здания 170 Оборудование

Обязательства (№№ 200 – 299)

200 Счета к оплате 210 Выданные краткосрочные векселя 220 Начисленная заработная плата 225 Начисленные проценты

260 Выданные долгосрочные векселя

Капитал владельца (№№ 300 – 399)

300 John Pumpkin, капитал 310 John Pumpkin, изъятия

Доходы (№№ 400 – 499)

400 Выручка 410 Доходы от аренды 420 Полученные проценты

Расходы (№№ 500 – 599)

500 Заработная плата 510 Налог на заработную плату 520 Расходы на аренду оборудования 525 Расходы на аренду помещения 530 Расходы на коммунальные услуги 540 Расходы на страховку 550 Расходы на материалы 560 Эксплуатационные расходы 570 Оплата процентов

План счетов подготавливается до начала протоколирования операций и сводится в Книгу окончательных записей (GL).

Используется система субсчетов

, т.е. более мелкая, чем счёт, группировка операций. Например — для хранения информации о долге каждого клиента или каждому поставщику.

В конце отчётного периода такие вспомогательные счета закрываются с переносом сальдо на сводный счёт

, каким в нашем примере станет счёт дебиторской (счета к получению), или кредиторской (счета к оплате) задолженности.

Поскольку, более крупная группировка операций — это уже статья баланса

, то для сведения подробных счетов в статьи, в планах счетов делают, к примеру, следующую кодировку. (Напомню: статья баланса включает в себя несколько счетов).

1000 – 00 Текущие активы, Current assets 1100 – 00 Денежные средства, Monetary aggregate 1110 – 00 Касса, Cash 1120 – 00 Банк, Deposits 1130 – 00 Мелкие денежные суммы, Petty cash fund

Трансляция российского плана счетов в план счетов фирмы-компаньона здесь может и не представлять труда.

Например:

5001 – 00 – 00 Касса (Рубли) 5002 – 00 – 00 Касса валютная (Доллары США) 5101 – 00 – 00 Расчётный счёт 5201 – 00 – 00 Валютный счёт (Доллары США) 5202 – 00 – 00 Валютный счёт (Евро)

Рассматривая приведённый план счетов, вы, конечно, заметили, что он похож на наш только до счёта № 300 «Капитал владельца» (аналог счёта № 85 «Уставный капитал»).

Начиная со счёта № 310 «Изъятия» и далее, перечисляются счета, каких в нашем плане счетов нет.

Это счета доходов и расходов

.

Особенности учетной политики при УСН

Если предприниматель применяет упрощенную систему налогообложения, то он уплачивает:

- Налог в размере 6% с доходов или 15% с доходов за минусом расходов.

- Взносы на пенсионное обеспечение.

- Отчисления на медицинское страхование.

- Взносы, связанные с обеспечением социальных гарантий.

Если расходы компании составляют менее 60% доходов, то из таких объектов налогообложения, которые предусмотрены для УСН, ей выгоднее перейти на бухгалтерский учет при УСН 6% (доходы) в 2020 году. Следует отметить, что у этого налогового режима (УСН 6%) существует несколько преимуществ. При расчете величины уплачиваемого налога необходима только сумма поступлений и платежи, которые способны уменьшить начисленный к уплате налог. Но в этом случае бухгалтерскому учету расходов необходимо уделять особое внимание, так как налоговики проверяют их особенно дотошно.

А переход на бухучет при УСН «доходы» подразумевает уплату единого налога со своих доходов, который заменяет налог на прибыль, НДС и налог на имущество, но это не отменяет необходимость уплаты транспортного налога, земельного налога и торгового сбора. Такие налоги зависят от наличия транспортных средств и земли, на которой ведется деятельность. Если подразумеваются наличие импортных операций, то отчисляется НДС.

Преимущества метода начисления в бухгалтерском учете

Оставшиеся 12 240 руб. будут признаны в составе расходов в декабре.

Согласно принципам метода начисления, описанным в МСФО (в частности, IAS 19 «Вознаграждения работникам»), расходы банка на выплату отпускных будут признаваться по мере «зарабатывания» сотрудником права на отпуск, то есть ежемесячно, одновременно с начислением сотруднику зарплаты. Поэтому к ноябрю, когда сотрудник уйдет в отпуск, расходы уже будут признаны в прошлых периодах, в периодах, когда от них были получены экономические выгоды.

Аналогичные искажения будут иметь место и при учете других расходов, связанных с обеспечением деятельности кредитной организации.

Так, налоги и сборы Проект предписывает отражать не позднее сроков, установленных для их уплаты. На практике эти сроки приходятся на другие отчетные периоды. В МСФО налоги должны быть начислены в последний день налогового периода.

Командировочные и представительские расходы, согласно Проекту, отражаются на дату утверждения авансового отчета. В МСФО операции отражаются в момент их совершения, а не документального оформления, поэтому данные расходы будут признаны в момент их фактического осуществления независимо от даты утверждения авансового отчета.

Что касается требований о признании амортизации в последний день периода и судебных издержек на дату присуждения, то в Проекте они соответствуют методу начисления по МСФО.

Таким образом, очевидно, что метод начисления, который предложен в Проекте, лишь формально соответствует принципу начисления в западном понимании. На практике применение такого «русифицированного» метода непременно приведет к искажению показателей отчетности, подготовленной согласно МСФО.

В то же время прямое копирование метода начисления МСФО на сегодняшний день не представляется возможным в силу ряда объективных причин: построения российского учета на базе первичной документации (зачастую дата составления документа и дата совершения операции относятся к разным периодам), требований норм других отраслей законодательства (например, Трудового кодекса РФ, где закреплен порядок расчета и начисления отпускных и компенсаций), отсутствия понятия профессионального суждения бухгалтера и юридической силы этого суждения и т.д.

Вместе с тем, например, для начисления налогов в последний день периода, то есть так, как предписывает МСФО, никаких преград не существует.

Международные стандарты финансовой отчетности — это система стандартов, в которых заложено комплексное понимание бизнеса и достоверное отражение деятельности банка в финансовой отчетности. Искажение основополагающих допущений МСФО, несомненно, приведет к формированию отчетности, качественные характеристики которой не будут соответствовать предъявляемым МСФО требованиям.

Чтобы принципы МСФО в западном понимании начали эффективно работать в отечественной банковской системе, крайне важно правильно идентифицировать их сущность в нормативных документах Банка России. С.В.Манько

С.В.Манько

Финансовый директор

ООО «ПРОМОТИНГ»

Важным отличием российских ПБУ от МСФО является подход к отражению в последних доходов и расходов по принципу начисления. Этот метод является базовым в Международных стандартах финансовой отчетности.

Какой метод использовать: кассовый или начисленный

Одни и те же операции, отличаются только методы признания выручки и расходов. Вот, что получилось в итоге ↓

Как видите, метод признания выручки и расходов делает существенную разницу. Используя метод начисления, мы получили чистую прибыль и закончили месяц в хорошем настроении. Можно даже начислить себе дивиденды.

А по кассовому методу мы в убытке. Конечно, ведь май взял на себя все расходы по аренде и материалам! При этом, в следующих месяцах мы как будто не будем пользоваться ни новым цехом, ни оставшейся щебенкой.

В нашем примере кассовый метод исказил результат в худшую сторону. Но может быть наоборот, и это особенно опасно. Представим, что в июне мы получим предоплат на будущие заказы на полмиллиона. Вспомним, что аренду и щебенку мы уже оплатили. И получим какую-то невероятную прибыль — хотя по факту арендой пользуемся, щебенку тратим, а предоплаченные заказы еще не выполнили.

Кассовый метод искажает реальную картину по бизнесу. С другой стороны, он простой. Учет кассовым методом и вести-то толком не надо — в большинстве случаев достаточно будет взглянуть на расходы мая в интернет-банке.

Бывают ситуации, когда кассовый метод можно использовать без искажения финансового результата компании:

- Если размеры запасов и задолженностей нулевые на начало и конец периода.

- Месяц оказанных вами услуг совпадает с месяцем оплаты. Клиент сделал заказ — а вы через 10 минут его уже отгрузили. Вы начислили зарплату за май — и до 31 мая ее выплатили.

- По налоговому кодексу: может применяться организациями со средней ежеквартальной выручкой, не превышающей 1 млн руб., в течение 4 кварталов подряд.

Но это все касается исключительных компаний. В целом же настоятельно рекомендуем использовать начисленный метод, чтобы считать реальную чистую прибыль, спокойно выводить дивиденды на себя без кассовых разрывов и оценивать эффективность направлений бизнеса.

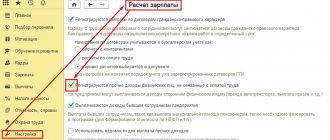

Формирование Accruals в конфигурациях 1С

Какие конфигурации 1С позволяют отражать результаты о финансовой деятельности компании по методу начисления?

- 1С:Бухгалтерия КОРП МСФО;

- 1С:Управление холдингом;

- 1С:ERP;

- 1С:Комплексная автоматизация.

Базовая схема отражения хозяйственных операций по методу начисления

| Шаги процесса | Описание шага процесса |

| 1 | Формирование PL по сценарию «План» (рис. 1 и рис. 2) |

| 2 | Формирование и утверждение потребности ЦФО |

| 2.1 | Заявка на закупку (рис. 3 и рис. 4) |

| 2.2 | График начислений в договоре (рис. 5) |

| 3 | Формирование Accruals (рис. 6) |

| 4 | Закупка товарно-материальных ценностей или услуг (поступление товаров или услуг, авансовый отчет и пр.) (рис. 7) |

| 5 | Списание ТМЦ или услуг (поступление товаров или услуг, требование-накладная и пр.) |

| 6 | Сторно Accruals (рис. |

| 7 | Формирование PL по методу начислений по сценариям «Факт» и «Прогноз», сравнение различных сценариев |