Как рассчитать

1. Определите число акций, которыми владеете. Информация доступна в личном кабинете вашего брокера.

2. Выясните DPS (dividends per stock) – дивиденды на акцию. Это сумма, которую держатели получают на одну акцию. Можно посчитать самому, но удобнее смотреть в дивидендных календарях. Например, тут или тут.

3. Умножьте DPS на число ваших акций. Полученный показатель, прибыль в виде дивидендов.

Для оценки компании изучите её дивидендную политику. Она бывает разной:

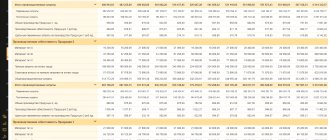

- «Сбербанк» установил, что будет последовательно увеличивать размер дивидендных выплат до уровня 50% от чистой прибыли в течение трёх лет.

- «Лукойл» считает что нужно регулярно направлять на выплату не менее 25% консолидированной чистой прибыли.

- «НЛМК» говорит, что если соотношение «Чистый долг / EBITDA» меньше или равно 1,0: уровень дивидендных выплат находится в диапазоне, границами которого являются 50% чистой прибыли и 50% свободного денежного потока. Если соотношение «Чистый долг / EBITDA» выше 1,0: уровень дивидендных выплат находится в диапазоне, границами которого являются 30% чистой прибыли и 30% свободного денежного потока.

Пример употребления на «Секрете»

«Нефтяные компании в России традиционно являются дивидендными аристократами и щедро платят своим акционерам. А власти обязали все госкомпании с 1 июля 2022 года направлять на выплату дивидендов не менее половины своей скорректированной чистой прибыли, определённой в соответствии с международными стандартами финансовой отчётности (МСФО). Для государства это способ пополнения бюджета, а для инвестора — «дивидендный» урожай».

(Эксперт по управлению личными финансами и инвестициями, инвестиционный советник ГК «ЕЮС» Игорь Файнман — о вложениях в российский нефтяной сектор.)

Как получить

Ради дивидендов не нужно делать никаких дополнительных действий. Достаточно быть акционером и следить за новостями компании.

Начинается всё с публикации отчёта о прибыли за год. Чаще всего он выходит весной. Дивиденды платятся из прибыли, поэтому важно знать её размер. Дальше читайте дивидендную политику, если её нет, то ждите заявлений первого лица компании.

После этого начинает официальная часть. Совет директоров предлагает направить на дивиденды долю прибыли и указывает дату на которую нужно быть акционером компании. Всего есть несколько важных дат:

- Дата объявления (declaration date). В этот день совет директоров публично сообщает акционерам, в каком размере будут выплачены дивиденды.

- Дата закрытия реестра (dividend record date). Это день, в который определяется список лиц, получающих выплату. Чтобы рассчитывать на получение прибыли, нужно стать держателем акций до этой даты.

- Эксдивидендная дата (ex-dividend date). С этого дня акции компании продаются без права на дивиденды.

- Дата выплаты (payment date). В этот день держатели ценных бумаг получают деньги.

Для инвестора также важен режим поставки. Например, на Мосбирже есть режим Т+2. Это значит, что вы зачисляетесь в реестр не в момент покупки, а через два рабочих дня после этого. Например, купили акции 3-го марта, но стали владельцем – 5-го.

Поэтому акции надо взять не позднее, чем за два дня до даты закрытия реестра и учесть выходные.

Примеры:

- Реестр акционеров закрывают в пятницу – акции надо купить до среды.

- Реестр закрывают в понедельник – надо купить до четверга.

- Реестр закрывают в пятницу, но четверг и среда – государственные выходные – надо купить до понедельника.

Когда деньги придут на счёт

В России после закрытия реестра компания переводит деньги акционеру в течение 25 рабочих дней. По умолчанию они приходят на брокерский счёт. Но сейчас брокеры согласны выплачивать клиентам дивиденды прямо на банковскую карту. Цены и условия такой услуги надо уточнять в компании.

На фондовом рынке США режим поставки Т+3 — инвестор признаётся акционером через три дня после покупки бумаги. А дата выплаты чётко определена заранее.

Сроки выплаты

Не существует строгих требований по тому, как часто компания должна платить дивиденды. Она может сделать это в любой момент при двух условиях: наличия чистой прибыли и решения акционеров.

Стабильные и большие компании устанавливают понятные алгоритмы отчисления дивидендов. Они знают, что смогут делать регулярные выплаты для акционеров.

Небольшие компании не уверены, что способны делать выплаты постоянно. Поэтому откладывают прибыль в «кубышку», а потом решают куда направить средства. Либо на развитие, либо на дивиденды.

Российский фондовый рынок – развивающийся, а большинство компаний – растущие. Поэтому часто дивиденды выплачиваются раз в год. Но есть несколько крупных фигур, которые рассчитываются ежеквартально. Например, «Северсталь», НЛМК, QIWI.

Выплата промежуточных дивидендов: новая позиция Минфина

Письмо Минфина России от 15.10.2020 № 03-03-10/90152

В связи с письмом по вопросу о порядке налогообложения промежуточных дивидендов, выплачиваемых акционерам (участникам) хозяйственных обществ, Департамент налоговой политики сообщает следующее.Согласно пункту 1 статьи 43 Налогового кодекса Российской Федерации (далее — Кодекс) дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

В Российской Федерации правоотношения по распределению прибыли хозяйственных обществ регулируются положениями Гражданского кодекса Российской Федерации, Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» (далее — Федеральный закон № 208-ФЗ) и Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Федеральный закон № 14-ФЗ).

Пунктом 1 статьи 42 Федерального закона № 208-ФЗ установлено, что акционерные общества вправе по результатам первого квартала, полугодия, девяти месяцев отчетного года и (или) по результатам отчетного года принимать решения (объявлять) о выплате дивидендов по размещенным акциям, если иное не установлено Федеральным законом № 208-ФЗ.

Согласно пункту 2 статьи 42 Федерального закона № 208-ФЗ источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской (финансовой) отчетности акционерного общества. Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов акционерного общества.

Общество с ограниченной ответственностью вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества с ограниченной ответственностью (пункт 1 статьи 28 Федерального закона № 14-ФЗ).

Общие требования к бухгалтерской (финансовой) отчетности организаций, содержащиеся в статье 13 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Федеральный закон № 402-ФЗ), предусматривают составление годовой и промежуточной бухгалтерской (финансовой) отчетности.

Частью 3 статьи 13 Федерального закона № 402-ФЗ предусмотрено, что годовая бухгалтерская (финансовая) отчетность составляется за отчетный год.

Промежуточная бухгалтерская (финансовая) отчетность составляется экономическим субъектом за отчетный период менее отчетного года в случаях, когда законодательством Российской Федерации, нормативными правовыми актами органов государственного регулирования бухгалтерского учета, договорами, учредительными документами экономического субъекта, решениями собственника экономического субъекта установлена обязанность ее представления (части 4 и 5 статьи 13 Федерального закона № 402-ФЗ).

Таким образом, для хозяйственных обществ предусмотрен порядок определения прибыли после налогообложения (чистой прибыли) как источника выплаты дивидендов в случаях, когда решение о распределении прибыли принимается по результатам первого квартала, полугодия, девяти месяцев и (или) отчетного года. При этом действующее законодательство Российской Федерации не содержит положений, изменяющих экономическую квалификацию выплаченных дивидендов (распределенной прибыли) в случаях, когда размер чистой прибыли хозяйственного общества, определенный по данным годовой бухгалтерской (финансовой) отчетности, меньше, чем величина дивидендов (распределенной прибыли), выплаченных таким хозяйственным обществом на основании соответствующих решений, принятых на основании данных промежуточной бухгалтерской (финансовой) отчетности.

В этой связи считаем, что доходы в виде дивидендов, выплаченные акционерам (участникам) хозяйственных обществ по результатам работы указанных хозяйственных обществ за квартал, полугодие и девять месяцев отчетного года, в дальнейшем переквалификации для целей налогообложения не подлежат.

Директор Департамента Д. В. ВОЛКОВ

Налогообложение

13% — для резидентов РФ 15% — для нерезидентов

- Если компания платит в рублях, они поступают на брокерский счёт, счёт в банке или ИИС (индивидуальный инвестиционный счет) уже со снятыми налогами. Избежать потери не получится – к дивидендам не применяются налоговые вычеты.

- Если компания платит в долларах, налоги не снимаются – по ним надо рассчитываться самостоятельно с учётом курса валюты.

При вложении денег в американские ценные бумаги лучше подписать форму W8-BEN. Она сообщает, что вы не являетесь налоговым резидентом США. С ней ставка равна 13%. 10% удерживаются автоматически, а 3% инвестор платит сам.

Убыток от дивидендов

Некоторым инвесторам кажется, что при работе с дивидендами можно схитрить: приобрести акции на один день, получить выплату и продать. Но такая схема не принесёт прибыли, потому что цена акций падает в день закрытия реестра на объём выплаты (дивидендный гэп) и восстанавливается несколько месяцев. Вы сначала получите дивидендный доход, а потом потеряете примерно столько же на изменении цены акции. Заработать не получится.

Не суетитесь. Оценивайте компанию фундаментально и покупайте надолго. Так, вы заработаете и на дивидендах, и на изменении курсовой стоимости акции.

Что такое дивидендная доходность и зачем ее знать

Покупая акции, инвестор может получать прибыль двумя способами: за счет выплаты дивидендов и благодаря росту цены бумаги. И если второй сильно зависит от ситуации на рынке, то первый позволяет прогнозировать будущий доход.

Дивидендная доходность – это показатель, который отражает, какую долю в процентах от рыночной стоимости акций держатель получит за один год.

Фактически, размер дивидендов, которые компания выплачивает в течение года, сравнивают с рыночной ценой ее акций.

Где смотреть даты выплат

Информацию о размере выплаты и датах реестра можно смотреть на сайте Московской биржи (в инфокарточке компании) или на сайтах самих компаний (если там есть раздел «Для инвесторов»). Также пользуйтесь дивидендными календарями – это удобнее.

- Дивидендный календарь Доход.ру – публикует данные о российских компаниях.

- Календарь от BCS – удобный календарь от крупнейшего российского брокера. Таблицу можно фильтровать по инструментам, секторам экономики и отдельным параметрам.

- Календарь NASDAQ – здесь сведения об американских компаниях.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний