Расходы и налог на прибыль: краткий ликбез

Для компаний, которые платят налог на прибыль, законодательством установлены определенные правила учета таких расходов.

Плательщиками налога на прибыль являются все российские юридические лица, кроме тех, кто применяет налоговые спецрежимы (упрощенную систему, ЕНВД, ЕСХН), а также плательщиков налога на игорный бизнес и участников проекта «Сколково». С 2022 года от налога на прибыль будут освобождены и участники проектов инновационных научно-технологических центров.

Статья 264 Налогового кодекса, регламентирующая налогообложение прибыли, относит расходы на рекламу к прочим расходам, связанным с производством и реализацией (пп.28 п.1 ст. 264). В этой же статье в пункте 4 перечислены виды расходов, которые признаются рекламными. При этом кодекс делит расходы по способу принятия.

Одни расходы принимаются полностью (то есть, налоговая база уменьшается на всю величину расхода). Их называют ненормируемыми. Это, согласно НК:

- расходы на рекламные мероприятия через СМИ,

- расходы на световую и иную наружную рекламу,

- расходы на участие в выставках, на оформление витрин, изготовление рекламных брошюр и каталогов, содержащих информацию о товарах, а также на уценку товаров, потерявших свои качества при экспонировании.

Социальная реклама: «Накормить голодного легче, чем ты думаешь»

Другие виды расходов разрешается принимать к учету лишь в размере, не превышающем 1% выручки от реализации за отчетный (налоговый) период. Это нормируемые расходы. К ним относятся:

- расходы на приобретение или изготовление призов, вручаемых победителям розыгрышей во время проведения массовых рекламных кампаний,

- расходы на иные виды рекламы, не указанные в статье 264 НК.

Путеводитель по рекламным расходам

В основе учета расходов на проведение рекламных акций (для целей исчисления налога на прибыль) лежит правовое определение рекламы. Налоговый кодекс такого определения не содержит. Поэтому налоговые органы и суды используют понятие «рекламы», данное в Федеральном законе от 13 марта 2006 г. № 38-ФЗ «О рекламе».

Рекламой признается информация, распространенная любым способом, в любой форме и с использованием любых средств. Она адресуется неопределенному кругу лиц и призвана привлечь внимание к объекту рекламирования, сформировать или поддержать интерес к нему и его продвижение на рынке.

это важно

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Рекламные расходы

Расходы на рекламу имеют особенности отражения в учете. Связано это с тем, что реклама обусловлена разным составом расходов в зависимости от сферы деятельности предприятия-рекламодателя, жизненного цикла продукции, товара, работы, услуги.

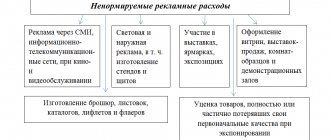

Все расходы на рекламу для целей налогообложения прибыли делятся на два вида (п. 4 ст. 264 НК РФ):

- ненормируемые, которые учитываются для целей налогообложения прибыли в полном размере;

- нормируемые — учитываются в размере, не превышающем 1 процент выручки от реализации товаров (работ, услуг) без учета НДС и акцизов. В таблице приведена классификация расходов на рекламу для целей бухгалтерского и налогового учета.

Таблица. Классификация расходов на рекламу для целей бухгалтерского и налогового учета

| Нормируемые расходы | Ненормированные расходы |

| Расходы на полиграфическую рекламу (на производство и распространение рекламной полиграфической продукции, кроме брошюр и каталогов) | Расходы на рекламу в средствах массовой информации: телевидение, радио, печатные СМИ |

| Расходы на сувенирную рекламу | Расходы на производство рекламных брошюр и каталогов различного вида |

| Расходы на видео-, аудиорекламу | Расходы на интернет-рекламу |

| Расходы на телефонную рекламу | Расходы на наружную рекламу |

| Расходы на почтовую рекламу | Расходы на организацию ярмарок и выставок |

| Расходы на транспортную рекламу | Расходы на оформление витрин, демонстрационных залов, комнат с торговыми образцами |

| Расходы на рекламу в местах продаж (на создание, установку и эксплуатацию джумби, мобилей, воблеров и иных муляжей, на аромарекламу) | Расходы на проведение рекламных акций (на проведение акций, связанных с распродажами, «бесплатной» передачей товаров в рекламных целях и предоставлением скидок) |

| Расходы на проведение конкурсов и лотерей | Расходы на проведение промоакций |

Затраты на рекламу в налоговом учете включаются в состав прочих расходов, связанных с производством и реализацией (подп. 28 п. 1 ст. 264 НК РФ). Без каких-либо ограничений в качестве расходов признаются затраты:

- на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передачи по радио и телевидению) и Интернет (подробнее о том, как учесть такие расходы, читайте статью «Реклама в СМИ»);

- на световую и другую наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- на участие в выставках, ярмарках, экспозициях;

- на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- на изготовление рекламных брошюр и каталогов, содержащих информацию о работах и услугах, выполняемых и оказываемых фирмой, или же о самой фирме;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании на выставках.

Все остальные рекламные расходы учитываются в составе прочих расходов в сумме, которая не должна превышать 1 процент выручки от реализации. Кроме того, нормируются суммы затрат на приобретение или изготовление призов, вручаемых победителям розыгрышей во время проведения массовых рекламных кампаний.

Следует иметь в виду, что законодательство недостаточно четко разграничивает представительские и рекламные расходы. Поэтому налогоплательщики и налоговые органы по-разному трактуют его в вопросе отнесения расходов к рекламным или представительским. Это часто приводит к спорам организаций с налоговыми органами, которые разрешаются в судебном порядке. Рассмотрим, какие расходы относятся к представительским.

Представительские расходы

К представительским расходам относятся затраты предприятия на официальный прием и обслуживание представителей других фирм, которые участвуют в переговорах (п. 2 ст. 264 НК РФ). В представительские расходы разрешено включать и затраты на обслуживание представителей своей организации, участвующих в переговорах. В состав расходов также включаются затраты на прием и обслуживание участников, которые прибыли на заседание совета директоров фирмы, независимо от места проведения мероприятий.

Таким образом, в представительские расходы включаются затраты:

- на проведение официального приема (организация завтрака, обеда или иного аналогичного мероприятия);

- на транспортное обеспечение по доставке представителей фирм к месту проведения переговоров или заседания совета директоров;

- на буфетное обслуживание во время переговоров;

- на оплату услуг переводчиков, которые не состоят в штате фирмы.

В то же время сами по себе понятия «прием» и «обслуживание» являются достаточно широкими. В связи c этим организации нередко испытывают трудности при отнесении тех или иных затрат к представительским расходам.

Спорные моменты

1. Официальный или неофициальный прием. Если встреча представителей двух организаций носит не официальный, а личный характер, то возникающие в связи с такой встречей затраты нельзя отнести к представительским расходам (письмо УФНС России по городу Москве от 23 декабря 2005 г. № 20-12/97007). В нем сообщается, что расходы по проведению неофициальной встречи в кафе с потенциальными партнерами, организованной сотрудником организации, не признаются представительскими расходами и не учитываются в целях налогообложения прибыли.

Однако это мнение можно и оспорить. Если руководитель предприятия приказом утвердил служебное задание сотруднику, в котором сказано о проведении представительского мероприятия, его план и смету расходов на проведение такого мероприятия, то бухгалтер может отнести такие расходы к представительским.

2. Предприниматель или физическое лицо как другая сторона переговоров. Еще один казус возникает, если встреча проводится с индивидуальным предпринимателем или физическим лицом. Основания для признания таких затрат представительскими расходами отсутствуют. В письме от 24 ноября 2005 г. № 03-03-04/2/119 Минфин России разъяснил одну из таких ситуаций, при которой физическому лицу — клиенту организации — предлагаются прохладительные напитки, чай, кофе, печенье и т. д. На вопрос о том, являются ли затраты на приобретение соответствующей продукции представительскими расходами, Минфин ответил отрицательно. В этом случае важно определить, правомерны ли эти затраты, то есть направлены ли на получение дохода, оправданы экономически, подтверждены документально и соответственно могут ли являться расходами (п. 1 ст. 252 НК РФ).

3. Проезд и проживание представителей. Один из самых распространенных поводов для спора между организациями и налоговыми органами — это вопрос о порядке учета затрат на оплату проезда и проживания в гостиницах лиц, приглашенных для участия в представительских мероприятиях.

Обычно такие затраты признаются в качестве командировочных расходов у отправляющей стороны. Однако в случае переговоров их инициатором является, как правило, принимающая сторона. Поэтому логично предположить, что именно она должна нести бремя этих расходов.

По мнению контролирующих органов, если переговоры длятся несколько дней, то расходы принимающей стороны по оплате проживания прибывших представителей не являются представительскими (письма Минфина России от 16 апреля 2007 г. № 03-03-06/1/235, УФНС России по городу Москве от 6 декабря 2007 г. № 21-11/116748, от 12 апреля 2007 г. № 20-12/034115).

Расходы на завтраки, обеды, ужины, не носящие официального характера, должны оплачиваться представителями делегаций, прибывших на переговоры. Оплата расходов может производиться за счет суточных, выплачиваемых при командировании сотрудников, либо за счет собственных средств (письмо Минфина России от 5 апреля 2005 г. № 03-03-01-04/1/157).

Расходы на оплату авиационных и железнодорожных билетов по пути следования из иностранного государства до границы Российской Федерации и по ее территории не относятся к представительским. Также не учитывается и стоимость визы (письма УФНС России по городу Москве от 6 декабря 2007 г. № 21-11/116748, от 11 ноября 2004 г. № 26-12/73173).

Однако арбитражная практика в этом вопросе на стороне налогоплательщиков. Например, ФАС Западно-Сибирского округа в постановлении от 1 марта 2007 г. по делу № Ф04-9370/2006(30552-А81-27) указал на то, что расходы на гостиничное обслуживание представителей других организаций, участвующих в переговорах, относятся к представительским расходам. Так же считают ФАС Московского округа (постановление от 23 декабря 2004 г. по делу № КА-А40/12097-04) и ФАС Северо-Западного округа (постановление от 17 мая 2004 г. по делу № А56-21571/03).

внимание

Затраты на приобретение спиртных напитков при организации встреч можно учитывать в качестве представительских расходов.

4. Место проведения переговоров. В Налоговом кодексе не указывается, где именно должны проводиться представительские мероприятия (п. 2 ст. 264 НК РФ). При этом предусмотрено ограничение, согласно которому расходы на организацию развлечений и отдыха не являются представительскими.

Арбитражные суды в спорах подобного рода нередко встают на сторону налогоплательщиков. ФАС Московского округа в постановлении от 12 сентября 2005 г., 5 сентября 2005 г. по делу № КА-А40/8426-05 принял сторону организации, которая проводила переговоры в ресторанах и кафе в связи с отсутствием возможности проводить официальные мероприятия в занимаемом обществом помещении. Суд пришел к выводу о том, что данные расходы являются представительскими. Они признаны в пределах нормативов, предусмотрены сметой и подтверждены соответствующими первичными документами. В решении, принятом в пользу организации, арбитры особо подчеркнули, что налоговый орган не представил доказательств того, что спорные расходы связаны с организацией развлечений и отдыха.

Тем не менее есть арбитражная практика и в пользу налоговых органов. Например, плату за аренду боулинговых дорожек во время переговоров организация включила в состав представительских расходов. Несмотря на утверждение налогоплательщика о том, что спорные затраты организация понесла вынужденно, арбитражный суд принял доводы налоговой инспекции (постановление ФАС Северо-Западного округа от 27 октября 2005 г. по делу № А56-3124/2005).

5. «Представительские» сувениры и спиртное. Довольно часто в ходе переговоров участники обмениваются различными сувенирами с символикой организации (ручками, блокнотами, календарями, зажигалками и т. д.). Как разъяснено в письме МНС России от 16 августа 2004 г. № 02-5-10/51, стоимость такой продукции, в силу определенности круга лиц, ее получающих, не может быть признана в качестве рекламных расходов. Но при этом соответствующую сумму можно учесть в составе представительских расходов.

В отношении спиртных напитков налогоплательщики, контролирующие органы и арбитражные суды единодушны — затраты на их приобретение можно учитывать в качестве представительских расходов. Такое заключение можно найти в письмах Минфина России от 9 июня 2004 г. № 03-02-05/1/49, от 19 ноября 2004 г. № 03-03-01-04/2/30, а также в постановлениях ФАС Северо-Западного округа от 26 декабря 2005 г. по делу № А44-2051/2005-9, от 12 мая 2005 г. по делу № А56-24907/04, от 25 апреля 2005 г. по делу № А56- 32729/04, ФАС Центрального округа от 16 декабря 2005 г. по делу № А68-АП-456/11-04, ФАС Западно-Сибирского округа от 29 июня 2005 г. по делу № Ф04-1827/2005(12476-А27-33).

внимание

Сувенирная продукция с изображением товарного знака общества относится к рекламной продукции, так как предназначена для неопределенного круга лиц.

Выставочные расходы и дегустация

Переговоры с представителями других компаний могут осуществляться на выставках, семинарах и аналогичных мероприятиях рекламного характера. Поэтому необходимо определить, относятся понесенные расходы к представительским или они являются рекламными. Федеральный арбитражный суд Московской области (постановление от 15 мая 2006 г. по делу № КА-А40/3982-06) рассмотрел спор, когда налоговики признали расходы организации представительскими и отказали в их учете. Суд, проанализировав перечень мероприятий по организации и проведению презентации производственного процесса и другие документы, отметил, что это расходы на рекламу, следовательно, их можно учесть.

1. Рекламные выставочные расходы. В Налоговом кодексе не расшифровано, что именно следует понимать под «расходами на участие в выставках». В письме УМНС России по городу Москве от 15 декабря 2003 г. № 23-10/4/69784 высказано мнение о том, что к ним следует относить расходы по оплате вступительных взносов, разрешений и т. п. для участия в подобных выставках. Также налоговики относят к таким расходам любые затраты, которые имеют непосредственное отношение к организации и проведению выставок, ярмарок и экспозиций.

Обычно в связи с организацией и проведением выставки большинство ее участников несут такие затраты, как:

- арендная плата за аренду площади и стендов в выставочном комплексе;

- оплата услуг рекламных агентств;

- оплата услуг охранных фирм;

- вступительный взнос за участие в выставке.

Кроме того, арбитражные суды признавали правомерными действия налогоплательщиков, которые в качестве рекламных расходов на участие в выставках учитывали затраты:

- на изготовление печатной продукции и форменной одежды с логотипом (постановление ФАС Волго-Вятского округа от 13 января 2005 г. по делу № А43-1729/2004-32-152);

- на оплату услуг сторонней организации, которая обеспечивала оформление витрин и завоз продукции на выставку (постановление ФАС Поволжского округа от 2 марта 2006 г. по делу № А55-11685/2005);

- стоимость алкогольной продукции, переданной производителем торговым организациям для участия в выставках (постановление ФАС Северо-Западного округа от 2 февраля 2006 г. по делу № А26-5845/2005-216).

Другая категория затрат на участие в выставке связана с изготовлением рекламной продукции, которая предназначена для бесплатной раздачи посетителям: сувениры с логотипом компании (календари, ручки, пакеты, блокноты, зажигалки, брошюры, каталоги и т. д.) Подробнее об учете расходов на такую продукцию читайте статью «Подарок подарку рознь». Сувенирная продукция с изображением товарного знака общества (ручки, зажигалки, часы и др.) по своим признакам относится к рекламной продукции. Факт ее приобретения и распространения может подтверждаться договором поставки, актом выполненных работ, сметой затрат, мероприятиями по подготовке экспозиции и участию общества в выставке, утвержденными должным образом. Отсутствие в этих документах конкретных наименований организаций, которым распространялась сувенирная продукция, также служит подтверждением того, что эта продукция является рекламной, поскольку предназначена для неопределенного круга лиц.

2. Дегустация. Если дегустация продукции проводится в магазинах, на ярмарках, на улице, то есть с целью ознакомления с этой продукцией неопределенного круга потребителей, то такие расходы относятся к рекламным (письма Минфина России от 1 августа 2005 г. № 03-03-04/1/113, УФНС России по городу Москве от 19 ноября 2004 г. № 26-12/74944, от 29 сентября 2004 г. № 26-12/62976, постановление ФАС Северо-Западного округа от 3 мая 2007 г. по делу № А13-16685/2005-21).

Если же такой круг лиц ограничен, например, при проведении дегустации в детских садах и школах, которые являются потенциальными покупателями организации, то речь идет не о расходах на рекламу, а о безвозмездной передаче имущества, стоимость которого в целях налогообложения не учитывается (п. 16 ст. 270 НК РФ).

Спорить с налоговой службой можно и порой даже нужно, но только при этом надо быть в полной уверенности, что вы сможете доказать экономическую оправданность и документально подтвердить свои расходы.

И. Иванова, зам. генерального директора

Что такое реклама, и кому она должна быть адресована

На практике учет рекламных расходов может вызвать трудности. Некоторые аспекты этой темы разъяснил замдиректора департамента налоговой и таможенно-тарифной политики Минфина, действительный государственный советник РФ 3 класса Сергей Разгулин.

Чиновник указал, что не вся распространяемая информация о товарах и услугах является рекламой. Ее определение дано в Федеральном законе «О рекламе» от 13.03.2006 № 38-ФЗ. Согласно закону, реклама – это информация, распространенная любым способом, в любой форме и с использованием любых средств и направленная на привлечение внимания к объекту рекламы, формирование и поддержание интереса к нему и его продвижение на рынке. При этом должно быть соблюдено важное условие: реклама адресуется неопределенному кругу лиц, в ней не указываются конкретные получатели. Если это требование не выполняется, информацию нельзя считать рекламной.

Реклама, призывающая вовремя уплачивать налоги

Закон допускает адресную рекламу при распространении с помощью телефонной, факсимильной, подвижной радиотелефонной связи (например, смс-сообщений). Рассылку же обычной почтой по базе потенциальных клиентов, предназначенную для конкретных лиц, нельзя считать рекламой, и относящиеся к ней расходы не признаются рекламными. Об этом сказано в письме Минфина от 05.07.2011 № 03-03-06/1/392. Другое письмо Минфина (от 15.07.2013 г. № 03-03-06/1/27564) уточняет: в случае рассылки рекламных брошюр почтой на конкретные адреса, но без указания получателя, затраты на изготовление брошюр признаются расходами на рекламу. Если же реклама рассылается на конкретные адреса с указанием ФИО конкретных получателей, затраты следует учитывать «как другие расходы, связанные с производством и (или) реализацией» (пп. 49 п. 1 ст.264 НК).

Правила исчисления НДС при списании рекламных ТМЦ в расходы

Большинство компаний имеет рекламные расходы, которые можно относить на затраты, учитываемые при обложении прибыли налогом (пп. 28 п. 1 ст. 264 НК РФ). Но списание рекламных товаров в данном случае нужно производить с начислением НДС на них.

Однако НДС нужно начислять не всегда. В каких случаях это нужно делать?

Для ответа на вопрос нужно учесть следующие моменты:

- объект обложения НДС возникает, когда товар передается конкретному лицу. Под реализацией понимается передача права собственности на товар одним лицом другому (п. 1 ст. 39 НК РФ). Если фирма передает материалы для оформления рекламной выставки, то в этом случае отсутствует объект налогообложения НДС. Однако если фирма разыгрывает футболки со своим логотипом между своими покупателями, то в такой ситуации есть объект налогообложения НДС — право собственности на футболку переходит победителю;

- не любая передача рекламных материалов считается объектом обложения НДС. Переданный материал является безвозмездной реализацией в целях НДС, если он представляет собой товар;

- нужно учесть покупную стоимость рекламируемого товара. Если она не больше 100 руб., то операция по его передаче считается льготируемой (пп. 25 п. 3 ст. 149 НК РФ). И тогда налогоплательщику нужно обеспечить раздельное ведение учета по НДС, о чем указано в п. 4 ст. 149 НК РФ.

Какие есть признаки товара в целях обложения НДС

Чтобы рекламный материал был признан объектом обложения НДС, он должен соответствовать признакам товара — характеризоваться собственными потребительскими качествами, т.е. потребительской ценностью для получателя.

Таким образом, если передаваемый рекламный материал не имеет собственных потребительских качеств, то он не признается товаром. В этом случае его безвозмездная передача не считается операцией, при которой формируется самостоятельный объект обложения НДС. И в такой ситуации не имеет значение, какова его покупная стоимость.

Такой вывод указан в Письмах Минфина от 23.12.2015 г. № 03-07-11/75489, от 23.10.2014 г. № 03-07-11/53626, от 19.09.2014 г. 03-07-11/46938. Этого же мнения придерживаются и суды, о чем, к примеру, указано в п. 12 Постановления Пленума ВАС от 30.05.2014 г. № 33.

В качестве примера рекламных материалов, не являющихся товарами, считаются буклеты, открытки, листовки, календари, каталоги и блокноты, в которых есть рекламная информация (Постановление АС Московского округа от 29.03.2017 г. № Ф05-3154/2017).

Примеры рекламных материалов, содержащих признаки товаров:

- электробритвы, ножи, электрочайники (Постановление АС Московского округа от 20.06.2018 г. № Ф05-8543/2018);

- рекламные сувениры с логотипом компании, например, календари, бейсболки, книги подарочные, жесткие диски, ежедневники (Постановление АС Западно-Сибирского округа от 27.09.2017 г. № Ф04-3736/2017).

Входной НДС, который уплачивается в составе стоимости подарков в рекламных целях, можно принимать к вычету (Письмо Минфина от 04.06.2013 г. № 03-03-06/20320). Если товары были куплены у налогоплательщика по НДС, то при их раздаче в целях рекламы и начислении НДС налоговая нагрузка по этому налогу по данной операции будет равна нулю, т.к. исчисленный налог равен вычету по налогу.

Всегда ли расходы на рекламу уменьшают налоговую базу

Бывает, что организация рекламирует не себя, а кого-то еще: скажем, поставщик призывает покупать его товар у дилеров. Расходы на такую рекламу не будут признаны, так как это реклама в пользу третьих лиц (что противоречит ст. 252 НК).

Не принимаются к учету и затраты на рекламу нормируемых видов, произведенные сверх нормы (т. е. сверх 1% выручки от реализации).

Советник отметил, что список ненормируемых расходов на рекламу четко определен в НК и носит исчерпывающий характер. Все расходы, не вошедшие в этот список, необходимо учитывать как нормируемые. Такая установка может создавать дополнительные сложности. Например, показ продукции часто происходит не только на выставке, но и в салоне, на форуме и т.п. Допустимо ли затраты на это учесть как ненормируемые? В правоприменительной практике нередко встречается расширительное толкование: в частности, Минфин разрешил отнести к ненормируемым расходы на печать не только каталогов и брошюр, но других полиграфических материалов, таких как листовки, буклеты, флаерсы, лифлеты. Однако можно встретить и обратные ситуации.

Реклама средства от блох для собак

Расходы на наружную рекламу законодательство относит к ненормируемым. Но ничего не сказано о рекламе, размещенной в транспорте, в том числе в метрополитене. Значит, согласно НК связанные с ней затраты относятся к расходам на «иные видам рекламы» и являются нормируемыми.

О предельном размере нормируемых расходов на рекламу

Предельный размер нормируемых рекламных расходов следует рассчитывать как 1% выручки от реализации (то есть, от всех поступлений за реализованные товары, работы, услуги, имущественные права) без НДС и акцизов.

Налог на прибыль исчисляется нарастающим итогом в течение налогового периода (года). Поэтому, если в одном отчетном периоде возникли сверхнормативные рекламные расходы, то в случае роста выручки они могут быть учтены в следующих отчетных периодах года либо по итогам года.

Чиновник дал практические советы, как избежать превышения ограничения для нормируемых рекламных расходов. По возможности лучше вести раздельный учет расходов, произведенных в рамках рекламных кампаний. Благодаря этому можно будет учесть некоторые затраты не как рекламные. Например, расходы на аренду зала для проведения акции − отдельно от расходов на изготовление сувенирной продукции. А если какая-то сувенирная продукция (скажем, ручки и блокноты) использовалась в деятельности самой компании, расходы на ее изготовление можно учитывать как расходы на канцтовары (пп. 24 п. 1 статьи 264 НК РФ).

Об амортизации основных средств

Отдельный вопрос – как учесть расходы на рекламу, в результате которых были созданы или приобретены основные средства либо нематериальные активы (крупные рекламные конструкции, видеоролики). Следует ли списывать расходы на такую рекламу через амортизацию в течение срока полезного использования, или допустимо единовременное списание?

Чиновник указал, что имущество и объекты интеллектуальной собственности подлежат амортизации, если их срок полезного использования более 12 месяцев, а первоначальная стоимость – более 100 тыс. рублей. Таким образом, чтобы избежать споров, лучше иметь доказательства, что рекламное имущество использовалось менее 12 месяцев. Как правило, рекламируются новые товары и услуги, использование устаревшей рекламы нецелесообразно. Значит, нет оснований, например, отнести устаревший рекламный ролик к нематериальным активам и начислять амортизацию на его стоимость. Следует списать его стоимость единовременно, как расходы на рекламу. (См. постановление ФАС Московского округа от 16.03.2012 № А40-100845/10-4-498).

Ненормируемые расходы можно учесть полностью

Список ненормируемых расходов содержится в п. 4 ст. 264 НК РФ. К ним относятся расходы:

- На рекламу в кино и СМИ: газетах и журналах, на радио и телевидении.

- На рекламу через интернет: контекстная, таргетированная, баннерная и другие виды интернет-рекламы. Также под эту категории попадают услуги по продвижению сайта.

- На световую и другую наружную рекламу: щиты, стенды, перетяжки, электронные табло, другие рекламные конструкции на зданиях и остановках. К этой категории не относится реклама на транспорте и внутри зданий.

- На участие в выставках и ярмарках: арендная плата за стенд или площадку в выставочном комплексе, вступительный взнос за участие в выставке и т.д.

- На оформление витрин и демонстрационных залов.

- На создание рекламных брошюр, каталогов, буклетов, флаеров с информацией о товарах или продавце.

- На уценку товаров, которые использовались как образец и из-за этого потеряли вид.

Расходы на такую рекламу учитывайте при расчёте налога без ограничений. Если вы потратили 100 тысяч рублей на контекстную рекламу, то можете списать эту сумму полностью.

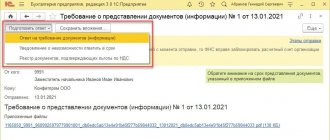

Документальное подтверждение, НДФЛ и НДС

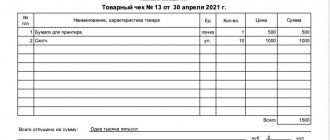

Не следует забывать, что принятие рекламных расходов к учету возможно лишь при наличии правильно оформленных подтверждающих документов – договоров, актов выполненных работ, смет, приказов о проведении акций, актов на списание материалов, образцов и фотографий рекламной продукции и т.п.

Социальная реклама: «Курение провоцирует слепоту»

Призы, выданные физическим лицам в ходе рекламных акций, могут облагаться НДФЛ (в случае, когда стоимость призов, полученных лицом в течение года, превышает 4 тыс. руб. – см. п. 28 ст. 217 НК).

Кроме того, если передаваемые рекламные материалы имеют собственные потребительские качества, то они являются товарами. А передача товаров, стоимость которых превышает 100 рублей за единицу, облагается НДС. Причем, при выдаче рекламного набора в эту сумму следует включать стоимость всех составляющих. Если же расходы на приобретение или создание единицы товара не превышают 100 рублей, то передача такого товара в рекламных целях не облагается НДС (подпункт 25 пункта 3 статьи 149 НК РФ).