Понятие обособленного подразделения

Согласно статье 11 НК РФ подразделение признается обособленным, если удовлетворяет двум условиям:

- территориально обособлено от организации;

- имеет стационарные рабочие места, созданные на срок более месяца.

В письме от 18.08.2015 № 03-02-07/1/47702 Минфин России разъяснил, что территориальная обособленность подразделения от организации определяется адресом, отличным от адреса указанной организации. Понятие рабочего места определено статьей 209 ТК РФ как место, где работник должен находиться, или куда ему необходимо прибыть в связи с работой и которое прямо или косвенно находится под контролем работодателя (письмо Минфина России от 13.09.2016 № 03-02-07/1/53392).

Если обособленное подразделение, через которое осуществляется предпринимательская деятельность, не было поставлено на налоговый учет, то организация может быть привлечена к ответственности по пункту 2 статьи 116 НК РФ (см., например, постановление Арбитражного суда Северо-Кавказского округа от 21.07.2015 № Ф08-4287/2015 по делу № А32-29169/2014). Согласно указанной статье ведение деятельности организацией или ИП без постановки на учет в налоговом органе влечет взыскание штрафа в размере 10 процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тыс. руб.

Если обособленное подразделение только что создано

Расчет прибыли обособленного подразделения предполагает использование в формулах показателей в целом за отчетный период. Но как быть, если обособленное подразделение было открыто недавно, в текущем отчетном квартале?

В этом случае данные по среднесписочной численности работников, суммам оплаты их труда и остаточной стоимости основных средств определяются с момента создания такой структуры. О таком подходе говорится, в частности, в письме Минфина России № 03-03-06/1/40 от 30 января 2013 года.

Исчисление, уплата и отчетность по налогу по обособленным подразделениям

Особенности исчисления и уплаты налога на прибыль налогоплательщиком, имеющим обособленные подразделения, определены в статье 288 НК РФ.

Исчисление и уплата авансовых платежей (налога) в федеральный бюджет осуществляется налогоплательщиком по месту регистрации в общем порядке, то есть без распределения этих сумм по обособленным подразделениям. В бюджет субъектов РФ авансовые платежи (налог) нужно исчислять и уплачивать как по месту своего нахождения, так и по месту нахождения каждого обособленного подразделения. Суммы налога определяются исходя из налоговой базы (доли прибыли) обособленного подразделения и ставки налога, установленной на территории каждого субъекта РФ.

Перечислять авансовые платежи (налог) в бюджет субъектов РФ может как сама организация (далее — головное подразделение), так и ее обособленное подразделение, если оно имеет расчетный счет.

Если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то он может выбрать ответственное подразделение, через которое будет осуществляться уплата налога. О таком решении организация должна сообщить в налоговые органы по месту нахождения этих подразделений до 31 декабря года, предшествующего налоговому периоду.

Если налогоплательщик, имеющий обособленные подразделения, изменил порядок уплаты налога на прибыль, а также если изменилось количество структурных подразделений на территории субъекта РФ, или произошли другие изменения, влияющие на порядок уплаты налога, то в налоговый орган должны быть представлены соответствующие уведомления.

Рекомендуемые типовые формы таких уведомлений, а также схема направления уведомлений при изменении порядка уплаты налога на прибыль в бюджеты субъектов РФ ФНС России привела в письме от 30.12.2008 № ШС-6-3/986.

Определение доли прибыли

Доля прибыли, приходящаяся на обособленное подразделение, определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (или расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого подразделения соответственно по отношению к аналогичным показателям по налогоплательщику в целом (п. 2 ст. 288 НК РФ).

Удельный вес среднесписочной численности работников (расходов на оплату труда) называют трудовым показателем, а удельный вес остаточной стоимости амортизируемого имущества — имущественным.

Правила определения средней численности работников изложены в приказе Росстата от 26.10.2015 № 498. Минфин России указал, что определять среднесписочную численность работников обособленного подразделения нужно исходя из фактического места осуществления трудовой деятельности сотрудников (письмо от 27.12.2011 № 03-03-06/2/201).

Сумма расходов на оплату труда определяется согласно статье 255 НК РФ.

Налогоплательщик должен зафиксировать выбор между тем или иным вариантом определения трудового показателя в приказе по учетной политике организации. Следует учитывать, что не разрешается в течение налогового периода менять установленный в учетной политике вариант определения этого показателя.

Для расчета имущественного показателя учитывается остаточная стоимость основных средств (ОС), определенная в соответствии с пунктом 1 статьи 257 НК РФ, то есть по данным налогового учета. Организация вправе использовать данные бухгалтерского учета, если амортизацию в налоговом учете она начисляет нелинейным методом.

Средняя (среднегодовая) остаточная стоимость основных средств за отчетный (налоговый) период определяется по методике, изложенной в пункте 4 статьи 376 НК РФ (письмо Минфина России от 10.04.2013 № 03-03-06/1/11824).

При определении удельного веса остаточной стоимости амортизируемого имущества:

- учитывается амортизируемое имущество того обособленного подразделения, в котором это имущество фактически используется для получения дохода, вне зависимости от того, на балансе какого подразделения оно учитывается (письмо ФНС России от 14.04.2010 № 3-2-10/11).

- не учитывается остаточная стоимость ОС, не относящихся к амортизируемому имуществу (письма Минфина России от 23.05.2014 № 03-03?РЗ/24791, от 20.04.2011 № 03-03-06/2/66), а также стоимость капитальных вложений в арендованные объекты основных средств (письмо Минфина России от 10.03.2009 № 03-03-06/2/36).

Если на балансе обособленного подразделения основные средства не числятся, то удельный вес амортизируемого имущества по данному подразделению равен нулю. Поэтому доля прибыли, приходящаяся на это подразделение, определяется путем деления пополам только трудового показателя этого подразделения (письмо Минфина России от 09.04.2013 № 03-03-06/1/11551).

Если основных средств нет ни у головной организации, ни у ее обособленных подразделений, то в расчете доли прибыли по такому подразделению участвует только трудовой показатель (письмо Минфина России от 29.05.2009 № 03-03-06/1/356).

Доля прибыли обособленного (головного) подразделения определяется нарастающим итогом на конец каждого отчетного периода и по итогом налогового периода.

Представление деклараций по налогу на прибыльНалоговая декларация по налогу на прибыль организаций (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/[email protected], далее — Приказ) представляется в налоговые органы по месту нахождения головной организации и по месту нахождения каждого обособленного подразделения (п. 5 ст. 289 НК РФ, п. 1.4 Приказа). Если налог перечисляется только через головную организацию или ответственное обособленное подразделение, то декларацию по месту нахождения обособленных подразделений, через которые налог не уплачивается, представлять не надо (письмо ФНС России от 11.04.2011 № КЕ-4-3/[email protected]). В каком составе организация, имеющая обособленные подразделения, должна представлять декларации помимо тех листов, которые являются общими для всех налогоплательщиков? По месту нахождения головного подразделения необходимо заполнить и представить Приложение № 5 к Листу 02 декларации в количестве страниц, соответствующем числу имеющихся обособленных подразделений (п. 10.1 Приказа). По месту нахождения обособленного подразделения следует представить декларацию, которая должна включать (п. 1.4 Приказа):

|

Расчет по обособленным подразделениям, если их несколько

Если компания работает с несколькими структурными подразделениями, причем каждое из них находится в разных регионах, то распределение долей прибыли происходит в аналогичном порядке, просто учитывается большее их количество. Если же у организации два ОП в одном регионе, то расчет по каждому из них проводить необязательно. Данные по ним можно просуммировать, и перечислять налог на прибыль общим показателем через какое-то одно обособленное подразделение в этом регионе.

Решение о выборе структуры, ответственной за перечисление налога в данном регионе, нужно донести и до местных налоговых органов, в которых компания состоит на учете по месту нахождения своих ОП. Сделать это нужно до 31 декабря года, предшествующего налоговому периоду, в котором будут производиться соответствующие расчеты. Сообщить в инспекцию нужно и о планируемых изменениях в порядке перечисления налога на прибыль обособленными подразделениями в регионе.

Расчет налога на прибыль в «1С:Бухгалтерии 8 КОРП» (ред. 3.0)

Распределение налога на прибыль по субъектам РФ в «1С:Бухгалтерии 8 КОРП» выполняется автоматически. Для налогового учета подразделений в разрезе субъектов РФ используется справочник Регистрации в налоговых органах (регистрации в ИФНС).

Данные о регистрации в ИФНС указываются:

- для головной организации и обособленных подразделений, выделенных на отдельный баланс, — в карточке организации;

- для обособленных подразделений, не выделенных на отдельный баланс, — в справочнике Подразделения.

Если подразделение не является обособленным и относится к внутренней структуре головного подразделения или обособленного подразделения, выделенного на отдельный баланс, то регистрация в ИФНС для него не заполняется.

Для определения трудового показателя в программе анализируются расходы на оплату труда (определение трудового показателя по среднесписочной численности работников в программе не поддерживается). Расходы на оплату труда обособленного подразделения определяются по списку организаций и подразделений, для которых установлены одинаковые данные по регистрации ИФНС, как обороты по дебету счетов учета затрат по статьям затрат с видами:

- Оплата труда;

- Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов;

- Добровольное личное страхование на случай наступления смерти или утраты трудоспособности;

- Добровольное страхование по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников.

Для определения удельного веса остаточной стоимости амортизируемого имущества в программе учитывается остаточная стоимость основных средств по данным налогового учета. Средняя остаточная стоимость основных средств за отчетный (налоговый) период определяется как частное:

- суммы, полученной в результате сложения величин остаточной стоимости ОС на первое число каждого месяца отчетного (налогового) периода и первое число месяца, следующего за отчетным (налоговым) периодом;

- количества месяцев в отчетном (налоговом) периоде, увеличенного на единицу.

При расчете имущественного показателя по обособленному подразделению анализируется сальдо по дебету счетов 01 «Основные средства» и 03 «Доходные вложения в материальные ценности» и сальдо по кредиту счета 02 «Амортизация основных средств» по списку организаций и подразделений, для которых установлены одинаковые данные по регистрации в ИФНС. Из расчета исключаются данные по земельным участкам и капитальным вложениям в арендованное имущество.

Расчет налога на прибыль в разрезе бюджетов и инспекций ФНС выполняется ежемесячно регламентной операцией Расчет налога на прибыль, входящей в обработку Закрытие месяца, и подтверждается справками-расчетами:

- Распределение прибыли по бюджетам субъектов РФ;

- Расчет налога на прибыль.

Определение долей прибыли в обособленных подразделениях

Рассмотрим, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 выполняется автоматический расчет долей прибыли и заполнение налоговых деклараций по обособленным подразделениям.

Пример 1

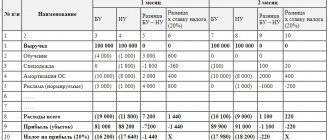

| Организация ООО «Комфорт-сервис» применяет ОСНО, положения ПБУ 18/02, по итогам отчетного периода уплачивает только ежеквартальные авансовые платежи. Организация ООО «Комфорт-сервис» зарегистрирована в г. Москва, и имеет два обособленных подразделения, которые расположены в г. Санкт-Петербург, в г. Анапа (Краснодарский край) и зарегистрированы в ИФНС по своему месту нахождения. В учетной политике ООО закреплено, что при расчете доли прибыли обособленных подразделений в качестве трудового показателя используются расходы на оплату труда. Перечисление авансовых платежей (налога) в бюджет субъекта РФ осуществляет головная организация (Москва). По итогам I квартала 2022 года налоговая база по налогу на прибыль в целом по организации составила 334 880 руб. Ставки налога на прибыль в бюджеты субъектов РФ не отличаются и составляют 17 %. Расходы на оплату труда и остаточная стоимость основных средств по данным налогового учета представлены в таблице 1. Таблица 1 № п/п

|

Рассчитаем долю прибыли, приходящуюся на каждое обособленное подразделение (в т. ч. и на головную организацию) ООО «Комфорт-сервис» за I квартал 2022 года.

Удельный вес расходов на оплату труда составляет:

- по головному офису в г. Москва — 65,22 % (300 000 руб. / 460 000 руб. х 100 %);

- по обособленному подразделению в г. Санкт-Петербург — 21,74 % (100 000 руб. / 460 000 руб. х 100 %);

- по обособленному подразделению в г. Анапа — 13,04 % (60 000 руб. / 460 000 руб. х 100 %).

Показатель средней остаточной стоимости основных средств составляет:

- по организации в целом — 211 950 руб. (0 руб. + 150 000 руб. + 354 000 руб. + 343 800 руб.) / 4);

- по головному офису в г. Москва — 108 000 руб. (0 руб. + 150 000 руб. + 144 000 руб. + 138 000 руб.) / 4);

- по обособленному подразделению в г. Санкт-Петербург — 103 950 руб. (0 руб. + 0 руб. + 210 000 руб. + 205 800 руб.) / 4);

- по обособленному подразделению в г. Анапа — 0 руб. (0 руб. + 0 руб. +0 руб. +0 руб. / 4).

Удельный вес остаточной стоимости амортизируемого имущества составляет:

- по головному офису в г. Москва — 50,96 % (108 000 руб. / 211 950 руб. х 100 %);

- по обособленному подразделению в г. Санкт-Петербург — 49,04 % (103 950 руб. / 211 950 руб. х 100 %);

- 0,00 % — по обособленному подразделению в г. Анапа (0 руб. / 211 950 руб. х 100 %).

Доля налоговой базы (прибыли) составляет:

- по головному офису в г. Москва — 58,09 % ((65,22 % + 50,96 %) / 2);

- по обособленному подразделению в г. Санкт-Петербург — 35,39 % ((21,74 % + 49,04 %) / 2);

- по обособленному подразделению в г. Анапа — 6,52 % ((13,04 % + 0 %) / 2).

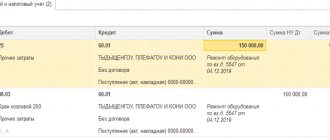

Во избежание ошибок, связанных с округлением, в «1С:Бухгалтерии 8 КОРП» редакции 3.0 расчет долей прибыли выполняется с точностью до десяти знаков после запятой (рис. 1).

Рис. 1. Справка-расчет распределения прибыли по бюджетам субъектов РФ

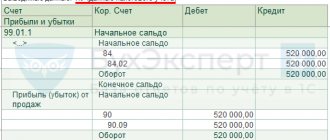

Исходя из рассчитанных долей, в программе автоматически определяется налоговая база, исчисляется сумма налога по каждому обособленному (в т. ч. и по головному) подразделению и формируются проводки в разрезе бюджетов и ИФНС (рис. 2). В целях упрощения примера считаем, что сальдо расчетов с бюджетами всех уровней по всем ИФНС на начало 2022 года равно нулю.

Рис. 2. Анализ счета 68.04.1 за I квартал 2107 года

Сформируем в сервисе 1С:Отчетность комплект налоговых деклараций за I квартал 2022 года. При создании нового варианта отчета Декларация по налогу на прибыль, в титульном листе по умолчанию устанавливаются реквизиты головного подразделения (Москва), а именно:

- в поле Представляется в налоговый орган (код) — указывается код налогового органа, в котором зарегистрировано головное подразделение (7718);

- в поле по месту нахождения учета (код) — указывается код: 214 (По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком).

Основные листы и показатели Декларации, в том числе и Приложения № 5 к Листу 02, заполняются автоматически (кнопка Заполнить) по данным налогового учета.

Декларация по налогу на прибыль, которая представляется по месту нахождения головного подразделения, включает Приложения № 5 к Листу 02 в количестве трех страниц, соответствующих количеству регистраций в ИФНС (по головному и двум обособленным подразделениям). На рисунке 3 представлен фрагмент первой страницы Приложения № 5 к Листу 02 Декларации, составленного по головному подразделению.

Рис. 3. Приложение № 5 к Листу 02 Декларации — страница 1

В поле Расчет составлен (код) будет указано значение: 1 — по организации без входящих в нее обособленных подразделений. Поле возложение обязанности по уплате налога на обособленное подразделение нужно заполнить вручную (указать значение: 1 — возложена).

В составленных по обособленным подразделениям Приложениях № 5 к Листу 02 (на страницах 2 и 3) в поле Расчет составлен (код) будет указано значение: 2 — по обособленному подразделению. Поле возложение обязанности по уплате налога на обособленное подразделение нужно заполнить вручную (указать значение: 0 — не возложена).

Подраздел 1.1 Раздела 1 Декларации по головному подразделению будет автоматически заполнен по данным декларации:

- по строке 040 — указывается сумма налога к доплате в федеральный бюджет (10 046 руб.);

- по строке 070 — указывается сумма налога к доплате в бюджет г. Москвы (33 068 руб.).

При заполнении налоговой декларации, которая представляется по месту нахождения обособленного подразделения, на титульном листе пользователь должен указать соответствующий код налогового органа, выбрав его из списка регистраций, и код места представления декларации: 220 (По месту нахождения обособленного подразделения российской организации). По кнопке Заполнить программа автоматически сформирует комплект листов Декларации по указанному обособленному подразделению. Приложение № 5 к Листу 02 заполняется аналогично соответствующей странице Приложения № 5 к Листу 02 Декларации, которая представляется по месту нахождения головного подразделения.

В подразделах 1.1 Раздела 1 Декларации по каждому обособленному подразделению будет заполнена только строка 070:

- 20 148 руб. — сумма налога к доплате в бюджет г.Санкт-Петербург;

- 3 713 руб. — сумма налога к доплате в бюджет г.Анапа.

Расчет налога на прибыль по разным ставкам налогаЗаконами субъектов РФ налоговая ставка может быть понижена для отдельных категорий налогоплательщиков (п. 1 ст. 284 НК РФ). Именно поэтому для организаций, которые имеют обособленные подразделения, в Листе 02 Декларации проставляется только налоговая ставка для исчисления налога, подлежащего уплате в федеральный бюджет (строка 150), а строки 160 и 170 не заполняются (п. 5.6 Приказа). Изменим условия Примера 1: пусть ставки налога в региональный бюджет для обособленных подразделений отличаются. В таком случае в форме Настройки налогов и отчетов в разделе Налог на прибыль (далее — настройки налога на прибыль) рядом с полем Региональный бюджет необходимо установить флаг Отличается для обособленных подразделений. После установки флага становится активной гиперссылка Ставки налога для обособленных подразделений. По данной гиперссылке открывается форма Ставки налога на прибыль в бюджет субъектов РБ, где нужно указать ставку налога по каждому обособленному подразделению (для каждой регистрации в налоговом органе). Допустим, ставка налога по головному подразделению (г. Москва) составляет 13,5 %. На расчет долей прибыли пониженная ставка никак не повлияет. Повлияет она только на исчисленный налог. На рисунке 4 представлена Справка-расчет налога на прибыль за март 2022 года, где наглядно представлен расчет налога по каждому обособленному подразделению исходя из соответствующих долей прибыли и ставок, а также определяется расчетная ставка. Рис. 4. Справка-расчет налога на прибыль по разным ставкам Для чего требуется расчетная ставка? Согласно Положению по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ18/02 (утв. приказом Минфина России от 19.11.2002 № 114н, далее — ПБУ18/02) условный расход (доход) по налогу на прибыль и постоянные и отложенные налоговые активы и обязательства (ПНА и ПНО) определяются исходя из ставки налога на прибыль, установленной законодательством РФ о налогах и сборах и действующей на отчетную дату. При этом в ПБУ 18/02 отсутствует описание особенностей исчисления этих показателей для налогоплательщика, имеющего обособленные подразделения. Поэтому бухгалтер вправе указать его в учетной политике организации по собственному усмотрению. Пользователям «1С:Бухгалтерия КОРП» редакции 3.0 при расчете условного расхода (дохода) по налогу на прибыль, ПНА и ПНО предлагается использовать расчетную ставку. Расчетная ставка определяется для каждого месяца по формуле: Расчетная ставка = Сумма налога / Сумма базы, где: Сумма налога — это общая сумма налога на прибыль по всем субъектам РФ к уплате в текущем месяце; Сумма базы — прибыль текущего месяца, исчисленная по данным бухгалтерского учета. |

Распределение налога на прибыль между подразделениями

Часть налога на прибыль, направляемую в федеральный бюджет, полностью перечисляйте по местонахождению головного отделения организации (п. 1 ст. 288 НК РФ). А часть налога на прибыль, направляемую в региональный бюджет, необходимо распределить между головным отделением организации и ее обособленными подразделениями (п. 2 ст. 288 НК РФ). Распределять налог нужно независимо от того, есть ли у обособленных подразделений доходы (расходы), которые учитываются при расчете налога на прибыль, или нет (письмо Минфина России от 10 октября 2011 г. № 03-03-06/1/640).

Ситуация: нужно ли платить часть налога на прибыль по местонахождению недвижимого имущества? Недвижимое имущество расположено в другом регионе, оно сдается в аренду, и сотрудники организации там не работают.

Нет, не нужно.

Постановка на налоговый учет в связи с наличием имущества (недвижимого) не влечет создания обособленного подразделения. Необходимым признаком обособленного подразделения является наличие рабочих мест сотрудников организации, а в данном случае их нет. Такой вывод можно сделать на основании статьи 11 Налогового кодекса РФ. Поэтому налог на прибыль с доходов от сдачи в аренду по местонахождению такого имущества не перечисляйте (ст. 288 НК РФ).

Аналогичную точку зрения высказывает и Минфин России (письма от 23 сентября 2005 г. № 03-06-01-04/376 и от 15 декабря 2005 г. № 03-03-04/1/427).

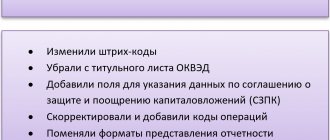

Новые возможности налогового учета в «1С:Бухгалтерии 8 КОРП»

В программе «1С:Бухгалтерия 8 КОРП» редакции 3.0 предусмотрен функционал, который существенно упрощает ведение учета, а также формирование и представление отчетности по налогу на прибыль при наличии обособленных подразделений:

- начиная с версии 3.0.45 можно формировать единую декларацию по группе обособленных подразделений, зарегистрированных в одном регионе;

- автоматизировано заполнение декларации при закрытии обособленных подразделений. Данный функционал поддержан с выходом очередных версий.

Один регион — одна декларация

Законодательство РФ позволяет использовать централизованный порядок расчета и уплаты налога на прибыль: если несколько обособленных подразделений находятся в одном регионе, то организация вправе представить в налоговый орган единую декларацию по налогу на прибыль по данному региону, не распределяя прибыль по каждому из этих подразделений (п. 2 ст. 288 НК РФ).

При этом следует учитывать мнение ФНС России, согласно которому налогоплательщик, имеющий обособленные подразделения в различных субъектах РФ, не вправе в одном субъекте уплачивать налог по группе подразделений через ответственное подразделение, а в другом субъекте — по каждому подразделению в отдельности. В письме ФНС России от 25.03.2009 № 3-2-10/8 отмечено, что одновременное применение налогоплательщиком в различных субъектах РФ порядка исчисления и уплаты налога через ответственное обособленное подразделение и по каждому обособленному подразделению Налоговый кодекс РФ не предусматривает.

На вновь созданные обособленные подразделения применяемый налогоплательщиком порядок уплаты налога распространяется с момента их создания.

Если организация и ее обособленное подразделение находятся на территории одного субъекта РФ, то налогоплательщик вправе принять решение об уплате налога на прибыль за это подразделение по месту своей регистрации. В таком случае декларация представляется только в налоговый орган по месту нахождения головного офиса (письмо Минфина России от 25.11.2011 № 03-03-06/1/781).

Теперь возможность централизованного расчета и уплаты налога существует и в программе «1С:Бухгалтерия 8 КОРП» (ред. 3.0). В настройках по налогу на прибыль предусмотрен выбор порядка представления декларации:

- Отдельно по каждому обособленному подразделению;

- Одна декларация на все обособленные подразделения, находящиеся в одном регионе.

Для представления единой декларации нужно для каждого региона выбрать налоговую инспекцию — получателя декларации по налогу на прибыль.

Рассмотрим, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 выполняется автоматический расчет долей прибыли и заполнение налоговых деклараций по обособленным подразделениям, находящимся в одном регионе.

Пример 2

| Организация ООО «Комфорт-сервис» зарегистрирована в г. Москва (ИФНС № 18) и имеет обособленные подразделения в: — г. Москва (ИФНС № 20); — г. Москва (ИФНС № 31); — г. Санкт-Петербург; — г. Анапа (Краснодарский край). По итогам полугодия 2022 года налоговая база по налогу на прибыль в целом по организации составила 381 370 руб. Ставки налога на прибыль в бюджеты субъектов РФ не отличаются и составляют 17 %. |

Если организация представляет отдельные декларации по каждому обособленному подразделению, то порядок расчета налога на прибыль и формирования деклараций в программе не отличается от порядка, описанного для Примера 1. На рисунке 5 представлен расчет налога по каждому обособленному подразделению исходя из соответствующих долей прибыли и ставок.

Рис. 5. Справка-расчет налога на прибыль за июнь

Согласно исчисленным суммам налога по каждому обособленному (головному) подразделению и формируются проводки в разрезе ИФНС (теперь их пять и еще одна в Федеральный бюджет).

Декларация по налогу на прибыль за полугодие 2022 года, которая представляется по месту нахождения головного подразделения, будет включать Приложения № 5 к Листу 02 в количестве пяти страниц. Помимо этого еще необходимо сформировать 4 декларации для представления по месту нахождения каждого обособленного подразделения (в г. Санкт-Петербург, г. Анапу и две в г. Москву).

Посмотрим, как изменится расчет налога и формирование деклараций, если в настройках налога на прибыль выбрать централизованный порядок представления деклараций в одном регионе. Перейдем по гиперссылке Налоговые инспекции — получатели деклараций в форму, где укажем для каждого региона «ответственную» ИФНС (рис. 6).

Рис. 6. ИФНС — получатели деклараций

После выполнения регламентной операции Расчет налога на прибыль за июнь Справка-расчет налога на прибыль изменится (рис. 7). Соответственно, изменится в сторону уменьшения количество проводок по начислению налога на прибыль по ИФНС.

Рис. 7. Справка-расчет налога на прибыль за июнь 2022 года при централизованном порядке расчета

Сформируем комплект налоговых деклараций за полугодие 2022 года. Декларация по налогу на прибыль, которая представляется по месту нахождения головного подразделения (Москва), теперь включает Приложения № 5 к Листу 02 в количестве трех страниц.

В Приложении № 5 к Листу 02, составленному по московским подразделениям, в поле Расчет составлен (код) будет указано значение: 4 — по группе обособленных подразделений, находящихся на территории одного субъекта Российской Федерации.

Помимо этого, еще необходимо сформировать декларации для представления по месту нахождения каждого обособленного подразделения, но теперь их только две (в г. Санкт-Петербург и г. Анапу).

Стоит ли говорить, насколько упрощается документооборот из-за существенного сокращения, как количества деклараций в целом, так и количества страниц в декларации по головному подразделению.

Декларация по прибыли для обособленного подразделения

Плательщиком налога на прибыль является организация, но не ее обособленное подразделение. Какого-то отдельного отчета дополнительная структура самостоятельно не подает. Однако общая декларация прибыль по обособленному подразделению и соответствующую сумму налога показывает отдельными показателями. На их основании налоговые инспекции и проверяют правильность составляющих налога, которые компания перечисляла в разные бюджеты.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Дополнительные особенности

Ставка налога на прибыль равна 20%. 18% направляется в региональный бюджет, 2% — в федеральный. Налоговый платеж определяется на основании доли филиала в общей прибыли фирмы. Как установить эту долю? Правило расчетов содержится в статье 288 НК РФ. В частности, это среднее значение между удельным весом среднесписочного числа сотрудников и остаточной стоимостью амортизируемой собственности.

ВАЖНО! В расчетах могут фигурировать или численность сотрудников, или траты на оплату труда. Итоги расчетов, в зависимости от используемого показателя, будут несколько различаться.

К СВЕДЕНИЮ! Определение обособленного субъекта содержится в статье 11 НК РФ.

Базовые правила расчета

Если у фирмы есть подразделения, придется задуматься о распределении прибыли между основными и второстепенными субъектами. Как уже говорилось, филиалы также обязаны составлять налоговые декларации. А потому встает вопрос о распределении налогов между филиалами и компанией. Особенно это актуально тогда, когда филиал находится в другом регионе.

Рассмотрим основы расчетов. Первый шаг – установление общего размера прибыли. Второй шаг – исчисление налога в бюджеты различного уровня. Определенный размер налога переводится в федеральную казну. Эта часть должна быть перечислена в головной офис на основании пункта 1 статьи 288 НК РФ. Налог, уплачиваемый в казну регионального уровня, нужно распределить между главным офисом и филиалами. Соответствующее указание содержится в статье 288 НК РФ.

Как заполнить и сдать декларацию по налогу на прибыль при наличии обособленных подразделений?

Налог исчисляется следующим образом:

- Совокупная налоговая база умножается на размер прибыли обособленного субъекта.

- Итог расчетов умножается на ставку налога, актуальную для конкретного региона.

Формула для установления доли прибыли филиала:

ДП = (УВ1 + УВ2) / 2

В формуле фигурируют эти значения:

- ДП – доля прибыли.

- УВ1 – удельный вес числа трудящихся.

- УВ2 – удельный объем остаточной цены собственности, которая амортизируется.

Главное значение, которое принимается во внимание, – численность трудящихся, работающих в филиале.

Когда распределять прибыль не требуется?

У компании может находиться недвижимость в регионе, отличном от адреса головного офиса. Если она сдается в аренду и на площадке нет рабочих мест, то исчислять налог на прибыль не требуется. Связано это с тем, что обязательный признак подразделения – наличие мест для труда. Если этих мест нет, то и подразделение не создается. Обоснование этой позиции – статья 11 НК РФ.