Об отпуске и удержаниях

По правилам ТК РФ право на отпуск за первый год работы возникает у работника по истечении 6 месяцев его непрерывной работы. По соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения этого срока. Отдельным категориям работников работодатель обязан предоставить отпуск по заявлению до истечения указанного срока. Например, женщинам перед отпуском по беременности и родам или непосредственно после него.

Отпуск за второй и последующие годы работы может предоставляться в любое время рабочего года в соответствии с очередностью предоставления ежегодных оплачиваемых отпусков, установленной у данного работодателя.

Рабочий год составляет 12 месяцев и в отличие от календарного года исчисляется не с 1 января, а со дня поступления работника на работу к конкретному работодателю (Письма Минтруда России от 25.10.2018 N 14-2/ООГ-8519, Роструда от 14.06.2012 N 853-6-1). Например, если сотрудник устроился к вам 15 декабря 2019 года, рабочий год составит период с 15.12.2019 по 14.12.2020.

Кстати, Минтруд давал разъяснения, что отпуск не должен начинаться раньше, чем рабочий год, за который он предоставляется. При этом окончание отпуска может приходиться на следующий рабочий год (Письмо Минтруда России от 25.10.2018 N 14-2/ООГ-8519).

В судебной практике поддерживается тот же подход (Определения Нижегородского областного суда от 17.08.2010 по делу N 33-7171, Санкт-Петербургского городского суда N 33-16777/2012, Апелляционное определение Санкт-Петербургского городского суда от 25.05.2017 N 33-10206/2017 по делу N 2-17215/2016). Это означает, что если работник устроился к вам 01.12.2018 и по состоянию на 30.11.2019 (рабочий год с 01.12.2018 по 30.11.2019) отгулял все 28 календарных дней (по общему правилу), очередной отпуск ему может быть предоставлен не ранее 1 декабря 2022 года.

Очередность предоставления отпусков ежегодно планируется работодателем. Не позднее чем за 2 недели до наступления календарного года утверждается график отпусков. При этом отдельные категории работников имеют право пойти в отпуск по заявлению, без учета графика. Например, такой отпуск предоставляется работникам, имеющим трех и более детей в возрасте до 12 лет (ст. 262.2 ТК РФ).

При планировании отпусков надо иметь в виду, что его можно делить на части, но хотя бы одна его часть должна быть не менее 14 календарных дней (ст.125 ТК РФ). Причем 14 календарных дней предоставляются именно за рабочий год, а не календарный (Письмо Минтруда России от 24.09.2019 N 14-2/ООГ-6958). Это означает, что если у работника есть не отгулянные отпуска, 14 дней за текущий рабочий год должно считаться без учета этих отпусков. Не отгулянные отпуска можно приплюсовать к этому отпуску или предоставить в другое время. Кстати, Роструд отговаривает чрезмерно дробить отпуска, иначе работник не сможет воспользоваться отдыхом для восстановления своей трудоспособности.

Итак, отпуск не может быть предоставлен раньше начала рабочего года, но может быть использован до его окончания. Причем законодательно не установлено норм, позволяющих работодателю предоставлять отпуск в рабочем году с учетом отработанных дней. Соответственно, могут возникнуть неотработанные дни, если работник увольняется до окончания рабочего года, в счет которого предоставлен отпуск.

Удержания из заработной платы работника производятся только в случаях, предусмотренных ТК РФ и иными федеральными законами.

В соответствии с абз.5 ч.2 ст.137 ТК РФ при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, из его зарплаты можно произвести удержания за неотработанные дни отпуска.

Но есть ряд ограничений.

Во-первых, есть ограничения для отдельных оснований увольнения. Например, нельзя производить удержание, если работник увольняется в связи с ликвидацией организации или сокращением численности или штата работников.

Во-вторых, размер всех удержаний, производимых по решению работодателя, не может превышать 20% выплаты, оставшейся после удержания НДФЛ (ч. 1 ст. 138 ТК РФ, Письма Минтруда России от 22.10.2018 N 14-1/ООГ-8142, Минздравсоцразвития России от 16.11.2011 N 22-2-4852). Если выплачиваемых сумм не хватает для удержаний, взыскать с работника сумму неотработанных отпускных нельзя (ч. 4 ст. 137 ТК РФ, п. 3 ст. 1109 ГК РФ, п. 5 Обзора судебной практики Верховного Суда Российской Федерации за третий квартал 2013 года, Определение Верховного Суда РФ от 12.09.2014 N 74-КГ14-3, Письмо Минтруда России от 23.10.2018 N 14-1/ООГ-8448). Так что в суд за взысканием обращаться бесполезно (Определение Верховного суда РФ от 25.10.2013 N 69-КГ13-6, Определение Московского городского суда от 08.08.2011 по делу N 33-23166).

Кроме того, если на работника есть исполнительный документ, удержание в счет неотработанного отпуска можно произвести только после удержаний по всем исполнительным документам, поскольку исполнительные документы имеют приоритет над удержаниями по решению работодателя (ч. 2 ст. 99 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»). Причем увеличенные лимиты (50% и 70%) действуют только в отношении удержаний по исполнительным документами (ч.ч. 2, 3 ст. 138 ТК РФ, ч. 2, 3 ст. 99 Федерального закона от 02.10.2007 N 229-ФЗ). Суммировать установленные лимиты нельзя (Письмо Роструда от 30.05.2012 N ПГ/3890-6-1).

В-третьих, следует помнить о том, что удержания могут производиться не из всех сумм, а только из выплат, причитающихся работнику при увольнении (Письмо Минтруда России от 22.10.2018 N 14-1/ООГ-8142, Определение Верховного Суда РФ от 05.02.2018 N 59-КГ17-19). Это означает, что если работник перед увольнением, например, болел, удержать излишне выплаченные отпускные из пособия по временной нетрудоспособности нельзя (см., например, Апелляционное определение Самарского областного суда от 04.06.2012 N 33-5116/2012). Кроме того, нельзя производить удержания из выплат, на которые в соответствии с федеральным законом не обращается взыскание (ч.4 ст.138 ТК РФ). Это, например, возмещение командировочных расходов по авансовому отчету, компенсация за использование личного имущества работника (пп. «а», «б» п. 8 ч. 1 ст. 101 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»).

Во всех случаях, когда вы попадаете на ограничение удержаний, можно договориться с работником о добровольном возврате суммы.

Например, он может написать заявление об удержании из зарплаты (или иных выплат). Тогда речь будет идти не об удержании в смысле ст.ст. 137 и 138 ТК РФ, а о волеизъявлении работника на распоряжение своей заработной платой, как указывает Роструд, например, в Письме от 07.10.2019 N ПГ/25778-6-1 (по смыслу см. также Письма Роструда от 26.09.2012 N ПГ/7156-6-1, от 16.09.2012 N ПР/7156-6-1). Кроме того, работник может вернуть долг деньгами в кассу организации. Кстати, по смыслу разъяснений, представленных в Письме ФСС РФ от 20.08.2007 N 02-13/07-7922, удержания по воле работника можно производить и из пособия по временной нетрудоспособности (в письме рассматривалось излишне выплаченное пособие).

Удержание за не отработанные дни отпуска является правом, а не обязанностью работодателя и относятся к его усмотрению (Письмо Минтруда России от 22.10.2018 N 14-1/ООГ-8142). Так что работодатель может отказаться от удержаний.

Если же с учетом всех правил и ограничений у организации хватает выплат для удержаний за неотработанные дни отпуска, оформить такое удержание следует приказом руководителя (поскольку удержание производится по решению работодателя). Учитывая, что установленной формы такого приказа нет, он составляется в произвольной форме.

Принципы расчета отпускных выплат

Виды отпусков:

- очередной оплачиваемый;

- дополнительный (оплачиваемый);

- учебный отпуск;

- по беременности и родам, и др.

В нашем случае рассматривается только один вид отпуска — очередной.

Сумму выплачиваемых отпускных можно представить формулой:

Среднедневной заработок (СДЗ) * Количество дней отпуска (КолД).

Основной задачей здесь является вычисление СДЗ. Для его расчета берется начисленная ЗП за 12 месяцев до отпуска, деленная на число отработанных дней.

Если стаж работника в организации меньше года, берется отношение числа месяцев с момента приема к фактически отработанному времени (количеству дней).

В сумму начисленной зарплаты входят все выплаты, включенные в систему оплаты труда. То есть, все социальные выплаты, компенсации проезда или питания, в расчете среднего заработка за период не участвуют.

В общем виде формула расчета отпускных выглядит так:

В том случае, когда у работника все дни за период отработаны полностью, формула вычисления числа рабочих дней выглядит гораздо проще: среднее количество календарных дней — ,3, умножить на 12 месяцев.

Налог на прибыль

Отпускные включаются в состав расходов на оплату труда в размере начисленных сумм (п.7 ст.255 НК РФ). При пересчете отпускных и удержании из зарплаты (либо добровольном возврате) вносить корректировки в ранее исчисленную налоговую базу не нужно, поскольку начисление отпускных в первоначальной сумме не было ошибочным.

Из разъяснений Минфина следует, что при удержании неотработанных отпускных соответствующие суммы, ранее включенные в расходы, следует учесть в составе внереализационных доходов по аналогии с возвратом (восстановлением) затрат, которые ранее были учтены в составе расходов (например, восстановленные резервы) (ст.250 НК РФ, Письмо Минфина РФ от 03.12.2009 N 03-03-05/224). Аналогичное мнение представлено в Письме УФНС РФ по г. Москве от 11.01.2007 N 21-08/[email protected] Включение удерживаемых (возвращаемых) сумм именно в состав внереализационных доходов обосновано тем, что такие поступления не связаны с реализацией товаров (работ, услуг) (а значит не относятся к доходам от реализации по ст.249 НК РФ) при этом перечень внереализационных доходов является открытым. В свою очередь, корректировать расходы в виде ранее выплаченных отпускных оснований нет, поскольку выплаты производились в соответствии с трудовым законодательством РФ.

Ситуацию, когда работодатель не удерживает сумму авансовых отпускных, УФНС России по г. Москве поясняет так: «расходы организации-работодателя, понесенные в связи с увольнением работника, не отработавшего дни предоставленного отпуска, не учитываются при формировании налогооблагаемой прибыли в связи с их несоответствием положениям ст. 252 НК РФ» (Письмо от 30.06.2008 N 20-12/061148). В Письме УФНС России по г. Москве от 17.04.2006 N 21-07/[email protected] уточняется, что речь идет о ситуации, когда работодатель имел возможность удержать сумму с увольняемого работника в соответствии с ТК РФ, но не сделал это.

Таким образом, по логике налоговых органов, если работодатель сам отказывается от удержаний, сумму отпускных в части неотработанных дней нельзя включать в расходы. Правда, как скорректировать базу по налогу на прибыль, не поясняется.

Учитывая, что изначально отпускные были выплачены и учтены в расходах в правильной сумме, вносить уточнения в первоначальную отчетность оснований нет. В связи с этим ранее признанные расходы могут быть скорректированы путем увеличения в текущем периоде внереализационных доходов на сумму, от удержания которой работодатель отказывается.

При этом у организации нет оснований исключать из расходов страховые взносы, начисленные на суммы отпускных за неотработанные дни, не возвращенные работником. Ведь ст.270 НК РФ не содержит запрета на учет в расходах страховых взносов, начисленных на выплаты и вознаграждения, которые не признаются расходами в целях гл. 25 НК РФ (Письма Минфина России от 21.10.2016 N 03-03-06/1/61454, от 09.06.2014 N 03-03-06/1/27634, от 15.07.2013 N 03-03-06/1/27562).

В то же время, существует подход о том, что работодатель не обязан увеличивать в текущем периоде налоговую базу по налогу на прибыль на сумму неотработанных отпускных, от удержания которых он отказался, поскольку с точки зрения трудового законодательства у работника не образуется задолженности.

Работодатель лишь вправе (но не обязан) произвести удержание. Отказ от подобных удержаний не образует долга за работником и может быть элементом кадровой политики организации, ориентированной на интересы работников и поднимающей положительный имидж компании для привлечения и удержания лучших кадровых ресурсов. При этом в силу принципа свободы экономической деятельности налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность. Обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности (Определения Конституционного Суда РФ от 16.12.2008 N 1072-О-О, от 04.06.2007 N 366-О-П, от 04.06.2007 N 320-О-П, Постановление Пленума ВАС РФ от 12.10.2006 N 53).

Если же работодатель не смог удержать сумму авансовых отпускных из-за указанных выше ограничений на удержания (установленных трудовым законодательством), ничего корректировать не нужно, поскольку права на взыскание этой суммы у работодателя нет. Рисков в части налога на прибыль в таком случае, на наш взгляд, возникать не должно.

Бухгалтерский и налоговый учет

Как от всех доходов, от заработной платы вычитается и переводится в казну работодателем, выполняющим функции агента по налогам, НДФЛ по стандартному тарифу 13 % для резидентов (лиц, проживающих на территории России более 183 дней в году без выездов) и 30 % для нерезидентов (не проживающих в пределах России подряд 183 дня в году), а также страховые взносы во внебюджетные фонды по общей ставке 30 %.

Сам отпуск осуществляется за счет фирмы, выплата включается в перечень расходов для уменьшения налоговой базы по налогу на прибыль.

А увольнение сотрудника до конца года влечет излишек выплаты ему в бухгалтерии организации и удержание этой суммы. Следовательно, требуется изменить суммы и по налогам и страховым взносам в государственные фонды.

Во-первых, на день выплаты за отпуск предприятие не допустило ошибок в ведении учета операций, так как проблема связана не с самими отпускными, а с прекращением трудового договора до завершения календарного года.

Уточнение данных за время до отпуска и в процессе отпуска не осуществляется, ошибок по законодательству нет. Корректорские действия необходимы за период самого увольнения.

НДФЛ

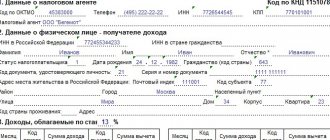

Суммы выплаченных отпускных являются доходами работников, облагаемыми НДФЛ (пп. 6 п. 1 ст. 208, п. 1 ст. 210 НК РФ). НДФЛ исчисляется на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ (п. 3 ст. 226 НК РФ). В отношении отпускных такой датой является день выплаты доходов (перечисление на карточку работнику или выдача наличными через кассу) (пп.1 п.1 ст.223 НК РФ, Письмо Минфина России от 28.03.2018 N 03-04-06/19804, Письмо ФНС России от 13.06.2012 N ЕД-4-3/[email protected] вместе с Письмом Минфина России от 06.06.2012 N 03-04-08/8-139). Удержание НДФЛ производится непосредственно из доходов налогоплательщика при их фактической выплате работнику (п. 4 ст. 226 НК РФ). Перечисляется НДФЛ с отпускных не позднее последнего числа месяца, в котором производились такие выплаты (п.6 ст.226 НК РФ).

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу (абз.2 п.1 ст.210 НК РФ).

По разъяснениям Минфина, в случае, если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных, такие суммы не будут признаваться его доходом.

Удержанные и перечисленные в бюджет с указанных отпускных суммы НДФЛ являются излишне уплаченными налоговым агентом. Соответственно, суммы налоговых обязательств работника по НДФЛ за налоговый период необходимо скорректировать. При этом у налогового агента — работодателя образуется переплата по НДФЛ, которая может быть возвращена ему в рамках ст.78 НК РФ (Письмо от 30.10.2015 N 03-04-07/62635 (направлено Письмом ФНС России от 11.11.2015 N БС-4-11/[email protected])).

ФНС, в свою очередь, поясняет, что в случае когда организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом произведенного перерасчета (Письмо ФНС России от 24.05.2016 N БС-4-11/9248). В Письме УФНС России по г. Москве от 12.03.2018 N 20-15/049940 уточняется, что итоговые суммы с учетом произведенного пересчета отражаются в разделе 1 уточненного расчета по форме 6-НДФЛ за период, в котором отпускные были начислены. Таким образом, если к моменту пересчета отпускных вы уже представили форму 6-НДФЛ, ее необходимо скорректировать, внеся в нее суммы отпускных с учетом удержания (возврата) налога.

Справки по форме 2-НДФЛ тоже необходимо скорректировать, если к моменту пересчета вы их уже представили. Если нет — итоговые данные необходимо сформировать с учетом пересчета.

Указанный подход представлен в п.1 Письма ФНС России от 11.10.2017 N ГД-4-11/20479.

В том случае если работодатель не удерживает суммы отпускных за неотработанные дни (по своей воле или в силу законодательных ограничений), никаких корректировок в отчетность по НДФЛ вносить не нужно. Ведь с доходов работника уже был удержан НДФЛ, при этом отпускные остались отпускными (переквалификации выплат не производится). Дополнительного дохода у работника не возникает. По данному вопросу см. Письма Минфина России от 26.12.2017 N 03-04-06/86736 и УФНС России по г. Москве от 28.06.2018 N 20-15/138129.

Производим удержание излишне выданных отпускных

Приняв решение удержать из зарплаты увольняющегося работника излишне выплаченные отпускные и произведя расчет удержания за неотработанные дни отпуска, работодатель издает соответствующий приказ. Нужно помнить, что размер удержаний не может превышать 20% от суммы, причитающейся к выплате работнику (ч. 1 ст. 138 ТК РФ). Если сумма, подлежащая удержанию из зарплаты работника, превышает 20% выплачиваемой суммы или работнику вообще не были начислены выплаты, из которых можно было бы произвести удержание, работник может добровольно внести сумму за неотработанные дни отпуска в кассу работодателя или перечислить их на расчетный счет. Взыскать данную сумму с работника в судебном порядке нельзя (ч. 4 ст. 137 ТК РФ, Определение ВС от 14.03.2014 № 19-КГ13-18 ).

Страховые взносы

С суммы отпускных работодатель в общем порядке исчисляет страховые взносы (п.1 ст.420 НК РФ). База по страховым взносам исчисляется нарастающим итогом с начала года до окончания соответствующего месяца (п.1 ст.431 НК РФ).

Поскольку в связи с удержанием (возвратом) сумм неотработанного аванса размер ранее исчисленных страховых взносов уменьшается, работодатель не обязан представлять уточненный Расчет по страховым взносам (п.п. 1, 7 ст.81 НК РФ). Однако скорректировать обязательства по страховым взносами нужно. Поскольку взносы считаются нарастающим итогом с начала года, есть мнение, что корректировку взносов в связи с удержанием (возвратом) отпускных за неотработанные дни можно произвести в текущем периоде. Однако такой подход не совсем корректен и не позволяет учесть ситуацию, когда работник в добровольном порядке возвращает суммы в размере большем, чем итоговые выплаты при увольнении. Ведь отрицательные значения в Расчете по страховым взносам не допускаются (Письмо ФНС России от 24.08.2017 N БС-4-11/[email protected]).

Кроме того, сведения из Раздела 3 Расчета по страховым взносам должны быть корректно отражены на индивидуальных лицевых счетах застрахованных лиц. В связи с этим возникает необходимость скорректировать сумму отпускных в том периоде, в котором они первоначально были начислены, как указано, например, в п.2 Письма ФНС России от 11.10.2017 N ГД-4-11/20479. Этот вариант рекомендуется использовать в любом случае (даже если выплат при увольнении хватает на удержание), чтобы сведения из Расчета по страховым взносам были сопоставимы с формами 2-НДФЛ и 6-НДФЛ.

Если организация откажется от удержаний или не сможет их произвести из-за ограничений, никаких корректировок в Расчет по страховым взносам вносить не надо, поскольку суммы ранее исчисленных взносов не меняются (Письмо Минфина России от 26.07.2018 N 03-15-06/52554).

Проводки по оценочным обязательствам по отпускам

Существуют различия в алгоритме учета отпускных компаниями, применяющими упрощенные способы ведения учета (как представлено выше) и предприятиями, относящимися к крупному и среднему бизнесу и обязанными вести полноценный бухучет.

Проявляется разница в том, что отпускные являются оценочными обязательствами (письмо Минфина РФ № 07-02-06/107 от 14.06.2011), и компании, осуществляющие полный учет, обязаны создавать специальные резервы на оплату отпусков (РО). При упрощенном бухучете предприятия вправе списывать начисляемые отпускные на издержки сразу без создания резерва (пп. 3, 8 ПБУ 8/2010).

Начисление РО осуществляется по кредиту сч. 96. При начисленном резерве «отпускные» проводки выглядят так:

| Операции | Д/т | К/т |

| Начислен резерв отпусков | 20 (23, 25, 26, 44) | 96 |

| Начисление отпускных работнику | 96 | 70 |

| Начисление страховых взносов (по субсчетам) | 96 | 69 |

| Удержание НДФЛ из отпускных | 70 | 68.1 |

| Выплата отпускных работнику | 70 | 50 (51) |

Таким образом, проводки по отпуску при использовании резерва отпусков содержат счет 96, применение которого стабилизирует и дополнительно гарантирует обязанность работодателя по оплате отпусков. При этом оплата отпуска (проводка Д/т 70 К/т 50, 51) отражается традиционно, не задевая счет 96. Объем резерва снижается по мере начисления отпускных. Пополняют РО ежемесячно или поквартально, либо ежегодно — в зависимости от того, какой алгоритм закреплен в учетной политике компании.

Очередной отпуск. Что говорит законодательство

Каждый сотрудник имеет право получить оплачиваемый отпуск, его также называют ежегодным. Трудовой кодекс поясняет, какие категории работников могут рассчитывать на оформление отпуска. К ним относятся:

- Сотрудники, для которых данное место работы считается основным.

- Совместители.

- Работающие на дому или дистанционно.

- Сотрудники, выполняющие обязанности в течение неполного рабочего дня.

Этот список включает практически всех, кто принимает участие в трудовой деятельности на предприятии. Таким образом, каждый сотрудник имеет право на отпуск в оговоренные сроки и на определенное количество дней.

Какова продолжительность ежегодного основного оплачиваемого отпуска на предприятии? Стандартный отпуск для большинства организаций составляет двадцать восемь календарных дней. Если говорить конкретнее, то статья 115 Трудового кодекса подчеркивает, что работник не может получить менее двадцати восьми календарных дней ежегодного отпуска в году. Однако есть и другие категории лиц, которые имеют право на более длительный период отдыха, в связи со сложностью работы, а также работники, получающие дополнительный отпуск, например по вредности, или же инвалиды второй группы.

На сколько дней можно оформить отпуск?

Что касается прав работника, то стоит напомнить о статье 122 Трудового кодекса. Здесь говорится, что гражданин имеет право оформить свой отпуск на любое время, уведомив работодателя за две недели. Также это заранее прописывается в графике отпусков на следующий год. Так что работник имеет право на получение полного отпуска в любое удобное время.

Что касается деления положенных дней, то и тут подсказку дает Трудовой кодекс. В нем говорится, что можно брать отпуск по частям. Однако стоит отметить, что одна часть должна быть не менее 14 календарных дней. А вот размер последующих не регламентирован. Однако не каждый работодатель готов оформлять отпуска по два или три дня. Поэтому сотруднику следует договариваться с работодателем или работниками отдела кадров.

Что такое удержание за неотработанные дни отпуска при увольнении

Это происходит тогда, когда сотрудник уже отгулял свой отпуск авансом и не отработал достаточное количество времени для погашения оплаты этих дней. Работодатель имеет право удержать излишне выплаченные отпускные при окончательном расчете с работником.

Задолженность перед работодателем может возникать только при превышении лимита по очередному оплачиваемому отпуску. При увольнении работодатель имеет право удержать сумму дней оплаченного отпуска, которую работник не погасил на момент увольнения.

Nicholas Mikuslas

- отказ работника от перевода на другую работу, необходимой ему в соответствии с медицинским заключением, выданным в порядке, установленном федеральными законами и иными нормативными правовыми актами РФ, либо отсутствие у работодателя соответствующей работы (п. 8 ч. 1 ст. 77 ТК РФ);

- ликвидация или сокращение численности или штата (п. 1, 2 ч. 1 ст. 81 ТК РФ);

- смена собственника имущества организации (в отношении руководителя организации, его заместителей и главного бухгалтера) (п. 4 ч. 1 ст. 81 ТК РФ);

- призыв работника на военную службу или направление его на заменяющую ее альтернативную гражданскую службу (п. 1 ч. 1 ст. 83 ТК РФ);

- восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ч. 1 ст. 83 ТК РФ);

- признание работника нетрудоспособным (п. 5 ч. 1 ст. 83 ТК РФ);

- смерть работника (п. 6 ч. 1 ст. 83 ТК РФ);

- наступление чрезвычайных обстоятельств, препятствующих осуществлению трудовой деятельности (п. 7 ч. 1 ст. 83 ТК РФ).

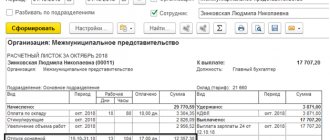

При предоставлении работнику отпуска из начисленных отпускных удерживается НДФЛ. Если по распоряжению работодателя из заработной платы работника удерживается излишне начисленная сумма отпускных, то необходимо произвести возврат НДФЛ, приходящийся на удержанную сумму, в порядке, установленном статьей 231 НК РФ. Поэтому в бухгалтерском учете удержания за неотработанные дни отпуска отражаются сторнированием суммы отпускных (письмо Минфина России от 20.10.04 № 07-05-13/10).

Если сотрудник решил уволиться

Однако спорные моменты начинают возникать, если работник, оформивший отпуск за неотработанный период, решил уволиться. Сразу стоит отметить, что удержать его на предприятии работодатель не может. Отказываться отдавать трудовую книжку сотрудники отдела кадров также не должны, так как это будет незаконным.

Существует два способа мирного урегулирования. В первом случае работодатель просто удерживает сумму, которая была выписана за неотработанное время. Эта ситуация возможна, когда увольнение происходит в конце месяца, в котором были отработаны все дни. В этом случае хватит средств на погашение всей суммы. Второй вариант также заключается в погашении долга, но уже наличными в кассу предприятия.

Стоит отметить, что некоторые ошибочно считают, что работодатель не может удержать более двадцати процентов от начисленной оплаты. В данном случае ссылаются на статью 138 Трудового кодекса. Но следует понимать, что здесь речь идет именно о зарплате. Удержания же за неотработанный период регламентируется статьей 137. Поэтому работодатель может удержать всю сумму заработной платы после высчитывания налога.

Стоит отметить, что расчет дней отпуска может быть округлен только в сторону работника. То есть работодатель не может производить удержание за три дня вместо 2,33. А за два целых дня – может. Это закреплено в Трудовом кодексе.

Удержания за неотработанные дни отпуска при увольнении в 1С ЗУП: проводки, приказ

- суммы заработка хватает, и бухгалтерия просто осуществляет удержание за неотработанные дни отпуска при увольнении (пенсионера или любого другого работника — не суть важно);

- заработка не хватает, сотрудник соглашается добровольно вернуть «излишек полученных сумм в кассу;

- зарплаты не хватает, сотрудник идти на компромисс не хочет, организация подает иск и взимает средства через суд.

При увольнении сотрудника суммы, предоставленные за неотработанные дни, должны быть удержаны из его зарплаты. Если это невозможно ввиду отсутствия у того заработанных средств, работодатель может обратиться в суд за взысканием. Но если не будет доказано, что действия сотрудника привели к нарушению порядка расчетов, то в иске, скорее всего, будет отказано.

Дополнительные отпуска. Аванс

Дополнительные отпуска могут предоставляться ряду работников. К ним можно отнести тех, кто работает на Крайнем Севере, является инвалидом второй группы или работает во вредных условиях труда.

Во всех этих случаях законодательством предусмотрены дополнительные дни отдыха, которые оплачивает работодатель. Интересен тот факт, что каждый из них, за исключением дополнительного отпуска по вредности, может быть взят сотрудником авансом, то есть за еще не отработанное время. Таким образом, эти виды отпусков также подлежат удержанию.

А вот в случае отпуска, который предоставляется тем, кто задействован на предприятиях с вредными условиями труда, дополнительные дни предоставляются строго за отработанное время. Поэтому и такого понятия, как «взять отпуск авансом» для данного вида не существует. То есть и удерживать их нет возможности.

Примерная схема оформления отпусков

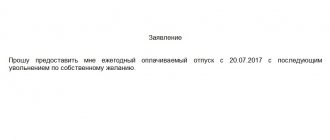

В большинстве организаций оформление отпуска – дело простое. Если сотрудник идет по графику, который был составлен в предыдущем году, то не требуется никаких личных заявлений. За две недели сотрудники отдела кадров составляют приказ, в котором расписывается руководитель предприятия или структурного подразделения, а также сам работник. Следует быть внимательными, так как именно в приказе прописаны даты отпуска, а также количество дней отдыха. Подписывая документ, работник дает свое согласие на эти даты и конкретное количество дней.

Если же отпуск необходимо перенести или взять дни за прошлое время, то следует написать заявление, которое рассматривает работодатель. После подписи руководящих лиц также оформляется приказ. На основании приказа составляется записка-расчет, которая и отправляется в бухгалтерию.