Ненормированные расходы на рекламу

Список рекламных расходов, признаваемых НК РФ в полной сумме, строго ограничен.

Если расходы на рекламу организации можно отнести к одной из выше перечисленных групп, то они в полной сумме уменьшают налогооблагаемую базу при расчете налога на прибыль. Следует отметить, что в п. 4 ст. 264 указаны лишь брошюры и каталоги. Несмотря на то что Минфин РФ считает буклеты, флаеры и листовки разновидностью рекламных брошюр, споры об отнесении их к ненормированным расходам не исключены.

Отметим некоторые нюансы, которые надо учитывать при принятии ненормированных рекламных расходов к учету, т. е. включении полной суммы затрат.

- Для принятия в качестве таковых расходов на рекламу в СМИ необходима копия свидетельства о регистрации в качестве СМИ контрагента, размещающего вашу рекламу.

- Минфин РФ в своем письме от 15.06.2011 № 03-03-06/2/94, ссылаясь на ст. 16 закона «О рекламе» от 13.03.2006 № 38-ФЗ, указал: чтобы рекламное объявление, опубликованное в печатном издании, не работающем на рекламе, рассматривалась с признаками, подходящими для норм рекламы в печатных изданиях, оно должно включать соответствующую метку — «Реклама» или «На правах рекламы».

- Если рекламное изделие, например рекламный щит, имеет стоимость свыше 100 000 руб. и предназначен для употребления дольше 12 месяцев, то расходы на него учитываются через амортизационные отчисления.

К оценке ненормированных рекламных расходов есть повышенный интерес у налоговиков. Во избежание снятия рекламных трат в полной сумме бухгалтеру необходимо скрупулезно относиться к подтверждающим рекламные ненормированные расходы документам. Главное требование кроме общепринятых для первичных документов — подтверждение отнесения этих расходов к упомянутым в п. 4 ст. 264 НК РФ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете затраты на рекламу при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Нормирование рекламных расходов и налоговый учет

В НУ рекламные расходы признаются прочими, связанными с производством и реализацией товара (НК РФ, ст. 264-1).

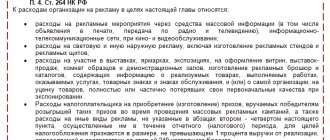

В указанной статье зафиксирован закрытый список расходов, в нормировании которых нет необходимости (п. 4 той же статьи). В полном объеме будут учитываться:

- расходы на рекламу в средствах массовой информации, в том числе в сети интернет: на создание и продвижение интернет-страницы товара, фирмы, рекламные ролики и пр.;

- расходы на наружную рекламу: рекламные уличные и внутренние конструкции, наглядную печатную рекламу (листовки, календари, плакаты);

- расходы на участие в выставочной деятельности, ярмарках (оплата участия, подготовка торгового места, рекламная бумажная продукция, уценка образцов товаров).

Иные расходы рекламного характера нужно нормировать. Норматив установлен в размере 1% от объема выручки от реализации. Учитывают не только продажу собственной продукции, но и товаров для перепродажи. Берутся в расчет и полученные имущественные права.

Вопрос: Как отразить в учете расходы на изготовление рекламной печатной продукции? Договорная стоимость изготовления рекламных буклетов и каталогов (печатной продукции) составила 180 000 руб. (в том числе НДС 30 000 руб.), при этом стоимость изготовления единицы данных видов печатной продукции превышает 100 руб. Рекламная печатная продукция содержит информацию о товарах и услугах, реализация которых облагается НДС, и предназначена исключительно для раздачи посетителям специализированной выставки, в которой организация принимает участие. Для целей налогового учета доходов и расходов применяется метод начисления. Посмотреть ответ

Нормируются расходы на мобильные рассылки смс, дегустации продукции, расходы на розыгрыши, покупку призов, рекламу в каталогах и т.д.

На заметку! При определении объема выручки акцизы, НДС исключаются из расчетов (письмо №03-03-01-04/1/310 Минфина от 07/06/05 г.).

Поскольку расчет объема нормируемых расходов связан с исчислением выручки по периоду, нарастающим итогам, показатели в течение года будут меняться. Поквартальный нарастающий итог массы выручки позволяет расходы, не отнесенные к нормируемым в предыдущем квартале, отнести к таковым в следующем.

Окончательный расчет затрат на рекламу нормируемого характера производится по итогам года. Остаток суммы рекламных затрат, по итогам года не признанных нормируемыми, на следующий год не переносится.

Например, затраты на создание собственного сайта учитываются в целях НУ полностью как рекламные. Однако расходы, связанные с организацией торговли через указанный сайт, связаны с производством и продажей товара в целях НУ. При этом может иметь место и реклама как таковая.

Раздача флайеров на ярмарке (и соответствующие затраты) не нормируются, а раздача фирменных призов по результатам розыгрыша, устроенного для посетителей, относится к нормируемым рекламным затратам. Отнесение изготовления, раздачи буклетов, флайеров к категории ненормируемых затрат, наряду с брошюрами и каталогами, подтверждает и Минфин (в письме №03-03-06/1/42279 от 12/08/16 г. и ряде других, более ранних).

Список нормируемых расходов законодателем открыт, следовательно, фирма может относить на рекламу любые затраты с признаками рекламных, соответствующие ФЗ №38 вне зависимости, поименованы они в НК или нет. Подтверждение этого тезиса можно найти в практике судов (например, пост. ФАС МО №А40-54372/11-91-234 от 21/03/12 г.).

Общее правило – любые затраты должны иметь документальное подтверждение – справедливо и в случае расходов на рекламу. Подтверждением может служить сметная документация, документация, подтверждающая приобретение ТМЦ, справочная документация, при проведении рекламных компаний в СМИ.

Прочие расходы в части рекламных могут быть включены в расчет в целях НУ как в периоде, в котором были понесены, так и в периоде оплаты, в зависимости от метода БУ.

При использовании метода начисления моментом признания может быть предъявление документов по сделке: акта, счета-фактуры либо последний день отчетного (налогового) периода (НК РФ, ст. 272).

На заметку! Учет рекламных расходов на ОСНО и УСН «доходы минус расходы» производится по одним и тем же правилам. При УСН определяющим является момент фактической оплаты расходов (НК РФ, ст. 346.17).

Коммерческая деятельность в международном масштабе, очевидно, также включает в себя рекламные расходы, однако здесь есть одна особенность: международные договоры и соглашения могут не соответствовать полностью российским аналогичным нормам. В этом случае приоритетом выступает международный договор (НК РФ, ст. 7, документ Минфина №03-08-РЗ/9491 05/03/14 г., ряд других аналогичных) и его условия. Из сказанного следует, что в отдельных случаях нормируемые расходы на рекламу полностью включаются в расчеты по налогам, без применения норматива.

Раздача рекламной продукции и НДС

Организациям, прибегающим к мероприятиям по продвижению на рынке своего товара, работ или услуг в формате раздачи рекламных материалов, важно помнить один момент. Министерство финансов РФ в письмах от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64 обращает внимание: только безвозмездная отдача в рекламных целях брошюр и каталогов освобождается от начисления НДС независимо от стоимости их приобретения. Для всей остальной передаваемой в рекламных целях продукции, имеющей вещественную форму, будь это кружки, календари с логотипом компании и пр., действует правило: если стоимость 1 шт. раздаточного материала превышает 100 руб., в случае передачи должен быть начислен НДС в общеустановленном порядке.

ВАЖНО! С 2015 года при расчете НДС к уплате можно брать в зачет полную сумму входящего НДС по рекламным расходам, не беря в расчет, нормируемые это траты или нет.

Как учесть в затратах и отразить в 1С: Бухгалтерии рекламу у блогера?

Опубликовано 13.01.2021 08:13 Автор: Administrator Согласно статистическим данным, более 47 тысяч российских пользователей ведут свои аккаунты в Instagram, и каждый из них тратит не менее 28 минут ежедневно на просмотр ленты. YouTube и вовсе скоро вытеснит телевидение. Вы только посмотрите на эти цифры: каждую минуту на сервисе появляется 400 часов нового видео; пользователи просматривают более 5 миллиардов роликов в день; каждый зритель в день проводит на платформе YouTube в среднем 40 минут. Впечатляет? Не удивительно, что и реклама у блогеров выходит на первый план по эффективности и бьёт рекорды прочих СМИ. Но как учесть затраты на блогера? Ответ на этот вопрос ищут во многих бухгалтерских чатах, однако мы будем первыми, кто даст в этой публикации самый развернутый ответ.

Уже давно известно, что Налоговый кодекс РФ подразделяет рекламные расходы на два типа: нормируемые и ненормируемые.

Затраты, отнесённые к первому типу, принимаются в налоговом учёте лишь в нормативном одном проценте от выручки.

А затраты второго типа в полном объёме принимаются к расходам, уменьшающим налог на прибыль. Рассмотрим затраты, связанные с блогерами в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0.

Оплата блогеру за рекламный пост

Одним из видов рекламного контента у блогера является упоминание компании или товара, который он рекомендует, так, как и сам им пользуется. В этом случае предприятие договаривается с блогером о гонораре и перечисляет его ему на расчётный счёт.

Ключевым нюансом в данном примере является то, как юридически оформлен рекламораспространитель.

Вариант № 1. Если блогер является самозанятым, то после того, как вы провели оплату, он обязан предоставить вам онлайн-чек, который и будет для вас документальным оформлением сделки. Подробнее об оформлении взаимоотношений с самозанятым вы можете прочитать в нашей статье Как отразить услуги самозанятого лица в 1С: Бухгалтерии ред. 3.0. При этом, такие затраты следует полностью отнести на расходы в налоговом учёте, так как реклама в информационно-телекоммуникационных сетях на основании абзаца 2 пункта 4 статьи 264 НК РФ признаётся ненормируемой.

Вариант № 2. Если блогер является индивидуальным предпринимателем, или вы решили разместить рекламу на странице другого предприятия, то документальное оформление не будет ничем отличаться от приобретения любой услуги.

Для проведения оплаты в программе следует перейти в раздел «Банк и касса» и выбрать пункт «Банковские выписки» или «Кассовые документы», в зависимости от способа оплаты.

Затем нажать на кнопку «Списание» или «Выдача», выбрать вид операции «Оплата поставщику» и указать остальные реквизиты платежа.

Проведённый документ создаст проводку: Дт 60.01 Кт 51 или Дт 60.01 Кт 50, если оплата была произведена наличными средствами.

Затем, когда от рекламораспространителя будет получен акт выполненных работ, его необходимо будет внести в раздел «Покупки» — «Поступление (акты, накладные, УПД)».

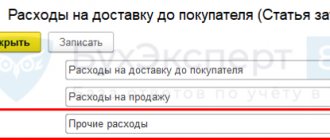

В открывшемся окне следует нажать на кнопку «Поступление» и из выпадающего списка выбрать пункт «Услуги (акт, УПД)». Затем внести все данные по акту. Согласно инструкции по применению плана счетов затраты на рекламу отражаются по дебету счёта 44.01.

Исходя из положений подпункта 28 пункта 1 статьи 264 НК РФ рекламные расходы относятся к прочим расходам, связанным с производством продукции и реализацией товаров.

Проведённый документ создаст проводку: Дт 44.01 Кт 60.01.

И, наконец, вариант № 3, когда блогер никак юридически не оформлен и никаких отчётных документов не представляет. В такой ситуации затраты на рекламу принять будет невозможно, в связи с отсутствием их документального подтверждения.

Единственное, что можно придумать в такой ситуации, так это заключить с таким блогером договор гражданско-правового характера на выполнение работ, оказание услуг. Но в этом случае, помимо гонорара блогеру, вам придётся заплатить подоходный налог и страховые взносы. Это без труда можно сделать как в программе 1С: Бухгалтерия предприятия ред. 3.0, так и в 1С: ЗУП ред. 3.1.

Товары или готовая продукция, переданные блогеру для рекламы

Предположим, мы являемся производителями фото- и видеокамер, и для демонстрации нашей продукции в stories мы передаём одну камеру блогеру.

В таком случае, документальную передачу мы оформим документом «Требование-накладная» в разделе «Производство».

На первой вкладке «Материалы» укажем готовую продукцию или товар, который будет использован в рекламных целях для обзора.

На вкладке «Счёт затрат» укажем счёт 44.01 и субконто «Прочие затраты».

В пункте 1 статьи 3 Федерального закона от 13.03.2006г. №38-ФЗ «О рекламе» дано точное определение, что реклама – это информация, распространённая любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц, направленная на формирование и поддержание интереса к объекту рекламы.

Сколько зрителей посмотрят обзор нашей видеокамеры мы не знаем, поэтому пункт про неопределённый круг лиц в данном случае выполняется. Соответственно, списание продукции как образца является рекламным расходом. Так как данная реклама будет реализована в информационно-телекоммуникационных сетях, то как и оплата блогеру относится к ненормируемым расходам в налоговом учёте.

Подарки для розыгрыша, переданные блогеру для рекламы

Нередко блогеры проводят в своих аккаунтах различные розыгрыши и лотереи с целью привлечения подписчиков.

Предположим, наша организация занимается торговлей косметическими средствами, и в рекламных целях мы подготовили 10 бьюти-боксов для передачи их блогеру.

К сожалению, перечень ненормируемых расходов на рекламу является закрытым и приведён в пункте 4 статье 264 НК РФ. Так, призы для розыгрышей и лотерей относятся к нормируемым расходам и учитываются в размере, не превышающем одного процента выручки от реализации, определяемой в соответствии со статьёй 249 НК РФ.

Списание бьюти-боксов в программе оформим документом «Требование-накладная» в разделе «Производство».

На первой вкладке «Материалы» укажем передаваемые блогеру подарки, которые для нас являются товарами.

На второй вкладке «Счёт затрат» укажем счёт 44.01 и введём новую статью затрат с видом расхода «Расходы на рекламу (нормируемые)».

При проведении документа программа создаст проводку: Дт 44.01 Кт 41.01.

По окончании месяца в обработке «Закрытие месяца» в разделе «Операции» программой автоматически будет рассчитан норматив и расходы будут приняты в том объёме, в котором нам это позволяет Налоговый кодекс РФ. Проанализировать норматив и объем затрат в налоговом учёте можно в пункте «Расчёт долей списания косвенных расходов».

Надеемся, что данный материал поможет вам в работе!

Не забывайте подписываться на наш Инстаграм-аккаунт! Каждый день там публикуются актуальные и интересные материалы!

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Алина Календжан 08.06.2021 17:21 Цитирую Елизавета:

Подскажите, пжл, как в ваших примерах с передачей блогеру товара или подарков будет осуществлен учет НДС? Ведь в случае реализации (безвозмездная передача — суть та же реализация) в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых составляют более 100 рублей, НДС начисляется в общеустановленном порядке.

Добрый день. В в силу подпункта 1 пункта 2 статьи 170 НК РФ суммы НДС, предъявленные при приобретении товаров (работ, услуг), используемых для операций, освобождаемых от налогообложения , включаются в стоимость этих товаров (работ, услуг). Цитировать

0 Елизавета 19.05.2021 18:15 Подскажите, пжл, как в ваших примерах с передачей блогеру товара или подарков будет осуществлен учет НДС? Ведь в случае реализации (безвозмездная передача — суть та же реализация) в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых составляют более 100 рублей, НДС начисляется в общеустановленн ом порядке.

Цитировать

+1 Александра 31.01.2021 21:46 Благодарю

Цитировать

Обновить список комментариев

JComments

Нормируемые рекламные расходы

По сути, любые рекламные траты, прямо не указанные в перечне ненормированных, можно смело относить к нормируемым.

ВАЖНО! Рекламой признается только массовое распространение информации о товаре, услугах, работах, предназначенное для заранее неясного окружения.

Для исчисления налога на прибыль норма рекламных трат — 1% выручки без учета НДС и акцизов. Непринятые в расходы согласно нормативу и выручке этого отчетного периода рекламные расходы переносятся на следующий отчетный период календарного года. С увеличением выручки объем рекламных нормированных трат, которые можно принять к учету, растет. По итогам года может быть посчитана предельная величина учитываемых нормативных рекламных расходов. Сверхнормативный объем при расчете налога на прибыль не берется в расчет.

Правовая основа

Полагаем, что совершенно нет необходимости давать разъяснения тому, что затраты на очередное рекламное мероприятие правомерны в точки зрения НК РФ. Однако, ошибки и последующие претензии со стороны налоговых инспекторов начинаются в тот момент, когда бухгалтерия компании делает неправильные разграничения, например, между закупкой рекламных листовок и затратами на производство рекламной вывести. Дело в том, что в статью расходов «затраты на рекламу» можно только относить суммы, регламентированные пунктами 2,3,4 статьи 4 главы 264 НК РФ, а также подпункте 28 пункта 1 статьи 4 264 НК РФ. К ним, в частности, относятся:

- Световая или наружная реклама (в том числе и вывески);

- Рекламные мероприятия, осуществляемые через СМИ;

- Затраты на участие в выставках (плюс здесь же изготовление выставочных стендов);

- Оформление витрин и шоу-румов;

- Изготовление брошюр и каталогов, содержащих информацию о компании, работах и услугах.

Как мы видим, Налоговый Кодекс достаточно демократичен в данном вопросе и регламентирует широкий список вариаций на рекламную тему. Однако, из него выпадает упомянутая нами раздача флайеров, в частности, их распространение по почтовым ящикам. Если обратиться к определению термина «реклама», то есть смысл вновь поразмыслить над тем самым «неопределенном круге лиц», о котором мы писали выше. Применительно к листовкам, которые регулярно можно обнаружить среди нашей корреспонденции, не действуют правила, описанные в главе 264 НК РФ. Дело в том, что сам факт рассылки листовок по почтовым ящикам является чем-то в роде «адресного» предложения, но никак не рекламой направленной на неопределенный круг лиц. Фактически, опуская листовку в почтовый ящик, представитель компании делает персональное предложение жильцу(ам) этой квартиры и лично оповещает их о предлагаемых работах или услугах. С таким убеждением сложно не согласиться. В частности, оно всецело подтверждается в письме УФНС по городу Москве от 16 марта 2005 года № 20 08/16391 «О расходах на рекламу». Исходя из текста документа, расходы, связанные с безвозмездной передачей материалов рекламного характера, логичнее относить к прочим, но никак не к рекламным расходам. Также эту позиция прослеживается в Постановлением ФАС Северо-Западного округа от 1 июня 2005 года № А05 16465/04 10.

Рекламные расходы при УСН «доходы минус расходы»

Согласно ст. 346.16 НК РФ организациям на УСН разрешено учесть в своих тратах издержки на рекламу. Определяются такие издержки в порядке, предусмотренном для расчета налога на прибыль. То есть все расходы разделяются по тем же основаниям на нормируемые и нет. Признать рекламные траты, документально подтвержденные и экономически обоснованные, при исчислении единого налога позволено только после их оплаты. У организаций на УСН выручка начисляется кассовым методом, в ее состав включается и полученная предоплата. Сумма нормированных рекламных затрат рассчитывается также в пределах 1% от нее.

О нюансах учета расходов на рекламу при УСН рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе К+.

Ознакомиться со всеми видами трат, какие применяются для расчета единого налога при УСН, с порядком их признания можно в статье: «Перечень расходов при УСН «доходы минус расходы».

Бухучет

Расходы на рекламу относятся к расходам по обычным видам деятельности. Это следует из пунктов 5 и 7 ПБУ 10/99. Такие расходы должны быть подтверждены документально (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Поскольку рекламой признается распространенная информация, документального подтверждения требует не только заказ самой рекламы, но и ее фактическое распространение (п. 1 ст. 3 Закона от 13 марта 2006 г. № 38-ФЗ).

Подтверждением распространения рекламы, в частности, могут быть:

- отчеты распространителей рекламы о проделанной работе, например, о количестве розданных листовок;

- эфирные справки телерадиостанций;

- справки метрополитена об оказании рекламных услуг.

Аналогичные выводы содержатся в письмах Минфина России от 6 сентября 2012 г. № 03-03-06/1/467, от 22 июня 2012 г. № 03-03-06/2/71.

Затраты на рекламу отражайте на счете 44 «Расходы на продажу» (Инструкция к плану счетов). К этому счету целесообразно открыть соответствующий субсчет «Расходы на рекламу».

Бухгалтерский учет расходов на рекламу

В бухгалтерском учете рекламные траты нормированию не подвергаются и включаются в затратную часть в полной стоимости в том отчетном периоде, в каком они имели место, вне зависимости от того, оплачены они или нет. Для их признания необходимы подтверждающие документы. При этом делается запись:

- Дт 44 Кт 60 (76) — отражены рекламные услуги;

- Дт 44 Кт 10 — рекламная продукция, не являющаяся основным средством, списана в расходы;

- Дт 44 Кт 02 — начислена амортизация по основному средству, используемому в рекламных целях.

Организация размещает рекламу самостоятельно

Организация может самостоятельно распространять рекламную продукцию. Приобретенные или изготовленные рекламные материалы, например, канцтовары с логотипом организации, брошюры, каталоги, отразите на счете 10 по фактическим затратам. Аналитический учет ведите отдельно по каждому виду рекламной продукции. Для этого к счету 10 откройте субсчет «Рекламные материалы».

Поступление рекламной продукции отражайте следующим образом:

Дебет 10 субсчет «Рекламные материалы» Кредит 60;

– приняты к учету материалы, предназначенные для раздачи в рекламных целях.

После раздачи материалов отнесите их стоимость на счет 44:

Дебет 44 субсчет «Рекламные расходы» Кредит 10 субсчет «Рекламные материалы»

– списана стоимость рекламных материалов на основании акта об их расходовании.

При раздаче (например, на выставках, демонстрациях) в рекламных целях товаров, которые изначально предполагалось продавать, их стоимость отразите на счете 41 субсчет «Товары, переданные в рекламных целях». А после раздачи образцов на основании отчета распространителя рекламы спишите стоимость розданных товаров в расходы – в дебет счета 44 субсчет «Рекламные расходы».

Аналогично отражайте в бухучете готовую продукцию, переданную в рекламных целях.