Вендинговый бизнес в России с каждым годом набирает обороты. На начало 2022 года количество вендинговых аппаратов только в Москве составило более 12 тысяч единиц, и по оценкам рынка, потребность столицы в автоматизированной торговле как минимум в 10 раз выше. В статье разберем особенности налогообложения вендинговых аппаратов: какие налоговые режимы могут применять субъекты вендингового бизнеса, какие условия выбора того или иного режима, какие налоги платят собственник и арендаторы вендинговых аппаратов в 2022 году.

Что такое вендинг

Налогообложение вендинговых аппаратов

Под вендингом понимают вид розничной торговли посредством использования автоматизированных система (так называемых торговых автоматов).

К основным направлениям вендингового бизнеса относятся:

- реализация продуктов питания (снеки, батончики, бутилированные напитки, кофе);

- продажа готовых товаров (игрушки, табачные изделия, пр.);

- оказание услуг (оплата счетов, пополнение мобильного телефона, вызов такси, т.п.);

- игровой вендинг (призовые вендинговые автоматы).

Субъектом вендингового бизнеса выступает организация в форме юрлица или индивидуальный предприниматель, который является собственником вендингового аппарата либо арендует торговый автомат на условиях срочного договора.

Участниками вендингового бизнеса также являются операторы торговых автоматов, в функции которых входят:

- загрузка товара в торговый автомат;

- инкассация выручки;

- контроль за наличием и ассортиментом товара в аппарате;

- техобслуживание торгового автомата.

Механизм взаимодействия субъектов вендингового бизнеса следующий:

- Юрлицо или ИП, зарегистрированные в качестве субъекта предпринимательства, приобретают вендинговый аппарат либо получают в платное пользование по договору аренды.

- Субъект предпринимательства размещает аппарат в установленном месте (например, в фойе торгового цента), арендуя торговую площадь.

- Обслуживанием аппарата занимается вендинговый оператор, совершая действия, предусмотренные договором с собственником бизнеса. Оператор загружает товар в аппарат, инкассирует выручку, после чего передает ее собственнику, контролирует исправность и работоспособность торгового оборудования.

- Собственник вендингового бизнеса получает доход, сумма которого облагается налогами в соответствие с выбранной налоговой системой.

Когда нужно задуматься о переходе на новые автоматы?

Вендинг-автоматы — это специальные аппараты, предусматривающие продажу товаров с помощь специальных автоматизированных торговых автоматов. Такой способ торговли получил широкое распространение по всему миру, ведь не нужно иметь большие торговые помещения, много персонала, продавцов-кассиров, а можно одновременно снижать издержки торговой компании. Сегодня можно найти как офисные вендинг-аппараты, так и игровые аппараты для детей. Но в большинстве своем такие аппараты применяют микропредприятия и индивидуальные предприниматели, которые не оснащены онлайн-передачей данных. До 2022 года не нужно беспокоиться и сворачивать торговлю.

Можно подождать с переходом на новую технику, если аппаратом владеют индивидуальные предприниматели, применяющие ПСН, а также плательщики ЕНВД. Такие налогоплательщики до 1 июля 2022 года могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа, подтверждающего прием денежных средств за соответствующие товар (работу, услугу) в порядке, установленном Федеральным законом от 22.05.2003 № 54-ФЗ (ред. от 03.07.2016 № 290-ФЗ).

А вот с 1 июля 2022 года необходимо:

—

произвести модернизацию вендинговых аппаратов;

—

заменить вендинговые аппараты на те, которые осуществляют онлайн-передачу данных.

—

заключить договор с оператором фискальных (ОФД) данных «Такском», так как без обязательного договора с ОФД работа по новым правилам применения ККТ невозможна.

Среди положительных моментов можно указать следующие:

—

наличие возможности онлайн-контроля за вендинговым оборудованием онлайн;

—

переход на современные методы учета и ведения отчетности;

—

возможность регистрации вендингового автомата онлайн.

Поэтапный переход на применение контрольно-кассовой техники, передающей информацию о расчетах, осуществленных с использованием наличных денежных средств и электронных средств платежа через оператора фискальных данных в адрес налоговых органов в электронном виде, позволит сократить объем «теневого» оборота наличных денежных средств и увеличить налоговые поступления в бюджет за счет перехода к повсеместному использованию контрольно-кассовой техники и обеспечению дополнительных оперативных механизмов контроля за корректностью отражения выручки, получаемой в форме наличных денежных средств (Письмо Минфина России от 06.06.2016 № 03-01-15/32703).

Среди отрицательных моментов выделим следующие:

—

необходимость переоборудования аппаратов. Для установки онлайн-касс придется существенно изменить конструкцию автоматов, ведь в них не предусмотрено места под такое оборудование. Придется замещать кассовой техникой одно из устройств оплаты, а это может повлечь за собой лишение гарантии от производителя;

—

обязательная перерегистрация автоматов в ФНС в случае, если необходимо перевезти аппарат на другое место.

Кроме того, некоторые вендинг-аппараты не предусматривают возможности встраивания контрольно-кассовой техники. В силу п. 2 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» организации и индивидуальные предприниматели в силу специфики своей деятельности либо особенностей своего местонахождения могут производить наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники при осуществлении следующих видов деятельности, в том числе разносной торговли продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) с ручных тележек, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полиэтиленовой пленкой, парусиной, брезентом).

Таким образом, если аппарат не предусматривает возможности предоставления чека, то в настоящее время можно использовать такой аппарат. А вот с 2022 года такой возможности не будет, даже если представить экспертное заключение о невозможности встраивания ККТ с передачей данных в модель вендингового аппарата.

Зачастую вендинг-оператор максимально сочетает все сопутствующие элементы вендинга: осуществляет ремонт оборудования (через собственный сервисный центр), занимается расстановкой торговых автоматов посредством своих работников (или самостоятельно). Поэтому необходимо будет провести обучение персонала, внести изменения в процесс ремонта оборудования.

Таким образом, в 2022 году необходимо:

—

проверить возможность доработки вендинговых аппаратов кассовыми аппаратами с онлайн передачей данных;

—

обучить персонал работе с новыми аппаратами;

—

провести регистрацию аппаратов в налоговом органе;

—

заключить договор технического обслуживания аппаратов или же самостоятельно проводить обслуживание не только самого аппарата, но и кассового устройства в его составе.

Налогообложение вендинговых аппаратов

Торговая деятельность с использованием автоматизированных систем подлежит налогообложению в общем порядке. Это значит, что перед размещением аппарата на торговой точке бизнесмен обязан:

- зарегистрировать субъект хозяйствования в виде юрлица или ИП;

- выбрать систему налогообложения, в соответствие с которой субъект вендингового бизнеса будет рассчитывать и перечислять платежи в бюджет.

Виды налогов, применяемые ставки, порядок расчета платежей и право на налоговые льготы для субъектов вендингового бизнеса определяются на основании выбранной системы налогообложения. Ниже мы расскажем, какая налоговая система является на сегодняшний день наиболее выгодной и удобной в сфере автоматизированной торговли.

Изменения, затрагивающие вендинг

В настоящий момент на рассмотрении в Государственной думе находится законопроект, устанавливающий ряд изменений, затрагивающих порядок работы вендинга с онлайн-кассами. Рассмотрим их вкратце:

- Аппараты с дисплеем, выводящим QR-код, освободят от бумажных чеков

Вендинговые аппараты, оснащенные дисплеем, позволяющим покупателю считать с него QR-код, смогут отказаться от выдачи бумажных кассовых чеков.

Исключение составят аппараты, торгующие подакцизными или технически сложными товарами, а также товарами, требующими маркировки и специальных условий хранения. Они обязаны будут выдавать покупателю чек в бумажном виде.

- Механический вендинг освободят от онлайн-касс вообще

В настоящий момент однозначного ответа на вопрос об освобождении механических аппаратов от обязанности применения ККТ – нет. Если законопроект будет принят, аппараты, принимающие оплату монетами, полностью освободят от необходимости установки кассовых аппаратов.

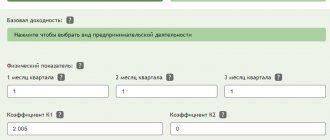

ЕНДВ для вендинга

В настоящее время большинство субъектов вендингового бизнеса в качестве системы налогообложения применяют ЕНВД (единый налог на вмененный доход).

Преимущества «вмененки» для вендинга следующие:

- сумма дохода, полученной от торговли через автоматы, не влияет на размер налоговых обязательств;

- субъекты вендинга на ЕНВД могут вести бухучет и отчетность в упрощенной форме;

- плательщики ЕНВД освобождаются от ряда налогов (НДС, налог на прибыль – для юрлиц, НДФЛ – для ИП за себя).

На основании НК РВФ, торговля с использованием автоматизированных систем включена в закрытый перечень видов деятельности, в рамках которой возможно применение ЕНВД. При этом субъект вендингового бизнеса может перейти на ЕНВД при соблюдении прочих требований:

| № п/п | Критерии применения ЕНВД | Описание |

| 1 | Количество сотрудников | Вендинг может использовать ЕНВД только при условии, что среднесписочная численность сотрудников организации/ИП по итогам отчетного периода не превышает 100 человек |

| 2 | Доля участия других организаций в уставном капитале | Юрлица, реализующие товары через торговые автоматы, считаются плательщиками ЕНВД при условии, что доля участия других организаций в уставе фирмы не превышает 25% |

| 3 | Договор простого товарищества, доверительного управления | ЕНВД не предусмотрено для деятельности, осуществляемой на основании договора простого товарищества или доверительного управления. |

Отметим, что не все торговые автоматы могут работать на «вмененке». В своем письме №03-11-09/64113 от 12.12.2014 Минфин дал разъяснения, содержащие запрет использования ЕНВД для торговых автоматов по предоставлению услуг (копировальные аппараты, массажные кресла, автоматы для чистки обуви, прачечные самообслуживания).

Какие могут быть проверки торговых автоматов со стороны государства?

В нашей практике проверки торговых автоматов налоговыми органами не было ни разу. Пожалуй, единственная инстанция, которая может вами заинтересоваться – это СЭС, и то только по частной жалобе клиента или при совсем запущенном виде самого автомата.

Фактически в 100% случаев, если у клиентов и есть какие-то нарекания, они не будут заморачиваться обращением в какие-то органы, а пойдут сразу к арендодателю. Так что больше стоит бояться не налоговой, а потери выгодного места в случае, если вы не заботитесь об обслуживании автомата и не поддерживаете его работоспособность.

Какие документы нужно иметь при проверке?

Желательно иметь сертификаты на продукцию, которую вы реализуете через автомат. Но на сами автоматы сертификаты не нужны. Можно их сделать, но по закону сертификация добровольная. Скорее это можно использовать для PR хода (можно активно рассказывать арендодателю, что у вас автомат сертифицированный, проверенный и т.д.).

Вендинг на ПСН

Если субъект вендингового бизнеса зарегистрирован в качестве ИП, то он может применять ПСН (патентная система налогообложения) при условии, что предприниматель работает самостоятельно или с сотрудниками в количестве до 15 человек.

Налог на ПСН оплачивается авансов по факту выдачи патента, срок действия которого может быть установлен от 1-го месяца до 1-го года, по желанию налогоплательщика.

ИП на патенте не являются плательщиками НДС, НДФЛ, налога на прибыль. При этом предприниматели на патенте обязаны исчислять и выплачивать НДФЛ за наемных работников в установленном порядке.

Плюсы и минусы ИП и ООО для вендинга

Обе организационно-правовые формы имеют плюсы и минусы, которые вносят коррективы в развитие вендингового бизнеса.

При выборе вендором ИП для ведения бизнеса, он получает ряд преимуществ:

- легкая регистрация,

- свободное пользование полученными деньгами,

- низкие штрафы за административные правонарушения,

- необязательное ведение бухгалтерии,

- работа без печати и расчетного счета.

При этом предприниматель

- отвечает за бизнес собственным имуществом,

- платит страховые взносы даже при приостановлении деятельности,

- не может привлекать партнёров.

Если вендор хочет осуществлять свою деятельность совместно с партнерами, то необходимо выбрать ООО для ведения бизнеса.

Такая форма имеет следующие преимущества перед ИП:

- ответственность каждого из партеров ограничена их долей, внесённой в уставной капитал,

- уставной капитал можно увеличивать и вовлекать новых партнёров,

- бизнес или его долю можно продать, подарить или оставить в наследство,

- возможность создавать филиалы и продавать франшизы.

Разумеется, есть и в этой форме и недостатки:

- сложная регистрация и высокая госпошлина, что увеличивает вложения в бизнес,

- обязательное ведение бухгалтерии,

- значительные административные штрафы,

- доходы можно получить в виде дивидендов не чаще 1 раза в квартал,

- контроль за затратами и их документальное подтверждение.

Итак, у каждой организационно-правовой формы есть свои преимущества и недостатки, которые вендору стоит учитывать, исходя из собственных планов и предпочтений. Разобравшись с регистрацией бизнеса, вернёмся теперь к форме налогообложения.

Субъекты вендингового бизнеса на «упрощенке»

Субъекты вендинга на «упрощенке» освобождаются от уплаты НДС, налога на прибыль (юрлица) и НДФЛ (ИП за себя) и рассчитывают налог в следующем порядке:

- Вендинг, применяющий УСН 6%, рассчитывает налог исходя из общей выручки, без учета расходов.

- Налогоплательщики на УСН 15% определяют налоговую базу как разницу доходов и расходов.

Торговлю через автоматы целесообразно переводить на УСН в случае, если реализация товаров осуществляется с использованием большого количества торговых автоматов, при этом доход от торговли остается на невысоком уровне. Ведь использование «упрощенки» подразумевает расчет налога исходя из общего объема дохода (чем ниже доход, тем меньше налог), в том время как при ЕНВД субъект вендингового бизнеса обязан оплачивать налог в установленном размере, вне зависимости от уровня дохода.

Когда появился вендинг

Археологи нашли вендинговые автоматы из древнего Рима

Нет, это не заголовок жёлтых страниц, где рассказывают про инопланетян и мировой заговор. Это правда. Дело в том, что в древнем Риме уже существовали простейшие механизмы, которые за одну монетку наливали небольшое количество освящённой воды. С автоматизированными компьютерными механизмами сегодняшнего дня они имели мало общего, но именно тогда началась история вендинга.

Ещё несколько интересных фактов из прошлого:

В Англии 17ого века в трактирах стали устанавливать механические машины, которые могли за один пенс наполнить вашу трубку курительным табаком.

В той же Англии, но уже на век позже изобрели сатуратор – устройство для насыщения воды газом. С тех пор история вендинга сделала резкий скачок. Потому что спустя некоторое время появились и автоматы, которые стали наливать эту газированную воду. И именно они из всех прошлых изобретений больше всего походили на то, что мы видим сейчас.

Великобритания вообще была кладезем идей в индустрии вендинга. И в 19 веке тоже смогла отличиться. В 1888 году именно там появился первый аппарат, который за деньги выдавал покупателям жевательную резинку.

И только потом, эстафету развития вендинга приняли США. Стали появляться всё новые и новые форматы. Автоматы стали продавать не только газированную воду и жвачку, но и другие товары.

Если вы считаете, что до России всё по обыкновению докатилось позже, то ошибаетесь. Уже в 1898 году на рубеже 19ого и 20ого веков в Санкт-Петербурге был установлен аппарат по продаже шоколада. Но как бизнес тогда его не восприняли.

Ну и известные всем в СССР автоматы, наливающие газированную воду с сиропом в гранённые стаканы, которые стали элементом целой эпохи – ни что иное, как вендинговые автоматы, просто название в ту пору было ещё неизвестным.

Новое время окрасило индустрию вендинга совсем в другие краски. В некоторых странах дошло до того, что автоматов стало больше чем продавцов-людей. В роботизации общественной жизни отличилась как всегда Япония. Там на каждых 23 человека стоит один автомат – такое огромное количество этой техники размещено на территории маленькой страны. Для сравнения у нас это – один автомат на 2000 человек.