При начислении отпускных сотрудникам случаются ситуации, требующие провести перерасчет. Причиной перерасчета может стать ошибка бухгалтера, при отзыве из отпуска сотрудника или, наоборот, продление дней отпуска, в том числе, в связи с больничным в период нахождения там.

Программа 1С:ЗУП 3.1, естественно, предоставляет возможность пересчитать отпускные. Порядок действий при этом зависит от того, производится ли перерасчет в текущем месяце или в следующем расчетном периоде.

Когда можно (нужно) сделать перерасчет заработной платы

Поскольку условия оплаты труда — обязательная к включению в трудовой договор информация, внесение каких-либо изменений в размер зарплаты должно иметь основание.

Основанием для перерасчета заработной платы в большую сторону является:

- проведение индексации в организации;

- недовыплата положенной суммы вследствие счетной ошибки;

- повышение зарплаты сотруднику по договоренности сторон.

https://www.youtube.com/watch{q}v=413kbQ2Yi-c

В меньшую сторону зарплата пересчитывается, если работник имеет задолженность перед предприятием. В этом случае производятся удержания в порядке ст. 137 Трудового кодекса РФ.

Другим основанием для уменьшения зарплаты может быть изменение организационных условий труда (ст. 74 ТК РФ) либо прямое указание в законе (например, для федеральных госслужащих).

На видео о порядке оформления

Оплачиваемый отпуск оформляется ежегодно, на основании графика, принятого в компании. Все сотрудники имеют право использовать весь отпуск сразу либо разделить его на части (ст. 125 ТК РФ).

Законом определено, что одна часть не может быть меньше четырнадцати дней.

Что касается дополнительного отпуска, выдаваемого за вредную работу или проживание в неблагоприятных районах, то он может быть использован как в текущем году, так и присоединен к следующему отпуску.

При этом законодательно разрешено соединять отпуска только за два года. Если работником не были использованы дополнительные дни за этот период, то они автоматически списываются, и он больше не сможет ими воспользоваться.

Для того чтобы получить отпускные, сотруднику необходимо написать только заявление, других документов от него работодатель не имеет права требовать, так как сам имеет к ним доступ (трудовая книжка, трудовой договор, график отпусков сотрудников).

На основании заявления ответственными лицами должен быть составлен приказ о выходе в отпуск конкретного работника, который будет передан в бухгалтерию для начисления отпускного пособия.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Как повлияет перерасчет отпускных на НДФЛ

Доплата по отпускным облагается НДФЛ в общем порядке. Налог взимается с разницы между ранее начисленной суммой и суммой перерасчета.

Пример

С 12 по 31 мая 2022 г. в компании для всех сотрудников продлены нерабочие оплачиваемые дни, т.к. в регионе ведения деятельности режим самоизоляции продлили до конца мая. У инженера Михайлова по графику отпусков ежегодный отпуск начинается с 1 июня 2022 г. Отпускные ему начислили заранее в сумме 25 260 руб. При перечислении был удержан НДФЛ 13% — 3284 руб. На руки Михайлов получил 21 976 руб.

Исходя из разъяснений Минтруда, компания произвела перерасчет отпускных за июнь 2022, исключив оплачиваемый нерабочий период. В итоге сумма отпускных инженера увеличилась и составила 26 120 руб.

Сумма к доплате: 26 120 – 25 260 = 860 руб. Ее было решено перечислить сотруднику на карту. При выплате компания удержала НДФЛ 13% с учетом ранее удержанного налога:

26 120 х 13% — 3284 = 112 руб.

В результате перерасчета отпускных за июнь Михайлов дополнительно получил 748 руб. (860 -112). Налог компания перечислила 29.05.2020 общей суммой: 3284 + 112 = 3396 руб.

Срок перечисления НДФЛ по отпускным — последнее число месяца, в котором они выплачены работнику (п. 6 ст. 226 НК РФ). Поэтому, при перечислении налога в платежном документе указывается месяц, когда компания выплачивает доплату. Например, если при перерасчете отпускных за май компания доплатила разницу сотруднику в июне, налог с этой разницы необходимо перечислить до конца июня.

Сложнее с уменьшением суммы отпускных. В таком случае возникает переплата — как по отпускным, так и по НДФЛ. Учесть ее можно при удержании излишне выплаченных средств у сотрудника, что допускается делать только при письменном согласии (заявлении) работника. Переплату по НДФЛ можно либо вернуть сотруднику по его заявлению, либо зачесть в счет будущих периодов.

Перерасчет заработной платы за прошлый период в сторону увеличения

На практике перерасчет в большую сторону чаще всего делается в связи с проведением индексации в организации и приобретением работником определенного статуса / стажа работы, за которые полагается стимулирующая надбавка.

Например, согласно п. 5 ст. 50 закона «О государственной…» от 27.07.2004 № 79-ФЗ при стаже гражданской службы до 5 лет надбавка составляет 10%, от 5 до 10 лет — 15% и т. д.

В отделе кадров и бухгалтерии предприятия могут не сразу заметить, что стаж работника превысил 5 лет, и начислять ему зарплату в меньшем размере, чем должен быть. Тогда сотрудник вправе написать заявление о проведении перерасчета, и на его (заявления) основании в следующем расчетном периоде произойдет доначисление.

Вернемся к индексации.

Несмотря на неопределенность положения об индексации зарплаты работодателями, представляющими частный капитал (ст. 134 ТК РФ), ее проведение является обязанностью (определение КС РФ от 19.11.2015 № 2618-О, письмо Роструда от 19.04.2010 № 1073-6-1).

Предлагаем ознакомиться: Образец договора с выплатой гонорара успеха

Порядок проведения индексации зарплаты указывается в локальном акте, он включает в себя периодичность и размер повышения.

Работодатель может ориентироваться на изменение величины прожиточного минимума, индекса потребительских цен, инфляцию и другие величины.

Перерасчет заработной платы за прошлый период будет проводиться, если работодатель просрочил индексацию.

Доначисление осуществляется за все месяцы, когда выплачивалась старая зарплата, и к нему прибавляются проценты за просрочку в соответствии со ст. 236 ТК РФ.

Если делается перерасчет заработной платы за прошлый год, будет ли недоимка по НДФЛ{q}

При правильном документальном оформлении недоимки по НДФЛ не возникнет. Нужно учитывать следующее:

- Если бухгалтер допустил счетную ошибку, вследствие чего была выплачена излишняя заработная плата, в этом случае происходит недоимка по налогу на прибыль, т. к. налогооблагаемая база была уменьшена на большую сумму, чем должна была. У налогоплательщика появляется обязанность по корректировке налоговой декларации (ст. 54, 81 Налогового кодекса РФ).

- Если перерасчет производится по другим причинам (т. е. вина бухгалтера отсутствует), уточненные декларации представлять не нужно.

- При совершении удержаний из ЗП налоговая база НДФЛ не уменьшается. При уменьшении самой зарплаты налог возвращается. При увеличении ЗП налог удерживается и уплачивается при выплате перерасчета.

При изменении данных в справке 2-НДФЛ за прошлый период в ФНС нужно внести корректирующие справки (приложение 1 к порядку заполнения формы 2-НДФЛ, утв. приказом ФНС от 30.10.2015 № ММВ-7-11/[email protected]), в которых уточняются размеры полученных налогоплательщиком доходов.

https://www.youtube.com/watch{q}v=1ENaFRS3hh4

Для перерасчета зарплаты в большую или меньшую сторону работодатель должен иметь основание. Уменьшение размера оплаты труда и удержания из зарплаты возможны в строго установленных законом случаях.

При соблюдении требований ТК РФ издается приказ об увеличении/уменьшении/удержании ЗП с обязательным указанием оснований и ссылками на документы.

Кому не нужен перерасчет отпускных за апрель, май, июнь

Перерасчет не потребуется компаниям и ИП, продолжившим работу в период самоизоляции 30 марта – 8 мая 2020 г. Ведь сотрудники получали заработную плату, эти дни фактически отработаны полностью, соответственно, отпускные начислены верно.

Отпуск без перерасчета отпускных также будет у работников, трудившихся в период самоизоляции удаленно.

Работодатель может не делать перерасчет, если не затронуты интересы работников – то есть в том случае, когда отпускные получились больше, чем при исключении нерабочего периода. Однако в этом случае могут возникнуть риски неправомерного учета расходов в налогооблагаемой базе по налогу на прибыль или по УСН «доходы минус расходы».

Законные основания

Все граждане Российской Федерации, работающие на основании трудового договора, имеют право на ежегодный оплачиваемый отпуск, во время которого они будут получать свою среднюю зарплату (ст. 114 ТК РФ).

Это право определено в Конституции РФ, а более детально расписано в Трудовом кодексе нашей страны.

Кроме этого, существуют дополнительные Постановления Правительства России (например, № 922), которые уточняют отдельные моменты, например, продолжительность отпуска для отдельных категорий граждан.

Образец заявления на перерасчет заработной платы

Обнаруживший недоплату заработной платы работник вправе обратиться к руководителю за проведением перерасчета.

Заявление составляется стандартным образом, в нем указывается:

- наименование организации;

- Ф. И. О. генерального директора;

- Ф. И. О. работника-заявителя;

- просьба провести перерасчет за определенный период работы;

- основание для проведения перерасчета;

- дата, подпись.

Время рассмотрения такого заявления ТК РФ не установлено, это делается в разумные сроки.

В ответ на полученное заявление работодатель дает мотивированный отказ либо издает приказ о перерасчете заработной платы.

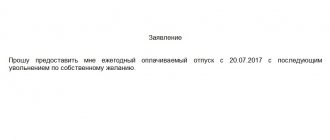

Заявление на отпускные пишется за несколько дней до начала отдыха. Так как законодательством точно не определены сроки подачи данного документа, то работодатель имеет право установить свои внутренние правила.

Предлагаем ознакомиться: Как правильно писать расписку о возврате денег

Если сотрудник напишет заявление позднее, то работодатель имеет все основания задержать выплату пособия.

На выплату

В первую очередь, каждый сотрудник обязан написать заявление на выплату отпускного пособия. Именно на основании этого документа он сможет отправиться на ежегодный отдых, получив за это свой средний заработок.

Составление данного типа заявление максимально простое, так как от работника требуется только указать данные руководителя компании, свое имя и должность, после чего оформить просьбу об уходе в отпуск на основании внутренних документов фирмы (графика для всех сотрудников).

После этого будет оформлен приказ, после передачи которого в бухгалтерию сотруднику будут перечислены отпускные.

Отпускные совместителям выплачиваются в общем порядке.

Что такое отпускные{q} Смотрите тут.

На перерасчет

В некоторых случаях сотрудники имеют право на перерасчет пособия.

Основанием для этого могут быть различные ситуации:

- досрочный выход из отпуска, в результате чего оставшиеся дни отдыха работник планирует использовать позднее;

- индексация заработной платы, в результате которой увеличивается средняя зарплата гражданина;

- неправильный расчет отпускного пособия, в результате которого сотруднику была перечислена меньшая по размеру сумма.

В любой из этих ситуаций работник должен первоначально написать заявление на имя руководителя, с просьбой провести перерасчет полагающейся ему выплаты.

В документе гражданин также должен указать причину, на основании которой будет осуществляться данное действие.

В каких случаях необходим

В случае повышения МРОТ, судебного решения или в силу других причин руководство инициирует приказ произвести перерасчет заработной платы либо всему персоналу в целом либо отдельно взятой штатной единице, в зависимости от фактических обстоятельств. Этот нормативный акт понадобится в случае:

- проведения плановой индексации;

- бухгалтерской ошибки;

- постановления трудовой инспекции;

- излишне выплаченных авансовых платежей;

- отзыва сотрудника из отпуска;

- наступления определенных событий, влияющих на размер заработка.

Пример 1

Кукушкина заболела через день после ухода в отпуск и вместо Крыма провела почти две недели на больничном. Продлевать отпуск на время нетрудоспособности она не стала, а решила выйти на работу и перенести отдых на другое время. Соответственно, Кукушкиной необходимо сделать перерасчет зарплаты в связи с больничным в период отпуска: удержать отпускные за время болезни и начислить за это время пособие по временной нетрудоспособности.

Пример 2

В понедельник исполнилось тридцать лет, как Петр Семенович пришел работать на завод. В соответствии с принятой на предприятии системой оплаты труда, за каждые отработанные 10 лет полагается доплата к окладу. Так что директор не только поздравил старейшего сотрудника, но и подписал приказ на перерасчет надбавки за выслугу лет Петру Семеновичу.

Приказ о перерасчете заработной платы

Унифицированной формы приказа о перерасчете в большую сторону не имеется, но стандартно в таком документе содержится:

- название организации, если приказ оформляется не на фирменном бланке;

- дата и номер приказа;

- краткое изложение ситуации, основание издания приказа;

- поручение бухгалтеру или другому ответственному лицу совершить перерасчет;

- Ф. И. О. генерального директора, его подпись.

Если перерасчет производится в меньшую сторону, нужно обратить внимание на следующие моменты:

- Уменьшать размер зарплаты можно только в строго определенных законом ситуациях.

- Уменьшение зарплаты совершается путем удержаний за неотработанный аванс, командировочные, дни отпуска, по причине счетной ошибки (ч. 2 ст. 137 ТК РФ).

- Должно быть получено письменное согласие работника на удержания из зарплаты.

- Если по вине работника произошло невыполнение нормы труда или простой, сначала должно быть получено заключение комиссии по трудовым спорам, которым подтверждаются эти факты.

- Если на предприятии планируются организационные мероприятия, вследствие чего ЗП будет уменьшена, то за 2 месяца до их начала должно быть проведено уведомление всех работников со сбором их подписей.

Предлагаем для ознакомления образец приказа на удержание из зарплаты, т. к. эта ситуация наиболее часто встречается в работе предприятия: Образец приказа об удержании из зарплаты.

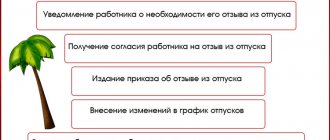

Перенос части отпуска в связи с досрочным выходом на работу

Возможность отзыва из отпуска предусмотрена законодательством. Особенности оформления этого кадрового события обусловлены требованиями статьи 125 ТК РФ.

С точки зрения отражения отзыва из отпуска в программе «1С:Зарплата и управление персоналом 8» редакции 3 — это просто досрочное окончание отпуска и перенос неиспользованной части отпуска на другое время.

И так же, как во всех рассмотренных ранее ситуациях, действия в программе зависят от того, в какой момент по отношению к окончательному расчету за месяц происходит отзыв из отпуска.

| Ситуация 5. До расчета зарплаты Сотруднику С.С. Горбункову предоставлен (и зарегистрирован в программе) Отпуск на период с 15.09.2017 по 28.09.2017. Отпускных за 14 дней начислено 16 723,56 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 2 174,00 руб. Выплата в сумме 14 549,56 руб. осуществлена 11.09.2017 и отражена документом Ведомость в банк. С 26.09.2017 С.С. Горбунков был отозван из отпуска в связи с производственной необходимостью. Зарплата за сентябрь еще не исчислялась. |

Для отражения изменений даты окончания отпуска в Ситуации 5 достаточно просто открыть изначальный документ Отпуск и исправить в нем дату окончания отпуска на 25.09.2017.

В документе производится перерасчет и отпускных и НДФЛ. Теперь за 11 дней отпуска сотруднику начислено 13 139,94 руб., и подлежит удержанию НДФЛ в размере 1 708 руб.

Отпускные, выплаченные до начала отпуска, будут учтены при исчислении сумм к выплате по зарплате. При расчете зарплаты за сентябрь за три дня несостоявшегося отпуска будет начислена оплата по окладу. Представленная выше Ситуация 5 отображается в отчете 6-НДФЛ за 2022 год в Разделе 2 следующим образом:

| Доход, полученный сотрудником | Строка Раздела 2 формы 6-НДФЛ | Дата | Строка Раздела 2 формы 6-НДФЛ | Сумма, руб. |

| Отпуск | 100 | 11.09.2017 | 130 | 16 723,56 |

| 110 | 11.09.2017 | 140 | 2 174 | |

| 120 | 02.10.2017 | |||

| Зарплата за сентябрь | 100 | 30.09.2017 | 130 | 23 333,33 |

| 110 | 04.10.2017 | 140 | 2 568 | |

| 120 | 05.10.2017 |

Оставшийся три дня отпуска будут предоставлен сотруднику в другое, согласованное время.

Ситуация 6. После расчета зарплаты

Сотруднику С.С. Горбункову предоставлен отпуск на 28 дней на период с 15.09.2017 по 12.10.2017. Отпускных за 28 календарных дней начислено 33 447,12 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 4 348 руб. Отпускные были выплачены с учетом удержанного налога 11.09.2017. С 10.10.2017 С.С. Горбунков был отозван из отпуска в связи с производственной необходимостью. Зарплата за сентябрь уже была исчислена. Отзыв из отпуска ни как не повлиял на расчет зарплаты за сентябрь.

Для корректного отражения изменения даты окончания отпуска в Ситуации 6 в программе следует:

1. Открыть ранее проведенный документ Отпуск и по ссылке Исправить создать новый документ. Исправительный документ регистрируется в октябре. Дата окончания отпуска устанавливается 09.10.2017. В результате перерасчета, произведенного в этом документе на закладке Перерасчет прошлого периода, образовалась переплата. Сотруднику начислено меньше отпускных, чем было выплачено ранее (рис. 5). Вновь начислено 29 863,50 руб., а сторнируется 33 447,12 руб. Излишне выплаченные суммы, равно как и налог, удержанный при их перечислении, будут учтены автоматически при формировании очередной платежной ведомости и при очередном расчете зарплаты.

Рис. 5. Исправительный документ «Отпуск»

Ситуация 6 отображается в отчете 6-НДФЛ за 2022 год в Разделе 2 следующим образом:

| Доход, полученный сотрудником | Строка Раздела 2 формы 6-НДФЛ | Дата | Строка Раздела 2 формы 6-НДФЛ | Сумма, руб. |

| Отпуск | 100 | 11.09.2017 | 130 | 33 447,12 |

| 110 | 11.09.2017 | 140 | 4 348 | |

| 120 | 02.10.2017 | |||

| Зарплата за сентябрь | 100 | 30.09.2017 | 130 | 16 666,67 |

| 110 | 04.10.2017 | 140 | 2 167 | |

| 120 | 05.10.2017 |

Перенос части октябрьской части отпуска на другой срок ни как влияет на расчеты за сентябрь.

Оставшийся три дня отпуска будут предоставлен сотруднику в другое, согласованное время.

Как написать{q}

Написать заявление на выплату или перерасчет отпускных, а также в случае задержки пособия, необходимо на чистом листе формата А4.

Сделать это можно вручную или набрать текст на компьютере. В данном случае не имеет большого значения цвет пасты, поэтому допускается как синий, так и черный. Также четко не определено, прописными или печатными буквами должен быть заполнен документ. Шрифт и размер печатного варианта также не важен.

Образец

Заявление на выплату отпускных, образец которого вы можете увидеть ниже, заполняется достаточно просто. Оно пишется на имя руководителя компании, ФИО и должность которого указывается в шапке заявления. После этого пишется имя сотрудника, планирующего уйти в отпуск.

Текст самого заявления должен включать в себя сроки оплачиваемого отдыха.

Предлагаем ознакомиться: Можно ли подать иск в суд по почте{q}

В тех случаях, когда произошла задержка отпускных, работник перед обращением в трудовую инспекцию также должен сначала написать заявление на имя работодателя.

В нем он должен уведомить о нарушении его права на оплачиваемый отдых, а также указать возможные последствия, то есть обращение в вышестоящие инстанции, если проблема не будет устранена в ближайшее время.

Продление и перенос отпуска: особенности учета и отражение в отчетности…

… страховых взносов

При продлении отпуска не требуется производить пересчетов страховых взносов, поскольку отпускные начислены за весь период, и взносы исчислены на дату начисления отпускных. При переносе отпуска перерасчеты базы начисления взносов производятся в программе автоматически. Уточненных расчетов при этом подавать не требуется, поскольку перерасчеты производятся не в следствии ошибки в соответствии со статьей 81 НК РФ. В отчетности за текущий период все суммы будут исчислены нарастающим периодом, правильно.

… НДФЛ

Дата получения дохода в виде отпускных — дата их выплаты. Отпускные получены перед отпуском целиком, второй выплаты не будет. Поэтому в 6-НДФЛ за период в котором предоставлен отпуск — отражается отпуск и НДФЛ с него, а за период, когда отпуск был продлен — только те выплаты, которые были в этом месяце. При переносе отпуска отпускные и НДФЛ пересчитываются и учитываются в следующих выплатах.

… налога на прибыль

При продлении или переносе отпуска отпускные для цели исчисления налога на прибыль можно учесть полностью в периоде их выплаты независимо от даты предоставления продленной части.

Это подтверждается судебной практикой — постановлениями ФАС Западно-Сибирского округа от 26.12.2011 № А27-6004/2011, ФАС Московского округа от 24.06.2009 № КА-А40/4219-09, ФАС Уральского округа от 08.12.2008 № Ф09-9111/08-С3. Однако осторожным пользователям напомним, что УФНС России по г. Москве в письме от 25.08.2008 № 20-12/079463 указывало, что сумму среднего заработка за не отгуленные работником дни следует признавать расходом в том периоде, когда работнику будет предоставлена оставшаяся часть отпуска.

От редакции. Еще больше практических рекомендаций по оформлению отпусков и примеры отражения в программе «1С:Зарплата и управление персоналом 8» (ред. 3) см. в видеозаписи лекции экспертов 1С, которая состоялась в 1С:Лектории 27.07.2017.

Перерасчет отпускных при отзыве из отпуска

Ч. 9 ст. 137 ТК РФ определено: выплата отпускных производится не позже чем за 3 дня до ухода работника в отпуск.

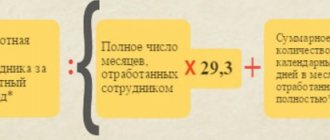

Расчет отпускных производится в соответствии с п. 10 положения, утв. постановлением Правительства РФ от 24.12.2007 № 922, согласно которому сначала определяется среднедневной заработок (СДЗ), который затем умножается на количество дней отпуска.

Если работника отозвали из отпуска и он вышел на работу раньше времени, отпускные он возвращать не обязан. В ТК РФ такого положения нет. Кроме того, невозможно производить удержания из зарплаты в счет погашения долга за излишне выплаченные отпускные, поскольку список оснований для произведения удержаний является исчерпывающим.

В этом случае работодатель может учесть сумму СДЗ за неотгулянные дни отпуска в счет зарплаты будущего месяца, как аванс. То есть фактически произвести выплату обычной ЗП за минусом отпускных.

Сохранить за работником долг, который закроется при следующем его выходе в отпуск, не получится, т. к. отпускные выплачиваются каждый раз при убытии работника на законный отдых.

Рекомендованный порядок расчета

Сам алгоритм начисления не изменился. Этапы расчета состоят из следующих шагов:

- определяется количество календарных дней в расчетном периоде (РП), то есть, за 12 календарных месяцев предшествующие месяцу начала отпуска. При этом вычитаются исключаемые дни (например, отпуск за свой счет, командировка, простой, временная нетрудоспособность и т.д.). Если месяц отработан полностью, в расчете применяется среднемесячное число календарных дней — 29,3 (ст. 139 ТК РФ), по неполностью отработанным месяцам оплачиваемые дни рассчитывают пропорционально;

- суммируются учитываемые доходы (не включаются суммы, не относящиеся к вознаграждению за труд, или рассчитанные по среднему заработку);

- определяется среднедневной заработок делением суммы доходов на число дней в РП;

- количество дней отпуска умножается на среднедневной заработок – получается сумма отпускных.

При выплате бухгалтерия удерживает из отпускных выплат НДФЛ.

Единственное новое правило, которое нужно учитывать, если работодатель решит руководствоваться мнением Минтруда – исключить из расчета среднего заработка дни и выплаты, приходящиеся на нерабочий период с 30 марта по 8 мая 2022г.

Пример перерасчета отпускных за апрель 2022 г.

Оклад слесаря Смирнова 18 000 руб. 30 и 31 марта Смирнов, как и все сотрудники компании, не работал. Весь период с 1 апреля 2022 по 31 марта 2022 г. заработок начислялся ему в полном объеме (в том числе – за нерабочие дни 30 и 31 марта). В апреле 2022 Смирнов уходит в отпуск на 28 дней.

Как в компании были начислены отпускные сотруднику изначально (по методике Роструда):

- зарплата за РП: 18 000 х 12 мес. =216 000 руб.;

- среднедневной заработок: 216 000 / 12 мес. / 29,3 = 614,33 руб.;

- отпускные: 614,33 х 28 дн. = 17 201,24 руб.;

- удержан НДФЛ 13%: 17201,24 х 13% = 2236 руб.;

- Смирнову выдана сумма отпускных на руки: 17 201,24 – 2236 =14 965,24 руб.

В мае бухгалтерии пришлось сделать перерасчет отпускных за апрель после выхода разъяснений Минтруда:

- из РП исключены нерабочие дни – 30 и 31 марта, соответственно, число календарных дней для расчета средней зарплаты изменится:

29,3 х 11 мес. + 29,3 /31 день (календарные дни в марте) х 29 дн. (отработанные Смирновым в марте 2022 г.) = 349,7 дней;

- учитываемая зарплата уменьшится на сумму за 2 нерабочих дня:

18 000 х 11 мес + 18 000 / 21 раб. дн. марта х 19 отраб. дн. в марте = 214 285,71руб.;

- среднедневной заработок Смирнова составит:

214 285, 71руб. / 349,7 = 612,77 руб.

- отпускные сотрудника: 612,77 х 28 = 17 157,56 руб.;

- НДФЛ с пересчитанных отпускных уменьшится: 17 157,56 руб. х 13% = 2230 руб. (т.е. излишне удержаны 6 руб.);

- на руки сотрудник должен был получить: 17 157,56 – 2230 = 14 927,56 руб.

Таким образом, отпускные у Смирнова стали меньше: вместо 14 927,56 руб. он получил 14 965,24 руб. Переплата составила: 14 965,24 – 14 927,56 = 37,68 руб.

В результате перерасчета отпускных за апрель, май, июнь 2022 г. сумма может не только уменьшиться, но и увеличиться. Это произойдет, если начисления за март, апрель, май (именно за нерабочий период) стали меньше, например, из-за отсутствия премий. Поэтому однозначно сказать, кто выиграет в итоге — сотрудник или компания, невозможно. Размер начислений зависит от каждого конкретного случая. Как произвести исправление ошибок в случае неправильно начисленных отпускных, мы рассказывали ранее в нашей статье.