Содержание

- Кто должен платить НДФЛ с доходов за рубежом?

- Как декларировать иностранный доход?

- Что будет, если не подать декларацию?

- Налог на зарплату, стипендию, пенсию и др. нужно платить дважды?

Российский налогоплательщик должен платить налог с дохода, полученного не только в РФ, но и за ее пределами. В частности, НДФЛ облагаются:

- зарубежная зарплата;

- пенсии;

- пособия;

- стипендии;

- вознаграждение, полученное физлицом по договорам ГПХ (например, за предоставление услуг в другом государстве) и т. п.

Важно!

Ст. 217 НК РФ освобождает от налогообложения только стипендии, пенсии и пособия, получаемые в РФ. К подобным зарубежным доходам названное исключение не относится.

О налогообложении стипендий

В соответствии с пп. 7 п. 1 ст. 208 НК РФ стипендии и иные аналогичные выплаты, полученные физическим лицом в соответствии с действующим российским законодательством, признаются доходами, полученными от источника в РФ.

При этом в соответствии с п. 11 ст. 217 НК РФ не подлежат обложению НДФЛ (освобождаются от данного налога) стипендии:

- учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, выплачиваемые им этими учреждениями, слушателей духовных учебных учреждений, выплачиваемые им этими учреждениями;

- стипендии, учреждаемые Президентом РФ, органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ, благотворительными фондами;

- стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости.

Как видим, Налоговый кодекс РФ не устанавливает никаких ограничений в отношении источника финансирования стипендий для учащихся, студентов, аспирантов и докторантов — главное, чтобы стипендия выплачивалась им тем образовательным учреждением, где они обучаются, и совершенно не обязательно, чтобы это были средства бюджета.

Причем, как разъяснялось еще в Письме ФНС России от 04.03.2005 N 04-1-03/848 (доведено Письмом Рособразования от 15.03.2005 N 16-55-69ин/04-06), от НДФЛ освобождаются в том числе и повышенные стипендии, выплачиваемые студентам образовательными учреждениями в порядке, определенном ученым советом данного учреждения или научной организации.

В том же Письме также разъяснялось, что поскольку в соответствии с п. 1 ст. 217 НК РФ от обложения НДФЛ освобождаются государственные пособия, выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством, то не надо облагать НДФЛ и выплаты в виде социальной поддержки студентов, обучающихся по дневной форме обучения, осуществляемые за счет средств стипендиального фонда в порядке, предусмотренном Типовым положением N 487.

А вот в случае, если студенту выплачивается не стипендия или не только стипендия, но еще и материальное поощрение за успехи в учебе и активное участие в научно-исследовательской работе, предусмотренное уставом вуза (п. 7 ст. 16 Закона N 125-ФЗ), такие выплаты облагаются НДФЛ в общеустановленном порядке, ведь они не являются ни стипендиями, ни мерами социальной поддержки за счет стипендиального фонда.

Особого внимания заслуживают случаи, когда образовательное учреждение бесплатно обучает в своей аспирантуре своих собственных сотрудников и, возможно, даже выплачивает им стипендии. Как разъяснялось в Письме УФНС России по г. Москве от 17.09.2007 N 20-12/088410, действующим налоговым законодательством не предусмотрено включение в состав расходов для целей исчисления налога на прибыль выплат стипендий сотрудникам-аспирантам и прочих сопутствующих расходов по подготовке диссертаций аспирантов и соискателей, являющихся сотрудниками организации и обучающихся на бесплатной основе. Кроме того, такое образовательное учреждение не вправе учитывать в целях исчисления налога на прибыль расходы на оплату договорных услуг привлеченных преподавателей по бесплатному обучению в аспирантуре сотрудников организации — в связи с несоответствием таких расходов требованиям п. 1 ст. 252 НК РФ и на основании п. п. 16 и 29 ст. 270 НК РФ.

Примечание редакции. Оснований для освобождения от обложения НДФЛ сумм единовременной материальной помощи, выплачиваемых из стипендиального фонда в соответствии с Федеральным законом от 22.08.1996 N 125-ФЗ «О высшем и послевузовском профессиональном образовании» и Типовым положением о стипендиальном обеспечении и других формах материальной поддержки (утв. Постановлением Правительства РФ от 27.06.2001 N 487) по решению руководителя образовательного учреждения или научной организации на основании личного заявления нуждающимся студентам, обучающимся по очной форме обучения в федеральных государственных образовательных учреждениях среднего и высшего профессионального образования, в ст. 217 НК РФ не содержится.

Кто должен платить НДФЛ с доходов за рубежом?

Налог с заграничных доходов платят только налогоплательщики, имеющие статус резидента. Налоговое резидентство РФ не привязано к российскому гражданству. Для его определения смотрят на фактическое нахождение человека на территории страны определенное количество времени, а именно 183 дня и более в течение непрерывных 12 месяцев.

Важно!

В 2022 году можно было признать себя резидентом РФ в заявительном порядке, если провел на территории РФ в течение этого года хотя бы 90 дней. На иные периоды эта норма не распространяется.

Уточнить все актуальные требования и правила налогового законодательства можно в рамках консультации экспертов «Консалт-групп».

Рассмотрим, как это работает, на примере Ивана Н., который учится и подрабатывает в Китае.

Если в течение года Иван проведет не меньше 183 дней в России, он:

- будет считаться налоговым резидентом;

- должен будет уплатить НДФЛ со всех своих заграничных доходов по ставке 13%.

Если же Иван проведет в России меньше 183 дней за 12 месяцев, он будет признан нерезидентом. Для Ивана это означает, что:

- по иностранным источникам (стипендия и заработок по трудовому договору в Китае) он не обязан платить НДФЛ;

- но по доходам, получаемым внутри РФ, он будет платить НДФЛ по ставке 30% (например, если Иван решит продать свое имущество в России).

Закажите сдачу декларации 3-НДФЛ!

Оставьте заявку и мы поможем вам сдать налоговую отчетность

Выбирай и оформляй финансовые и страховые услуги

Как платить налоги с иностранных стипендий сер, Благодаря еженедельной рассылке ОДБ. Брюссель многие белорусы и белоруски смогли найти подходящие для себя гранты и стипендии. Когда заявка одобрена, возникает вопрос, как правильно получить деньги и направить их на запрашиваемые цели, нужно ли с этих денег платить налоги. Белоруска Марина в прошлом году получила стипендию Евросоюза на оплату года обучения в магистратуре одного из европейских ВУЗов. Она не смогла найти информацию по правильной уплате налогов с этой стипендии, поэтому напрямую обратилась со своими вопросами в Инспекцию Министерства по налогам и сборам Республики Беларуси, а также в Фонд социальной защиты населения. Марина делится с читателями полученной информацией. Согласно п. Физические лица, которые фактически находились за пределами территории Республики Беларусь дня и более в календарном году, не признаются налоговыми резидентами Республики Беларусь. Ко времени фактического нахождения на территории Республики Беларусь относится время непосредственного пребывания физического лица на территории Республики Беларусь, а также время, на которое это лицо выезжало за пределы территории Республики Беларусь на лечение, отдых, в командировку 2ст.

Это важно знать: Судебная практика по НДС в пользу налогоплательщика

Какие доходы не облагаются налогом? Из основных новшеств можно выделить следующие: Стоимость путевки не включается в общий месячный годовой налогооблагаемый доход.

Как декларировать иностранный доход?

Допустим, Иван часто приезжает в Россию, поэтому является налоговым резидентом страны. Это значит, что его заработок, получаемый в Китае, облагается НДФЛ в России, и Иван самостоятельно должен задекларировать доход

и уплатить с него налог.

Важно!

Если по российской зарплате у физлиц есть налоговые агенты — работодатели, которые сами фиксируют доходы работников и отчитываются по ним перед ФНС, с иностранными доходами данная схема не работает. Налогоплательщик отчитывается по таким доходам сам.

Отчетность заполняется по форме 3-НДФЛ и подается в налоговый орган по месту налогового учета до 30 апреля

. В этой декларации нужно будет заполнить Приложение 2, посвященное источникам получения доходов за пределами России.

Срок уплаты НДФЛ — до 15 июля.

Что будет, если не подать декларацию?

За непредставление 3-НДФЛ вовремя или неуплату налога на иностранные доходы ФНС привлекает налогоплательщика к ответственности.

- Если Иван не подаст декларацию, то за каждый месяц просрочки ему начислят штраф 5% от неуплаченной суммы налога. У санкции есть максимальные и минимальные пределы. Так, штраф не может быть меньше 1 000 руб. и больше 30% от неуплаченного налога.

- Если Иван не заплатит налог или оплатит его в неполном объеме, то его оштрафуют на 20% от неуплаченной суммы.

- Если инспектор ФНС выяснит, что Иван умышленно допустил нарушение налоговой обязанности по уплате НДФЛ, то штраф составит 40%.

Налог на зарплату, стипендию, пенсию и др. нужно платить дважды?

Иван, узнав о своей налоговой обязанности, возмутился: «Неужели я должен платить НДФЛ, если КНР уже удержала с меня подходный налог на мою зарплату и стипендию?».

Ответ на данный вопрос содержится в соглашении между Китаем и Россией об избежании двойного налогообложения. В нем говорится, что в РФ налогоплательщик уплачивает НДФЛ за вычетом налога, уплаченного в Китае.

В Китае действует прогрессивная ставка налогообложения, которая зависит от вида и размера дохода. Она может быть от 3% до 45%.

- Если КНР удержит из зарплаты Ивана 13% и более, то в РФ сумма подоходного налога, уплаченного в КНР, будет полностью зачтена в счет оплаты НДФЛ. Ивану нужно будет подать декларацию и подтвердить налог, уплаченный в Китае, путем приложения соответствующих документов (например, китайской декларации).

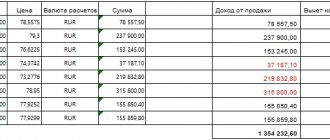

- Если Иван заплатил налог в Китае по ставке меньше 13%, то в России он оплатит лишь разницу. Например, если Иван заплатил в Китае налог с 8%, то в России он оплатит НДФЛ по оставшимся 5%. В таком случае для расчета налога нужно будет перевести доход в юанях в рубли по курсу Банка России на дату выплаты.

Важно!

У России есть соглашения об избежании двойного налогообложения со многими государствами (список можно посмотреть здесь). Применительно к доходу из каждой страны нужно смотреть условия зачета. Но, как правило, применяется та же система, что и с Китаем. Если между РФ и другим государством нет указанного соглашения, то подоходный налог придется заплатить в обеих странах по полным ставкам.

ЧТО НАМ ДАЕТ УЧЕНИЧЕСКИЙ ДОГОВОР (В ПЛАНЕ ОПТИМИЗАЦИИ НАЛОГОВЫХ ПЛАТЕЖЕЙ)

29 октября 2022 года: Вебинар «Решение актуальных вопросов, связанных с персоналом, в условиях кризиса»

Юлия Хачатурян,

генеральный директор компании NIKA, RISK PLAN

«Бухгалтерия: просто, понятно, практично», №20 2012 г.

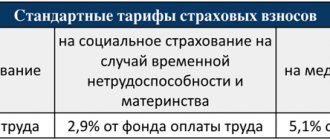

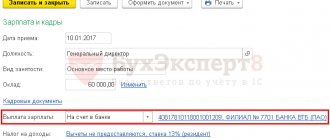

Чтобы сэкономить на страховых взносах, юристы компании предложили заключить с работниками ученические договоры. Бухгалтер сомневается, что это даст ощутимый эффект. Разберемся в особенностях заключения ученических договоров и выясним, будет желанная экономия на налогах и взносах реальной или мнимой. Ученический договор представляет собой соглашение об обучении или переобучении. Компания вправе заключать такой договор со штатными работниками и с лицами, которые только ищут работу (ст. 198 ТК РФ). Если говорить о штатных сотрудниках, то их обучение (или переобучение) может проходить как с отрывом, так и без отрыва от работы. При любом из вариантов в ученическом договоре должен оговариваться размер стипендии (ч. 1 ст. 199 ТК РФ). Причем стипендия не может быть ниже МРОТ, то есть 4611 руб. (ч. 1 ст. 204 ТК РФ, ст. 1 Закона № 106-ФЗ 1 ), а ее максимальный размер не ограничен.

Виды затрат на обучение

Если компания заключает ученический договор, то она может столкнуться с двумя видами затрат на обучение:

• плата за обучение образовательному учреждению;

• стипендия ученику.

ПОНЯТНО, ЧТО… …

ученический договор с работником оформляется в дополнение к трудовому договору (ст. 198 ТК РФ). В зависимости от условий обучения затраты могут уменьшаться или увеличиваться. Предположим, компания планирует обучать штатного работника на своем собственном производстве для получения им более высокого разряда. В таком случае никакой платы образовательному учреждению, естественно, не будет. При этом стипендия при заключенном ученическом договоре должна платиться всегда. Даже если работник обучается без отрыва от производства. Это требование ст. 199 ТК РФ 3 . Заметим, что стипендия не платится, если работник проходит обучение, но не получает какой-либо специальности или квалификации (к примеру, вечерние курсы иностранного языка). В этом случае и ученический договор, как правило, не заключается. Экономия на взносах реальна Суммы платы за обучение по основным и дополнительным профессиональным программам, в том числе за профессиональную подготовку и переподготовку ПРОСТО ИМЕЙТЕ В ВИДУ Чиновники согласны, что стипендия по ученическому договору освобождена от страховых взносов в фонды (письмо ФСС РФ от 17.11.2011 № 14-03-11/0813985). работников, не облагаются страховыми взносами во внебюджетные фонды (п. 9 ч. 1 ст. 9 Закона № 212-ФЗ 2 ). Следовательно, плата образовательному учреждению исключается из базы для начисления взносов. Заметим, что по условиям ученического договора ученик не обязан выполнять трудовые функции или какие-либо работы (оказывать услуги). Следовательно, со стипендии такого работника страховые взносы тоже не платятся (ч. 1 ст. 7 Закона № 212-ФЗ 2 ). Получается, что если часть заработка заменить стипендией, то на страховых взносах, действительно, можно сэкономить. При этом у контролеров из налоговой инспекции или фондов в ходе проверки могут появиться вопросы об обоснованности понижения заработка. Иными словами, существует риск признания полученной выгоды необоснованной. Более того, если зарплата окажется ниже стипендии, то налоговики могут вызвать компанию на зарплатную комиссию. НДФЛ придется заплатить. Если компания-работодатель перечисляет образовательному учреждению плату за обучение, у самого ученика никакого дохода не возникает. Поэтому плата за обучение не формирует налоговую базу по НДФЛ (п. 1 ст. 210 НК РФ). Со стипендией ученику ситуация обратная: сэкономить на НФДЛ не получится. В налоговом законодательстве, в принципе, сказано, что различные стипендии не должны облагаться НДФЛ (п. 11 ст. 217 НК РФ). Вот только стипендии по ученическим договорам исключение. Они не подпадают под эту норму. Этой позиции твердо придерживаются чиновники Минфина России. Они аргументируют свою точку зрения тем, что стипендии платятся учащимся не учебными учреждениями, а компаниями-работодателями. Более того, освобождать от НДФЛ можно только выплаты в рамках трудовых договоров, но никак не ученических. В связи с этим НДФЛ нужно платить со всей суммы (письмо Минфина России от 07.05.2008 № 03-04-06-01/123). Плата за обучение уменьшает налог на прибыль Компания вправе уменьшать налог на прибыль на сумму платы по ученическим договорам. Выясним, как правильно учитывать стипендию и плату за обучение в расходах.

Стипендия работнику. Специалисты Минфина не возражают против того, чтобы при расчете налога на прибыль вся сумма оплаты по ученическому договору списывалась в расходы на оплату труда (письмо от 08.06.2011 № 03-03-06/1/336).

ПРОСТО ИМЕЙТЕ В ВИДУ

Как правило, без лицензии работают компании, не выдающие документы о присвоении квалификации или профессии по окончании обучения. Отсюда сложность с указанием в ученическом договоре конкретной профессии или специальности.

• если сотрудник обучается с отрывом от работы, то учитывать выплаченную ему стипендию можно на основании п. 19 ст. 255 НК РФ. Этот пункт специально предназначен для расходов на повышение квалификации или переподготовку кадров;

• если сотрудник обучается без отрыва от работы, то затраты лучше включать в расходы на основании п. 25 ст. 255 НК РФ (как иные виды расходов в пользу работника, предусмотренные трудовым договором);

• если стипендия платится лицу, которое только ищет работу, то затраты следует списывать на прочие расходы, связанные с производством и реализацией (подп. 49 п. 1 ст. 264 НК РФ).

Напомним, что для учета расходов затраты должны быть обоснованы и документально подтверждены, как того требует ст. 252 НК РФ (письмо Минфина России от 08.06.2012 № 03-03-06/1/297). Плата образовательному учреждению. Плата образовательному учреждению может включаться в состав прочих расходов, связанных с производством и (или) реализацией, по подп. 23 п. 1 ст. 264 НК РФ.

Однако для этого должны соблюдаться условия, предусмотренные п. 3 ст. 264 НК РФ:

• обучение должно проходить на основании договора с российским образовательным учреждением, имеющим соответствующую лицензию, либо иностранным образовательным учреждением, имеющим соответствующий статус;

• обучение должны проходить работники, заключившие с компанией трудовой договор;

• если обучающийся не состоит в штате компании, то с ним нужно заключить договор, в котором предусмотреть его обязанность не позднее трех месяцев после обучения заключить трудовой договор и отработать по нему не менее одного года.

СОВЕТЫ ДЛЯ РЕШИТЕЛЬНЫХ

Убедитесь, что требование составлено правильно. Если в требовании не указано, какая конкретно проверка проводится, то документы можно не представлять. Сообщите налоговикам об этом письмом. Они, скорее всего, наложат на компанию штраф. Но есть хорошие шансы отменить его в суде. В большинстве случаев судьи на стороне компаний.

ДЛЯ ОСМОТРИТЕЛЬНЫХ

Не подменяйте заработную плату стипендией. Если контролеры выявят необоснованную выгоду, то страховые взносы придется доплатить, да еще и со штрафами. Более того, нужно будет обосновывать экономическую необходимость снижения заработка работникам. Если этого не сделать, есть риск признания ученического договора недействительным в судебном порядке.

Другие статьи по налоговому планированию:

ВЫДЕЛЕНИЕ НОВОГО НАПРАВЛЕНИЯ БИЗНЕСА: ОЦЕНКА НАЛОГОВОГО ЭФФЕКТА

Наши мероприятия:

Мастер-классы_Налоговое планирование

Семинары по налогам, налоговому планированию (для бухгалтеров, финансовых директоров, руководителей и владельцев компаний)