При отправлении любого работника в командировку руководитель компании обязан выплачивать суточные. Они предназначены для оплаты питания, проживания и других обязательных расходов.

Их размер регулируется федеральным законодательством, а также зависит от того, проходит ли рабочая поездка по территории России или другим странам. Директор компании имеет право увеличить данную выплату. С превышения суммы суточных обязательно уплачиваются страховые взносы, причем эти выплаты непременно фиксируются в официальной документации компании.

Что это такое

Если сотрудник предприятия отправляется в командировку, то он ежедневно получает суточные. Они представлены фиксированной суммой средств, которая позволяет обеспечивать гражданину оптимальные условия жизни в другом городе или стране.

Суточные покрывают расходы специалиста, связанные с его проживанием на территории другого государства или региона РФ. Деньги выплачиваются не только за будние дни, но и за выходные или праздничные. Дополнительно оплачиваются дни, которые гражданин проводит в поездках или во время вынужденных остановок в пути.

Внимание! Не назначаются суточные только за однодневные командировки, осуществляемые по территории России, но во внутренней документации фирмы могут фиксироваться другие правила, поэтому некоторые специалисты получают компенсацию затрат на питание даже за одну рабочую поездку.

По ст. 168 ТК организации имеют право самостоятельно принимать решение размере суточных, что закрепляется во внутренних локальных актах. Обычно для этих целей используется положение о командировках. К другим особенностям назначения суточных относится:

- минимальный размер выплаты составляет 700 руб. при путешествии по России и 2,5 тыс. руб. при поездках в другие страны;

- с минимальных выплат не уплачивается НДФЛ и страховые взносы, а с превышения придется заплатить подоходный налог;

- страховые взносы платятся с превышения размера суточных, установленного на федеральном уровне;

- отсутствуют максимальные лимиты относительно данных выплат, поэтому любая компания может увеличить их по своему усмотрению;

- в законе отсутствует информация о минимальном сроке командировки, но если она является однодневной, то руководители фирм могут не выплачивать суточные, но только при поездке по территории РФ.

Хотя по закону отсутствует необходимость компенсировать расходы работника при однодневной рабочей поездке, но многие руководители фирмы предпочитают выплачивать специалистам средства, предназначенные для оплаты питания, проезда и др.

Полезно также почитать: Какие взносы обязан делать ИП в ПФР

Суточные облагаются страховыми взносами?

Страховые взносы с суточных не начисляются, если такие суточные не превышают указанные выше лимиты (п. 2 ст. 422 НК РФ). Соответственно, суточные сверх нормы облагаются страховыми взносами в 2022 году.

Иными словами, при командировках по РФ с суточных свыше 700 рублей страховые взносы нужно будет начислить. А при заграничных командировках страховые взносы начисляются с суточных свыше 2 500 рублей за день командировки.

Обращаем внимание, что при однодневных командировках с суточных страховые взносы нужно начислить со всей суммы. Это связано с тем, что выплаты при однодневных командировках не могут быть признаны суточными, а потому от обложения взносами они не освобождаются (п. 11 Положения, утв. Постановлением Правительства от 13.10.2008 № 749, Письмо Минфина от 02.10.2017 № 03-15-06/63950).

Хотя если такие выплаты при однодневных командировках оформить не как суточные, а как возмещение расходов, связанных с командировкой, облагаться взносами они не будут. Но понесенные расходы нужно будет подтвердить первичными документами.

Говоря о страховых взносах до этого момента, мы имели в виду взносы на ОПС, ОМС и ВНиМ, уплачиваемые в соответствии с требованиями НК РФ. Что же касается страховых взносов на травматизм, то суточные не облагаются ими полностью. При этом не важно, превышает или нет установленный работодателем уровень суточных порог 700 рублей или 2 500 рублей (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ, Письмо ФСС от 17.11.2011 № 14-03-11/08-13985).

Облагаются ли командировочные платежами

До 2016 года не приходилось платить страховые взносы с суточных независимо от их размера. Но теперь бухгалтеры должны перечислять средства в государственные фонды с любой суммы, которая выдается работнику во время рабочих поездок и превышает минимальные показатели.

Поэтому если по коллективному трудовому договору или иному нормативному акту сотрудник предприятия получает за один день командировки больше 700 руб. (при поездках по России) или 2,5 тыс. руб. (при путешествии по иностранным государствам), то за превышение придется заплатить страховые взносы.

Такие условия расчета и перечисления страховых взносов аналогичны правилам уплаты НДФЛ. Поэтому бухгалтеры обязаны учитывать положения ст. 217 НК. Не взимаются взносы исключительно по суточным, которые выплачиваются из Фонда соцстраха при получении работником производственной травмы.

Суточные в 4-ФСС: нюансы

Суточные — это доход работника, полученный в рамках трудовых отношений. В каком порядке отражаются суточные в 4-ФСС в 2020 году?

Этот вопрос требует отдельного пояснения. Начнем с законодательных требований к суточным:

Выплачивать ли суточные в выходные дни, рассказываем .

Наиболее распространенный вариант — работодатель закрепляет в локальном акте предельные размеры суточных, которые не облагаются НДФЛ (абз. 12 п. 1 ст. 217 НК РФ):

- не более 700 руб. за каждый день командировки в РФ;

- не более 2 500 руб. за каждый день загранкомандировки.

Хотя в компании может быть установлена любая другая сумма суточных.

Читайте подробнее о налоговом нюансе возмещения расходов на командировки работников подрядчика (исполнителя).

В итоге алгоритм отражения суточных в 4-ФСС в 2022 году следующий:

- Сумма суточных отражается по строкам 1 и 2 таблицы 1 расчета 4-ФСС.

- Если суточные выплачены сотруднику в размере, не превышающем указанного в коллективном договоре или ином локальном акте сумма суточных обнулится и взносами не облагается.

- Если же суточные выданы сверх установленных работодателем норм, облагается взносами сумма превышения фактически выплаченных суточных над нормативом.

Важно! Отражение суточных в 4-ФСС необходимо производить в том отчетном периоде, в котором они начислены в пользу сотрудника в бухучете, а не в день фактической выдачи. Этот день определяется по дате утверждения руководителем авансового отчета по командировке.

Как правильно расходы по рабочим поездкам отражаются в РСВ

Если назначаются суточные человеку, который отправляется в служебную поездку, то их выдача должна правильно фиксироваться бухгалтером предприятия.

Для правильного отражения суточных в расчете по страховым взносам заполняются следующие строки:

- в подразделе 1.1 приложения 1 к разделу 1 находится строка 030, предназначенная для отражения общей суммы суточных;

- размер выплат, которые не превышают установленные нормативные значения, отражаются по строке 040, причем с этой суммы не нужно уплачивать страховые взносы или НДФЛ;

- строка 050 предназначена для облагаемой выплаты;

- подраздел 3.2.1 раздела 3 включает по строке 210 общий размер суточных, которые могут составлять норму или превышать ее, а строка 220 содержит исключительно выплаты сверх нормы, поэтому с них нужно уплачивать страховые взносы.

Справка! Если бухгалтер во время заполнения РСВ допускает ошибки, из-за которых снижается база по взносам, то это приводит к привлечению всей компании к административной ответственности.

Командировочные расходы в пределах норм в РСВ на примере 1С: ЗУП

Опубликовано 31.08.2020 22:47 Автор: Administrator А вы знаете, что командировочные расходы необходимо отражать в Расчете по страховым взносам? «Зачем? Ведь это по сути доходы, целиком не облагаемые страховыми взносами и НДФЛ (в пределах норм)» — недоуменно ответите вы. Однако Письмо Министерства финансов РФ от 24.03.2020 г. № 03-15-06/22936 гласит об обратном: их необходимо отражать в этом отчете (несмотря на освобождение), поскольку они участвуют в определении базы для исчисления взносов. В этом материале разберем каким образом в 1С: ЗУП ред. 3.1 отражать командировочные расходы в пределах норм, чтобы они корректно легли в Расчет по страховым взносам. А как ведет себя программа при командировочных расходах сверх норм и в каких отчетах, помимо РСВ, они отражаются рассмотрим в следующий раз.

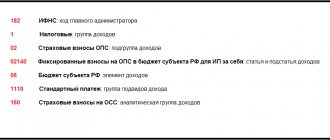

Оплата командировочных расходов сотруднику отражается в расчете по страховым взносам следующим образом (см. также письмо Министерства финансов РФ от 24.03.2020 г. № 03-15-06/22936):

• по строкам 030 подраздела 1.1 и подраздела 1.2 Приложения 1 к разделу 1;

• по строке 020 Приложения 2 к разделу 1;

• по строке 140 подраздела 3.2.1 раздела 3.

В этих строках указывается оплата командировочных расходов в пределах норм и сверх норм (облагаемые страховыми взносами и НДФЛ).

Далее оплату командировочных расходов, которая не облагается страховыми взносами, необходимо отразить:

• по строкам 040 подраздела 1.1 и подраздела 1.2 Приложения 1 к разделу 1;

• по строке 030 Приложения 2 к разделу 1.

По строке 150 подраздела 3.2.1 раздела 3 будет отражаться база для исчисления страховых взносов на обязательное пенсионное страхование по работнику за минусом оплаты командировочных расходов, не облагаемой страховыми взносами (строка 040 подраздела 1.1 Приложения 1 к разделу 1).

Командировочные расходы в пределах нормы.

Для начала нам необходимо создать новое начисление и выполнить некоторые настройки.

Шаг 1. Перейдите в раздел «Настройка» — «Начисления».

Шаг 2. Нажмите кнопку «Создать».

Шаг 3. В карточке начисления укажите:

• наименование – «Командировочные расходы в пределах норм»;

• назначение и порядок расчета – «Доход в натуральной форме»;

• начисление выполняется – «по отдельному документу»;

• расчет и показатели «Результат выводится фиксированной суммой».

Шаг 4. Перейдите на вкладку «НДФЛ, взносы, бухучет».

Установите переключатель в положение – «НДФЛ не облагается».

Вид дохода, для расчета страховых взносов – «Доходы, целиком не облагаемые страховыми взносами…».

Шаг 5. «Записать и закрыть»; начисление «Командировочные расходы в пределах норм» создано.

Приведем условный пример.

Сотрудник Пастухов А.Ф. направлен в командировку на выставку оборудования «Прогресс» в г. Москва 27-28.08.2020 г. Проживание в гостинице стоит 2800 рублей. Суточные выплачиваются за 2 суток. За период командировки Пастухову А.Ф. положено начислить суточные в размере 1400 рублей (700 рублей * 2 суток). Итого командировочные расходы составили 4200 рублей.

Шаг 1. Откройте раздел «Зарплата» -«Натуральные доходы».

Шаг 2. Создайте новый документ – «Создать» или кнопка «Ins» на клавиатуре.

Укажите месяц начисления, дату получения дохода и подберите сотрудника «Подбор», «Добавить» или кнопка «Ins» на клавиатуре. Введите результат расчета.

Шаг 3. Нажмите кнопку «Еще», в верхней части документа и выберите команду «Движения документов». В отчете видно по каким регистрам документ сформировал движения. На основании этих записей формируются отчеты, в том числе и РСВ.

Посмотрим, как отразилось начисление командировочных расходов в пределах норм в Расчете по страховым взносам.

Шаг 1. Откройте раздел «Отчетность, справки» «1С-Отчетность».

Шаг 2. Нажмите «Создать» и в разделе «Налоговая отчетность» выберите отчет «РСВ» — «Расчет по страховым взносам».

Шаг 3. Выберите период формирования отчета с помощью кнопок управления и нажмите «Создать».

Рассмотрим созданный нами отчет.

Видим, что командировочные расходы в пределах норм, как и положено, отразились в подразделе 1.1 и 1.2 Приложения 1 к Разделу 1 по строкам 030 и 040.

В приложении 2 к разделу 1 в строке 020 нажмите на ячейке «Суммы выплат и иных вознаграждений…» правой кнопкой мышки и выберите «Расшифровать». В открывшемся окне видна детализация ячейки и сумма командировочных расходов в пределах норм, начисленная Пастухову А.Ф.

В расшифровке строки 030 Приложения 2 к разделу 1 отражены суммы, не подлежащие обложению страховыми взносами. В их числе и наше начисление суточных сотруднику Пастухову А.Ф.

В разделе 3 (код строки 140) также отображается сумма командировочных, выплаченная сотруднику, а ячейка «База для исчисления страховыми взносами» пуста, т.к. данное начисление ими не облагается.

Мы рассмотрели начисление командировочных расходов в пределах нормы и их отражение в Расчете по страховым взносам.

Напоследок, хочется предупредить о возможных вопросах налоговых инспекторов после отправки отчетности почему у сотрудников есть доходы, не облагаемые страховыми взносами и НДФЛ. Будьте готовы дать соответствующие пояснения.

О начислении командировочных расходов сверх норм поговорим в следующей статье.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Дмитрий 27.01.2022 18:18 Цитирую Виктория:

Подскажите, а надо в рсв включать по строке 030, 040 расчёта суммы, которые работодатель оплатили напрямую поставщику по безналу за билеты, гостиницу?

Меня тоже интересует этот вопрос. Ответьте, пожалуйста! Цитировать

-1 Елена 08.07.2021 21:25 Ничего непонятно. Показан классический пример, который в жизни встречается редко. В реальности бывает, что перечислены 10 тыс руб., а работником истрачено больше; или билеты куплены работником за свои деньги; или вообще ком-ка не состоялась и т.п. Кто придумал показывать в РСВ необлагаемые доходы по-моему вообще не понимает какой это огромный объем работы, если народу больше 100 человек.

Цитировать

+1 Виктория 20.04.2021 02:47 Подскажите, а надо в рсв включать по строке 030, 040 расчёта суммы, которые работодатель оплатили напрямую поставщику по безналу за билеты, гостиницу?

Цитировать

0 Ирина Плотникова 18.01.2021 00:28 Цитирую Маргарита:

Подскажите, нужно ли эти доходы в натуральной форме включать в отражение зарплаты в БУ?

Маргарита, добрый день.Цитирую Маргарита:

Подскажите, нужно ли эти доходы в натуральной форме включать в отражение зарплаты в БУ?

Маргарита, добрый день. Нет, эти доходы у Вас уже отражены в авансовом отчете. Если Вы включите их отражение в БУ — прозойдет задвоение данных. Цитировать

0 Маргарита 14.01.2021 22:45 Подскажите, нужно ли эти доходы в натуральной форме включать в отражение зарплаты в БУ?

Цитировать

0 Галина 11.09.2020 01:59 Большое спасибо за статью. Написано очень подробно, конкретно и доходчиво. Все сразу получилось.

Цитировать

Обновить список комментариев

JComments

Важные новости от ФНС

Представители налоговой службы просят, чтобы ]в 2021 году[/anchor] сдавали уточненные расчеты, касающиеся уплаты страховых взносов. Но это относится только к компаниям, которые во время составления документа не отразили необлагаемые выплаты. Многие бухгалтеры при составлении расчета просто забывают о том, что нужно указывать суточные.

По ст. 217 НК законодательно установлены лимиты данных выплат. По ним не приходится уплачивать обязательные платежи, к которым относятся страховые взносы и НДФЛ. Поэтому такие выплаты не оказывают влияние на размер взносов. Но по правилам расчета необходимо указывать их при заполнении РСВ. Эти сведения включаются в строку 040 подразделов 1.1 и 1.2, а также они переносятся в строку 030 приложения 2 первого раздела.

Представители ФНС не обладают полномочиями для наложения штрафов на руководителей компании, причем, даже если при заполнении РСВ не указываются суточные или приводится их неполный размер. Это обусловлено тем, что налогоплательщик все равно уплачивают правильную сумму страховых взносов, а также не уменьшает облагаемую базу.

Не предусматриваются штрафы и для работодателей, которые отказываются заполнять и сдавать уточненный расчет. Но если такие действия привели к занижению базы, используемой во время расчета сумм, то это является основанием для привлечения работодателя к административной ответственности.

А надо ли отражать суточные сверх нормы в 4ФСС в 2022 году?

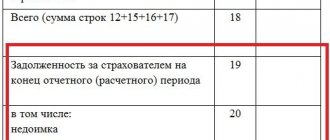

В форме 4-ФСС суточные нужно показать дважды (Порядок заполнения, утв. Приказом ФСС от 26.09.2016 № 381):

- в составе сумм выплат по строке 1 таблицы 1 «Расчет базы для начисления страховых взносов» формы 4-ФСС;

- в составе сумм, не подлежащих обложению страховыми взносами, по строке 2 таблицы 1.

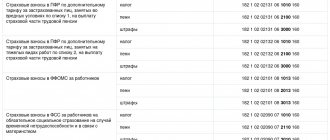

Сверхнормативные суточные в 1С ЗУП 8.3 необходимо отражать в целях учета НДФЛ и страховых взносов. Сегодня мы разберем, как начислить и отразить суточные в программе 1С 8.3 ЗУП 3.1 пошагово.

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»