Является ли однодневная поездка командировкой

Служебная командировка представляет собой поездку сотрудника в соответствии с распоряжением работодателя на какой либо срок с целью выполнения служебного задания вне постоянного места работы (166 ТК РФ). Служебные поездки работников также регламентируются Положением о командировках №749, далее – Положение. Как Трудовой кодекс, так и Положение не содержит минимального срока, на который работодатель должен направить работника в служебную поездку. Из этого можно сделать вывод, что если работник направляется в поездку в соответствии с распоряжением руководителя, в поездке выполняет его поручение, а происходит это вне места работы, то поездку такую можно считать командировкой. При этом не имеет значение сколько дней она длится, один или несколько (

Оплата понесенных расходов

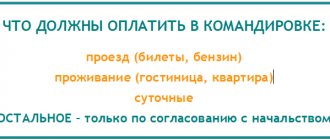

В случае направления работника в служебную командировку работодатель обязан возмещать ему:

- расходы по проезду;

- затраты по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные траты, произведенные работником с разрешения или ведома работодателя (с т. 168 ТК РФ).

Налоговым законодательством помимо перечисленных расходов в базу по налогу на прибыль разрешено включать суммы, израсходованные на оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов; консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы (подп. 12 п. 1 ст. 264 НК РФ).

Для того чтобы такие расходы учесть в базе по налогу на прибыль, сотрудник должен представить билеты, чеки, квитанции произведенных затрат.

Ю.Л. Терновка, редактор-эксперт

Суточные при командировке на один день

Когда в командировку работника отправляют на два дня или более длительный срок, ему необходимо оплатить не только дорогу к месту назначения и обратно, но и проживание. Помимо этого работнику выплачиваются суточные, в зависимости от количества дней поездки (168 ТК РФ). Что касается суточных при однодневных командировках, то зависеть все будет от того, куда именно направил работодатель работника. Различают служебные поездки по России и за границу.

Если в служебную поездку на один день работника направляют по России, то выплата суточных не предусматривается (Положение). Компания при этом сама вправе решить выплатить ли работнику компенсацию, вместо суточных или нет (168 ТК РФ). В этом случае работодателю следует предусмотреть такую компенсацию в локальном документе организации. В качестве такого документа может выступать трудовой или коллективный договор. Оформить можно и иным способом. Например, издать приказ о выплате работнику компенсации командировочных расходов вместо суточных. Как в приказе, так и в трудовом или коллективном договоре работодателю необходимо прописать размер таких выплат.

Командировка: суточные и другие выплаты работникам

автор ответа,

Вопрос

1. Если работнику выплачиваются суточные (дополнительные расходы, связанные с проживанием вне места жительства), должна ли компания компенсировать ему расходы на питание по чеку (помимо полученных суточных)?

2. Какие расходы, связанные с проживанием вне места жительства, покрываются суточными?

3. Если в компании выплачиваются суточные при однодневной командировке (согласно внутренним положениям), должна ли компания дополнительно компенсировать работнику расходы на питание и т.д. по чекам?

Ответ

1. При направлении работника в командировку организация обязана выплатить ему суточные. Оплачивать питание в командировке работодатель не обязан.

2. Суточные выдаются для компенсации тех расходов, которые нельзя заранее учесть или которые не представляется возможным документально подтвердить.

3. Суточные при однодневной командировке не выплачиваются. Следовательно, те выплаты, которые производятся работникам при однодневных командировках, суточными не являются. Как указано выше, организация не обязана компенсировать работникам стоимость питания при нахождении в командировке, независимо от ее продолжительности.

Обоснование

1. При направлении в командировку законодательно установлена обязанность компании компенсировать сотруднику расходы на проезд, наем жилья, суточные или полевое довольствие, а также иные траты, согласованные работодателем (ст. 168 ТК РФ). Соответственно, оплата питания командированного сотрудника не включена в список расходов, обязательных к возмещению. При этом Трудовой кодекс позволяет компенсировать любые другие затраты при условии их согласования с работодателем. Для этого организация должна установить перечень затрат и порядок их компенсации в соответствующем локальном нормативном акте. Следовательно, компенсация затрат на питание является правом, но не обязанностью.

Если работодатель компенсирует фактическую стоимость питания во время командировки, он должен начислить на эти суммы страховые взносы.

Эту позицию поддерживает Минтруд, приводя следующие аргументы. Компенсация питания работникам не установлена напрямую трудовым законодательством. Соответственно, эти денежные компенсации, возмещающие сотрудникам их затраты на питание, являются выплатами в рамках трудовых отношений и поэтому должны облагаться страховыми взносами в общем порядке (Письмо Минтруда России от 11 марта 2014 г. № 17-3/В-100).

По вопросу обложения НДФЛ компенсации питания в командировке существуют различные точки зрения. По мнению Минфина России, компенсация питания в командировке облагается НДФЛ, так как она не включена в список выплат, освобождаемых от налога в связи с командировкой, установленный в НК РФ (Письмо от 14 октября 2009 г. № 03-04-06-01/263). Аналогичной позиции придерживается ФНС: возмещение расходов на питание сотрудника в заведениях общественного питания во время командировки является его доходом и облагается НДФЛ (Письмо УФНС России по г. Москве от 14 июля 2006 г. № 28-11/62271).

Однако судебная практика в этой области складывается противоречиво, на данный момент у арбитров нет однозначного мнения. В некоторых постановлениях указано, что со стоимости компенсации питания командированному сотруднику организация обязана удерживать НДФЛ (Постановление ФАС Московского округа от 4 апреля 2013 г. № А40-51503/12-90-279). Суды указывают на то, что компенсация питания командированному сотруднику не упоминается в пункте 3 статьи 217 НК РФ, поэтому неправомерно освобождать эти выплаты от обложения НДФЛ.

Есть и противоположные судебные постановления, аргументированные следующим образом: поскольку сотрудник во время командировки выполнял служебные задания, данные затраты были произведены в интересах его работодателя. Соответственно, компенсация его расходов на питание не подлежит обложению НДФЛ (Постановление ФАС Северо-Западного округа от 23 марта 2009 г. № А05-8942/2008). Таким образом, из-за неоднозначности судебной практики есть риск, что налоговые органы потребуют удержать НДФЛ с сумм фактической компенсации расходов сотрудника на питание в командировке, и данная точка зрения будет поддержана судом. Оптимальное решение для работодателей – облагать НДФЛ этот вид компенсаций, в противоположном случае нужно быть готовым отстаивать свое мнение в судебном порядке.

2. Суточные и компенсация питания – это разные виды выплат, не связанные между собой. Выплата сотруднику суточных при направлении в командировку никак не зависит от того, компенсируются ли ему затраты на питание, поскольку это прямая обязанность работодателя. В некоторых судебных решениях арбитры подчеркивают, что целью суточных является покрытие дополнительных расходов сотрудника во время командировки, связанных с проживанием вне места постоянного жительства (Апелляционное определение Московского областного суда от 28 сентября 2016 г. по делу № 33-26804/2016). Это компенсация тех неудобств, которые может испытывать сотрудник при выполнении своих обязанностей в другом городе.

Рассматривая правовую природу суточных, ВАС РФ в Решении от 26.01.2005 № 16141/04 отметил, что суточные представляют собой компенсационную выплату по возмещению расходов работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы.

Верховный Суд РФ в Решении от 04.03.2005 № ГКПИ05-147 также указал: из содержания ст. ст. 167, 168 ТК РФ следует, что суточные имеют своей целью покрытие личных расходов работника на срок служебной командировки. Выплату же суточных работнику законодатель обусловил проживанием работника вне места постоянного жительства более 24 часов (см. также Постановление ФАС Уральского округа от 29.06.2009 № Ф09-4274/09-С2).

3. При командировках в местность, откуда работник исходя из условий транспортного сообщения и характера выполняемой в командировке работы имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются (п. 11 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749).

Если организация принимает решение о выплате так называемых «суточных» при однодневной командировке, то следует учитывать, что данные выплаты облагаются НДФЛ и страховыми взносами.

Компенсация питания является правом, а не обязанностью организации.

| На вопрос отвечала: Людмила Михайловна Золина, консультант ИПЦ «Консультант+Аскон» |

Порядок оплаты командировки на один день

При командировке на один день работнику положены те же виды оплаты, что и при многодневных поездках. За исключением суточных, как мы уже рассмотрели выше, положены они только при однодневных поездках за границу. При поездке на один день по России суточные не выплачиваются.

При однодневных командировках работнику возмещаются следующие расходы:

- За проезд;

- Иные расходы, которые работником были произведены с разрешения работодателя.

Такие выплаты, а также их размер и порядок возмещения определяются в коллективном договоре или локальным нормативном акте компании. Причем размер выплат может быть дифференцированным в зависимости от того, какую должность занимает работник. Другими словами работнику с вышестоящей должностью однодневная поездка может оплачиваться выше, чем такая же поездка рядового сотрудника.

Важно! Помимо этих выплат, работнику за этот день поездки начисляется средняя заработная плата (167 ТК РФ).

Подводим итоги

- Длительность командировки определяют состав, объем и сложность задания, выдаваемого командированному, а также время, необходимое на дорогу к месту командирования и обратно. Минимальная ее продолжительность равна 1 дню.

- Объем выплат за труд, осуществляемый во время командировки, рассчитывается от среднего заработка работника. Но начисляются такие выплаты только за дни, являющиеся рабочими в соответствии с установленным для работника графиком работы.

- Если же однодневная командировка совпадет с выходным для работника днем, то оплатить труд в такой день придется по правилам ст. 153 ТК РФ. Параметры, положенные в основу этих правил, соответствуют показателям, характеризующим систему платы за труд. Поэтому итогом расчета по ним станет заработная плата, а не средний заработок.

Нужно ли работнику ежедневно возвращаться из командировки домой

Возвращаться или нет ежедневно из командировки домой, даже если есть такая возможность, решает руководитель. Каждый конкретный случай рассматривается отдельно, при этом учитываются:

- Дальность поездки;

- Каковы условия по транспортному сообщению;

- Характер служебного задания;

- Нужен ли работнику отдых.

В том случае, если работник после завершения трудового дня в поездке решит остаться в месте командировки, то ему это необходимо согласовать с работодателем. Если руководитель согласен, то работнику нужно будет возместить расходы по найму жилья в пределах сумм, определенных коллективным договором. Однако, такая командировка уже не будет считаться однодневной.

Оформление командировки на один день

Порядок оформления однодневной такой же, что и для многодневных. До отъезда сотрудника ему необходимо оформить служебное задание. После этого издается приказ. В том случае, если во внутренних документах компании предусмотрена выдача командировочного удостоверения, работнику необходимо его выписать.

Важно! При однодневных служебных поездках не требуется оформление командировочного удостоверения.

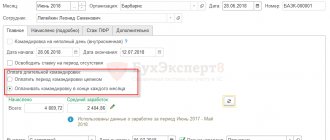

В табеле учета рабочего времени работодатель фиксирует факт поездки работника. По возвращении работник предоставить отчет о проделанной им работе в служебном задании, а также заполнить авансовый отчет. К авансовому отчету прикладываются подтверждающие расходы документы. Это могут быть чеки, квитанции, договора, транспортные документы и т.д.

НДФЛ и страховые взносы с суточных

Если работник, направленный в однодневную командировку подтвердить все свои расходы, то с тех денежных средств, которые были ему выплачены не нужно удерживать НДФЛ. Если подтвердить свои расходы работник не сможет, то от налогообложения выплата освобождается только в пределах 700 рублей для командировок по России и 2500 рублей – для загранкомандировок (Письмо Минфин России №03-04-07/6189 от 26.03.2013).

Как объясняет Минфин, те средства, которые выплачиваются при однодневной командировке суточными не являются. Они представляют собой иные расходы, связанные со служебной поездкой. Также они включаются в состав расходов, подлежащих освобождению от обложения НДФЛ, в связи с тем, что выплаты эти напрямую связаны с выполнением работником своих служебных обязанностей.

Однако, если документальное подтверждение затрат по таким выплатам работник предоставить не может, то они признаются доходом. При этом НДФЛ облагается только та сумма, которая выплачена сверх 700 рублей при поездке по РФ и сверх 2500 рублей при загранпоездке. Что касается страховых взносов, то логика здесь та же. Те выплаты, которые работник сможет подтвердить не облагаются взносами, так как представляют собой компенсацию за понесенные работником расходы.