Когда последний раз обновлялись КБК по страховым взносам

С 2022 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2016 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2022 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2016 года и за периоды после января 2022 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после — как раньше, а по результатам спецоценки труда.

С января 2022 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2022 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2022 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2022 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2022 года.

В 2022 году перечень КБК определялся приказом Минфина от 29.11.2019 № 207н, в 2021-м — приказом от 08.06.2020 № 99н, а с 2022 года вводится новый перечень КБК, утв. приказом Минфина от 08.06.2021 № 75н. Но КБК по взносам ни один из этих НПА не изменил. Какие КБК поменялись, узнайте здесь.

Таким образом, последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2022 году (приказ Минфина от 08.06.2021 № 75н).

Все актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

А полный список актуальных КБК по налогам и страховым взносам вы можете найти в КонсультантПлюс, получив бесплатный пробный доступ к правовой системе.

Расшифровка КБК 182 10200 160

Любой КБК — это набор цифр, в которых зашифрована информация об администраторе, уровне бюджета, виде платежа, его назначении и так далее. Получив ваш платеж, налоговики смотрят указанный КБК и направляют деньги в счет погашения того или иного платежа. КБК очень много, полный перечень утвержден от 08.06.2020 № 99Н.

Расшифровка КБК 182 10200 160 выглядит следующим образом:

- 182 — администратор доходов бюджета ФНС;

- 102 — налоговый доход в виде страховых взносов на социальное страхование;

- 02010 — страховые взносы на пенсионное страхование работников;

- 06 — получатель платежа ПФР, а не ФОМС или ФСС;

- 1000 — страховые взносы за расчетные периоды, истекшие до 1 января 2022 года;

- 160 — доходы по страховым взносам на обязательное соцстрахование.

КБК по страховым взносам в 2022 году для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

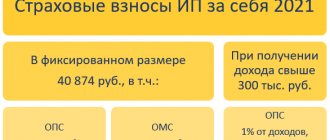

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2022 году установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2022 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2022 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (см. письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по ссылке.

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2022 года). Это КБК по общему и пониженному тарифу.

КБК по страховым взносам на ОПС по дополнительным тарифам:

- за работников, занятых на вредных работах (перечень работ указан в п. 1 ч. 1 ст. 30 закона о страховых пенсиях):

- взносы по доптарифу, не зависящему от результатов спецоценки, — 18210202131061010160;

- взносы по доптарифу, зависящему от результатов спецоценки, — 18210202131061020160;

- за работников, занятых на тяжелых или опасных работах (перечень в п. п. 2 — 18 ч. 1 ст. 30 закона о страховых пенсиях):

- взносы по доптарифу, не зависящему от результатов спецоценки, — 18210202132061010160;

- взносы по доптарифу, зависящему от результатов спецоценки, — 18210202132061020160.

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Заполнение платежного поручения с КБК 182 10200 160

Правила заполнения платежки на уплаты страховых взносом на обязательное пенсионное страхование, истекших до 1 января 2017 года, ничем не отличаются от правил заполнения обычной платежки.

Получателем взноса будет не ПФР, а налоговая инспекция, где вы стоите на учете. Узнать платежные реквизиты «своей» ИФНС можно на официальном сайте налоговой.

В поле 101 нужно указать статус плательщика:

- для юрлица — 01;

- для индивидуального предпринимателя — 09, но с 1 октября 2021 году нужно будет указывать — 13.

В поле 104 для уплаты взносов указываем КБК 182 102 02010 06 1000 160. Помним, что для пеней, штрафов, взносом ИП «за себя» или взносов, возникших после 1 января 2022 года, КБК будут другие.

В поле 106 указываем основание платежа. Их может быть несколько:

- ЗД — добровольное погашение задолженности;

- ТР — погашение задолженности по требованию ФНС;

- АП — погашение задолженности по акту проверки.

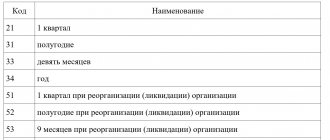

Поле 107 заполняем в зависимости от основания платежа, указанного в поле 106:

- если указали ЗД — указываем месяц, за который перечисляем взносы в формате MC.NN.ГГГ;

- если указали ТР — вписываем дату требования налоговой;

- если указали АП — ставим 0.

Поле 108 также зависит от поля 106:

- если указали ЗД — ставим 0;

- если указали ТР или АП — пишем номер требования или акта (знак “№” не ставим).

От основания платежа еще и зависит поле 109:

- ЗД — ставим 0;

- ТР — ставим дату требования ФНС;

- АП — ставим дату привлечения к налоговой ответственности.

Назначение платежа пишем в формате «Страховые взносы на обязательное пенсионное страхование за март 2016 года, истекшие до 1 января 2022 года». При желании можно указать регистрационный номер в ПФР. Но это необязательно, согласно Правилам, утвержденные Приказом Минфина РФ от 12.11.2013 № 107н.

Какие КБК для ФФОМС по взносам установлены в 2022 году

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2022 года) и КБК 18210202103081011160 (если связаны с периодом до 2022 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2022 года) и КБК 18210202101081011160 (для начислений, сделанных до 2022 года).

Образец платежного поручения по взносам на ОМС за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

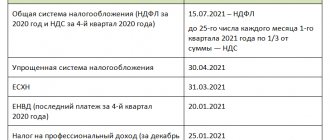

Платежи по КБК 182 10200 160

Взносы на пенсионное страхование работодатели уплачивают ежемесячно. Срок — 15 число месяца, следующего за месяцем начисления дохода работнику. Например, за август 2022 года заплатить взносы в ПФР нужно до 15 сентября 2022 года. А если 15 число выпадает на выходной или праздник, то платеж можно перенести на следующий рабочий день. Стандартная ставка взноса — 22 %.

КБК 182 10200 160 используют для уплаты пенсионных взносов, обязанность по уплате которых истекла до 1 января 2022 года. Более «свежие» страховые взносы в ПФР нужно оплачивать по КБК 182 1 0210 160.

В 2022 году КБК 182 10200 160 практически не используется, так как задолженность по взносам в ПФР, истекшая до 2022 года, сейчас встречается очень редко.

Вероятно, пригодится КБК тем работодателям, у которых образовалась небольшая недоимка еще до 2022 года, налоговая о ней не уведомляла, а бухгалтерия обнаружила задолженность случайно.

Какие КБК по страховым взносам установлены для ФСС в 2022 году

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Образец платежного поручения по взносам на ОСС от ВНиМ за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в этой статье.

Итоги

Страховые взносы, предназначенные для внебюджетных фондов, обязаны платить как ИП, так и юрлица. КБК на страховые взносы в 2022 году при оформлении платежей следует использовать только актуальные — это важный фактор своевременного учета оплаты у ее получателя.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

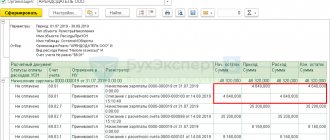

Пример заполнения платежного поручения по КБК 182 102 02101 08 2011 160

Вот пример платежки на уплату пени по страховым взносам за периоды, истекшие до 1 января 2022 года.

Заполнять платежное поручение удобно в облачном сервисе Контур.Бухгалтерия. Программа запоминает реквизиты вашей налоговой и подставляет их в платежки автоматически. А после создания платежку можно сразу же загрузить в банк-клиент для оплаты. Всем новичкам мы дарим бесплатный пробный период на 14 дней.