Контур.Бухгалтерия — 14 дней бесплатно!

Дружелюбный, простой и функциональный онлайн-сервис для малого предприятия. Понятно директору, удобно бухгалтеру!

Попробовать

Торговый сбор появился в Налоговом кодексе еще в 2015 году. Это платеж для предпринимателей и организаций, которые занимаются розничной, оптовой и мелкооптовой торговлей. В Москве он действует с 1 июля 2015 года. Другие города федерального значения (Севастополь и Санкт-Петербург) принимают решение о вводе торгового сбора самостоятельно — своим правом они пока не воспользовались. В других городах России торговый сбор может быть введен только после принятия соответствующего федерального закона, которого нет и по сей день.

Расскажем, в чем суть торгового сбора и что нужно сделать, если его ведут в вашем городе.

- Изменения по торговому сбору в 2022 году

- Кто платит торговый сбор

- Кто не должен платить торговый сбор

- Что нужно сделать, если ввели торговый сбор

- Куда подать уведомление

- Сколько и когда платить

- Как уменьшить налоги на торговый сбор

- Как перестать платить торговый сбор

Изменения по торговому сбору в 2022 году

Изменения по торговому сбору в 2022 году по сравнению с 2021 годом небольшие:

1. В Санкт-Петербурге и Севастополе торговый сбор в 2022 году еще не введен.

2. Повышен коэффициент дефлятор с 1,420 до 1,508 для деятельности по организации розничных рынков.

3. Ставки торгового сбора с 2022 года не изменились, они перечислены в Законе города Москва от 17.12.2014 № 62 «О торговом сборе». Однако освобождение получила разносная торговля, с которой раньше нужно было платить 40 500 рублей в квартал.

4. Отменено освобождение от торгового сбора:

- розничной торговли через вендинговые автоматы;

- разносной розничной торговли через помещения, здания, сооружения, находящиеся в оперативном управлении автономных, бюджетных и казенных учреждений;

- розничной торговли на территории имущественного комплекса управляющей организации агропродовольственного кластера.

5. Уточнили льготу для организаций федеральной почтовой связи. Теперь от уплаты торгового сбора такие компании освобождаются только в части торговли почтовыми конвертами, почтовыми карточками, почтовой тарой, используемыми для оказания услуг почтовой связи, государственными знаками почтовой оплаты, канцелярскими товарами.

6. Освободили от обложения торговым сбором межрегиональные ярмарки.

7. До 1 января 2026 года продлили освобождение для торговли:

- в кинотеатрах, театрах, цирка, планетариях, музеях;

- в религиозных организациях;

- в киосках «Печать»;

- в некоторых парикмахерских, салонах, прачечных, химчистках, ремонтах обуви и одежды, часов, ювелирных изделий, салонах по изготовлению и ремонту металлической галантереи, ключей;

- некоторых организаций и предпринимателей, продающих книги, газеты и журналы.

Как рассчитать ТС

Рассмотрим примеры, как рассчитать торговый сбор.

ПРИМЕР 1

Пусть ООО «Принцип» ведет торговлю в магазине с торговым залом площадью 120 кв. м, который находится в Центральном административном округе г. Москвы. Рассчитаем ставку по формуле:

Таким образом, ООО «Принцип» будет уплачивать ежеквартально сумму сбора – 58 200 руб.

ПРИМЕР 2

Пусть ИП Фомин А.В. ведет торговлю через объект нестационарной торговой сети, расположенный в районе Новокосино Восточного административного округа.

Он будет ежеквартально уплачивать ТС в сумме – 28 350 руб. (в данном случае достаточно свериться с таблицей ставок торгового сбора).

Кто платит торговый сбор?

Торговый сбор регулирует глава 33 Налогового кодекса и нормативные акты органов местного самоуправления и законов городов федерального значения. Для Москвы это Закон № 62 «О торговом сборе» от 17 декабря 2014 г. В других субъектах РФ торговый сбор в 2022 году не введен.

Объект, через который ведется торговля, — это здание, сооружение, помещение, стационарный или нестационарный торговый объект или торговая точка, с использованием которых плательщик осуществляет деятельность, в отношении которой установлен сбор (п. 4 ст. 413 НК РФ).

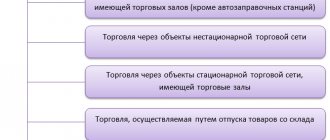

Торговый сбор платят компании и ИП, которые торгуют на территории Москвы:

- через объекты стационарной торговой сети без торговых залов (кроме автозаправочных станций).

- через объекты нестационарной торговой сети,

- через объекты стационарной торговой сети с торговыми залами,

- через отпуск товаров со склада.

Торговой сетью признается совокупность двух и более объектов, но для обложения торговым сбором не имеет значения количество точек. Сбор надо платить даже с одного магазина или киоска.

Вносим данные в форму ТС-1 корректно

Бланк уведомления о торговом сборе для ИП и организаций един. Состоит он из 2-х (или более при необходимости) листов.

Титульный лист

Как обычно на титуле указываем общие сведения о плательщике сбора:

Лист с данными об объекте торговли

Если уведомление подают на несколько объектов, то следует заполнить соответствующее количество листов.

Особое внимание при заполнении уведомления следует уделить расчету суммы сбора, чтобы внести корректные данные в документ:

Что нужно сделать, если ввели торговый сбор?

Компаниям, которые начинают торговую деятельность после вступления в силу закона «О торговом сборе», нужно подать уведомление по форме № ТС-1 в течение 5 рабочих дней с даты возникновения объекта обложения сбором.

В уведомлении укажите информацию об объекте обложения сбором:

- вид деятельности,

- объект торговли: стационарная сеть, развозная или разносная торговля,

- характеристики: количество объектов торговли и (или) площадь помещений.

Также инспекцию нужно уведомлять каждый раз, когда у вас меняются условия деятельности, влияющие на размер торгового сбора. Сроки те же — 5 рабочих дней с даты изменений.

Если не подать уведомление вовремя, грозит штраф в размере 200 рублей по п. 1 ст. 126 НК РФ, а также инспекция может оштрафовать должностных лиц на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП).

Порядок заполнения страницы 001

В полях «ИНН» и «КПП» в верхней части каждой страницы формы № ТС-1 указываются:

— российской организацией — ИНН и КПП, присвоенные ей при постановке на учет в налоговом органе по месту нахождения;

— иностранной организацией — ИНН и КПП, присвоенные иностранной организации по месту осуществления деятельности на территории муниципального района (городского округа, города федерального значения Москвы, Санкт-Петербурга или Севастополя) через обособленное подразделение иностранной организации;

— индивидуальным предпринимателем — ИНН, присвоенный ему в налоговом органе по месту жительства.

При заполнении поля ИНН, под который отводится двенадцать знакомест, российской или иностранной организацией свободные знакоместа справа от значения ИНН не подлежат заполнению дополнительными символами (заполняются прочерками).

При указании вида формы № ТС-1 в поле, состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» — возникновение объекта обложения сбора;

«2» — изменение показателей объекта осуществления торговли;

«3» — прекращение объекта обложения сбором.

Признак «2» проставляется в случае изменения показателей объекта осуществления торговли или обнаружении ошибок, приводящих к неверному исчислению суммы сбора.

При изменении показателей объекта осуществления торговли (признак «2»), либо количества объектов обложения торговым сбором (признак «3») в Уведомлении указываются только те объекты обложения сбором, в отношении которых произошло изменение (прекращение).

В поле «Организация/индивидуальный предприниматель» формы № ТС-1 при заполнении наименования организации указывается полное наименование организации, соответствующее наименованию, указанному в ее учредительных документах.

Фамилия, имя и отчество (при наличии) индивидуального предпринимателя указываются полностью.

Куда подать уведомление?

Владельцы стационарных магазинов с торговыми залами и без них и владельцы розничных рынков подают уведомление в ИФНС по месту нахождения магазина.

Владельцы передвижных магазинов, палаток и других движимых торговых точек информируют ИФНС по месту регистрации фирмы или месту жительства ИП.

Если точек продаж несколько, направьте уведомление о постановке на учет по адресу объекта, который идет первым в списке торговых точек.

Если организация или ИП зарегистрированы в другом регионе, но торгуют в Москве, они должны тоже встать на учет как плательщики торгового сбора. При этом уведомление подается и в ИФНС Москвы по месту нахождения магазина, если торговля ведется через объект недвижимого имущества. А при торговле через движимое имущество — в ИФНС региона, в котором зарегистрирован предприниматель или организация.

В течение 5 дней после подачи уведомления налоговики поставят компанию на учет и отправят свидетельство.

На каком бланке сдавать ТС-1

Форма ТС-1 утверждена приказом ФНС России от 22.06.2015 № ММВ-7-14/249. В этом же приказе можно найти пояснения по заполнению формы, а также формат представления данных в электронном виде.

Далее с нашего сайта можно по прямой ссылке бесплатно скачать форму ТС-1 :

БЛАНК УВЕДОМЛЕНИЯ ТС-1

Сколько и когда платить?

Ставки торгового сбора содержатся в тексте муниципального закона. Для стационарной и нестационарной торговли они разные. Ставки для стационарной торговли зависят от вида деятельности, площади торгового зала и его местоположения. Их можно найти в ст. 2 Закона г. Москвы от 17.12.2014 № 62.

Торговый сбор нужно считать и платить по каждому объекту, который организация или предприниматель используют в торговой деятельности.

Торговый сбор = Ставке торгового сбора — для следующих категорий:

- торговля через объект стационарной торговли без торгового зала (кроме автозаправок);

- нестационарный торговый объект;

- стационарный торговый объект с залом площадью до 50 м2;

- развозная розничная торговля;

- розничная торговля через вендинговые автоматы.

Торговый сбор = Ставка торгового сбора на 1 м2 площади × площадь — для следующих категорий:

- торговля через объекты стационарной торговой сети с площадь. зала более 50 м2;

- организация торговли через розничные рынки.

Специалисты Минфина предлагают определять торговую площадь, руководствуясь главой Налогового кодекса о патентной системе налогообложения (п. 5 ст. 415 НК РФ).

Платить торговый сбор нужно ежеквартально не позже 25-го числа месяца, следующего за окончанием налогового периода. Сроки уплаты торгового сбора в 2022 году — 25 апреля, 25 июля, 25 октябя и 25 января 2023 года.

Продлен ли срок сдачи формы ТС-1 и уплаты ТС в Москве?

В связи с мерами, принимаемыми для борьбы с коронавирусом, Правительство Москвы выпустило постановление от 24.03.2020 № 212-ПП. В соответствии с ним, срок уплаты торгового сбора за 1 квартал 2022 продлён до 31.12.2020 включительно. Ожидается продление сроков уплаты ТС и за 2 квартал 2022.

Общий порядок учета в качестве плательщика ТС при этом не изменен. Таким образом, формы ТС-1 и ТС-2 следует подавать в описанном в статье порядке.

Отметим, что сниматься с учета в качестве плательщика ТС в апреле-мае 2022 не имеет практического смысла. Поскольку ТС уплачивают даже в случае, если организация или ИП работали как плательщики ТС хотя бы 1 день в квартале (ст. 412, ст. 414 НК РФ).

Если «коронавирусные» ограничения продолжат до 3 квартала 2022, и владельцу бизнеса станет понятно, что и в июле-сентябре его торговый объект работать, скорее всего, не будет – тогда можно сняться с учета как плательщик ТС до 01.07.2020.

Как уменьшить налоги на торговый сбор?

Налогоплательщики на ОСНО уменьшают на сумму торгового сбора налог на прибыль в региональной части. Но Сбор не включается в расходы, как другие налоги, а уменьшает сам налог на прибыль или авансовый платеж по нему. Чтобы уменьшить налог на прибыль, нужно заплатить сбор до срока уплаты налога (авансового платежа), установленного законом. Например, если вы уплатили сбор за 4 квартал 2022 года в январе 2022 года, то на сумму сбора можно уменьшить налог за 2022 год или авансовый платеж за 1 квартал 2022 года.

Если сумма сбора оказалась больше налога на прибыль, то учесть сбор можно только в пределах суммы налога. В таком случае налог платить не придется, а неучтенную сумму сбора можно перенести на будущие отчетные периоды, а также уменьшить налог за год. Перенести сбор на следующий год нельзя (ст. 286 НК РФ).

Упрощенцы на «Доходах» вычитают торговый сбор из суммы единого налога, если торговый сбор и налог платятся в одном регионе. Сбор включается в налоговый вычет вместе со страховыми взносами, больничными и пр. Учесть сбор можно только в пределах суммы налога (аванса) по торговой деятельности, которая уже уменьшена на страховые взносы и другие вычеты. Получить компенсацию из бюджета, если сбор превысит сумму налога после вычетов, нельзя. Также разницу нельзя вычесть из налога по другим видам деятельности. При этом ограничение в 50%, которое запрещает уменьшать налог по УСН более чем в два раза организациям и ИП с сотрудниками, для торгового сбора не действует.

Для упрощенцев с объектом «доходы минус расходы» перечень расходов включает «сборы, уплаченные в соответствии с законодательством о налогах и сборах». Торговый сбор удовлетворяет этому условию, поэтому его можно включать в расходы при расчете единого налога. На сумму торгового сбора не уменьшится единый налог, а увеличатся расходы при его расчете. Учитывайте его тогда, когда фактически уплатили сбор.

ИП уменьшает на сумму торгового сбора НДФЛ, если торговая деятельность осуществлялась в том регионе, где он зарегистрирован как ИП. При расчете НДФЛ по итогам года с доходов, облагаемых по ставке 13%, можно уменьшить налог на сумму уплаченного торгового сбора. Учитывайте, что уменьшать нужно всю сумму НДФЛ без вычета авансовых платежей. Их нужно вычитать из суммы налога, оставшейся уже после уменьшения на сумму сбора. Если сбор превысил НДФЛ, остаток не возвращается и не переносится на будущие налоговые периоды.

Если компания платила 100 000 рублей налога на прибыль, а теперь должна платить 10 000 рублей торгового сбора, то она заплатит 90 000 рублей в счет налога на прибыль и 10 000 рублей торгового сбора. В этом случае налоговая нагрузка добросовестного налогоплательщика не изменится.

Случаи, когда надо сдать в налоговую ТС-1

Форму ТС-1 представляют в ИФНС не только при постановке на учет, но и по другим основаниям. Код основания отражают на титульном листе формы заявления. О правилах внесения данных в этот бланк мы расскажем ниже. А сейчас приведем перечень причин, по которым бизнесмен должен отчитаться перед налоговой подачей формы ТС-1.

Законодательство допускает, что при ошибочном представлении уведомления ТС-1 его можно отменить. Для этого пишите в налоговую заявление в свободной форме с пояснениями (письмо ФНС от 20.08.2015 № ГД-4-3/14721).