Что относится к внереализационным доходам?

Согласно ст. 172 НК РФ при приобретении товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте, или в условных денежных единицах, налоговые вычеты при последующей оплате указанных товаров (работ, услуг), имущественных прав не корректируются. Разница в сумме налога, возникающие у покупателя при последующей оплате, учитываются в составе внереализационных доходов.

В соответствии со ст.250 НК РФ внереализационными доходами являются следующие доходы:

| Доходы | Комментарий |

| От долевого участия в других организациях | За исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации |

| В виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации | На дату перехода права собственности на иностранную валюту |

| В виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций | За нарушение договорных обязательств, а также сумм возмещения убытков или ущерба |

| От сдачи имущества (включая земельные участки) в аренду (субаренду | Если такие доходы не определяются налогоплательщиком |

| От предоставления в пользование прав на результаты интеллектуальной деятельности и прав на приравненные к ним средства индивидуализации | Если такие доходы не определяются налогоплательщиком |

| В виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам | |

| В виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов | |

| В виде безвозмездно полученного имущества (работ, услуг) или имущественных прав | При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен |

| В виде дохода, распределяемого в пользу налогоплательщика при его участии в простом товариществе | |

| В виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде | |

| В виде положительной курсовой разницы | За исключением положительной курсовой разницы, возникающей от переоценки выданных (полученных) авансов. Положительной курсовой разницей в целях настоящей главы признается курсовая разница, возникающая при дооценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований, стоимость которых выражена в иностранной валюте, или при уценке обязательств, стоимость которых выражена в иностранной валюте. |

| В виде основных средств и нематериальных активов, безвозмездно полученных в соответствии с международными договорами Российской Федерации или с законодательством Российской Федерации атомными станциями для повышения их безопасности, используемых не для производственных целей | |

| В виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств | |

| В виде использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности (в том числе в виде благотворительной помощи, пожертвований), целевых поступлений, целевого финансирования, за исключением бюджетных средств | |

| В виде использованных не по целевому назначению предприятиями и организациями, в состав которых входят особо радиационно опасные и ядерно опасные производства и объекты, средств, предназначенных для формирования резервов по обеспечению безопасности указанных производств и объектов на всех стадиях их жизненного цикла и развития | |

| В виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации | |

| В виде сумм возврата от некоммерческой организации ранее уплаченных взносов (вкладов) в случае | Если такие взносы (вклады) ранее были учтены в составе расходов при формировании налоговой базы |

| В виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основания | Не распространяются на списание ипотечным агентом кредиторской задолженности в виде обязательств перед владельцами облигаций с ипотечным покрытием, а также на списание специализированным обществом кредиторской задолженности в виде обязательств перед владельцами выпущенных им облигаций |

| В виде доходов, полученных от операций с производными финансовыми инструментами | |

| В виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации | |

| В виде стоимости продукции средств массовой информации и книжной продукции, подлежащей замене при возврате либо при списании такой продукции | |

| В виде сумм корректировки прибыли налогоплательщика вследствие применения методов определения для целей налогообложения соответствия цен, примененных в сделках, рыночным ценам (рентабельности) | |

| В виде возвращенного жертвователю или его правопреемникам денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала | Стоимость, по которой ценные бумаги были учтены в налоговом учете жертвователя на дату их передачи на пополнение целевого капитала некоммерческой организации |

| В виде разницы между суммой налоговых вычетов из сумм акциза | |

| В виде прибыли контролируемой иностранной компании |

«Ввозной» НДС отражаем в учете без права на вычет

При применении УСН без уплаты НДС возникают обязательства по уплате НДС, например, при ввозе товаров, приобретении товаров (работ, услуг) у нерезидентов.

Куда относятся суммы НДС, уплачиваемые организациями и ИП?

Организации и ИП, применяющие УСН без НДС, не исчисляют и не уплачивают НДС в отношении оборотов по реализации объектов на территории Республики Беларусь (подп. 1.1 п. 1 ст. 115, подп. 1.1.2 п. 1 ст. 326 НК [1]).

Вместе с тем они исчисляют и уплачивают НДС:

– при ввозе товаров на территорию Беларуси (абз. 2 п. 2 ст. 326, подп. 1.2 п. 1 ст. 115 НК );

– при приобретении объектов на территории республики у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь (ст. 114, абз. 3 п. 2 ст. 326 НК ). Обязанность исчисления и уплаты НДС возникает в том случае, если местом реализации приобретаемых объектов признается территория Республики Беларусь (ст. 116, 117 НК ).

В период применения УСН без уплаты НДС суммы НДС, предъявленные при приобретении объектов либо уплаченные при ввозе товаров на территорию Республики Беларусь, а также уплаченные при приобретении объектов на ее территории у иностранных организаций, не состоящих на учете в белорусских налоговых органах, относятся организациями и ИП на увеличение стоимости приобретаемых объектов (п. 14 ст. 132 НК ).

Доходы от продажи валюты и налогообложение УСН

Включается ли положительная разница при продаже валюты (отклонение от курса Нацбанка) в состав внереализационных доходов для целей исчисления налога при УСН?

К внереализационным доходам относятся доходы, включаемые в соответствии с НК в состав внереализационных доходов (часть первая п. 8, часть первая п. 10 ст. 328 НК):

– для организаций – при исчислении налога на прибыль, кроме указанных в подп. 3.1–3.3, 3.18, 3.20, 3.30–3.32 п. 3 ст. 174 НК ;

– для ИП – при исчислении подоходного налога с физических лиц, кроме указанных в подп. 9.3 и 9.6 п. 9 ст. 205 НК .

Состав внереализационных доходов установлен для целей исчисления:

– налога на прибыль – в п. 3 ст. 174 НК ;

– подоходного налога – в п. 9 ст. 205 НК .

В состав внереализационных доходов для организаций, применяющих УСН, включаются в т.ч. доходы от продажи иностранной валюты в сумме положительной разницы, образовавшиеся вследствие отклонения курса продажи иностранной валюты от официального курса, установленного Нацбанком Республики Беларусь на дату продажи (подп. 3.26 п. 3 ст. 174 НК).

В состав внереализационных доходов для ИП, применяющих УСН, также включаются доходы от продажи иностранной валюты в сумме положительной разницы, образовавшиеся вследствие отклонения курса продажи иностранной валюты от официального курса, установленного Нацбанком Республики Беларусь на дату продажи (подп. 9.4 п. 9 ст. 205 НК ).

Следовательно, такие доходы включаются в состав внереализационных и у организаций, и у ИП.

Курсовые и суммовые разницы при налогообложении УСН

Как для целей исчисления налога при УСН учитываются курсовые и суммовые разницы?

К внереализационным доходам относятся доходы, включаемые в соответствии с НК в состав внереализационных доходов (часть первая п. 8, часть первая п. 10 ст. 328 НК):

– для организаций – при исчислении налога на прибыль, кроме указанных в подп. 3.1–3.3, 3.18, 3.20, 3.30–3.32 п. 3 ст. 174 НК ;

– для ИП – при исчислении подоходного налога с физических лиц, кроме указанных в подп. 9.3 и 9.6 п. 9 ст. 205 НК .

В числе исключений предусмотрены:

– для организаций – курсовые разницы, возникающие при пересчете выраженной в иностранной валюте и (или) белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте, стоимости активов и обязательств, определяемые в порядке, установленном законодательством Республики Беларусь (за исключением возникающих у получателей иностранной безвозмездной помощи при пересчете в белорусские рубли стоимости активов и обязательств, связанных с получением и использо-ванием иностранной безвозмездной помощи, выраженной в иностранной валюте, при целевом использовании иностранной безвозмездной помощи) (подп. 3.20 п. 3 ст. 174 НК );

– для ИП – положительные разницы, возникающие при переоценке имущества (денежных средств на валютных счетах в банках, в кассах) в иностранной валюте при изменении Нацбанком Республики Беларусь курсов иностранных валют на дату совершения операции (подп. 9.3 п. 9 ст. 205 НК ).

Если же сумма обязательств выражена не в иностранной валюте, а в белорусских рублях эквивалентно сумме в иностранной валюте либо в иностранной валюте эквивалентно сумме в иной иностранной валюте, то в состав внереализационных доходов включается положительная разница, возникающая при погашении дебиторской или кредиторской задолженности (так называемая суммовая разница) (подп. 3.21 п. 3 ст. 174, подп. 9.12 п. 9 ст. 205 НК ).

Таким образом, курсовые разницы, образующиеся при пересчете выраженных в валюте активов и обязательств, при расчете налога при УСН не учитываются, а так называемые суммовые разницы надо включить в состав внереализационных доходов и обложить налогом при УСН |*|.

* Нюансы отражения в учете выручки в эквиваленте для расчета налога при УСН в 2022 г.

Порядок отражения выручки в КУДиР комитентом

Комитент – белорусская организация применяет УСН без уплаты НДС, ведет учет в книге доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (КУДиР).

Как правильно отражать выручку в КУДиР?

С учетом особенностей деятельности отдельных организаций и ИП в выручку от реализации товаров для целей определения налоговой базы и валовой выручки налога при УСН при реализации товаров на основании договоров комиссии у комитента включается стоимость (цена), по которой реализованы товары (подп. 5.2 п. 5 ст. 328 НК).

Если организация-комитент ведет КУДиР, выручка отражается (часть первая п. 15 ст. 328 НК ):

– на дату оплаты товаров, которые были отгружены до дня либо в день оплаты;

– на дату отгрузки товаров, в отношении которых оплата поступила до этой даты.

При этом датой отгрузки товаров признается дата их отгрузки комиссионером покупателю. Другого варианта для организаций на УСН с ведением КУДиР не предусмотрено (часть восьмая п. 15 ст. 328 НК ).

Датой оплаты товаров признается дата зачисления покупателем денежных средств на счет (часть четвертая п. 15 ст. 328 НК ):

– комитента – если договором предусмотрено, что денежные средства за реализованные комиссионером товары зачисляются на счет комитента;

– комиссионера – в ином случае.

Продажа валюты в обороте по НДС и выручке по УСН

Организация оказывает услуги на экспорт и применяет УСН с уплатой НДС. На расчетный счет поступает валюта, при ее продаже образуется положительная разница между курсом продажи банка и курсом Нацбанка, установленным в этот день.

Облагается ли данный доход налогом при УСН и НДС?

Объектом налогообложения при УСН признается валовая выручка (ст. 325 НК ).

Налоговая база налога при УСН определяется как денежное выражение валовой выручки. Определяется валовая выручка как сумма, состоящая из выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов (п. 1 ст. 328 НК ).

Для организаций к внереализационным доходам относятся доходы, включаемые в соответствии с НК в состав внереализационных доходов при исчислении налога на прибыль, кроме указанных в подп. 3.1–3.3, 3.18, 3.20, 3.30–3.32 ст. 174 НК (часть первая п. 8, часть первая п. 10 ст. 328 НК ).

К внереализационным доходам относят доходы от продажи иностранной валюты в сумме положительной разницы, образовавшиеся вследствие отклонения курса продажи иностранной валюты от официального курса, установленного Нацбанком на дату продажи (подп. 3.26 п. 3 ст. 174 НК ).

Таким образом, данный доход относится к внереализационным и облагается налогом при УСН по общеустановленным ставкам, т.е. по ставкам в размере 5 % – при применении УСН без уплаты НДС, в размере 3 % – при применении УСН с уплатой НДС |*|.

* Упрощенная система налогообложения – условия применения, ограничения и перехода

Объектом обложения НДС является оборот по реализации товаров, работ, услуг, имущественных прав (п. 1 ст. 115 НК ).

К товарам не относятся деньги и имущественные права (подп. 7.1 п. 7 ст. 115 НК ).

Следовательно, для целей исчисления НДС внереализационный доход, образующийся при реализации валюты, не является объектом налогообложения.

Как выглядят внереализационные доходы в декларации по налогу на прибыль?

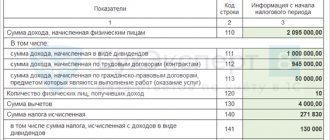

Форма налоговой декларации утверждена Приказом Федеральной налоговой службы от 19 октября 2016 г. № ММВ-7-3/[email protected] «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме», где в Приложении № 1 (к Листу 02)необходимо указать следующие сведения:

| Строка | Пояснение |

| 100 | Общая сумма внереализационных доходов за налоговый период |

| 101-106 | Расшифровка внереализационных доходов за налоговый период |

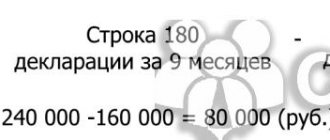

Общая сумма внереализационных доходов за налоговый период, указанная в строке 100, дублируется в строке 020 Листа 02, где необходимо произвести расчёт налога.

Начисление процентов по депозиту и выданным займам — внереализационный доход

Каждый предприниматель, организуя собственный бизнес, стремится к единственной цели — извлечь прибыль. Но для этого необходимо получить какой-либо доход. Доход может быть получен от реализации продукции собственного производства, товаров, приобретенных ранее с целью перепродажи, а также от выполнения работ и оказания услуг. Это касается основной деятельности хозяйствующего субъекта.

Но существует и другой вид доходов. Так, ИП или организация может открыть депозитный счет в банковском учреждении с целью получения дополнительных денежных средств в виде начисленных процентов на остаток по этому счету. Также дополнительный доход можно получить, выдавая денежные средства другим экономическим субъектам и начисляя заемщику проценты за пользование. Начисленные проценты к получению и по депозитам, и по выданным займам будут составлять так называемый внереализационный доход, который впоследствии должен быть учтен при расчете налога на прибыль.

В декларацию по налогу на прибыль суммы начисляемых к получению процентов попадут в строку 100 приложения 1 к листу 02.

А что же с декларацией по НДС — включаются ли в нее указанные внереализационные доходы?

С отчета за 4 квартал 2022 года необходимо применять новый бланк декларации по НДС, утв. приказом ФНС от 19.08.2020 № ЕД-7-3/[email protected]

Как правильно заносить внереализационные доходы в декларацию по НДС?

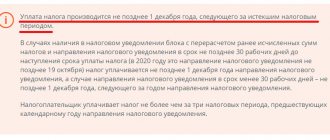

Форма налоговой декларации утверждена Приказом налоговой службы от 29 октября 2014 г. № ММВ-7-3/[email protected] «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме», где не предусмотрено внесение данных о внереализационных доходах. В основном налоговым законодательством РФ не предусмотрено обложение НДС внереализационных доходов, но в случае, если внереализационным доходом выступает доход в виде процентов с предоставленного займа, то данную сумму в обязательном порядке включают в Раздел 7 налоговой декларации по налогу на добавленную стоимость. При этом налоговой базой данная сумма являться не будет.

Отражение процентов по выданным займам в декларации по НДС

Несколько иная ситуация складывается с процентами, которые займодавец начисляет заемщику при выдаче займов в виде денежных средств.

Согласно подп. 15 п. 3 ст. 149 НК РФ, начисление данных процентов является операцией, освобожденной от НДС. Именно для таких операций в налоговом отчете предусмотрен раздел 7, который содержит четыре графы, заполняемые следующим образом:

- графа 1 — приводится код 1010292, имеющий обозначение «Операции займа в денежной форме и ценными бумагами, включая проценты по ним…»;

- графа 2 — фиксируется величина начисленных к получению процентов;

- графы 3 и 4 прочеркиваются.

Согласно п. 3 ст. 169 НК РФ, оформлять счета-фактуры на величину процентов, начисляемых по договорам выданных займов, займодавцу не нужно.

При одновременном проведении операций, подпадающих под обложение НДС и освобожденных от этого налога, налогоплательщик должен вести раздельный учет, принципы которого нужно обозначить в учетной политике.

Разница внереализационных доходов в декларациях

Внереализационные доходы в декларации по налогу на прибыль будут отличаться от декларации по налогу на добавленную стоимость:

| Внереализационные доходы | Декларация по налогу на прибыль | Декларация по налогу на добавленную стоимость |

| В виде безвозмездно полученного имущества (работ, услуг) или имущественных прав | Внереализационные доходы | Не входят в декларацию |

| В виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций | ||

| В виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основания | ||

| В виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам | ||

| В виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации | ||

| В виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов | ||

| В виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств |

Как внереализационные доходы попадают в декларацию по НДС?

Если мы обратимся к декларации по НДС (ее форма была утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected] в ред. приказа от 20.12.2016 № ММВ-7-3/[email protected]), то строки, прямо связанной с внереализационными доходами, мы не увидим. Достаточно часто внереализационные доходы не облагаются НДС и в соответствующую налоговую отчетность не включаются. Но не всегда.

Одним из таких примеров выступает сумма начисленных процентов к получению от предоставления займов. Она является одним из видов внереализационных доходов и должна быть включена в раздел 7 декларации по НДС в периоде начисления процентов. Налоговой базы по налогу указанная сумма не образует (подп. 15 п. 3 ст. 149 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Раздел 7 служит для отражения данных по операциям, не подлежащим налогообложению, и по операциям, где местом реализации выступает не российская территория. Кроме того, сюда заносятся сведения о поступившей предоплате по продукции, на изготовление которой в связи с технологическими особенностями уходит больше 6 месяцев.

Также внереализационными являются и доходы от сдачи имущества в аренду, кроме тех случаев, когда предоставление имущества в аренду определено в уставе как одно из основных направлений бизнеса. Сдача имущества в аренду не является операцией, освобожденной от НДС, поэтому сумма по ней должна будет попасть в строку 010 раздела 3 и сформировать базу для исчисления налога.

Вопросы и ответы

- Как мы можем учесть в качестве внереализационных доходов возврат от некоммерческой организации ранее уплаченных взносов?

Ответ: Согласно ст. 250 НК РФ такие взносы (вклады) должны быть учтены в составе расходов при формировании налоговой базы.

- Мы производим демонтаж дорогостоящего оборудования с целью ликвидации и вывода его из состава основных средств. Можем ли рассматривать доход, полученный в результате демонтажа, внереализационным?

Ответ: В соответствии со ст. 250 НК РФ внереализационными доходами признаны доходы, полученные в виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств. Таким образом, вы можете рассматривать полученный в результате доход в качестве внереализационного.

Внереализационные доходы и расходы в декларации по ндс

2 ст. 56 НК РФ. Однако имейте в виду, что налоговики часто запрашивают эти документы в рамках камеральных проверок деклараций по НДС. Дело в том, что они хитрят и возможность не начислять НДС при оказании услуг, местом реализации которых территория РФ не является, приравнивают к применению льготы. Это сделано для того, чтобы вроде как законно потребовать от вас документы в рамках камералкип. 6 ст. 88

НК РФ. Но если вы по требованию налоговиков не представите документы, подтверждающие правомерность неначисления НДС, то они могут по итогам камеральной проверки доначислить вам НДС и пени. О том, что считать налоговой льготой и когда это имеет значение, читайте: 2012, № 7, с.

79 Конечно, если вы не хотите ссориться со своей ИФНС, можете представить все запрашиваемые в рамках камералки документы.

- Гарантийный ремонт: рассчитываем пропорцию по НДС и заполняем декларацию, № 24

- Получено освобождение от НДС: сдавать ли декларацию?, № 20

- Как налоговики камералят раздел 7 декларации по НДС, № 13

- Раздел 7 декларации по НДС: что и куда записать, № 12

- Освобождение от НДС задним числом при «слете» со спецрежима, № 4

- Обмен опытом: вычет НДС при облагаемых и необлагаемых операциях, № 3

- 2013 г.

- Облагаемые + необлагаемые: делим и восстанавливаем НДС, № 20

- На спецрежим — с освобождения от НДС: есть особенности, № 20

- Приобретаем по частям ОС для облагаемых и необлагаемых операций: как разделить НДС, № 8

- Расчет выручки для целей освобождения от НДС: что включать, а что — нет, № 7

- Квартал без отгрузок: как разделить НДС по облагаемой и необлагаемой деятельности, № 1

2012 г.