Правила вычета по экспорту 2021 — 2022 годов

С 3 квартала 2022 года НДС-декларация сдается по новой форме.

Образец заполнения декларации по НДС за 4 квартал 2022 года см. в КонсультантПлюс бесплатно, оформив пробный доступ к системе.

Изменения в форму декларации внесены в связи с введением в действие системы прослеживаемости товаров. Отразились ли эти изменения на разделе 4, давайте разбираться.

В настоящее время (с 01.07.2016) вычет НДС по экспорту зависит не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу:

- По несырьевому товару, приобретенному после 01.07.2016, имеется право на вычет налога в периоде отгрузки (абз. 3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст. 165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе 3 (письмо ФНС России от 31.10.2017 № СД-4-3/[email protected]).

- Для отгружаемого на экспорт сырья порядок вычета не изменился, на него по-прежнему можно претендовать только после получения последнего документа, подтверждающего факт вывоза из РФ. Перечень сырьевых товаров определен постановлением Правительства РФ от 18.04.2018 № 466.

В декларации по НДС в отношении налога, связанного с экспортом сырья, требующим подтверждения, заполнению подлежат 3 особых раздела:

- 4 — по операциям с подтвержденным правом применения ставки 0%;

- 5 — по операциям, документы на которые были собраны ранее, но право на вычет возникло только сейчас;

- 6 — по операциям, оказавшимся с неполным пакетом подтверждающих документов на момент истечения срока, отведенного для их сбора.

Описание возможных ошибок в декларации вы найдете здесь.

стр. 030 Экспорт сырьевых товаров подтвержден 180 дней

Входящий НДС по сырьевым товарам, работам и услугам можно принимать к вычету после подтверждения (или неподтверждения) ставки 0%. При этом:

- раздельный учет входящего НДС ведется;

- входящий НДС, принятый к вычету по таким товарам, отражается декларации по НДС: в Разделе 4 – если документы собраны в срок – 180 календарных дней,

- в Разделе 6 (уточненная декларация) – если документы не собраны в срок – 180 календарных дней,

- в Разделе 5 – если право на вычет возникло позже подтверждения или неподверждения ставки 0%.

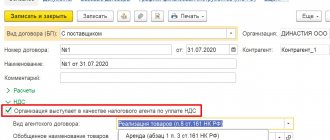

Изменения в 1С в части вычетов:

- Принимается к вычету – при приобретении несырьевых товаров на экспорт;

- Блокируется до подтверждения 0% — учет входящего НДС только для операций по ставке 0%, по которым требуется ее подтверждение (экспорт сырьевых товаров, работы, услуги);

- Распределяется – ведение раздельного учета входящего НДС по общим расходам. Определяется доля входящего НДС, относящегося к ставке 0% в документе Распределение НДС и при его проведении входящий НДС также приобретает способы Принимается к вычету и Блокируется до подтверждения 0%.

НДС к вычету при экспорте:

- при подтверждении ставки 0% — учет входящего НДС только для экспортных операций ведется на счете 19 по способу Блокируется до подтверждения 0%;

- в результате раздельного учета НДС по общим расходам – определяется доля входящего НДС, относящегося к экспорту в документе Распределение НДС и при его проведении входящий НДС также приобретает способ Блокируется до подтверждения 0%.

Отражается в Разделе 4 стр. 030 и Разделе 8 в обычном порядке, как и вычеты на внутреннем рынке (гр. 16 Книги покупок).

стр. 010 Код вида операции:

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %;

- код «25» Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%. В книге покупок в гр. 9 должна быть указана наша организация, а не поставщик (Письмо ФНС от 20.09.2016 N СД-4-3/17657).

Документ Формирование записей книги покупок – флажок Предъявлен к вычету НДС 0%.

Стоимость покупок по счету-фактуре (гр. 15 Книги покупок):

- общая сумма по счету-фактуре, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате» (в т.ч. НДС).

стр. 180 Сумма налога, принимаемая к вычету (гр. 16 Книги покупок):

- сумма НДС к вычету.

При раздельном учете, как правило, НДС будет частично приниматься к вычету. Алгоритм проверки в ФНС: «НДС, начисленный продавцом, может превышать НДС, заявленный покупателем к вычету».

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Когда заполняется раздел 4, а когда раздел 6 декларации по НДС

Раздел 4 заполняют в том случае, если в течение 180 дней с даты отгрузки успели собрать полный пакет подтверждающих экспорт документов. Сведения о величине налогового вычета и объеме базы со ставкой 0%, к которой он относится, включают в декларацию за тот период, на который приходится день сбора документов, независимо от того, совпадает или нет этот день с днем окончания налогового периода (письма Минфина от 15.02.2013 № 03-07-08/4169, от 16.02.2012 № 03-07-08/41).

Если срок для подтверждения экспорта истек и при этом не были собраны все необходимые подтверждающие документы, то налогоплательщик должен заполнить раздел 6 декларации по НДС, начислив с объема отгрузки налог к уплате по обычной ставке.

ОБРАТИТЕ ВНИМАНИЕ! В этом случае налог исчисляется за период, в котором произошла экспортная отгрузка. Соответственно, раздел 6 заполняется в уточненной декларации за период отгрузки.

При сборе запоздавших подтверждающих документов в следующем отчетном периоде налогоплательщик получает возможность отразить эти операции, занесенные ранее в раздел 6, уже в разделе 4 текущей налоговой декларации. При этом появляется и право на возмещение доначисленного и уплаченного в бюджет НДС. Его сумму отражают в строке 040 раздела 4.

Все документы собраны в срок: заполняем раздел 4

Раздел 4 вы заполняете за тот квартал, в котором собрали полный комплект документов, подтверждающих экспорт. В нем вы отражаете выручку от реализации товаров на экспорт и заявляете вычет. При этом, даже если соберете документы раньше, вы можете не торопиться и не отражать в декларации экспортные операции до окончания срока — 180 дней (Письмо Минфина России от 15.02.2010 N 03-07-08/38). Например, если документов много и вы не успеваете подготовить их для представления в налоговую.

Примечание Имейте в виду, что суммы входного НДС по товарам (работам, услугам), которые используются для экспортных операций, нужно учитывать отдельно от входного НДС по операциям, облагаемым НДС по другим ставкам (например, можно ввести отдельные субсчета в бухгалтерском учете или формировать специальные налоговые регистры) (Пункт 1 ст. 153, п. 6 ст. 166, п. 1 ст. 173, п. 3 ст. 172 НК РФ). Порядок ведения раздельного учета Налоговым кодексом РФ не установлен, поэтому вы определяете его самостоятельно и отражаете в учетной политике (Пункт 10 ст. 165 НК РФ; Постановление ФАС МО от 02.04.2010 N КА-А40/2846-10).

Документы, подтверждающие продажу товара на экспорт, надо представить одновременно с декларацией по НДС (Пункт 10 ст. 165 НК РФ). Рассмотрим возможные ситуации. Ситуация 1. Срок подачи документов истек раньше, чем срок сдачи декларации. Например, последний день срока сбора документов — 28.03.2011. И к этому моменту вы все документы собрали. Но декларацию за I квартал вы можете представить только после 31.03.2011. Можно ли в такой ситуации документы представить вместе с декларацией? Есть решения судов, где сказано, что подтвердить нулевую ставку можно только в пределах 180 дней и отложить представление документов нельзя (Постановления ФАС ЗСО от 16.07.2008 N Ф04-4348/2008(8866-А27-14)). То есть нужно либо в течение 180 дней представить документы, либо на 181-й день начислить налог к уплате в бюджет. В то же время другие суды и контролирующие органы придерживаются мнения, что документы нужно представлять вместе с декларацией (Письма Минфина России от 03.06.2008 N 03-07-08/137, от 01.04.2008 N 03-07-08/81). Мы решили уточнить позицию Минфина по данному вопросу.

Из авторитетных источников Лозовая Анна Николаевна, советник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России «Так как налоговая база по экспортным операциям определяется на последнее число квартала, в котором собран полный комплект документов (Пункт 9 ст. 167 НК РФ), то заявить право на применение ставки 0% можно только после окончания этого квартала, представив декларацию по НДС с заполненными соответствующими разделами (Статья 163 НК РФ). А поскольку декларацию налогоплательщик не может представить в налоговый орган ранее, чем истечет соответствующий налоговый период, то документы представляются одновременно с декларацией по НДС (Пункт 10 ст. 165 НК РФ), то есть до 20-го числа месяца, следующего за истекшим кварталом».

Ситуация 2. Собрали документы после окончания квартала, но до сдачи декларации. Например, экспортная выручка поступила к вам 04.04.2011. При этом все остальные документы уже собраны. Многие организации считают, что раз они еще не сдали декларацию, то могут подтвердить ставку 0% уже в декларации за I квартал. Однако это неверно. Выписка, подтверждающая поступление выручки, относится уже ко II кварталу, и на момент определения налоговой базы (31.03.2011) у вас ее еще не было, соответственно, и полного пакета документов тоже. Так что в данной ситуации показать экспорт можно не ранее чем в декларации за II квартал 2011 г. Ситуация 3. Представили документы после сдачи декларации, но до истечения 180 дней. Например, 20.04.2011 вы подали декларацию за I квартал 2011 г., в которой заявили экспортные операции, а документы подготовить не успели и представили их только 25.04.2011. Или возможен иной вариант развития событий: часть документов вы представили с декларацией, а остальные донесли позже. При этом 180 дней еще не истекли. В такой ситуации налоговые инспекторы, скорее всего, решат, что нулевую ставку вы не подтвердили, поскольку не представили документы одновременно с декларацией. Таким образом, в применении ставки 0% и, соответственно, в экспортных налоговых вычетах налоговая вам откажет. И если в результате итоговая сумма по декларации получится «к уплате», вам могут начислить еще и штраф, и пени на сумму недоплаты. Однако если вы представили документы в пределах 180 дней и до окончания камеральной проверки, суды, скорее всего, встанут на вашу сторону (Постановления ФАС СЗО от 22.09.2010 по делу N А42-4038/2009; ФАС ВСО от 02.02.2010 по делу N А74-2766/2009). Чтобы не спорить с проверяющими, можно представить уточненку и приложить все необходимые документы к ней. Главное, чтобы на момент ее подачи еще не был пропущен 180-дневный срок. Рассмотрим на примере порядок заполнения разд. 4.

Пример 1. Порядок подтверждения нулевой ставки налога в ситуации, когда документы собраны вовремя

Условие

Организация А заключила контракт на поставку товаров в Польшу. По контракту цена товара составляет 15 000 евро. Право собственности на товар переходит в момент отгрузки. Поставляемые в Польшу товары организация А приобрела 24.09.2010 у организации Б за 413 000 руб. (в том числе НДС — 63 000 руб.). Товар оплачен и счет-фактура получен в тот же день. 28.09.2010 товары прошли таможенное оформление (на таможенной декларации проставлена о). Иностранная компания оплатила товар 01.10.2010. Курс ЦБ РФ составил: — на 28.09.2010 (дату отгрузки) — 41,2220 руб/евро; — на 01.10.2010 (дату оплаты) — 41,4392 руб/евро. Все необходимые документы собраны 11.02.2011.

Решение

Порядок действий организации А будет следующий. Шаг 1. 24.09.2010 регистрируем в журнале учета полученных счетов-фактур счет-фактуру организации Б. Шаг 2. 28.09.2010 выписываем счет-фактуру на стоимость товара, реализованного на экспорт с налоговой ставкой 0%, и регистрируем его в журнале учета выставленных счетов-фактур (Пункт 3 ст. 168 НК РФ; п. п. 1, 2 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 02.12.2000 N 914). Суммы в счете-фактуре мы можем указать в валюте (Пункт 7 ст. 169 НК РФ). Шаг 3. Определяем срок для сбора документов. Поскольку товар помещен под таможенную процедуру экспорта 28.09.2010, мы можем собирать документы, подтверждающие правомерность применения ставки 0%, до 28.03.2011 включительно. Шаг 4. Налоговую базу нужно определить по итогам I квартала 2011 г. (Пункт 9 ст. 167 НК РФ). Поэтому 31.03.2011 регистрируем в книге продаж счет-фактуру, составленный нами ранее (Пункт 17 Правил ведения книги покупок и книги продаж). При этом в графе 7 книги продаж отражаем сумму в размере 621 588 руб. (15 000 евро x 41,4392 руб/евро (курс евро на дату оплаты)), так как в целях исчисления НДС полученная от иностранного покупателя валютная выручка пересчитывается в рубли по курсу ЦБ РФ на дату оплаты отгруженных товаров (Пункт 3 ст. 153 НК РФ). Шаг 5. Вычеты НДС по экспортным операциям можно заявить в том же квартале, когда собраны все документы (Пункт 3 ст. 172 НК РФ). Поэтому 31.03.2011 регистрируем в книге покупок полученный от организации Б счет-фактуру на сумму 413 000 руб., в том числе НДС — 63 000 руб. Шаг 6. Заполняем разд. 4 декларации по НДС за I квартал 2011 г.

Шаг 7. Сдаем в ИФНС декларацию не позднее 20.04.2011 (Пункт 5 ст. 174 НК РФ) вместе с полным пакетом документов, подтверждающих ставку 0% (Пункт 10 ст. 165 НК РФ). В бухгалтерском учете будут следующие проводки.

| Содержание операции | Дт | Кт | Сумма |

| На дату приобретения товара (24.09.2010) | |||

| Оприходован приобретенный товар | 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» | 350 000 |

| Учтен входной НДС | 19 «НДС по приобретенным ценностям», субсчет «НДС по неподтвержденному экспорту» | 60 «Расчеты с поставщиками и подрядчиками» | 63 000 |

| На дату реализации товаров на экспорт (28.09.2010) | |||

| Отражена реализация товаров на экспорт (15 000 евро x 41,2220 руб/евро) | 62 «Расчеты с покупателями и заказчиками» | 90 «Продажи», субсчет 1 «Выручка» | 618 330 |

| Стоимость экспортированного товара определяем на дату перехода права собственности на товар. В нашем примере это день отгрузки товара | |||

| Списана фактическая себестоимость реализованного товара | 90 «Продажи», субсчет 2 «Себестоимость продаж» | 41 «Товары» | 350 000 |

| На дату поступления оплаты от иностранца (01.10.2010) | |||

| Поступила оплата от иностранного покупателя (15 000 евро x 41,4392 руб/евро) | 52 «Валютные счета» | 62 «Расчеты с покупателями и заказчиками» | 621 588 |

| Отражена положительная курсовая разница (621 588 руб. — 618 330 руб.) | 62 «Расчеты с покупателями и заказчиками» | 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы» | 3 258 |

| На дату определения налоговой базы по экспортному НДС (31.03.2011) | |||

| Принят к вычету входной НДС | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19 «НДС по приобретенным ценностям», субсчет «НДС по неподтвержденному экспорту» | 63 000 |

Когда заполняется раздел 5 декларации по НДС

В случае если налогоплательщик ранее документально подтвердил обоснованность использования нулевой ставки налога на добавленную стоимость, но право на применение вычетов по НДС по этим операциям возникло только в текущем периоде, заполняется раздел 5 декларации по НДС.

При этом документально обосновывать право на применение ставки 0% уже не надо (п. 1 ст. 164 НК РФ).

Построчный алгоритм заполнения декларации по НДС за 4 квартал 2021 года привели эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Как избежать налоговых последствий за ошибки в декларации по НДС

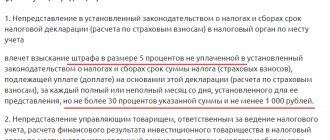

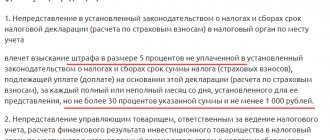

Отметим, последствия за допущенные ошибки в декларации по НДС зависят от:

- срока подачи уточненной декларации по НДС;

- того, кто обнаружил нарушение;

- времени уплаты недоимки по налогу и пеней за просрочку перечисления НДС в бюджет.

Если уточненная декларации по НДС подается в период, когда еще не истек срок подачи отчетной декларации, тогда она считается не уточненной, а поданной вовремя (п. 2 ст. 81 НК РФ).

Если уточняющая декларация подается после завершения периода, отведенного для подачи отчета, но до окончания момента уплаты налога, тогда налогоплательщик может избежать ответственности, если эту ошибку не обнаружил раньше налоговый орган.

Избежать привлечения к ответственности при подаче уточненной декларации по НДС после завершения срока для уплаты налога можно, если:

- до подачи такой уточняющей декларации были уплачены недоимка по налогу и пени по уточненной декларации по НДС;

- налоговый орган не обнаружил этой ошибки, если проводилась проверка до подачи уточненной декларации по НДС.

При этом платежное поручение на доплату НДС по уточненной декларации составляется по обычной форме. В платежке следует указать тот период, за который делается доплата, и вид платежа, соответствующий погашению задолженности (ЗД вместо ТП). В случае подачи уточненной декларации по НДС и уплате недоимки, но неоплате пени, на налогоплательщика налагается штраф (Постановление Президиума ВАС РФ от 26.04.2011 № 11185/10).

Налоговая инспекция может назначить повторную выездную проверку при подаче налогоплательщиком уточненной декларации по НДС, уменьшающей сумму НДС, после завершения предыдущей выездной проверки и составления акта по ее результатам (подп. 2 п. 10 ст. 89 НК РФ, Письмо Минфина России от 21.12.2009 № 03-02-07/2-209 и Постановление Президиума ВАС от 16.03.2010 № 8163/09).

По отношению к налогоплательщикам, контроль за которыми осуществляется в форме налогового мониторинга, при подаче ими уточненной декларации по НДС с уменьшением суммы налога к уплате также может быть назначена выездная проверка (подп. 4 п. 5.1 ст. 89 НК РФ).

Таким образом:

- налогоплательщик подает уточненную декларацию по НДС в случае обнаружения ошибок после окончания налогового периода, которые привели к уменьшению (или увеличению) суммы налога;

- уточненная декларация по НДС составляется на бланке той формы, которая действовала в корректируемом периоде, и подается в ИФНС в электронном формате;

- если в результате исправления ошибки образовалась недоимка по налогу, то следует ее погасить вместе с уплатой пени до момента подачи уточненной декларации по НДС;

- если при подаче уточненной декларации по НДС образуется переплата по налогу, не исключена вероятность проведения камеральной или выездной проверки по нему.

Правила заполнения разделов 4–6 декларации

Как заполнить раздел 4 декларации по НДС? В разделе 4 декларации построчно последовательно должны указываться коды операций, совершаемых с применением ставки 0%, и по каждому коду — налоговая база, объем соответствующих ей вычетов, а также величина налога, принимаемого к вычету с опозданием, и сумма ранее принятого к вычету налога, подлежащего восстановлению. Причем набор из этих 5 строк повторяется ровно столько раз, сколько это требуется, — по числу видов операций.

Также в этом разделе присутствуют блоки информации:

- по возврату товаров (строки 060–080) с информацией о коде операции, величине налоговой базы и сумме налога для восстановления;

- корректировке суммы налога в связи с изменением цены продажи (строки 090–110), в который заносится код операции и данные о корректировке величины налоговой базы при росте/уменьшении цены.

В строках 120 и 130 отражается сумма НДС к возмещению/уплате по итогам раздела 4.

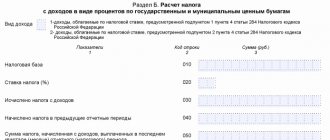

В разделе 5 указываются:

- имеющие подтверждение налоговые базы и относящиеся к ним вычеты с разбивкой этих данных по кодам операций — в строках 030–050;

- не подтвержденные документально базы и вычеты по ним — в строках 060, 070;

- итоги, сформированные по данным раздела, — в строках 070, 080.

В разделе 6, касающемся расчета НДС по операциям с неподтвержденной нулевой ставкой, информация разбивается на группы строк 010–040 со сведениями о коде операции, величине налоговой базы, сумме начисляемого НДС и применяемым вычетам. В итоговых строках 050, 060 указываются объемы рассчитанного налога и вычетов. В строках 070–100 отображается информация по операциям возврата товара, а в строках 110–150 — сведения о коррекции налоговой базы из-за изменения цен на товары. Итоговые строки по разделу — 160 и 170 — определяют сумму НДС к уплате или возмещению соответственно.

Посмотреть пример заполнения раздела 4 декларации по НДС новой формы можно бесплатно в К+, кликнув по картинке ниже и получив пробный доступ к системе:

О том, как организовать ведение учета НДС при наличии экспорта, читайте в статье «Как осуществляется раздельный учет НДС при экспорте?».

Регистрация

Используя исходные данные, рассмотрим, как заполнить декларацию по НДС за IV квартал.

Титульный лист декларации оформляют все, независимо от того, какие разделы будут представлены. Порядок заполнения титульного листа декларации приведен в разделе «Уплата и отчетность» → подразделе «Декларация по НДС» → ситуации «Титульный лист».

Рассмотрим заполнение раздела 4 декларации.

В строке 020 по каждому коду операции отражают налоговую базу за отчетный период. В нашем случае по коду операции 1011410 покажите выручку от реализации товаров в Германию. Поскольку товары были отгружены в I квартале, выручку, полученную в евро, нужно пересчитать в рубли по курсу, действующему на дату отгрузки, то есть на 14 октября. Она составит 2 310 000 руб.(30 000 евро × 77 руб./евро).

По строке 030 отразите сумму НДС, предъявленную поставщиками при приобретении товаров на территории России, реализованных в Германию, в сумме 130 000 рублей.

Строки 040 и 050 налоговой декларации не заполняйте.

По итоговой строке 120 укажите общую сумму НДС к возврату из бюджета в размере 130 000 рублей.

Теперь заполним раздел 5 декларации.

Поскольку у «Экспортера» в I квартале появилось право на включение в налоговые вычеты входного НДС по двум экспортным поставкам – в Белоруссию и Китай, – то раздел 5 будет состоять из двух страниц.

Первую страницу заполните по данным декларации за IV квартал предыдущего года, согласно которой экспорт товаров в Республику Беларусь был документально подтвержден. Поэтому в ячейках «Отчетный год» запишите число 2022, а по показателю «Налоговый период (код)» – 24 (согласно приложению № 3 к Порядку заполнения декларации).

По строке 030 укажите код операции 1010421 при реализации товаров в Республику Беларусь.

По строке 040 отразите выручку от продажи этих товаров в размере 1 200 000 рублей.

В строке 050 укажите сумму НДС при покупке товаров на территории России в размере 140 500 рублей. Право на включение этой суммы в налоговые вычеты возникло только в IV квартале.

По строке 080 отразите общую сумму НДС, принимаемую к вычету — 140 500 рублей.

Вторую страницу раздела 5 заполните по данным декларации за II квартал отчетного года. В этом квартале произошла экспортная отгрузка товаров в Китай, которая пока не подтверждена документами.

Показатели «Отчетный год» и «Налоговый период» заполните на основании сведений декларации по НДС за II квартал текущего года. То есть в ячейках «Отчетный год» укажите число 2022, а по показателю «Налоговый период (код)» – 22 (согласно приложению № 3 к Порядку заполнения декларации).

По строке 030 запишите код операции 1011410.

Строки 040 и 050не заполняйте.

В строке 060 отразите выручку от реализации товаров в Китай в сумме 2 200 000 рублей.

В строке 070 укажите сумму НДС при покупке товаров на территории России в размере 240 000 рублей.Право на включение этой суммы в налоговые вычеты возникло только в IV квартале. По строке 070 запишите общую сумму налога – 240 000 рублей.

После заполнения всех «экспортных» разделов декларации можно приступать к оформлению раздела 1. В нем приводят обобщенную информацию о суммах налога, которые следует уплатить в бюджет (возместить из бюджета).

В нашем примере: (строка 200 раздела 3, строка 130 раздела 4, строка 160 раздела 6) — (строка 210 раздела 3, строка 120 раздела 4, строка 080 раздела 5, строка 090 раздела 5, строка 170 раздела 6) меньше нуля. Поэтому «Экспортер» отражает по строке 050 сумму НДС к возмещению из бюджета за I квартал – 510 500 рублей (130 000 руб. + 140 500 руб. + 240 000 руб.).

В остальных строках раздела 1 поставьте прочерки.

По неподтвержденному экспорту в Финляндию АО «Экспортер» сдает уточненную налоговую декларацию по НДС за III квартал. В ней бухгалтер заполняет титульный лист, раздел 1 и раздел 6.

В разделе 6 все показатели отразите по коду 1011410. По строке 020 укажите выручку от реализации товаров в Финляндию в размере 5 000 000 рублей.

По строке 030 отразите НДС, рассчитанный с выручки, в сумме 1 000 000 рублей (5 000 000 руб. × 20%).

По строке 040 запишите сумму входного НДС в размере 540 000 рублей, который «Экспортер» может принять к вычету. Эту сумму отразите по итоговой строке 170. Поскольку значение строки 030 превышает значение строки 040, заполните строку 160 и укажите в ней сумму НДС к уплате в бюджет в размере 460 000 рублей (1 000 000 руб. – 540 000 руб.). В этом случае строку 170 не заполняйте.

В разделе 1 уточненной декларации за III квартал в строке 040 укажите НДС к уплате в сумме 460 000 рублей. Строку 050 не заполняйте.

Разделы 4 и 5 (2 листа) декларации по НДС за IV квартал, а также раздел 6 из уточненной декларации за III квартал приведены далее.

Итоги

Для отражения данных по операциям, облагаемым по ставке НДС 0% и требующим документального подтверждения факта осуществления экспорта, в декларации предназначены разделы 4–6. Основной объем данных (он относится к подтвержденному экспорту) попадает в раздел 4. В разделе 6 приводятся сведения по операциям, в отношении которых не собраны документы, обосновывающие право на применение льготной ставки, а в 5-м — по операциям, получившим документальное подтверждение в более ранние периоды, а право на применение вычетов — только в текущем.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 29.10.2014 № ММВ-7-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.