Код бюджетной классификации (КБК) 3-НДФЛ – обязательный пункт при оформлении декларации. Когда коды в документе записаны неверно, денежные средства будут отправлены не туда, куда следовало, и на предприятие будет наложен штраф. Поэтому очень важно не только тщательно проверять введенные цифры, но и следить за изменениями в законах о КБК перед наступлением очередного налогового периода, которые случаются довольно часто.В данной статье мы рассмотрим код бюджетной классификации 3-НДФЛ

Для чего нужна бюджетная классификация?

Основные назначения бюджетной классификации:

- Помощь правительству в планировании и распоряжении финансовыми потоками;

- Отслеживание поступлений и затрат, обеспечение наглядности данных об источниках доходов;

- Возможность сравнения данных разных бюджетов;

- Группировка денежных средств по назначению их использования;

- Обнаружение нецелевых расходов;

- Облегченный контроль над финансами организации в целом.

Код бюджетной классификации 3-НДФЛ: кому нужно оформлять 3-НДФЛ

Декларация 3-НДФЛ подается в ИФНС с целью:

- ознакомления с доходами физлиц;

- перечисления НДФЛ в бюджет;

- оформления налоговых вычетов.

Напомним, что 3-НДФЛ (и заявление на налоговый вычет, при необходимости) подается в ИФНС не позднее 30.04 года, следующего за отчетным.

Сдача 3-НДФЛ при получении денежных средств:

- от проданного имущества (срок владения – до 3 лет), недвижимости (срок владения – до 5 лет, если она приобретена не раньше 2016 года) (в иных случаях налог с продаж не взимается);

- от основного занятия ИП;

- от нотариальной и адвокатской деятельности (частная практика);

- от реализации доли в уставном капитале сторонней компании;

- от отчуждения ценных бумаг;

- от любых видов выигрышей;

- от внедрения интеллектуальных трудов, переданных по наследству;

- от приобретенной выгоды при подписании договора дарения.

Подача 3-НДФЛ особыми категориями граждан:

- гос. служащими, чьи должности или имена вошли в специальный реестр по указу Президента России;

- члены семей государственных служащих;

- работники МВД.

Сдача 3-НДФЛ с заявлением на получение налогового вычета:

- от приобретения недвижимости (общей стоимостью до 2 млн. рублей);

- от оплаты за образование;

- от покупки медикаментов и оплаты лечебных процедур;

- от пожертвований;

- с отчислений на накапливаемую часть пенсии.

Как оформить 3-НДФЛ

При заполнении 3-НДФЛ за 2022 год нужно иметь в виду, что составляется она по новой форме из приказа ФНС от 28.08.2020 N ЕД-7-11/[email protected] Декларацию можно оформить самостоятельно на бумажном носителе.

Бланк можно скачать здесь.

Также доступно заполнение декларации в режиме онлайн из личного кабинета налогоплательщика на сайте ФНС. Для этого предварительно нужно получить логин и пароль доступа в налоговой инспекции по предъявлении паспорта. При заполнении в ЛК декларацию можно отправить в электронном виде, заверив ее электронной подписью налогоплательщика, получить которую можно там же. К декларации можно прикреплять подтверждающие документы (также в электронном виде).

Сдача декларации производится в инспекцию по месту регистрации налогоплательщика. 3-НДФЛ должна заполняться по действующим рекомендациям ФНС России. Эти рекомендации содержит тот же документ, которым утверждена форма декларации 3-НДФЛ.

Подробно обо всех способах сдачи отчета мы рассказали в статье «Как подать декларацию 3-НДФЛ».

Как заполнить декларацию 3-НДФЛ для получения имущественного вычета по расходам на приобретение квартиры и по процентам по ипотечному кредиту, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Как узнать КБК налога

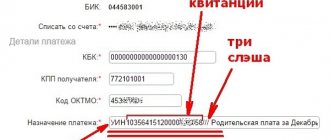

Вариант I: через онлайн-сервис. В целях облегчения заполнения документов, налоговой службой был разработан специализированный ресурс. Его можно найти, перейдя по адресу: service.nalog.ru Здесь можно не только найти нужные коды (ИФНС, ОКТМО, КБК), но и заполнить квитанции по выплате налогов.

Не зная адреса вашей ИФНС, вы можете начать вводить адрес, и код появится в документе самостоятельно. Далее вы определяете, какие вам необходимы вид налога и платеж, после введения этих данных код КБК появится автоматически.

Вариант II: через сайт налоговой. Скопируйте и введите в браузере в окно поиска: nalog.ru/rn01/taxation/kbk/fl/ndfl

Та же страница будет открыта при переходе в раздел “НДФЛ”. Здесь вы найдете коды КБК и сможете выбрать тот, который вас интересует.

Где указывать КБК

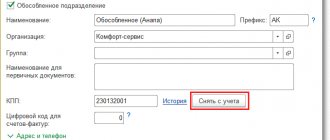

Рассмотрим подробнее, где необходимо указание КБК.

| Платежные поручения | Налоговые декларации |

| Код должен быть обозначен лишь один. Для случаев, когда нужно совершить оплату по более чем одному коду, заполняется два и более документа об оплате. Отчислять средства можно на оплату: – налога, – сбора, – пени, – штрафа. В утвержденной форме платежного поручения под КБК выделено поле 104. | Декларации: – налог с прибыли; – НДС; – налог на транспорт; – страх. отчисления. КБК здесь призван помочь налоговой увидеть долги по оплате вышеперечисленных сборов и погасить их сразу после поступления денег в бюджет. |

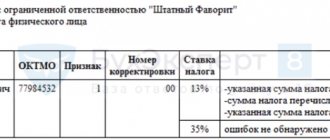

КБК в 3-НДФЛ для физических лиц

Рассмотрим детальнее КБК в 3-НДФЛ.

| Российские граждане | иностранные граждане, оформившие патент (авансовые платежи) | |

| НДФЛ, пересчеты, недоимки, задолженности, аннулированные платежи | 18210102030011000110 | 18210102040011000110 |

| пени с задолженностей по НДФЛ | 18210102030012100110 | 18210102040012100110 |

| % с платежа по НДФЛ | 18210102030012200110 | 18210102040012200110 |

| штрафы по НДФЛ | 18210102030013000110 | 18210102040013000110 |

КБК в 3-НДФЛ для юридических лиц

Рассмотрим подробнее КБК в 3-НДФЛ для юридических лиц.

| Налог на прибыль | Уплата налога | Пени и % | Штрафы |

| в фед. бюджет | 18210101011011000110 | 18210101011012000110 | 18210101011013000110 |

| в бюджет субъекта | 182101010121000110 | 18210101012022000110 | 18210101012023000110 |

| в рамках договоров о разделе продукции (без определения спец. налоговых ставок), подписанных до принятия ФЗ о таких договорах | 18210101020011000110 | 18210101020012000110 | 18210101020013000110 |

| с предприятий, имеющих поступления с зарубежных компаний (нет представительства в РФ). Кроме: дивидендов, % по акциям. | 18210101030011000110 | 18210101030012000110 | 18210101030013000110 |

| для рос. компаний с дивидендов от отечественных предприятий | 1821010104001100110 | 18210101040012000110 | 18210101040013000110 |

| для зарубежных компаний от дивидендов отечественных предприятий | 18210101050011000110 | 18210101050012000110 | 18210101050013000110 |

| для рос. компаний от дивидендов зарубежных предприятий | 18210101060011000110 | 18210101060012000110 | 18210101060013000110 |

| % по акциям | 18210101070011000110 | 18210101070012000110 | 18210101070013000110 |

Когда платить НДФЛ в 2022 году: сроки

Зарплата

По общему правилу, заплатить в 2022 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода (п. 6 ст. 226 НК РФ).

ПРИМЕР

Зарплату за январь 2022 года работодатель выплатил 7 февраля 2020. Значит, дата получения дохода – 31 января 2022 года, а дата удержания налога – 7 февраля 2022 года. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, – 10 февраля 2022 (поскольку 08.02 и 09.02.2020 – суббота и воскресенье).

Иногда работодателю приходится выплачивать доходы (зарплату) лицам, которые не имеют статуса налогового резидента РФ. Какой КБК указывать в платежном поручении на уплату НДФЛ в этом случае, читайте в КонсультантПлюс:

В платежном поручении на уплату НДФЛ с зарплаты нерезидентов, с дивидендов, выплаченных нерезидентам, организации следует указать КБК – … (смотреть ответ полностью).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход (абз. 2 п. 6 ст. 226 НК РФ).

ПРИМЕР

Сотрудник уходит в отпуск с 7 по 24 августа 2022 года. Отпускные ему были выплачены 3 августа. В этом случае дата получения доходов и дата удержания НДФЛ – 3 августа, а последняя дата, когда НДФЛ должен быть перечислен в бюджет, – 31 августа 2022.

Удержанный НДФЛ в 2022 году в общем случае уплачивают по реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ).

ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

После того как НДФЛ, перечисленный налоговыми агентами, поступит в бюджет, эти денежные средства распределяют между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) – по нормативам, установленным бюджетным законодательством.

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ освободил от уплаты НДФЛ за 2 квартал 2022 ИП, нотариусов, адвокатов, иных специалистов частной практики, пострадавших от коронавируса. Это авансовый платеж за полугодие 2022 минус аванс за 1 кв. 2022. Подробнее об этом см. “Кому и какие спишут налоги за 2 квартал 2022: перечень“.

КБК в 3-НДФЛ для ИП

Предприниматели, перечисляющие НДФЛ за себя (не путать с НДФЛ, удержанного с зарплаты работников), используют КБК:

18210102022011000110

КБК для предпринимателей, в зависимости от выбранной системы налогообложения:

| УСН | ЕНВД | ЕСХН | Минимальный налог | ||

| “Доходы” | “Доходы минус расходы” | ||||

| Уплата налога | 18210501011011000110 | 18210501021011000110 | 18210502010021000110 | 18210503010011000110 | 18210501050011000110 |

| Пени и % | 18210501011012000110 | 18210501021012000110 | 18210502010022000110 | 18210503010012000110 | 18210501050012000110 |

| Штрафы | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Уплата налога за отчетные периоды до 1.01.2011г. | 18210501012011000110 | 18210501022011000110 | 18210502022021000110 | 18210503020011000110 | 18210501030011000110 |

| Пени и % за отчетные периоды до 1.01.2011г. | 18210501012012000110 | 18210501022012000110 | 18210502022022000110 | 18210503020012000110 | 18210501030012000110 |

| Штрафы за отчетные периоды до 1.01.2011г. | 18210501012013000110 | 18210501022013000110 | 18210502022023000110 | 18210503020013000110 | 18210501030013000110 |

Рассмотрим подробнее ПСН:

| ПСН | ||

| В бюджет | В бюджет муниципального района | |

| Уплата налога | 18210504010021000110 | 18210504020021000110 |

| Пени и % | 18210504010022000110 | 18210504020022000110 |

| Штрафы | 18210504010023000110 | 18210504020023000110 |

Бланки заявлений на возврат 13% ндфл и налоговых переплат

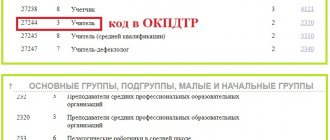

В КБК по НДФЛ, коде 182 1 0100 110:

- 3 цифры вначале (182) отображают факт уплаты средств на счет налоговой структуры;

- Далее рассмотрим по знакам:

«1» Указывает на принадлежность к налоговым платежам «01» Указывает подгруппу платежей – налоги с прибыли «02», «030» Статья и подстатья прибыли «01» Перечисление производится бюджет федерального уровня

- «1000» (программный код) – средства направлены на уплату налога, а не погашение пени или штрафов;

- «110» — классификация поступления экономического характера – налоговый доход.

КБК выбирается из справочника в зависимости от того, с какой целью заполняется декларация: Операция КБК Код бюджетной классификации 3-НДФЛ по возврату из бюджета за обучение, лечение, покупку жилья и т. д.

Типичные ошибки

Ошибка: В платежном поручении неверно указан КБК.

Комментарий: Чтобы помочь ИФНС быстрее определить, где произошла ошибка, нужно отправить заявление с просьбой уточнить платеж, прикрепив платежку с банковской отметкой. Рассмотрев документ, инспекторы учтут неверно перечисленные деньги при погашении недостачи.

Ошибка: В документе указан устаревший КБК.

Комментарий: Изменения в систему КБК вносятся постоянно с целью оптимизировать операции, совершаемые между налоговой и гражданами РФ. Налоговая инспекция рекомендует до начала каждого налогового периода проверять, не было ли изменений. Это поможет избежать ошибок с устаревшими кодами.

Ошибка: ИП указывает КБК, относящийся к налогообложению работника предприятия.

Комментарий: Для НДФЛ, перечисляемого с доходов ИП, существует отдельный код. Для налогообложения работников применяются КБК для НДФЛ с зарплаты сотрудников. Даже если они работают на предпринимателя, здесь это не играет роли.

Итоги

Код бюджетной классификации — это один из реквизитов, указываемых в декларации 3-НДФЛ. При уплате налога в соответствии с декларацией указывается тот же КБК. Ошибка КБК в декларации исправляется путем подачи уточненки, а ошибка КБК в платежном поручении корректируется путем подачи заявления об уточнении платежа.

Источники:

- Налоговый кодекс РФ

- приказ ФНС от 15.10.2021 № ЕД-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.