Коэффициент текущей ликвидности. Формула расчета по балансу

Коэффициент текущей ликвидности (англ. Current ratio) — это отношение высоколиквидных активов, быстрореализуемых активов и медленно конвертируемых к наиболее срочным обязательствам и среднесрочным обязательствам. Данный показатель является одним из трех основных критериев, характеризующих ликвидность предприятия. Ликвидность, как правило, приравнивают к платежеспособности и возможности предприятия (фирмы, компании) продать активы по рыночной цене. Понятие ликвидность происходит от термина ликвидировать, то есть продать. Ликвидность является одним из ключевых понятий финансового анализа и показывает скорость перехода активов в деньги.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Ниже представлена классификация видов активов и пассивов предприятия, используемых для оценки ликвидности.

А1 = Высоколиквидные активы (стр. 1250)

А2 = Быстрореализуемые активы (стр.1230)

А3 = Медленно конвертируемые активы (стр.1220)

—————————————————————

П1 = Самые срочные обязательства (стр.1520)

П2 = Среднесрочные обязательства (стр.1510)

В итоге, аналитическая формула оценки текущей ликвидности имеет следующий вид:

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Что показывает отрицательный показатель текущей ликвидности?

В прямом смысле отрицательным числом величина показателя быть не может – она может быть мала вплоть до одной десятитысячной. Прогрессирующая отрицательная динамика величины говорит о следующем:

- неправильной финансовой политике компании и распределении средств;

- перенасыщенности обязательствами перед кредиторами;

- большом объеме нереализованной продукции;

- о чрезмерных инвестициях;

- наличии большого количества долгов, непогашенных перед компанией.

- вероятной близости банкротства.

Норматив коэффициента текущей ликвидности

Если коэффициент текущей ликвидности больше 2, это говорит о том, что у предприятия оборотных активов больше, чем краткосрочных обязательств с двух кратным покрытием. Предприятие (компания) имеет высокую способность в краткосрочном периоде расплатиться по своим обязательствам (долгам). Нормативное значение текущей ликвидности равное 2 было получены на практике и наиболее часто встречается в отечественных нормативных актах.

В мировой практике оптимальным считается коэффициент в диапазоне от 1,5 до 2,5. Если коэффициент текущей ликвидности меньше 1, то предприятия не может устойчиво расплачиваться с краткосрочными обязательствами. В таблице ниже представлены сравнения отечественных и международных нормативов и уровня платежеспособности предприятия.

| Значения показателя | Нормативы | |

| Российские | Международные | |

| <1 | Критическая платежеспособность | Критическая платежеспособность |

| 1,5-2 | Низкая платежеспособность | Удовлетворительная платежеспособность |

| 2-3 | Удовлетворительная платежеспособность | |

| >3 | Высокая платежеспособность / Возможна нерациональная структура капитала | |

Коэффициент абсолютной ликвидноcти

Наряду с коэффициентом текущей ликвидноcти, аналитики в своей деятельности применяют еще один показатель – коэффициент абсолютной ликвидноcти. Что же это такое?

Коэффициент абсолютной ликвидноcти – это финансовый инструмент, который равняется отношению денежных средств и краткосрочных вложений финансового характера, которые осуществляет компания, к краткосрочным обязательствам (текущему уровню пассивов).

Данными для расчета показателя абсолютной ликвидноcти служит баланс организации (по бухгалтерской форме №1).

На сегодня существует большое количество прикладных программ, позволяющих быстро и просто рассчитать любой коэффициент и сделать вывод о деятельности компании.

Коэффициент абсолютной ликвидноcти показывает, какой процент краткосрочных долгов может быть покрыт за счет денежных ресурсов предприятия и их эквивалентов в виде депозитов, ценных бумаг или других высоколиквидных активов.

Расчеты коэффициента ликвидноcти интересны не только руководству компании, но и прочим (внешним) субъектам:

- инвесторам, которые отслеживают показатель текущей ликвидноcти перед вложением средств;

- поставщикам сырья и комплектующих, которые принимают решение о предоставлении отсрочки по оплате;

- банкирам, которые ищут гарантии возврата краткосрочных кредитных средств, выданных предприятию.

Коэффициент абсолютной ликвидноcти рассчитывается по следующей формуле: Клт=(денежные ресурсы + краткосрочные вложения финансового характера)/ текущий уровень обязательств.

В зарубежном финансовом анализе предприятий применяется нормативное ограничение на показатель абсолютной ликвидноcти. Так, нормативное ограничение Клт составляет 0,2. Это означает, что каждый день фирма должна быть способна выплачивать не меньше 20% от суммы краткосрочных финансовых обязательств.

Точного обоснования данного нормативного значения не существует, однако, большинство российских расчет показателя абсолютной ликвидноcти. Таким образом, свидетельством нормальной деятельности предприятия является тот факт, что величина собственных денежных средств должна покрывать 20% текущих (краткосрочных) пассивов. Однако, для некоторых отечественных компаний, учитывая неоднородность структуры краткосрочной задолженности, показатель Клт должен составлять не менее 0,5.

Трудоемкость помогает максимально точно определить соотношение затрат сил и времени. Трудоемкость — формула расчета и нормативы удельного индекса, читайте внимательно.

Возможно, эта информация будет для вас полезной: расчет среднесписочной численности работников и штрафы за непредоставление документа в налоговую службу.

Сравнение коэффициента текущей ликвидности с другими показателями ликвидности

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Помимо коэффициента текущей ликвидности в практике финансового анализа часто используют коэффициент быстрой ликвидности и коэффициент абсолютной. Они показывают способность предприятия погасить свои долговые обязательства быстрореализуемыми и высоколиквидными видами активов.

Так коэффициент абсолютной ликвидности показывает способность предприятия погасить свои долги за счет максимально ликвидных активов (деньги и краткосрочные финансовые вложения). То есть данный показатель показывает максимальную скорость, с которой предприятие может расплатиться с кредиторами (и другими заемщиками).

Коэффициент быстрой ликвидности показывает способность предприятия расплатиться по своим долгам с использования не только высоколиквидных активов, но и быстрореализуемых – это краткосрочная дебиторская задолженность.

На схеме ниже показано отличие между коэффициентами ликвидности ↓

Что понимается под ликвидностью баланса

Под термином «ликвидность компании» принято понимать ее платежеспособность, т.е. способность своевременно погашать текущие обязательства. Наверняка вы слышали понятие «ликвидные активы». Это активы, способные быстро превращаться в деньги. Под ликвидностью баланса понимается уровень покрытия обязательств активами, т.е. насколько оборотные средства превышают кредиторку. Именно поэтому рассматриваемый нами сегодня показатель иногда называют коэффициентом покрытия.

Некоторые экономисты при расчете индикатора учитывают сумму всех обязательств. Это не совсем правильно – коэффициент текущей ликвидности показывает соотношение текущих обязательств и оборотных активов. Что касается долгосрочной кредиторской задолженности, то в случае неблагоприятных обстоятельств для компании эти долги можно будет погасить, реализовав внеоборотные активы (т.е. основные средства).

Таким образом, коэффициент текущей ликвидности – это показатель платежеспособности предприятия на текущий момент. Он рассчитывается на основании данных по краткосрочным обязательствам и оборотным средствам.

Как рассчитать коэффициент текущей ликвидности по отрасли?

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

На нормативные значения также влияют среднеотраслевые значения коэффициента текущей ликвидности. Приведем алгоритм расчета показателя текущей ликвидности по любой отрасли.

В различных отраслях может быть различные значения коэффициента. Для расчета среднеотраслевых значений используют коды ОКВЭД (Классификатор видов деятельности). По ним группируют предприятия, занимающиеся одним видом деятельности, рассчитывают по ним значения коэффициента и усредняют.

Например, возьмем предприятия нефтегазовой отрасли, предприятия будут иметь следующие виды деятельности.

| Виды деятельности: | Нефтегазовая промышленность, Нефтепродукты — продажа, транспортировка, Нефть и газ — добыча |

Помимо выбора предприятий по единому коду ОКВЭД, следует также отобрать компании по размеру, для этого используем показатель «Объем выручки от продаж». Это делается для того чтобы сделать как можно более однородную выборку для анализа.

| Объем выручки от продаж (млн. руб.) | Классификация предприятия по размеру |

| < 60 млн. | Микропредприятия |

| 60 – 400 млн. | Малые предприятия |

| 401 – 1000 млн. | Средние предприятия |

| > 1000 млн. | Крупные предприятия |

Формула расчета коэффициента текущей ликвидности по отрасли следующая:

Коэффициент текущей ликвидности отрасли = Коэффициенты текущей ликвидности предприятия (по одному коду ОКВЭД и Объем выручки) / Количество предприятий

По всем аналогичным предприятиям по выбранному коду ОКВЭД и размеру рассчитывается коэффициент текущей ликвидности и делается среднеарифметическое усреднение. Для проведения такого анализа отлично подходит информационная система анализа данных – СПАРК. Для повышения точности можно присваивать различные весовые коэффициенты для различных групп предприятий.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Методики оценки финансового состояния с использованием показателя текущей ликвидности

Основные методики оценки с участием коэффициента:

- Модель Селезневой-Ионовой. Методика направлена на сравнение фактических показателей с нормативом, обнаружение прибыльности активов с точки зрения их чистого дохода, а также общую оценку управления компанией.

- Модель Сайфуллина-Кадыкова. Схожа с предыдущей, может быть верна для анализа финансового статуса компаний различных отраслей и величины. Также рассчитывается успешность продаж и оборота собственного бюджета.

- Модель Постюшкова. Подходит для оценки прогнозирования разорения предприятия с дальностью предсказания состояния до полугода.

Пример анализа коэффициента текущей ликвидности для ОАО «Транснефть» и отрасли

Значения показателя текущей ликвидности на 2009 год для предприятия ОАО «Транснефть» равняется 3,48, что по общим нормативам достаточно высоко. Сравним предприятие с аналогичными предприятиями, имеющими схожий вид деятельности и размер.

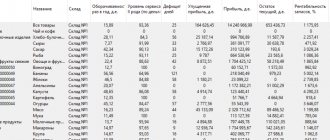

Вид деятельности ОАО «Транснефть» — Нефтегазовая промышленность, Нефтепродукты — продажа, транспортировка, Нефть и газ — добыча. Для ОАО «Транснефть» выручка от продаж превышает 1000 млн. руб. Итоговый расчет среднеотраслевого значения показателя представлены в таблице ниже.

Было рассчитано значение текущей ликвидности для аналогичных предприятий, которое составило 2,76. Как мы видим, ОАО «Транснефть» имеет более высокую платежеспособность по отношению к среднему по отрасли. Это говорит о хорошем финансовом состоянии данной компании.

Пример сравнения коэффициента текущей ликвидности предприятия с отраслью

| Наименование показателя | Значение показателя компании | Значение показателя для ОКВЭД: Транспортирование по трубопроводам нефти и нефтепродуктов, Объем выручки компаний более 10000 млн. руб. | |

| По России | Город Москва | ||

| Коэффициент текущей ликвидности | 3,48 | 2,76 | 3,05 |

Помимо сравнения с среднеотраслевым значением показателя текущей ликвидности можно сравнить его с показателем для выбранного региона, например г. Москва, как одного из лидирующих регионов России.

Коэффициенты ликвидности на примере ООО «Т2 МОБАЙЛ»: анализ и оценка

Основным видом деятельности ООО «Т2 МОБАЙЛ» является деятельность в области связи на базе беспроводных технологий. На основании бухгалтерского баланса из базы данных Федеральной службы государственной статистики рассчитаем коэффициенты ликвидности предприятия за 2017-2018 гг.

Таблица 2 – Расчёт коэффициентов ликвидности ООО «Т2 МОБАЙЛ»

| Показатель | 2017 | 2018 | Измене- ние | Темп роста, % |

| Денежные средства, тыс. руб. | 1012750 | 339186 | -673564 | 33 |

| Финансовые вложения, тыс. руб. | 0 | 44519 | 44519 | Х |

| Дебиторская задолженнсть, тыс. руб. | 8344749 | 10524571 | 2179822 | 126 |

| Запасы, тыс. руб. | 1009503 | 524913 | -484590 | 52 |

| Налог на добавленную стоимость, тыс. руб. | 234215 | 200262 | -33953 | 86 |

| Прочие оборотные активы, тыс. руб. | 1473026 | 983495 | -489531 | 67 |

| Итого оборотные активы, тыс. руб. | 12074243 | 12616946 | 542703 | 104 |

| Заемные средства | 13391017 | 14617288 | 1226271 | 109 |

| Кредиторская задолженность | 22402760 | 31099825 | 8697065 | 139 |

| Итого текущие обязательства, тыс. руб. | 35793777 | 45717113 | 9923336 | 128 |

| Коэффициент текущей ликвидности | 0.34 | 0.28 | -0.06 | 82 |

| Коэффициент быстрой ликвидности | 0.30 | 0.26 | -0.04 | 86 |

| Коэффициент абсолютной ликвидности | 0.03 | 0.01 | -0.2 | 30 |

Наглядно ситуация с ликвидностью показана на рисунке ниже:

В результате анализа установлено следующее. Значения всех коэффициентов ликвидности ООО «Т2 МОБАЙЛ» и в 2022, и в 2022 гг. ниже нормативных. Причем в 2022 году все показатели снизились по сравнению с 2022 г. Так, коэффициент текущей ликвидности, уменьшился на 0,06 пункта (с 0,34 до 0,28), коэффициент быстрой ликвидности — на 0,04 пункта (с 0,30 до 0,26), коэффициент абсолютной ликвидности — на 0,02 пункта (с 0,03 до 0,01). Такие результаты доказывают неплатежеспособность предприятия.

Факторный анализ коэффициента текущей ликвидности

Изучив динамику коэффициентов, необходимо оценить факторы их изменения. Это необходимо для того, чтобы выявить основные причины ухудшения или улучшения финансового положения предприятия и обосновать возможные варианты управленческих решений. Одним из наиболее широко распространенных методов факторного анализа является способ цепной подстановки. Данный способ является универсальным, так как используется во всех типах факторных моделей.

Факторный анализ способом цепной подстановки проведем на примере коэффициента текущей ликвидности. Данные для анализа и сам факторный анализ представлены в таблице ниже:

Таблица 3 – Факторный анализ коэффициента текущей ликвидности

| Показатель | Условное обозначение | Т0 | Т1 | ± | % |

| Коэффициент текущей ликвидности | КТЛ | 0.34 | 0.28 | -0.06 | 82 |

| Денежные средства, тыс. руб. | ДС | 1012750 | 339186 | -673564 | 33 |

| Финансовые вложения, тыс. руб | ФВ | 0 | 44519 | 44519 | Х |

| Дебиторская задолженность, тыс. руб. | ДЗ | 9817775 | 11508066 | 1690291 | 117 |

| Запасы, тыс. руб. | З | 1243718 | 725175 | -518543 | 58 |

| Заемные средства, тыс. руб. | Кр | 13391017 | 14617288 | 1226271 | 10 |

| Кредиторская задолженность, тыс. руб. | КЗ | 22402760 | 31099825 | 8697065 | 139 |

| Факторные расчеты: | |||||

| КТЛ0= ДС0+ФВ0+ДЗ0+З0)/(Кр0+КЗ0) | 0.34 | ||||

| КТЛусл1=ДС1+ФВ0+ДЗ0+З0)/(Кр0+КЗ0) | 0.32 | ||||

| КТЛусл2=ДС1+ФВ1+ДЗ0+З0)/(Кр0+КЗ0) | 0.32 | ||||

| КТЛусл3=ДС1+ФВ1+ДЗ1+З0)/(Кр0+КЗ0) | 0.37 | ||||

| КТЛусл4=ДС1+ФВ1+ДЗ1+З1)/(Кр0+КЗ0) | 0.35 | ||||

| КТЛусл5=ДС1+ФВ1+ДЗ1+З1)/(Кр1+КЗ0) | 0.34 | ||||

| КТЛ1=ДС1+ФВ1+ДЗ1+З1)/(Кр1+КЗ1) | 0.28 | ||||

| Изменение Ктл за счёт факторов: | |||||

| денежных средств: КЛусл1 — КТЛ0 | -0.02 | ||||

| финансовых вложений: КТЛусл2 — КТЛусл1 | 0.00 | ||||

| дебиторской задолженности: КТЛусл3 — КТЛусл2 | 0.05 | ||||

| запасов: КТЛусл4 — КТЛусл3 | -0.01 | ||||

| краткосрочных кредитов: КТЛусл5 — КТЛусл4 | -0.01 | ||||

| кредиторской задолженности: КТЛ1 — КТЛусл5 | -0.07 | ||||

| Баланс отклонений | -0.06 |

Т0 — 2022 год. Т1 — 2022 год. В состав «Дебиторская задолженность» входит стр. 1230 и стр. 1260. В состав «Запасы» входит стр. 1210 и стр. 1220. В состав «Кредиторская задолженность» входит стр. 1520 и стр. 1550.

Таким образом, коэффициент текущей ликвидности в 2022 году по сравнению с 2022 уменьшился на 0,06 пункта и составил 0,28 против 0,34 в 2022 г. Это изменение явилось результатом следующих факторов:

- уменьшения суммы денежных средств на счете предприятия -0,02

- увеличения дебиторской задолженности +0,05

- уменьшения запасов -0,01

- увеличения суммы краткосрочных кредитов -0,01

- увеличения кредиторской задолженности -0,07

Итого: -0,06

На рисунке ниже представлены факторы изменения анализируемого показателя. Факторы, указанные в желтых ячейках (изменение текущих активов и изменение текущих обязательств), – это факторы первого порядка. В зеленых и оранжевых ячейках – факторы второго порядка, влияющие на изменение текущих активов и текущих обязательств соответственно.

Коэффициенты ликвидности предприятий Российской Федерации и телекоммуникационной отрасли

Коэффициенты ликвидности для предприятий РФ и телекоммуникационной отрасли за 2017-2018 гг. были рассчитаны на основании данных бухгалтерской отчетности, содержащейся в базе данных Федеральной службы государственной статистики Российской Федерации . Сопоставим показатели ликвидности ООО «Т2 МОБАЙЛ» с этими показателями.

Таблица 4–Коэффициенты ликвидности ООО «Т2 МОБАЙЛ», предприятий РФ и телекоммуникационной отрасли и в 2017 г.

| Показатель | Коэффициент текущей ликвидности | Коэффициент быстрой ликвидности | Коэффициент абсолютной ликвидности |

| Все предприятия РФ | 1.37 | 1.02 | 0.11 |

| Все предприятия отрасли | 1.57 | 1.24 | 0.17 |

| ООО «Т2 МОБАЙЛ» | 0.34 | 0.3 | 0.03 |

Таблица 5–Коэффициенты ликвидности ООО «Т2 МОБАЙЛ», предприятий РФ и телекоммуникационной отрасли и в 2018 г.

| Коэффициент текущей ликвидности | Коэффициент быстрой ликвидности | Коэффициент абсолютной ликвидности | |

| Все предприятия РФ | 1.44 | 1.05 | 0.12 |

| Все предприятия отрасли | 1.64 | 1.28 | 0.18 |

| ООО «Т2 МОБАЙЛ» | 0.28 | 0.26 | 0.01 |

На рисунке ниже показана ситуация с ликвидностью для ООО «Т2 МОБАЙЛ», предприятий РФ и отрасли в 2017-2018 гг.

Сопоставление коэффициентов ликвидности ООО «Т2 Мобайл», предприятий РФ и телекоммуникационной отрасли показало следующее. Все показатели ликвидности ООО «Т2 МОБАЙЛ» ниже нормативных значений, а также аналогичных показателей для предприятий РФ и предприятий телекоммуникационной отрасли.

Коэффициенты ликвидности ООО «Т2 МОБАЙЛ» и его ближайших конкурентов

Ближайшими конкурентами ООО «Т2 МОБАЙЛ» являются ПАО «Мобильные телесистемы» и ПАО «Вымпел-коммуникации». Сравним показатели коэффициентов ликвидности анализируемого предприятия с аналогичными показателями конкурентов. Расчёты произведены на основании данных бухгалтерской отчетности предприятий, содержащейся в базе данных Федеральной службы государственной статистики Российской Федерации.

Таблица 6– Коэффициенты ликвидности ООО «Т2 МОБАЙЛ» и его ближайших конкурентов в 2022 г.

| Показатель | Коэффициент текущей ликвидности | Коэффициент быстрой ликвидности | Коэффициент абсолютной ликвидности |

| ООО «Т2 Мобайл» | 0.34 | 0.3 | 0.03 |

| ПАО «Мобильные телесистемы» | 0.67 | 0.64 | 0.44 |

| ПАО «Вымпел-коммуникации» | 1.38 | 1.32 | 0.75 |

Таблица 7– Коэффициенты ликвидности ООО «Т2 МОБАЙЛ» и его ближайших конкурентов в 2022 г.

| Показатель | Коэффициент текущей ликвидности | Коэффициент быстрой ликвидности | Коэффициент абсолютной ликвидности |

| ООО «Т2 Мобайл» | 0.28 | 0.26 | 0.01 |

| ПАО «Мобильные телесистемы» | 0.78 | 0.75 | 0.58 |

| ПАО «Вымпел-коммуникации» | 0.93 | 0.78 | 0.41 |

На рисунке ниже наглядно показана динамика изменения показателей ликвидности.

В результате анализа установлено следующее. Значение коэффициента текущей ликвидности ООО «Т2 МОБАЙЛ» не достигает нормативного значения на всем протяжении анализируемого периода. Причем в 2022 году значение показателя ухудшилось с 0,34 до 0,28. Что свидетельствует об отсутствии у предприятия средств для покрытия текущих обязательств. Значение коэффициента текущей ликвидности ООО «Т2 МОБАЙЛ» ниже аналогичных показателей всех предприятий – конкурентов. Причем коэффициенты текущей ликвидности конкурентов также ниже норматива как в 2022, так и в 2022 гг.

Значение коэффициента быстрой ликвидности анализируемого предприятия ниже нормативного значения и аналогичных показателей предприятий – конкурентов как в 2022, так и в 2022 гг. В то время как значения показателей конкурентов в основном соответствуют нормативному.

Такой же вывод можно сделать и при сравнении коэффициента абсолютной ликвидности. Коэффициент абсолютной ликвидности ООО «Т2 МОБАЙЛ» гораздо ниже нормативного значения и аналогичных коэффициентов конкурентов как в 2022, так и в 2022 гг. При этом коэффициенты абсолютной ликвидности предприятий – конкурентов либо соответствуют, либо выше норматива.

Прогнозирование коэффициента текущей ликвидности

Точечный расчет коэффициента текущей ликвидности не может в полном объеме охарактеризовать состояние предприятия. Поэтому необходимо проводить анализ динамики изменения показателя за несколько отчетных периодов. Это позволяет спрогнозировать его дальнейшее изменение. На рисунке ниже показа динамика изменения коэффициента текущей ликвидности и сделан прогноз на основе линейной регрессии.

Динамика изменения коэффициента текущей ликвидности для ОАО «Транснефть»

Как мы видим, наблюдается повышающийся тренд изменения показателя текущей ликвидности. Это говорит о благоприятных программах финансового оздоровления предприятия, когда в 2007 году показатель был меньше 0,5, что не соответствует нормативам, тогда как на 2010 год он выше нормативного значения (равен 2,1).

Сущность понятия «коэффициенты ликвидности»

Коэффициент ликвидности – это относительный показатель, выраженный в долях единиц или процентах. Он получается в результате деления одного абсолютного показателя на другой абсолютный показатель.

Расчет коэффициентов ликвидности производят на основе бухгалтерского баланса предприятия. Для этого отдельные группы активов поэтапно сопоставляют с краткосрочными пассивами. И тем самым определяют способность предприятия погашать текущую задолженность за счет имеющихся текущих активов.

Относительные показатели ликвидности анализируемого предприятия можно сравнивать:

- с общепринятыми нормами для оценки степени риска и прогнозирования банкротства

- с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности

- с аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия

Ответы на часто задаваемые вопросы про расчет показателей ликвидности

Вопрос: Какой показатель ликвидности наиболее точно характеризует степень платежеспособности компании, которая является частью холдинговой группы?

Ответ: Желательно выявить уровень платежеспособности по значениям показателя абсолютной ликвидности. При этом при вычислении значения коэффициента ликвидности не нужно принимать во внимание суммы внутренней дебиторской и кредиторской задолженности.

Вопрос: Учитываются ли неликвидные запасы при вычислении значения коэффициента текущей ликвидности?

Ответ: Нет, неликвидные запасы принимать во внимание не стоит.

Рынок

Ликвидность есть не только у отдельных компаний или банков, но и у целых рынков — ценных бумаг, услуг и так далее. У рынка будет высокая ликвидность, если на нём регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причём таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

Читайте подробнее на эту тему: Абсорбирование ликвидности или как Центробанк регулирует ликвидность рынка.

Что значит ликвидный?

Чем легче обменять товар на деньги, тем более ликвидным он считается. Понятие ликвидности вообще не существует отдельно, оно всегда рядом с каким-либо предметом. Например, промышленные швейные машины имеют низкую ликвидность – потому что их сложно быстро продать по реальной стоимости. А продукты питания, такие как мясо, рыба или яйца реализовать легко, у них высокая ликвидность.

Или другой забавный пример. «Айфоны» очень популярны, их легко продать, а значит они имеют хорошую ликвидность.

- Высоколиквидный – легко быстро продать по рыночной стоимости (вклады, акции, облигации).

- Низколиквидный – сложно продать, нужно долго ждать покупателя (недвижимость, бизнес, товары). Если сравнивать любой товар с ценными бумагами, то все эти айфоны тоже относятся к низколиквидным. Потому что продать облигацию намного быстрее чем айфон.

А теперь самое важное:

Ликвидность есть у любого актива.

В переводе с финансового языка – у любого ценного имущества.

Расчет показателей ликвидности (абсолютная ликвидность)

Коэффициент абсолютной ликвидности — не нашедший признания на западе экономический показатель, показывающий, платежеспособно предприятие, или нет, а именно способна ли компания расплачиваться по долгам, срок погашения которых составляет менее чем 1 год.

Вычисление показателя абсолютной ликвидности производится путем деления суммы имеющихся у компании денежных средств и финансовых вложений, осуществленных на короткий срок, на сумму всех обязательств со сжатым сроком исполнения:

Важно! В составе активов, участвующих в приведенной выше формуле расчета абсолютной ликвидности, подлежат учету лишь деньги и близкие к по сути своей к денежным средствам активы.

Опираясь на сведения нормативных актов, касающихся российских предприятий, нормативным значением показателя абсолютной ликвидности является значение от 0,2 и выше.

Деньги

Ликвидность у денег максимальная. Деньги – это тоже актив. Их всегда можно обменять на любой материальный эквивалент. Кроме случаев, когда они теряют своё значение: во времена оккупации, переворотов, гиперинфляции, конфискационных реформ и прочих форс-мажорных обстоятельств. Тогда ликвидность сохраняют валюты других государств или деньги нового государства.

Например, утратили свою ликвидность рубли СССР, взамен появились новые деньги РФ. При гиперинфляции начала 90-х ликвидность новых денег ослабла. Люди старались как можно быстрее купить на них любой товар, который дорожал каждую неделю. Надёжной валютой с высокой ликвидностью после отмены советской статьи УК об уголовной ответственности за валютные операции стал доллар США.

Изменение ликвидности денег также напрямую связано с инфляцией: цены на товары растут одновременно с падением покупательной способности национальной валюты.

Ликвидность банка

Ликвидность банка – это его способность быстро и своевременно выполнить любые принятые на себя обязательства. Такой возможностью обладают банки, имеющие высоколиквидные вложения и резервы. При этом в качестве резервов могут выступать разные активы, например, акции и облигации.

Перефразируя простыми словами, банк не может выдавать кредиты всем без разбора, рассчитывая только на имеющиеся активы и средства собственных вкладчиков. Так как у банка должны быть свободные средства, которыми они погашают свои срочные обязательства. А также у банка должен быть капитал, который позволит эти вклады возвратить, если их затребуют раньше.

Поэтому банковские организации регулируются Центробанком. В случае если нормативы банком не соблюдаются, Центробанк штрафует кредитную организацию и выносит предупреждение. А если, это не поможет избежать следующих нарушений, то вообще лишает лицензии.