Законодательные нормы

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Справка 2-НДФЛ обязывает работодателя предоставлять данные о заработной плате работников в соответствии со ст.24 НК РФ.

В текущем году в налоговом и бухгалтерском учёте произошло множество изменений, одним из них стала смена бланка по справке 2-НДФЛ.

Также на основании приказа МВ-7-11/820 Федеральной налоговой службы было введено четыре новых кодовых значения на доход и одно на вычет.

Приказ ФНС России от 24.10.2017 N ММВ-7-11/[email protected]

Произошли нововведения, связанные со сдачей отчётности, которую теперь придётся предоставлять в 2 этапа по удержанному и неудержанному налогу.

За несвоевременную сдачу или предоставление недостоверной информации Налоговый Кодекс предусматривает применение штрафов как на организацию, так и на должностное лицо.

Оформление доверенности

Ситуация осложняется в случае, когда в компании работает большое количество человек. Это может быть и 500, и 5000 сотрудников. Кто подписывает справку 2-НДФЛ? Снова руководитель. Но в таком большом объеме сделать это невозможно физически. В этом случае директор предприятия должен выбрать уполномоченного представителя для подписания справок. И это может быть сразу несколько человек. Тот, кто подписывает 2-НДФЛ, должен иметь соответствующую доверенность. Кроме того, следует оформить специальный приказ руководителя, где перечисляются все уполномоченные лица. В самой справке необходимо делать отметку, что подпись ставит не сам налоговый агент, а уполномоченный представитель, а также указать реквизиты соответствующей доверенности и приказа.

***

Справка 2-НДФЛ — это документ, относящийся к отчетности, а значит, к его оформлению нужно подходить очень тщательно. Если при подписании или указании данных будет допущена ошибка, то проблемы возникнут не только при проверке справки налоговыми инспекторами, но и с сотрудниками, которым был выдан документ. Внимательность — главный помощник бухгалтера при подготовке таких справок.

Сущность документа

Документ представляет собой форму отчётности, в которой отображаются доходы, полученные сотрудником, и суммы налогов, уплаченные за него.

Стандартно 2-НДФЛ формируется за отчётный год, за полгода или по факту увольнения. Но каждый работник имеет право получить её по требованию в любое время.

Форма заполняется на утверждённом законодательством РФ образце, который периодически меняется, поэтому прежде чем делать справку следует убедиться, что бланк актуален.

Бланк справки 2-НДФЛ

Кто формирует?

Обычно оформлением справки занимается отдел бухгалтерии на предприятии.

По требованию сотрудника организация обязана выдать справку в срок до 3 рабочих дней.

На территории страны существуют фирмы, предлагающие предоставление справки за определённую плату.

Прежде чем обращаться к услугам таких компаний, важно знать, что даже малейшие ошибки могут привести к тому, что документ будет забракован, допустим, при предоставлении в банк для получения займа, либо при обращении в социальные органы.

Кому выдаётся?

Форма 2-НДФЛ предоставляется работодателем:

- В Федеральную налоговую службу по каждому работнику, который получал заработную плату в организации за прошедший год, в том числе по уволенным и сокращенным. Для правильного отображения дохода в справке применяются регламентированные кодировки дохода.

- Сотруднику по требованию. Просьба может осуществляться в устной форме, письменный запрос не является обязательным. Причём работодатель не имеет права отказать в выдаче, а работник в свою очередь имеет право попросить более одного оригинала.

Стоит учитывать, что письменное заявление о получении формы 2-НДФЛ гарантирует предоставление справки от работодателя в течение 3 дней в отличие от устной просьбы, сроки выполнения которой не регулируются налоговым законодательством РФ.

Из нашей статьи вы узнаете, чем отличается 2-НДФЛ от 3-НДФЛ. За какой период нужна справка 2-НДФЛ? Сроки представлены здесь.

Зачем нужна справка 2 НДФЛ физическому лицу

В большинстве случаев за данной справкой обращаются физические лица, которым необходимо ее предоставить в кредитную организацию для подтверждения платежеспособности заемщика. Информация, которая содержится в справке 2 НДФЛ, помогает банковским сотрудникам принять правильное решение по отношению к потенциальному клиенту. Справка 2 НДФЛ для физических лиц так же может быть запрошена в следующих случаях:

- При оформлении налогового вычета от государства. При оформлении налогового вычета у некоторых категорий граждан могут запросить данную справку, например, у одного из родителей ученика, который обучается в высшем учебном заведении на платной основе;

- В случаях, когда физическое лицо принимает участие в судебных разбирательствах, спорах так же может потребоваться справка о доходах физического лица;

- Справка 2 НДФЛ так же необходима при оформлении пенсии по старости, а так же при опекунстве или усыновлении ребенка для подтверждения своего статуса;

- При увольнении, необходимо взять данную справку, так как при устройстве на новую работу работодателю будут необходимы данные, которые содержаться в справке 2 НДФЛ.;

- При оформлении заграничной визы, некоторые консульства запрашивают данную справку. Но в большинстве случаях им достаточно просто выписки по счету зарплатной карты и справки с места работы;

- При оформлении физическим лицом статуса безработного в центре занятости. От сведений, которые отражены в справке 2 НДФЛ зависит размер пособия по безработице. И справка должна быть предоставлена за последние полгода с последнего места работы.

Кто подписывает справку 2-НДФЛ в 2022 году?

Документальные основания

Справка 2-НДФЛ относится к налоговой документации, а соответственно, круг лиц допущенных к визированию документа определяется на основании закона 402-ФЗ, который гласит о праве подписывать справку как генеральному директору предприятия, так и уполномоченному лицу.

Чтобы с делегированием полномочий на право подписи не возникало проблем, в компании должен быть создан документ в виде приказа, где будут перечислены сотрудники, имеющие полномочие подписывать справки 2-НДФЛ.

Общий порядок

Подписывать документ имеют право исключительно уполномоченные лица, а именно:

- непосредственно работодатель в лице руководителя;

- официально утвержденный сотрудник организации.

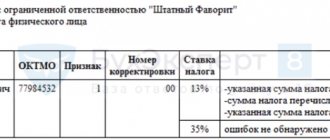

Причём в официальном документе есть специальная графа для отметки об исполнителе, признак 1 – для работодателя, а 2 – для официально утверждённого исполнителя.

Если форма предоставляется в налоговый орган, то дополнительно следует прикрепить подтверждение о том, что ответственное лицо имеет право на действия с документом.

Как правильно подписать

Уполномоченное лицо, наделённое правом подписи, обязуется указать фамилию с инициалами и занимаемую должность в организации.

По доверенности

Доверенность – это документ, с помощью которого директор может делегировать свои полномочия, а именно, передать право подписи.

Документ может выдавать исключительно одно лицо руководящего звена.

Образец доверенности 2022:

Если предприятие по Уставу работает с использованием печати, её необходимо проставить на доверительном документе.

Кто должен и может это сделать?

Генеральному директору (руководителю)

Подписать справку 2-НДФЛ гендиректору организации имеет право уполномоченный сотрудник. Но правила не запрещают руководителю визировать свою справку самостоятельно.

Для сотрудника

Сотруднику организации подписывает справку чаще всего работник отдела бухгалтерии по месту трудоустройства.

Но полномочия имеют все лица, которые допущены к сдаче аналогичной отчётности в ФНС.

Главному бухгалтеру

Главный бухгалтер не всегда имеет право на подписание документа по форме 2-НДФЛ. Соответственно, когда справка визируется для него, полномочия предоставляются исключительно директору или кругу лиц, которые утверждены приказом организации.

У индивидуального предпринимателя (ИП)

У индивидуального предпринимателя отчётность по форме 2-НДФЛ за себя отсутствует.

В случае необходимости он предоставляет годовую декларацию по полученным доходам.

Если у бизнесмена есть наёмный персонал, то в независимости от системы налогообложения он обязан сдавать отчётность и перечислять налог.

Подписывать справки наёмным работникам, которые числятся в штате у предпринимателя, может как сам руководитель, так и уполномоченное лицо, чаще всего в лице главного бухгалтера.

Для банка

Для банка справка по доходам физического лица является главным документом, на основании которого принимается решение для положительного или отрицательного ответа при получении кредита.

Подписывает документ генеральный директор, главный бухгалтер или должностное лицо, наделённое правом визирования документа.

Обязателен ли штрих-код на 2-НДФЛ? Что грозит за отсутствие ИНН в 2-НДФЛ? Об этом — здесь.

Как заполнить 2-НДФЛ иностранцу? Узнайте тут.

Для налоговой

Для налоговой службы форма 2-НДФЛ требуется для проверки доходов по всем сотрудникам и каждому в отдельности.

Составляется справка отделом бухучета, визируется непосредственно руководителем организации либо сотрудником, уполномоченным на право подписи на основании приказа компании.

За налогового агента

За налогового агента по причине отсутствия в результате отпуска или болезни уполномоченного лица форма 2-НДФЛ должна визироваться лицом, утвержденным на основании приказа во время отсутствия первого.

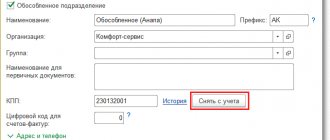

В обособленном подразделении (филиале)

В филиале право подписи на документе 2-НДФЛ имеет как руководитель головного подразделения, так и уполномоченное лицо обособленного.

Если нет главного бухгалтера

Если на предприятии в штате сотрудников нет главного бухгалтера, то зачастую право подписи на документе принадлежит руководителю предприятия.

Кто подписывает 2-НДФЛ для сотрудников

Нередко у персонала компании возникает необходимость в справке 2-НДФЛ. Форма выдается на основании заявления, и, несомненно, подписывается, ведь незаверенный документ не имеет юридической силы.

Кто подписывает справку 2-НДФЛ для сотрудника? Рекомендациями, утвержденными приказом № ММВ-7-11/[email protected] не устанавливается разграничений между справкой, предназначенной в ИФНС и выданной на руки заявителю. Обе они должны быть подписаны или налоговым агентом, или его доверенным лицом.

Таким образом, справка для сотрудника подписывается руководителем компании или же уполномоченным представителем.

Ответственность за нарушения

Налоговый Кодекс предусматривает ответственность за несвоевременно сданную отчётность 2-НДФЛ.

Штраф составляет 200 руб. за каждый документ. То есть если на предприятии работает штат из 20 сотрудников, то руководителю придётся уплатить сумму в 4 тысячи рублей.

Кроме просрочки, карается и недостоверность предоставленных данных. За каждую некорректно заполненную форму налоговый агент рискует заплатить 500 руб. за каждого сотрудника в отдельности.

Стоит отметить! Ошибки, к которым применяются штрафы, связаны не только с суммами расчёта по доходам, но и фактическими сведениями о работнике (прописка, паспортные данные и т.д.).

Отказ от выдачи справки грозит штрафом от 1 до 3 тысяч рублей и применяется к должностному лицу, ответственному за выдачу 2-НДФЛ.

Нововведениями в текущем году стали обновления кодов в справке, а также оформление дополнительного документа в виде реестра справок, по которому составляется отчётность. Но и, конечно же, обновлён бланк по форме 2-НДФЛ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

НДФЛ (налог на доходы физических лиц)

Кто формирует и выдает по запросу справку 2 НДФЛ

В каждой организации в начале года разрабатывается учетная политика, где необходимо уточнить все детали бухгалтерского и налогового учета. Один из важных приложений к ней является приказ о документообороте. Здесь следует четко отразить состав бланков, сроки подачи каждого и ответственных лиц за формирование и представление отчетности.

Как правило, ответственность за налоговую базу и общие сведения в справке 2 НДФЛ возложены на сотрудника, который начисляет заработок. Это объективно, так как именно он отвечает за полноту представляемых данных, и проходящую первичную информацию.

Юридические лица, где в штате есть сотрудники, обязаны:

- Вести учет заработка, полученного работниками;

- удерживать подоходный налог;

- отслеживать числа, когда НДФЛ нужно перечислять в казну;

- отчитываться о начисленных доходах по каждому работнику по форме 2 НДФЛ перед ИМНС и создавать по ним сводный реестр;

- по заявлению сотрудника в трехдневный срок работодатели обязаны сформировать оригинальную справку по месту требования и в нужном количестве.