Кому из ИП можно не платить налог на имущество

Индивидуальные предприниматели расцениваются как физические лица и по такой же схеме они уплачивают налог на имущество. Начиная с 2019 года, ИП вносят платежи только за недвижимость, которая:

- уже относится к жилому фонду – квартиры, дома, дачи, если у строения есть связь с землей;

- нежилые объекты – гаражи, парковочные места;

- любые другие жилые и нежилые готовые строения или те, которые только отстраиваются, но уже зарегистрированы в собственность.

При этом предприниматели на вмененном доходе, патенте или сельхозналоге, не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Те ИП, которые работают на основной системе налогообложения, обязаны платить налог на недвижимость. Также налог платят и предприниматели на упрощенке, если у них есть магазин, торговая площадь или офис, а также помещение для оказания услуг, которое включено в перечень кадастровой недвижимости.

В РФ у предпринимателя 5 вариантов налогообложения при открытии ИП:

- общая система налогообложения – ОСН;

- патентная – ПСН;

- упрощенная – УСН;

- единый налог на вменённый налог – ЕНВД;

- единый сельскохозяйственный налог – ЕСХН.

Если ИП не подавал заявление в налоговую службу на изменение налогового режима, то по законодательству РФ он будет работать по ОСН.

Чтобы уяснить платить или нет ИП налог на имущество, можно руководствоваться таким правилом:

- За недвижимость для работы по патенту, вменёнке или сельхозналогу платить не надо. По упрощёнке надо проверить, относится ли недвижимость к оцененной по кадастровой стоимости или нет. Если нет, то налог ИП не платит, если да – то платит.

- Предприниматели, которые работают по основной системе налогообложения, платят в бюджет налог на недвижимость в обязательном порядке. При этом не важно, включено имущество в кадастровый перечень или нет.

Поэтому налоговый режим и включение в кадастр — определяющие параметры.

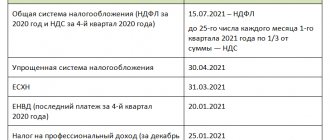

Налоги при УСН

Упрощенцы платят меньше налогов. Это факт. Организации на общей системе вынуждены «расплачиваться» за больший объем бизнеса.

Разберемся, существуют ли налоги, которые никогда не платятся при применении УСН.

Из таблицы видно, что часть налогов, таких как земельный или транспортный налог при УСН, организации обязаны платить наравне со всеми остальными налогоплательщиками. Это связано со спецификой упомянутых налогов — обязанность по их уплате возникает в связи с появлением объекта налогообложения. А наличие транспорта или недвижимости не является обязательным условием для ведения бизнеса. Здесь все равны, послаблений не предусмотрено.

Отдельно стоит отметить НДФЛ и страховые взносы. Их компании, применяющие упрощенную систему налогообложения, также должны уплачивать, как и компании на ОСНО. Такой порядок обусловлен назначением указанных платежей. По НДФЛ организация выступает в качестве налогового агента и не может быть освобождена в принципе. А отсутствие платежей по страховым взносам будет ущемлять права граждан на социальное страхование и обеспечение. Поэтому эти платежи обязательны к уплате для всех юрлиц.

Что означает «условное освобождение»? По таким налогам в общем порядке упрощенцы не являются плательщиками, за исключением особых случаев, упомянутых в НК РФ. Так что организациям на УСН следует все-таки держать руку на пульсе, несмотря на относительное избавление от обязанностей по уплате.

Ниже рассмотрим особенности налогов из категории «условное освобождение» при УСН.

Как доказать, что имущество используется в деятельности ИП

Предпринимателю не надо доказывать, что имущество задействовано в предпринимательской деятельности. Налоговая служба сама установит этот факт в ходе выездных проверок. Для освобождения от уплаты налога в этом случае потребуется:

- подать заявление в свободной форме;

- описать объекты недвижимости, которые задействованы в предпринимательской деятельности;

- указать используемый вариант режима налогообложения.

Предпринимателям, которым положена льгота, не нужно прилагать подтверждающие документы. Такой порядок предусмотрен начиная с 2018 года.

Налогообложение недвижимости

Объекты нежилой недвижимости, а также доходы, полученные в связи с использованием указанного имущества, могут облагаться различными налогами. При этом виды платежей и особенности их взимания не одинаковы для юридических и физических лиц, включая индивидуальных предпринимателей.

Как рассчитать имущественные платежи в УФНС России?

Физические лица, в том числе ИП, платят налог на недвижимое имущество 1 раз в год до 1 декабря следующего года. Например, за 2017 год налог должен быть перечислен до 1 декабря 2022 года.

Расчёт налога производит налоговый орган, а впоследствии направляет владельцам недвижимости уведомление о необходимости уплаты сбора. Определение размера платежа происходит исходя из кадастровой или инвентаризационной стоимости недвижимости. При этом методы расчёта различны в зависимости от применяемой стоимости.

Также дифференцированы и налоговые ставки:

- По категориям нежилых помещений. Согласно пункту 2 статьи 406 НК РФ гаражи, хозяйственные строения в личных подсобных хозяйствах облагаются по ставке 0,1%; офисные, торговые, помещения, объекты общественного питания – 2%; иные помещения – 0,5%.

- По населённому пункту. На основании пункта 3 статьи 406 НК РФ местные представители власти могут обнулить ставки или увеличить их размер до трёх раз.

Формула при применении кадастровой стоимости:

Налог = кадастровая стоимость * ставка.

Пример: Кадастровая стоимость гаража, принадлежащего физическому лицу и находящегося в Санкт-Петербурге, равна 450 тыс. руб. Налоговая ставка в этом городе составляет 0,3%. Ежегодный налоговый платёж равен:

450 тыс. * 0,3% = 1,35 тыс. или 1 350 руб.

На переходный период от инвентаризационной стоимости к кадастровой (в течение 4 лет) предусмотрен особый порядок расчёта налога:

Налог = (налог по кадастровой стоимости – налог по инвентаризационной стоимости) * коэффициент + последняя уплаченная сумма налога по инвентаризационной стоимости.

Коэффициент принимает следующие значения:

- 0,2 в первом году после перехода к кадастровой стоимости;

- 0,4 – во втором году;

- 0,6 – в третьем году;

- 0,8 – в четвёртом году.

Определим сумму налога по данным из первого примера.

Если взять в расчёт, что 2022 год – это третий год перехода к кадастровой стоимости, а последний налоговый платёж по инвентаризационной стоимости равен 1 041 руб., то получится следующая сумма налога:

(1 350 – 1 041) * 0,6 + 1 041 = 1 226,4 руб.

К 2022 году не все регионы отказались от инвентаризационной стоимости (14 субъектов федерации).

Формула для инвентаризационной стоимости:

Налог = инвентаризационная стоимость * ставка * корректирующий коэффициент.

Коэффициент в 2022 году установлен на уровне 1,481.

Пример: Гараж, расположенный в г. Екатеринбурге, имеет инвентаризационную стоимость 240 тыс. руб. Учитывая, что стоимость ниже 300 тыс. руб., налоговая ставка равна 0,1%. Размер налога составит:

240 тыс. * 0,1% * 1,481 = 0,355 или 355 рублей.

Разница в порядке взимания имущественного налога с жилых и нежилых объектов, находящихся в собственности физических лиц, только в размере налоговых ставок. Однако это не всегда так. Например, зачастую ставка по гаражам и жилым домам и квартирам одинаковая. А вот для коммерческой недвижимости процент изъятия выше.

Условия для пенсионеров

Для пенсионеров подпунктом 10 пункта 1 статьи 407 НК РФ предусмотрена льгота в виде освобождения от уплаты имущественного налога при соблюдении следующих условий:

- нежилое имущество не должно использоваться для извлечения прибыли, то есть в предпринимательской деятельности;

- освобождение происходит только в отношении 1 объекта нежилой недвижимости;

- вид льготируемой нежилой недвижимости – гараж или машино-место;

- для получения преференции следует направить в налоговый орган заявление с приложением подтверждающих документов;

- до 1 ноября отправить уведомление о выбранном необлагаемом объекте.

В отношении коммерческой недвижимости пенсионерам льгота не даётся. Соответственно, порядок исчисления и уплаты налога с коммерческой недвижимости, принадлежащей пенсионерам, аналогичен общеустановленному.

Расчет для юрлиц

Юридические лица рассчитывают налог самостоятельно и отчитываются об этом ежеквартально и по итогам года.

Порядок перечисления платежей

Перечисление платежей происходит таким образом:

- авансовые платежи по итогам I, II и III кварталов;

- налог по итогам года.

Конкретные сроки уплаты устанавливаются законами субъектов России. Например, в г. Москве авансовые платежи платятся в течение 30 дней после окончания квартала, а годовой налог – до 30 марта следующего налогового периода.

Расчеты по кадастровой и среднегодовой стоимости

Платежи рассчитываются двумя способами:

- По кадастровой стоимости со ставкой не более 2% (для торговых центров, деловых центров, офисных помещений, помещений, предназначенных для торговли, общественного питания и бытового обслуживания).

- По среднегодовой стоимости со ставкой не более 2,2% (для других нежилых объектов).

Формула с использованием среднегодовой стоимости:

Н = среднегодовая стоимость * ставка – авансовые платежи, где: Авансовые платежи = средняя стоимость за отчётный период * ставка * ¼ .

Отчётными периодами при расчёте налога по среднегодовой стоимости признаются квартал, полугоде, 9 месяцев.

Пример: Предприятие имеет на балансе складское помещение, средняя стоимость которого составляет 1520 тыс. руб. за I квартал, 1480 тыс. руб. за полугодие, 1445 тыс. руб. за 9 месяцев и 1420 тыс. руб. за год.

Расчёт будет выглядеть следующим образом:

- платёж по итогам квартала: 1520 * 2,2% * ¼ = 8,36 или 8360 руб.;

- по итогам полугодия: 1480 * 2,2% * ¼ = 8,14 или 8140 руб.;

- по итогам 9 месяцев: 1445 * 2,2% * ¼ = 7,95 или 7950 руб.;

- по итогам года: 1420 * 2,2% – (8,36 + 8,14 + 7,95) = 6,79 или 6790 руб.

Всего за год предприятием уплачено 31240 руб.

Для кадастровой стоимости применяется тот же принцип, но отчётным периодом являются кварталы. Формула выглядит следующим образом:

Н = кадастровая стоимость * ставка – авансовые платежи.

От чего зависит сумма налога

Регионы самостоятельно устанавливают ставку по налогу на имущество, так как платеж относится к местным. На размер налога влияет цена недвижимости, чем она выше, тем больше сумма оплаты. Самая высокая ставка по России составляет 2%. На сайте налоговой можно узнать, какой процент установлен для определенного объекта. Понадобится ввести тип налога, регион и год, за какой планируется оплата налога за недвижимость.

С начала 2022 года подсчет налога на имущество происходит по кадастровой стоимости. Эту цену определяет не сам владелец или рынок, а государственный орган. Но стоимость не сильно отличается от рыночной. Пересчет кадастровой оценки недвижимости проходит каждые 5 лет. Полученные данные публикуют на сайте Росреестра.

До конца 2022 года в некоторых областях и регионах налог основывали не на кадастровой, а на инвентаризационной стоимости, ее высчитывали по степени износа объекта. Теперь такого нет, и все налоги на недвижимость в РФ подсчитывают единым способом – по цене, которая указана в кадастре.

Ставка по налогу для ИП или же физических лиц будет зависеть от вида объекта, кадастровой стоимости и расположения. Например, для Ярославской области за 2022 год:

| Вид объекта, кадастровая стоимость и месторасположение | Процентная ставка |

| Жилье ценой до 2 млн рублей | 0,10 |

| Жилье от 2 млн до 5 млн рублей | 0,15 |

| Недостроенный жилой дом | 0,15 |

| Жилые дома ценой больше 5 млн рублей | 0,20 |

| Хозпостройки нежилые до 50 кв. м. | 0,15 |

| Жилые комплексы, гаражи, машино-места | 0,15 |

| Объекты, кадастровая стоимость которых превышает 300 млн рублей | 2,00 |

| Прочие объекты | 0,50 |

Подсчитывать, сколько надо заплатить в бюджет, не надо никому. Налоговая присылает письмо, где указан и срок и сумма. ФНС рассылает уведомления один раз в году, оплату также надо проводить одним платежом до 1 декабря следующего года. То есть, при получении письма 1 января 2022 года на оплату налога за 2022 год, его надо внести не позже 01.12.2020 года. Отчитываться отдельной декларацией или писать отчет не надо.

Кадастровая оценка

Итак, кадастровая стоимость является обязательным условием, при котором по объекту начисляется налог на имущество в 2022 году. Она не является константой, то есть может меняться в зависимости от различных факторов. Для определения этой стоимости проводится кадастровая оценка недвижимости.

Какие именно объекты должны быть оценены по кадастровой стоимости в целях налогообложения, указано в статье 378.2 НК РФ. К ним относятся:

- административно-деловые и торговые центры;

- помещения под офисы, для торговли, заведений общественного питания и оказания услуг;

- некоторые типы объектов иностранных юрлиц;

- жилая недвижимость, гаражи, машино-места, дачные дома, хозяйственные постройки на участках под ИЖС или подсобное хозяйство, а также объекты незавершённого строительства.

Это общий список типов объектов. В каждом регионе по решению властей проводится оценка их кадастровой стоимости. В текущем году подавляющая часть российсикх регионов оценивает недвижимость по кадастровой стоимости. Такая оценка может быть проведена как выборочно, так и в отношении всех видов объектов недвижимости. Как пример – администрация субъекта РФ решает провести оценку в отношении всех многоквартирных домов.

После определения кадастровой стоимости издаётся закон о том, что налогообложение объектов должно проводиться на её основе.

Список облагаемых объектов

Перечень объектов, база по которым исчисляется как их кадастровая стоимость, составляется в каждом субъекте РФ на начало года. Его надо разместить на сайте органа исполнительной власти и отправить в региональное УФНС.

Таким образом, бизнес-субъекту на упрощённой системе нужно свериться со списком на сайте администрации своего региона. Если объект в него входит, следовательно, он облагается налогом на недвижимость даже несмотря на применение УСН.

Как подсчитывают налог на имущество для ИП

Если уведомление от ФНС не пришло до октября текущего года, а ИП знает, что должен платить налог на имущество, то лучше запросить повторное уведомление самостоятельно. Или хотя бы проверить начислен налог на недвижимость или нет.

В том случае, если кажется, что в уведомлении налогового органа в сумме платежа допущена ошибка, то ее можно перепроверить на сайте ФНС. Для более четкого понимания как происходит расчет налога, рассмотрим пример:

ИП Ильков, владеет складом в г. Москва, в здании под кадастровым номером 77:09:0001015:1064. При указании в форме объекта недвижимости выберем вид – иное здание, сооружение, строение. После этого укажем, что объект не входит в перечень торгово-офисной недвижимости.

Посчитанная кадастровая стоимость недвижимости 78829968,44 рублей по данным Росреестра. Площадь объекта 2029,6 кв. м. При владении складом в размере 1/202 от общей площади больше 12 месяцев, нулевом налоговом вычете, без льготы и ставке налога в 2% сумма налога составит 7805 рублей.

Таким образом можно проверить любой объект в Российской Федерации. Для поиска кадастрового номера воспользуйтесь публичной картой, где будет достаточно адреса.

Ставки имущественного налога и его расчет

Максимальное значение налоговой ставки (2%) устанавливает НК РФ (п. 1.1 ст. 380, подп. 2 п. 2 ст. 406 НК РФ). Регионы могут ее дифференцировать, привязывая к категории плательщика и виду используемого им имущества.

Фирмы на УСН должны платить авансы по налогу на имущество ежеквартально, если в региональном законе выбран этот порядок уплаты. Сдавать ежеквартальные авансовые расчет больше не нужно.

Величину авансового платежа определяют как произведение кадастровой стоимости имущества и ставки налога, разделенное на 4 (п. 4 ст. 382 НК РФ). Тем самым устанавливается сумма налога за квартал.

Если недвижимость организации является составной частью здания, то первоначально нужно уточнить, какой процент составляет занимаемая фирмой площадь по отношению ко всей облагаемой площади. Тогда полученный результат должен быть умножен на уменьшающий коэффициент пропорционально занимаемой площади.

Для объектов, находящихся в собственности неполный год (квартал), в расчете налога применяется коэффициент, учитывающий число полных месяцев владения в расчетном периоде. С 2016 года за полный принимается месяц, в котором объект возник у налогоплательщика не позже 15 числа или исчез после 15 числа (п. 5 ст. 382 НК РФ).

Правильно рассчитать налог на имущество вам поможет наша статья «Пошаговая инструкция по расчету налога на имущество с кадастровой стоимости».

Как спецрежимнику заполнить декларацию по налогу на имущество, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Каким предпринимателям положена льгота

Сумма налога на имущество для ИП зависит от льгот, которые положены собственнику. Их предоставляют пенсионерам, инвалидам, дачникам с участком до определенного размера. Каждый регион сам дополняет федеральный список льготников, поэтому он может быть в разы длиннее. Например, в него могут быть включены неполные или многодетные семьи. Но, в общем государственный перечень категорий граждан кому положены льготы на уплату налога за недвижимость выглядит так:

| Не платят вообще | Платят 50% |

| Герои СССР | Собственники дач размером до 50 кв. м. |

| Герои РФ | |

| Обладатели орденов Славы трех степеней | |

| Участники и ветераны ВОВ | |

| Семьи погибших военных | |

| Военнослужащие-пенсионеры | |

| Инвалиды с детства и инвалиды-детства | |

| Ликвидаторы ЧАЭС | |

| Воины афганцы | |

| Пенсионеры по возрасту | |

| Владельцы недвижимости, которую используют под творческие студии, библиотеки, музеи |

Если ИП попадает под одну из льготных категорий, то он может представить документы в ФСН, если ему была ошибочно насчитана сумма.

Основанием для пересчета суммы налога на имущества могут быть:

- ошибочные данные о собственнике;

- выставленная сумма налога, где не учтены льготы.

При обосновании предпринимателем допущенной ошибки налоговая инспекция:

- обнулит сумму и пени, которые содержали ошибку;

- сформирует новое уведомление и поместит его в личный кабинет налогоплательщика.

Если ИП не пользуется личным кабинетом налогоплательщика как физическое лицо, то ему придет новое уведомление на почтовый адрес. По законодательству ФНС может выставлять счет к уплате налога на имущество налогоплательщикам физлицам, если по каким-либо причинам плательщик не был к нему привлечен ранее, в течение 3-х лет. Кроме того налог за этот же налоговый период может быть пересчитан как в сторону уменьшения, так и в сторону увеличения по НК РФ.

Что нового

Обратите внимание!

В 2022 году декларацию по налогу на имущество организаций за 2020 год подается на новом бланке. Форма утверждена приказом ФНС России от 14.08.2019 № СА-7-21/[email protected], в которой были внесены изменения приказом от 09.12.2020 № КИ-7-21/[email protected]

Ниже перечислены другие относительно новые изменения, связанные с налогом на недвижимости юридических лиц — они вступили в силу с 2020 года:

- раньше налогом облагался объект недвижимости, который числился на балансе компании в качестве основных средств, теперь это условие отменено;

- теперь по кадастровой стоимости считается налоговая база таких типов недвижимости, как гаражи, машино-места, объекты незавершенного строительства, жилые строения, садовые дома и другие объекты, полный список которых приведен в пункте 1 статьи 378.2 НК РФ;

- отменена сдача авансовых отчетов.

Поручить сдачу отчётности специалистам

Какие ИП обязаны платить налог на имущество

Предприниматель обязан платить налог при выполнении двух условий:

- Он собственник имущества. Если объект используется по договору аренды, то арендатор платить налог на недвижимость не должен.

- Недвижимость расположена на территории РФ. Если объект расположен в другой стране и ИП им владеет на законных основаниях того государства, то платить налог в бюджет РФ он не обязан.

При этом ИП платит налог, если он работает по ОСНО независимо от использования имущества – в личных или предпринимательских целях. Если объекты переданы в аренду, за них также должен платить налог предприниматель-собственник, если он работает на ОСНО, а не арендатор. И даже если предприниматель отдаст собственность в безвозмездное пользование, он все равно будет платить налог на недвижимость.

5 / 5 ( 1 голос )

Об авторе

Клавдия Трескова – эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Итоги

Начиная с 01.01.2015 ИП на упрощенке по некоторым объектам приобрели обязанность по оплате налога на имущество от кадастровой стоимости. Расчет такого налога осуществляет ИФНС. До 2015 года налогом на имущество ИП был обременен, только если он работал на ОСНО, применение же любого из спецрежимов позволяло ему не платить этот налог.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Комментарии: 31

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Алексей

04.02.2022 в 18:38 Добрый день 1) Можно ли запросить пересчет налога за прошлые годы, например за последние 3 года при условии, предоставления документов на право собственности и ведения деятельности ИП на УСН в этот период в этом помещении? 2) Важно ли, что бы в регистрационных документах (например в выписке из ЕГРН) было собственником указано именно ИП или достаточно владельцем быть физ. лицу без указания ИП при том, что ИП у него тоже есть?

Ответить ↓ Анна Попович

06.02.2022 в 11:26Уважаемый Алексей, на каких основаниях вы планируете произвести пересчет налогов? Во многом от этого будет зависеть наш дальнейший ответ.

Ответить ↓

04.02.2022 в 00:50

Добрый день. 1) Можно ли запросить пересчет налога за прошлые годы, например за последние 3 года при условии, предоставления документов на право собственности и ведения деятельности на УСН в этот период в этом помещении? 2) Важно ли, что бы в регистрационных документах (например в выписке из ЕГРН) было собственником указано именно ИП или достаточно владельцем быть физ. лицу без указания ИП?

Ответить ↓

- Анна Попович

04.02.2022 в 23:30

Уважаемый Алексей, вернуть переплату за предыдущие годы вы уже не сможете. Вам достаточно быть владельцем недвижимости, которая: — используется в предпринимательской деятельности; — входит в список объектов, база по которым исчисляется как кадастровая стоимость.

Ответить ↓

01.02.2022 в 17:25

Я как физлицо имею в собственности недвижимое имущество-земля с/х назначения 100га. и нежилые помещения-пять корпусов бывшего свино-комплекса реконструированные под овощехранилища. В январе 2022г. Я открыл ИП (УСН 15% (+) (-))и буду использовать принадлежащей мне в собственности-недвижимое имущество и нежилые объекты недвижимости в своей предпринимательской деятельности-выращивать зерновые культуры,хранить зерно,с/х технику,с/х оборудование,содержать животных. 1-Могу ли Я использовать принадлежащей мне в собственности-недвижимое имущество и нежилые объекты недвижимости в своей индивидуальной предпринимательской деятельности? 2-Нужно ли мне писать заявление о том,что Я,как индивидуальный предприниматель собираюсь использовать недвижимое имущество принадлежащее физическому лицу.При этом физ.лицо и индивидуальный предприниматель-это одно лицо. 3-Какой налог на имущество Я буду платить? 4-Есть ли налоговые льготы?

Ответить ↓

- Анна Попович

03.02.2022 в 01:23

Уважаемый Олег, ФНС России открыла для налогоплательщиков бесплатный общефедеральный телефонный номер единого Контакт-центра — 8800-222-22-22. Вы можете обратиться за бесплатно консультацией к профильному специалисту.

Ответить ↓

31.01.2022 в 14:52

Спасибо, Анна, а если я ИП, у меня обязательно должен быть отдельный расчетный счет для ИП или я могу пользоваться р/с физлица?

Ответить ↓

- Анна Попович

31.01.2022 в 17:47

Уважаемая Елена, обязанности открывать расчетный счет для ведения коммерческой деятельности у индивидуальных предпринимателей нет. Но есть ряд нюансов, ограничивающих работу предпринимателя без открытого расчетного счета в банке.

Ответить ↓

30.01.2022 в 18:09

Добрый день, я ИП, сдаю в аренду жилой дом. Москва, при режиме НПД могу ли я рассчитывать на льготу по налогу на имущество на этот дом? Или льготы на это режим налогообложения не распространяется?

Ответить ↓

- Анна Попович

30.01.2022 в 22:03

Уважаемая Елена, самозанятые не освобождаются от уплаты налога на имущество.

Ответить ↓

Елена

31.01.2022 в 14:51

Спасибо!

Ответить ↓

24.12.2021 в 19:47

День добрый! А если ИП на спец режиме??????? Например на УСН? Разве он не освобождается от налога на имущество, используемого в предпринимательской деятельности?????

Ответить ↓

- Анна Попович

29.12.2021 в 03:05

Уважаемая Ольга, по общему правилу применение УСН освобождает налогоплательщиков от уплаты налога на имущество организаций (п.2 ст.346.11 Налогового кодекса). Исключение составляет лишь налог, уплачиваемый в отношении той недвижимости, налоговая база по которой определяется как их кадастровая стоимость.

Ответить ↓

14.12.2021 в 23:40

Здравствуйте, мой муж ИП в 2022 .2019.2020 платил ЕНВД. В свой работе использует объекты недвижимости, принадлежащие мне на праве собственности. Объекты переданы ему по договору безвозмездного пользования. Каким образом можно получить налоговую льготу на имущество

Ответить ↓

- Анна Попович

15.12.2021 в 12:50

Уважаемая Татьяна, при применении ЕНВД предприниматель вправе применить налоговую льготу по налогу на имущество физлиц, только если он является собственником имущества и использует его в предпринимательской деятельности (п. 3 ст. 346.11, абз. 2 п. 4 ст. 346.26, ст. 400 Налогового кодекса).

Ответить ↓

14.12.2021 в 20:38

Добрый день я ИП на патенте, могу ли я не платить налог на имущество а именно автомобиль который использую для перевозки товара для магазина. гараж используемый как склад и жилая квартира используемая в качестве собственного офиса для ведения бизнеса и как доказать это налоговой , они ребуют договоры аренды по факту я не сдаю имущество в аренду а использую для ведения собственного бизнеса и работников не имею

Ответить ↓

- Анна Попович

15.12.2021 в 02:58

Уважаемая Оксана, налог на имущество физлиц ИП не платит по имуществу, которое использует в деятельности на патенте. Соответствующее обоснование вы обязаны предоставить в ФНС. Если вы ведете деятельность самостоятельно без привлечения наемных работников, то по мнению ФНС России, подтвердить использование помещения можно договорами, документами деловой переписки с контрагентами, в которых объект упоминается в качестве магазина, офиса, производственного цеха, адреса для поставки товаров и т. п.

Ответить ↓

09.12.2021 в 16:38

Добрый день! Если у меня в собственности здание и более 30 машино-мест. Я как ИП сдаю их в аренду, мне каждому объекту нужно подавать заявление?

Ответить ↓

01.12.2021 в 14:42

Добрый день. Я ИП имею в собственности магазин который часть сдаю в аренду с него уплачиваю налог 6%, а часть занимаюсь сама на ПСН. Могу ли я воспользоваться льготой по налогу на имущество.

Ответить ↓

- Анна Попович

06.12.2021 в 02:40

Уважаемая Ольга, предприниматели на патенте не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Ответить ↓

01.12.2021 в 12:31

Добрый день,я И.П.имею здание в собственности477кв.м,занято98кв.м,остальное пустует.РежимУСН.Являюсь пенсионером,ветеран труда,есть ли какие то льготы.Спасибо

Ответить ↓

- Анна Попович

06.12.2021 в 02:39

Уважаемая Руфия, в соответствии с Налоговый кодексом РФ право на преференции имеют следующие категории граждан: — Герои СССР и РФ, а также лица, имеющие ордена Славы трех степеней; — инвалиды I и II групп, инвалиды с детства, дети-инвалиды; — участники Великой Отечественной войны и других боевых операций по защите страны; — члены семьи военнослужащих, потерявшие кормильца; — родители и супруги военных и госслужащих, погибших при исполнении; — ликвидаторы последствий Чернобыльской катастрофы, а также ЧС на реке Теча, химкомбинате «Маяк» и Семипалатинском полигоне; — члены подразделений особого риска, участвовавшие в испытаниях ядерного оружия, ликвидации аварий ядерных установок на военных объектах; — граждане, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате работы с ядерными установками; — пенсионеры; — физлица, осуществляющие профессиональную творческую деятельность (в отношении помещений, используемых в их работе); — физлица, имеющие хозстроения, площадь каждого из которых не превышает 50 «квадратов» и которые размещены на землях, предоставленных для садоводства, личного подсобного и, дачного хозяйства, а также огородничества или ИЖС. Заявление о предоставлении льготы по налогу на имущество физических лиц подается по установленной форме (письмо ФНС России от 13.05.2020 № БС-4-21/[email protected]). Его можно направить любым удобным способом: через «Личный кабинет налогоплательщика», почтовым сообщением в налоговую инспекцию, путем личного обращения в любую налоговую инспекцию, через уполномоченный МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги.

Ответить ↓

22.11.2021 в 14:31

Здравствуйте. Я ип, веду деятельность в арендованном помещении, купила нежилое помещение, веду в нем ремонт для дальнейшего осуществления деятельности, но из-за ряда преград на пути к открытию( там нет канализации, газа и воды. На данный момент идут суды по решению этих вопросов-это отдельная история), я использую этот помещение под склад для хранения инвентаря. Помещение входит в список по кадастровой стоимости. Имею ли я право на выход из этого списка?

Ответить ↓

- Анна Попович

26.11.2021 в 00:42

Уважаемая Наталия, уточните регион ведения бизнеса. Шанс исключить объект из Перечня напрямую зависит от вида разрешенного использования и наименования (назначения) объекта.

Ответить ↓

10.11.2021 в 14:56

Здравствуйте, я ИП. Здание в собственности, оно используется как магазин. Режим УСН. Сказали,что если моего здания нет в списке в каком то перечне объектов………на региональном уровне, как посмотреть этот перечень объектов? И смогу ли я получить льготу на 2022 год по оплате имущественного налога? Спасибо.

Ответить ↓

- Анна Попович

11.11.2021 в 01:50

Уважаемая Марина, вероятно, вы имеете в виду перечень объектов недвижимости, в отношении которых база по налогу на имущество организаций зависит от кадастровой стоимости. Обратитесь в территориально подразделение ФНС, вас проконсультируют предметно.

Ответить ↓

Аноним

11.11.2021 в 15:47

Спасибо

Ответить ↓

13.10.2021 в 02:29

Купил лет 5 назад здание, использовавшееся прежним владельцем под кафе и ресторан. В 2022 и 2022 году делал там ремонт. Как ИП смогу ли я получить льготу хотя бы на 2022 год по оплате имущественного налога?

Ответить ↓

- Анна Попович

13.10.2021 в 19:34

Уважаемый Александр, какую систему налогообложения вы используете? Для ИП, использующих принадлежащее им имущество в предпринимательской деятельности и применяющих специальные налоговые режимы, НК РФ предусмотрены налоговые преференции. В соответствии с п. 3 ст. 346.11, п. 4 ст. 346.26 и п. 10 ст. 346.43 НК РФ применение индивидуальными предпринимателями спецрежимов предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень объектов административно-делового, торгового и бытового назначения, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, утверждаемый субъектом РФ.

Ответить ↓

25.03.2021 в 14:05

При заполнении заявления о предоставлении налоговой льготы по налогу на имущество за 2022 ИП лист 2 . по договору аренды нежилого имущества склада , основным документом является договор аренды Срок договора с 01.01.2020 по 25.12.2020 Вопрос буду ли я платить налог на имущество за срок 26.12 по 31.12.2020г

Ответить ↓

- Анна Попович

26.03.2021 в 20:01

Уважаемая Людмила, при расчете налога учитывается период аренды. Порядок исчисления необходимо уточнить в территориальном подразделении ФНС.

Ответить ↓

Особые условия

Но это не все условия налогообложения. Для ответа на вопрос, как узнать, нужно ли платить налог на имущество по кадастровой стоимости при УСН, обязательно выполнение следующих требований:

- Здание, строение, сооружение или помещения в них должны принадлежать организации-налогоплательщику на праве собственности или праве хозяйственного ведения.

- Недвижимость должна учитываться на балансе организации в составе основных средств (на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности»).

- Земельный участок под недвижимостью имеет определенный вид разрешенного использования: для размещения торговых единиц, общественного питания и (или) бытового обслуживания; для размещения офисных зданий делового, административного и коммерческого назначения.

- Более 20 % недвижимости, по данным ЕГРН, предназначено для использования в указанных целях. Например, для размещения торговых площадок. Важно подтвердить и фактическое использование объекта по указанным целям в заявленном объеме — не ниже 20 %.

- Недвижимость включена в перечень имущества, в отношении которого налоговая база определяется как кадастровая стоимость.

Перечень из последнего пункта определяет субъект РФ (по месту нахождения недвижимости), его публикуют на официальном сайте этого субъекта РФ. Узнать кадастровую стоимость можно, получив в Росреестре выписку о кадастровой стоимости объекта, в соответствии со статьей 63 закона № 218-ФЗ.

Если все условия выполнены, то надо платить налог на имущество при упрощенке. Если какое-либо условие не выполнено или кадастровая стоимость не определена, то налоговые обязательства за этот год не возникают.

Минфин России в письме от 11.03.2016 № 07-01-09/13596 напоминал, что имущественный сбор, исходя из балансовой стоимости объектов, упрощенцы по-прежнему не платят. Там же указано, платить или нет налог на имущество ИП на УСН в 2022 году — у предпринимателей нет этой обязанности, за одним исключением, о котором пойдет речь далее.

Как платить налоги на УСН

Чтобы не платить большие штрафы, используйте готовое решение от КонсультантПлюс. Эксперты разобрали все нюансы по налогам на УСН: что, как и когда платить. По ссылке ниже доступ бесплатный.

Пример расчета

Исчисление налога на имущество организаций проводится по формуле:

Кадастровая стоимость * Ставка.

Узнать кадастровую стоимость можно на сайте Росреестра.

Авансовый платеж считается так:

Кадастровая стоимость * Ставка налога / 4.

Если региональные власти не установили отчетный период по налогу, то платить его нужно единой суммой по окончании года.

Допустим, кадастровая стоимость офисного помещения организации из Архангельской области составляет 10 000 000 рублей. При расчете налога на недвижимость такого типа для плательщиков УСН действует ставка 1% (статья 2 закона Архангельской области от 14.11.2003 № 204-25-ОЗ). Сумма налога за год составит: 10 000 000×1% = 100 000 рублей. Авансовый платеж будет равен: 100 000 / 4 = 25 000 рублей.

Льготы для инвестиционных приоритетных проектов г.Москвы

Получение статуса инвестиционных приоритетных проектов (далее по тексту – ИПП), промышленного комплекса, технопарка, индустриального парка позволяет компаниям воспользоватьсяльготами по налогу на прибыль в бюджет Москвы, земельному налогу, арендным платежам за землю.

Так, Законом г. Москвы от 07.10.2015 г. №52 установлена ставка налога на прибыль организаций, подлежащего зачислению в бюджет г. Москвы, в размере 13,5 для управляющих компаний технопарков и индустриальных (промышленных) парков, якорных резидентов технопарков и индустриальных (промышленных) парков. Пониженная ставка применяется с первого числа отчетного периода, следующего за отчетным периодом, в котором организации присвоен или подтвержден статус управляющей компании технопарка или индустриального (промышленного) парка, якорного резидента технопарка или индустриального (промышленного) парка.

В соответствии со ст.4 Закона г. Москвы от 07.10.2015 г. №55 «О промышленной политике г.Москвы» определение порядка присвоения статуса технопарка, индустриального парка, управляющей компании, якорного резидента и резидента технопарка и индустриального парка относится к полномочиям Правительства Москвы.Указанный Порядок утвержден постановлением Правительства Москвы от 11.02.2016 г. №38-ПП «О мерах по реализации промышленной и инвестиционной политики в г. Москве», согласно которому статус технопарка, индустриального (промышленного) парка, управляющей компании технопарка, индустриального (промышленного) парка, якорного резидента технопарка, индустриального (промышленного) парка присваивается правовым актом Правительства Москвы на срок 10 лет и подлежит обязательному ежегодному подтверждению.

Присвоение статуса ИПП, Промышленного комплекса, Технопарка, Индустриального парка при соответствии требованиям, установленным Правительством Москвы

Льготы для бизнесменов, использующих труд инвалидов

Если бизнесмены предоставляют рабочие места инвалидам в Москве, то они имеют право сразу на несколько налоговых льгот.

Так, для общественных организаций инвалидов, организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, и организаций, использующих труд инвалидов, установлена пониженная ставка налога на прибыль в части налога, подлежащего зачислению в бюджет г.Москвы (Закон г.Москвы от 05.03.2003 г. №12 «Об установлении ставки налога на прибыль для общественных организаций инвалидов и организаций, использующих труд инвалидов», далее по тексту – Закон №12).

Пониженная ставка налога на прибыль установлена в размере 12,5% и действует до 2022 г.

Для того чтобы применять льготную ставку нужно выполнить ряд условий:

- среднесписочная численность инвалидов среди работников должна составлять не менее 50%;

При определении общего числа инвалидов в среднесписочную численность работников не включаются инвалиды, работающие по совместительству, договорам подряда и другим договорам гражданско-правового характера.

- доля оплаты труда инвалидов в фонде оплаты труда — не менее 25%;

Кроме того, можно уменьшить налоговую базу по налогу на прибыль задоплаты инвалидам, предусмотренные законодательством РФ (в соответствии с 181-ФЗ «О социальной защите инвалидов в РФ»)

Льготная ставка действует и в части налога на имущество организаций. Льготная ставка в размере 0% применяется, если:

- численность инвалидов в компании — не менее 50% от общего числа работников;

- доля оплаты труда инвалидов в фонде оплаты труда — не менее 25%.

Компания освобождается от налогообложения земельным налогом (ст.3.1 Закона г.Москвы от 24.11.2004 г. №74 «О земельном налоге»), если:

- среднесписочная численность инвалидов среди их работников за налоговый и (или) отчетный периоды составляет не менее 50 процентов;

- доля инвалидов в фонде оплаты труда — не менее 25 процентов.

Освобождение действует в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утв. Правительством РФ по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг, а также услуг по сдаче в аренду зданий, сооружений, помещений и земельных участков).