Кто и как может стать самозанятым

Кто такой самозанятый и в чем суть этого статуса

Самозанятые – это физлица, зарегистрированные в ИФНС и самостоятельно осуществляющие деятельность по реализации товаров, работ и услуг.

Регистрация в качестве самозанятого позволяет существенно экономить на налогах, поскольку с приносящей доход деятельности физлицо уплачивает не НДФЛ по ставке 13%, а налог на профессиональный доход по пониженным ставкам – 4% или 6%.

Статус самозанятого не исключает возможность работы по трудовому договору. При этом доходы гражданина, полученные от трудовой деятельности, облагаются НДФЛ в общем порядке.

Кроме того, самозанятым запрещается нанимать сотрудников. Всю приносящую доход деятельность они должны выполнять самостоятельно.

Кто может зарегистрироваться в качестве самозанятого

Зарегистрироваться в качестве самозанятого вправе физлица, осуществляющие приносящую доход деятельность на территории проведения соответствующего эксперимента. В настоящее время самозанятые могут работать в Москве, Московской и Калужской областях, а также в Республике Татарстан. С начала 2022 года действие режима планируют распространить еще на 13 регионов. Эти регионы уже определили.

Также стать самозанятыми могут граждане государств – членов Евразийского экономического союза (ч. 3 ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ). Кроме того, такая возможность предоставлена и ИП. Но ИП на спецрежимах (УСН, ЕСХН, ЕНВД), если хотят стать самозанятыми, должны отказаться от их применения и перейти на налоговый режим для самозанятых (ч. 4 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Как зарегистрироваться в качестве самозанятого

Чтобы стать самозанятым, нужно подать соответствующее заявление. Датой постановки на учет является дата направления заявления в ИФНС. К заявлению надо приложить сведения из паспорта и фотографию физлица. Все эти документы формируются с использованием мобильного приложения «Мой налог» (в последней версии появилась возможность регистрации через портал Госуслуг), которое и направляет их на регистрацию в налоговую инспекцию.

Также подать заявление можно через личный кабинет налогоплательщика на сайте ФНС России. В этом случае представление сведений из паспорта и фотографии не требуется (ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ).

Самозанятые на НПД: как с ними работать компаниям

Кто не может зарегистрироваться в качестве самозанятого

Перечень субъектов, которые не могут быть плательщиками налога на профессиональный доход, установлен в ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ. К ним относятся:

- лица, осуществляющие перепродажу товаров или имущественных прав;

- лица, реализующие подакцизные товары и товары, подлежащие обязательной маркировке;

- ИП, которые применяют другие специальные налоговые режимы или ведут предпринимательскую деятельность, доходы от которой облагаются НДФЛ;

- лица, занимающиеся добычей и реализацией полезных ископаемых;

- лица, имеющие работников, с которыми они состоят в трудовых отношениях;

- лица, действующие в интересах другого субъекта по агентскому договору, договору поручения или комиссии.

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

- Специалисты смогут легально оказывать услуги населению и компаниям без страха. Теперь они не будут бояться, что налоговая их проверит и назначит множество штрафов.

- Деятельность станет легальной, можно официально работать с компаниями и юридическими лицами. Не будет никаких проблем по оформлению документов в работе с юрлицами.

- Предприниматели смогут снизить свою налоговую нагрузку и платить меньше без закрытия ИП. Они смогут работать в том же режиме, но при этом со значительно меньшими обязательными платежами.

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Чем могут заниматься самозанятые

Какими видами деятельности могут заниматься самозанятые

Самозанятые могут заниматься реализацией товаров и имущественных прав (например, сдача в аренду жилых помещений), а также выполнением работ и оказанием услуг.

Важное условие – услуги и работы должны выполняться самозанятыми самостоятельно, без привлечения наемных сотрудников и заключения с кем бы то ни было трудовых договоров.

Работодателя по осуществляемым видам деятельности самозанятые иметь также не могут (ч. 7 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Какими видами деятельности не могут заниматься самозанятые

Перечень видов деятельности, которые не облагаются налогом на профессиональный доход, установлен в ч. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ. К ним относятся:

- трудовая деятельность;

- продажа недвижимости и транспортных средств;

- передача имущественных прав на недвижимое имущество, кроме сдачи жилья в аренду;

- деятельность в рамках договора простого товарищества;

- уступка (переуступка) прав требований;

- арбитражное управление, деятельность медиатора, нотариуса, адвоката, а также оценочная деятельность.

Доходы от вышеуказанных видов деятельности не подлежат обложению НПД и облагаются НДФЛ на общих основаниях.

Может ли иностранец работать в России в формате самозанятости

Может, но далеко не каждый. Эта возможность предоставлена только иностранным гражданам государств – членов ЕАЭС.

Такие иностранцы регистрируются в качестве самозанятых на основании заявления при использовании доступа к личному кабинету налогоплательщика на сайте ФНС России. При этом они вправе уполномочить кредитную организацию на представление в налоговый орган заявления о постановке на учет и снятии с учета (ч. 5 ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ).

Могут ли самозанятые оказывать услуги юридическим лицам и ИП

Самозанятые вправе реализовывать товары (работы/услуги) как другим физлицам, так и организациям/ИП. При этом в отношении доходов, полученных от организаций и ИП, самозанятые уплачивают налог на профессиональный доход по повышенной ставке (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ).

Если физлицо получает оплату за свои товары через интернет со всего мира, вправе ли оно применять налоговый режим для самозанятых

Да, такое физлицо вправе применять данный налоговый спецрежим. Режим для самозанятых можно применять в отношении всех доходов, являющихся объектом налогообложения НПД, в том числе и доходов от источников за пределами РФ.

И если физлицо при оказании дистанционных услуг находится в субъекте, включенном в эксперимент, оно вправе применять НПД на общих основаниях (письмо Минфина РФ от 29.05.2019 № 03-11-11/38994).

Может ли самозанятый получать доход в валюте

Законодательство не содержит никаких ограничений на получение самозанятыми доходов в иностранной валюте.

Вместе с тем, если оплата поступает самозанятому в иностранной валюте, полученную сумму необходимо пересчитывать в рубли. Получаемая самозанятым валюта пересчитывается в рубли по курсу ЦБ РФ на день получения.

В чеке самозанятый также должен указывать сумму в рублях РФ. Если самозанятый не укажет в чеке сумму расчета в рублях РФ, его могут оштрафовать на сумму от 1500 до 3000 рублей (ч. 4 ст. 14.5 КоАП РФ).

Можно ли быть самозанятым и одновременно официально работать в найме

Можно. Закон не ограничивает самозанятых в заключении трудовых договоров с работодателями. Теоретически самозанятый может работать по трудовым договорам даже у нескольких работодателей.

Вместе с тем доходы от трудовой деятельности не облагаются налогом на профессиональный доход. С таких доходов платится НДФЛ по ставке 13%.

НПД же платится только с доходов от деятельности, которая осуществлялась самим гражданином, а не от имени и в интересах его работодателя (ч. 7 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Что будет, если компания переведет работников в самозанятые

Могут ли самозанятые продавать подакцизные товары

Нет, не могут.

Законодательство прямо устанавливает, что лица, реализующие подакцизные товары и товары, подлежащие обязательной маркировке, не вправе являться плательщиками налога на профессиональный доход (ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Может ли самозанятый продавать права на компьютерные программы

Может, но только в том случае, если компьютерная программа была создана им самим. Продавать чужие лицензии самозанятый не вправе.

Лица, осуществляющие перепродажу имущественных прав, не могут быть плательщиками налога на профессиональный доход (ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Может ли самозанятый продавать не собственный продукт, а перепродавать продукты, произведенные другими предпринимателями

Нет, не может.

Закон прямо запрещает самозанятым осуществлять перепродажу товаров и имущественных прав (ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Виды самозанятости

На данный момент чёткого списка разрешённых видов деятельности, которыми может заниматься самозанятый нет. Но есть список профессий, которым запрещено переходить на самозанятость. К ним относятся:

- Продажа бензина, алкогольной продукции, подакцизных товаров, а также товаров, подлежащих в обязательном порядке маркированию.

- Деятельность связанная с перепродажей прав на имущество, авто и другие товары.

- Ведение предпринимательской деятельности в интересах другого лица (поручение, агент, комиссия).

- Предпринимательская деятельность с наймом сотрудников.

Также есть ограничения по доходу. Самозанятые не могут получать более 2,4 миллиона рублей в год.

Профессии, которые уже официально признаны возможными для оформления статуса самозанятого:

- Такси

- Фрилансеры, к которым относят дизайнеров, копирайторов и интернет-маркетологов.

- Мастера по типу сантехник, электрик, строитель.

- Разнорабочие (это в первую очередь грузчики и куьеры).

- Мастера ручной работы.

- Фотографы и видеооператоры

- Арендодатели (да, те, кто сдают квартирные площади).

На данный момент все, кто занимается репетиторством, выполняет функции няни или уборщицы, пока что можно не регистрироваться в качестве самозанятого. Такое положение актуально до 31 декабря 2019 года. Далее возможно в силу вступят новые изменения.

Налоги самозанятых

Какие налоги и в каком размере должны платить самозанятые

С полученных доходов самозанятые уплачивают налог на профессиональный доход (НПД). Ставки налога (4% и 6%) зависят от того, кто является потребителем товаров (работ, услуг) самозанятого.

Если самозанятый реализует товары (работы, услуги) другим физлицам, то с полученного дохода он уплачивает налог по ставке 4%. Если потребителями являются организации или ИП, то в отношении получаемых от них доходов применяется налоговая ставка 6% (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ).

Как происходит уплата налогов самозанятыми

С полученных доходов самозанятые обязаны ежемесячно уплачивать НПД.

О сумме налога ИФНС уведомляет налогоплательщика через мобильное приложение «Мой налог» не позднее 12-го числа очередного месяца. Срок уплаты – не позднее 25-го числа следующего месяца.

Налог уплачивается либо самим самозанятым, либо уполномоченным им лицом (банком). Если самозанятый уполномочит на уплату налога банк, уведомление направляется уже в банк. Уплата налога банком осуществляется без взимания платы за выполнение таких действий.

Нужно ли платить налог в те месяцы, когда у самозанятого не было денежных поступлений

По общему правилу НПД платится каждый месяц. Но если сумма налога, рассчитанного ИФНС, составит менее 100 рублей, указанная сумма будет добавлена к налогу, подлежащему уплате по итогам следующего месяца (ч. 2 ст. 11 Федерального закона от 27.11.2018 № 422-ФЗ).

Соответственно, если в каком-либо месяце у самозанятого отсутствовал доход, налог за этот месяц не уплачивается.

Имеют ли самозанятые право на налоговый вычет

Закон гарантирует самозанятым право на вычет в размере не более 10 000 рублей. Вычет составляет 1% в отношении доходов, облагаемых по ставке 4%, и 2% – по доходам, облагаемым по ставке 6% (ст. 12 Федерального закона от 27.11.2018 № 422-ФЗ).

Налоговики ежемесячно уменьшают НПД на сумму вычета. Сумма вычета рассчитывается нарастающим итогом. После того, как вычет достиг 10 000 рублей, он перестает применяться.

Вычет после его использования повторно не предоставляется.

Должен ли самозанятый заплатить НДФЛ с дохода от продажи личного имущества (например, машины), с помощью которого он ведет профессиональную деятельность

Да, должен. Дело в том, что доходы от продажи недвижимого имущества, а также транспортных средств не признаются объектом налогообложения НПД (ч. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ). Такие доходы требуют уплаты НДФЛ.

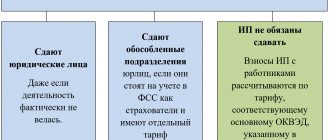

Должен ли самозанятый платить страховые взносы

Нет, не должен. Самозанятые по осуществляемым видам деятельности уплачивают только налог на профессиональный доход.

ИП, получившие статус самозанятого, не признаются плательщиками страховых взносов за период применения данного специального налогового режима (ч. 11 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Можно ли самозанятому жить и работать в одном регионе, а зарегистрироваться и платить налог – в другом

Законодательство допускает такую возможность. Спецрежим НПД разрешается применять физическим лицам, местом ведения деятельности которых является территория любого из субъектов РФ, включенных в эксперимент (Москва, Московская и Калужская области, Татарстан).

Если физлицо живет в регионе, не включенном в эксперимент, а оказывает услуги на территории субъекта РФ, который в этот эксперимент включен, такое физлицо вправе применять НПД.

Причем фактически самозанятый может работать в другом регионе, а услуги оказывать дистанционно (письмо Минфина РФ от 29.05.2019 № 03-11-11/38994).

Плюс 19 регионов

Когда в 2022 году вступил в силу Федеральный закон № 422-ФЗ, речь шла всего о четырех субъектах РФ, в которых в экспериментальном порядке был введен новый специальный налоговый режим, — Москве, Московской и Калужской областях, а также Республике Татарстан. По какому принципу были выбраны данные регионы, история умалчивает. Но практически сразу, как только новые нормы заработали на практике, потенциальные налогоплательщики стали задавать вопросы о распространении действия Федерального закона № 422-ФЗ на другие регионы. На это представители Минфина отвечали, что решение о расширении перечня субъектов РФ — участников эксперимента по установлению спецрежима в виде НПД начиная с 2022 года будет принято по итогам анализа промежуточных результатов проведения эксперимента (Письмо от 27.06.2019 № 03-11-11/47162). Каковы же его итоги?

Итоги эксперимента по применению спецрежима в виде НПД

Начнем с цифр. Согласно данным ФНС по состоянию на 31 октября 2019 года количество зарегистрированных плательщиков НПД составило 260 тыс. человек, в том числе по регионам:

— г. Москва — 151,7 тыс. физических лиц;

— Московская область — 55,7 тыс. физических лиц;

— Калужская область — 5,9 тыс. физических лиц;

— Республика Татарстан — 46,6 тыс. физических лиц.

При этом суммарный доход, полученный от реализации деятельности плательщиками НПД, на указанную дату составляет около 30 млрд руб.

На основании этих данных ФНС сделала вывод, что особенности данного режима (упрощенный порядок регистрации без необходимости посещения налогового органа, освобождение от использования ККТ, отсутствие какой?либо отчетности перед государственными органами, комфортные размеры налоговых ставок) оказались востребованы налогоплательщиками, ранее не уплачивавшими налоги.

Кроме этого, мониторинг уплаты НПД также показал, что около 50?% налогоплательщиков (от зарегистрированных плательщиков НПД) не декларировали свои доходы в 2022 году. Исходя из этого, ФНС посчитала, что они не уплачивали какие?либо налоги и иные обязательные платежи, работая полностью в теневом секторе экономики. Но с этим можно поспорить: как минимум, часть из обозначенных лиц только начала свою деятельность в 2022 году.

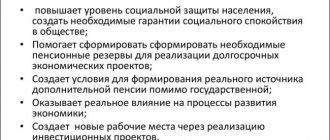

Первые итоги эксперимента, по мнению сторонников расширения границ применения спецрежима в виде НПД, позволяют утверждать, что на сегодняшний день данный налоговый режим обеспечивает решение основной задачи его введения — создание стимулов для выхода людей «из тени».

Счета самозанятых в банках

Может ли самозанятый открыть расчетный счет в банке

Самозанятый вправе открыть расчетный счет в банке. Никаких законодательных ограничений для этого не существует.

За что банк может заблокировать счет и карту самозанятого

Банк вправе заблокировать банковский счет/карту самозанятого по признаку «сомнительности» проводимых операций (п. 11 ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

В связи с этим ФНС рекомендовала самозанятым информировать банки, в которых у них открыты счета, о своей деятельности.

Как самозанятые взаимодействуют с ФНС

Как отчитываться перед налоговой за полученный доход и уплаченные налоги

Никаких налоговых деклараций и расчетов в ИФНС самозанятые не представляют (ст. 13 Федерального закона от 27.11.2018 № 422-ФЗ).

Что касается налогов, то налоговики самостоятельно рассчитывают подлежащий уплате налог на основании полученной из мобильного приложения «Мой налог» информации.

Как налоговая узнает, сколько заработал самозанятый

Информация о каждом расчете, связанном с получением доходов от реализации товаров (работ, услуг, имущественных прав), передается в ИФНС через мобильное приложение «Мой налог». На этом обязанность самозанятого по представлению в инспекцию отчетности заканчивается.

Состав передаваемых сведений о расчетах и порядок их передачи устанавливаются порядком использования мобильного приложения «Мой налог» (ч. 1 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Самозанятые и онлайн-кассы

Должны ли самозанятые использовать онлайн-кассы

Самозанятые не обязаны применять онлайн-кассы при проведении расчетов с покупателями/заказчиками услуг (работ).

Все кассовые чеки и информацию о расчетах самозанятые формируют и передают при помощи мобильного приложения «Мой налог» (ч. 1 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Как самозанятые передают покупателям чеки

Чеки формируются самозанятыми при помощи мобильного приложения «Мой налог» и передаются покупателям. Чек может быть передан в электронной форме или на бумажном носителе. Во втором случае чек просто распечатывается из мобильного приложения и вручается покупателю.

Электронный чек разрешается направить покупателю двумя способами: либо на абонентский номер или адрес электронной почты, либо путем обеспечения покупателю возможности считывания QR-кода, содержащегося в чеке (ч. 5 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Индивидуальные предприниматели (самозанятые), являющиеся плательщиками налога на профессиональный доход, могут учитывать доходы и формировать чеки для передачи в инспекцию прямо в программе 1С (в облаке «1С:Предприятие через Интернет» и «1С:БизнесСтарт»).

1С для самозанятых: учет налоговых обязательств и текущей деятельности

В какой момент самозанятый должен передать чек покупателю

По общему правилу, самозанятый обязан передать чек покупателю в момент расчета. Это касается расчетов наличными деньгами, а также расчетов с использованием электронных средств платежа.

При иных формах расчетов в безналичном порядке (например, посредством платежного поручения) чек можно передать покупателю не позднее 9-го числа месяца, следующего за месяцем расчета (ч. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Должен ли самозанятый передавать чеки при реализации товаров через комиссионеров

При реализации товаров (работ, услуг) в интересах самозанятого на основе договоров поручения или комиссии у самозанятого отсутствует обязанность по передаче чека.

Обязанность по применению кассы и передаче чеков в таких случаях лежит на посреднике — комиссионере или агенте (ч. 2 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Перспективы для самозанятых

Будут ли в ближайшие несколько лет повышаться налоги для самозанятых или вводиться новые налоги

В ближайшие годы повышения налогов для самозанятых не планируется.

Эксперимент с самозанятостью продлится до 31 декабря 2028 года включительно. В течение этих 10 лет устанавливается запрет на увеличение налоговых ставок и уменьшение предельного размера доходов для самозанятых (ст. 1 Федерального закона от 27.11.2018 № 422-ФЗ).

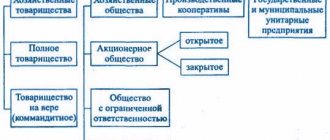

Можно ли предпринимателю перейти из режима ИП в формат самозанятости

Закон разрешает ИП перейти на уплату налога на профессиональный доход. При этом статус предпринимателя не прекращается.

В то же самое время, если ИП ранее находился на УСН, ЕНВД или ЕСХН, он обязан отказаться от применяемого спецрежима. Для этого ИП должен направить в ИФНС соответствующее уведомление. Уведомление необходимо направить в течение одного месяца со дня постановки на учет в качестве самозанятого.

В противном случае постановка ИП на учет в качестве самозанятого аннулируется (ч. 5 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ). При этом, если ИП применял ОСНО, уведомление о прекращении применения спецрежима в ИФНС подавать не нужно.

Может ли ИП одновременно применять УСН и быть самозанятым (например, если у него несколько видов деятельности)

Налог на профессиональный доход нельзя совмещать с применением других специальных налоговых режимов (УСН, ЕНВД, ЕСХН). Причем даже в тех случаях, когда физлицо планирует вести по разным спецрежимам разные виды деятельности.

ИП может платить налог с доходов в рамках УСН/ЕНВД или же перейти на уплату налога на профессиональный доход по всем доходам. Совмещать спецрежимы нельзя (ч. 5 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Какова граница годового дохода, после которой невыгодно работать в формате самозанятости

Такой границы не существует. Физлицо самостоятельно решает, оставаться ли ему самозанятым или перейти на применение другого налогового спецрежима.

Однако законодательством установлен предельный размер годовых доходов (2,4 млн рублей), при превышении которого право на применение спецрежима утрачивается (ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Самозанятому запрещено иметь сотрудников по трудовому договору. Но может ли он оформить их по договору ГПД или каким-либо другим способом

По закону не могут быть зарегистрированы в качестве самозанятых лица, имеющие работников, с которыми они состоят в трудовых отношениях. То есть формально в законе идет речь именно о трудовых договорах (ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

О найме сотрудников по договорам подряда или платного оказания услуг в законе ничего не говорится.

Однако это не помешает налоговикам при необходимости переквалифицировать договор ГПД в трудовой и доначислить самозанятому налоги. Так что от привлечения сотрудников самозанятым все же лучше воздержаться.

Что делать самозанятому, если доходы превысят лимит в 2,4 млн. рублей в год

Если в текущем году доходы физлица превысили 2,4 млн рублей, оно автоматически снимается с учета в качестве самозанятого.

Повторно встать на учет можно будет только в следующем году. Для этого в ИФНС потребуется подать заявление. Физлицо вправе повторно встать на учет только при отсутствии у него недоимки по налогу и штрафам (ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ).

Как жить самозанятому гражданину

Как самозанятому подтвердить свой доход для получения кредита или шенгенской визы

Для получения самозанятыми информации о сумме доходов, облагаемых НПД, ФНС разработала специальную справку о состоянии расчетов (доходах) по налогу на профессиональный доход (письмо ФНС России от 05.06.2019 № СД-4-3/10848).

Указанную справку можно сформировать в электронной форме в мобильном приложении «Мой налог» и в веб-кабинете «Мой налог». Сформированные справки подписываются электронной подписью ФНС России.

Как самозанятые платят алименты

Законодательство не устанавливает для самозанятых никаких специальных правил относительно уплаты алиментов. Самозанятые уплачивают алименты на общих основаниях.

При этом сведения о полученных самозанятым доходах берутся на основании данных из мобильного приложения «Мой налог».

Может ли самозанятый получать больничное пособие

Самозанятые не признаются плательщиками страховых взносов за период применения ими специального налогового режима НПД (ч. 11 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Таким образом, получить пособие по временной нетрудоспособности самозанятые по общему правилу не могут.

Однако налогоплательщик НПД может заключить договор добровольного медицинского страхования и получить страховую выплату в случае нетрудоспособности.

Как начисляется трудовой стаж и пенсия самозанятым

В рамках налогового режима для самозанятых не предусмотрено обязательное отчисление взносов в ПФР. Пенсия в таком случае может быть только социальной, которая выплачивается в минимальном размере. При этом самозанятый может добровольно вступить в правоотношения по пенсионному страхованию и отчислять денежные средства в ПФР.

В этом случае размер пенсии будет выше, чем размер социальной пенсии. Для получения года страхового стажа необходимо весь год состоять на учете в ПФР и уплачивать страховые взносы.

За 2022 год эта минимальная сумма взноса составляет 29 354 рубля.

Чтобы добровольно вступить в систему обязательного пенсионного страхования, самозанятый должен направить в ПФР заявление по форме, утв. приказом Минтруда от 31.05.2017 № 462н.

Расширение видов деятельности для уплаты НПД

Еще одна важная поправка внесена в Федеральный закон № 422-ФЗ: с 2020 года пп. 9 п. 2 ст. 6 признан утратившим силу. В данной норме речь шла о том, что для целей уплаты НПД не признаются объектом налогообложения доходы от деятельности, указанной в п. 70 ст. 217 НК РФ, полученные лицами, состоящими на учете в налоговом органе в соответствии с п. 7.3 ст. 83 НК РФ. Это доходы в виде выплат (вознаграждений), полученных физическими лицами, не являющимися индивидуальными предпринимателями, от физических лиц за оказание им следующих услуг для личных, домашних и (или) иных подобных нужд:

— по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации;

— по репетиторству;

— по уборке жилых помещений, ведению домашнего хозяйства.

Отметим, что с 2022 года п. 70 ст. 217 НК РФ фактически утрачивает свое действие, поскольку данная норма действовала только с 2022 по 2022 годы.

Рассматриваемое новшество позволит налогоплательщикам, ранее направившим уведомления об осуществлении деятельности по оказанию услуг физическому лицу для личных, домашних и (или) иных подобных нужд, по полученным от такой деятельности доходам с 2022 года уплачивать НПД.

Практика применения спецрежима в виде уплаты НПД

Поскольку с 2022 года территория применения спецрежима существенно расширена, вопросы, возникающие при реализации норм Федерального закона № 422-ФЗ, становятся еще более актуальными. Рассмотрим некоторые из них.