Для чего инспекторам нужны сведения о среднесписочной численности

Представлять в ИФНС сведения о среднесписочной численности работников требует п. 3 ст. 80 НК РФ. Почему эта информация необходима налоговикам?

Прежде всего, от данного показателя напрямую зависит то, каким способом вы будете сдавать налоговую отчетность.

Если прошлогодняя численность сотрудников превышает 100 человек (а в ряде случаев 10 или 25 сотрудников), единственный допустимый способ сдачи деклараций — электронный, по ТКС через оператора ЭДО (электронного документооборота). За несоблюдение этого требования ст. 119.1 НК РФ предусмотрен штраф в размере 200 руб.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Исключение — сдача отчетности по НДС. По общему правилу она должна быть электронной при любом размере штата, но есть нюансы в части его практического выполнения.

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки 6% и 15%средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Есть еще новая упрощенка, по которой действуют ставки 8% и 20%. В отношении нее предельные показатели по средней численности установлены другие.

Вопросы и ответы

Вопрос № 1. У нас заблокировали расчётный счёт. Могут ли это сделать из-за того, что мы не сдали форму КНД 1110018?

Ответ: Нет, непредоставление формы КНД 1110018 не является основанием для ареста расчётного счёта.

Вопрос № 2. В период с июня по август численность работников нашей организации превысило 100 человек. Может ли это как-то повлиять на смену налогового режима?

Ответ: Если среднесписочная численность за календарный год превысит 100 человек – это будет поводом для смены налогового режима. В противном случае за вами сохраняется право на применение специальных режимов налогообложения.

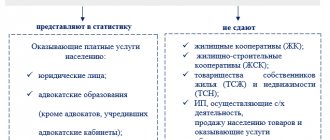

Кто обязан сдавать справку о среднесписочной численности работников

Обязанность подавать информацию о среднесписочной численности распространяется как на организации, так и на индивидуальных предпринимателей. Причем эта обязанность не снимается с предпринимателя при закрытии.

Между тем для ИП есть определенное послабление: представлять информацию о численности они должны только в том случае, если в истекшем году использовали наемный труд. Об этом прямо говорится в п. 3 ст. 80 НК РФ. То есть ИП, у которого не было сотрудников, сведения о среднесписочной численности, так же как и ЕРСВ, в 2021-м не представляет. Компании же представляют сведения независимо от наличия или отсутствия у них сотрудников (письмо Минфина от 04.02.2014 № 03-02-07/1/4390).

Как мы уже сказали в анонсе, отдельный отчет со сведениями о среднесписочной, который ранее подавался до 20 января, сдавать его больше не нужно. Приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] он отменен.

Начиная с отчетности за 2022 год информация о среднесписочном составе сотрудников включается в расчет по страховым взносам (ЕРСВ). Этот показатель нужно зафиксировать в титульном листе расчета. Соответствующие изменения утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected]

Форма ЕРСВ, отредактированная приказом № ЕД-7-11/[email protected], утрачивает силу начиная с отчетности за 1-й квартал 2022 года. Положениями приказа ФНС России от 06.10.2021 № ЕД-7-11/[email protected] утверждена новая форма РСВ, подлежащая применению с указанного периода.

Узнать больше о соответствующем нововведении вы можете, получив бесплатный пробный доступ к новостной ленте для бухгалтера в системе «КонсультантПлюс». Эксперты «КонсультантПлюс» также разъяснили порядок заполнения ЕРСВ за 2022 год. Изучите материал бесплатно, получив пробный демодоступ к системе К+.

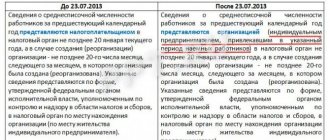

В какие сроки нужно представить сведения

Крайний срок сдачи для действующих компаний и ИП совпадает на дату подачи ЕРСВ: 30 января 2022 года по отчетности за 2022 год. Но ЕРСВ за 2022 год фактически можно подать позже: до 31.01.2022, т. к. 30.01.2022 — воскресенье.

Напомним! При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Если компания была создана в течение года, представить сведения она должна вместе с первым отчетом по форме ЕРСВ. Если реорганизована — то с последним.

Пример расчета численности сотрудников для ИП

Показатель вычисляется в два этапа:

- За каждый календарный месяц.

- За год в целом.

На примере ИП расчет выглядит следующим образом.

В январе 2022 года у ИП числились 6 наемных работников. 4 из них отработали 20 рабочих дней в соответствии с нормативом. Один сотрудник находился в отпуске, поэтому отработал только 12 дней, а один сотрудник болел и отработал только 3 дня.

Среднесписочное количество работников ИП за январь 2021 года составляет:

(4 × 20) + (1 × 12) + (1 × 3) = 95 / 22 = 4,31.

Полученный результат за каждый месяц не округляется.

Для определения годового показателя необходимо суммировать среднее за каждый месяц и разделить на 12. Окончательный итог округляется до целого числа по обычному правилу: значения менее 0,5 отбрасываются, значения от 0,5 и более принимаются за единицу.

Пример:

4,31 + 5 + 4,35 + 5,2 + 4,13 + 4,0 + 5,0 + 6,0 + 4,25 + 4,45 + 5,2 + 3,8 = 55,69 / 12 = 4,64 = 5 человек.

Таким образом, у нашего предпринимателя среднесписочная годовая численность составляет 5 сотрудников. Это и есть сведения за 2021 год, которые следует указать в отчете.

Как рассчитать среднесписочную численность

Правила расчета численности с 15.01.2021 регулируют указания из приказа Росстата от 24.07.2020 № 412.

В общем виде формула расчета выглядит так:

СрЧ год = (СрЧ 1 + СрЧ 2 + … + СрЧ 12) / 12,

где: СрЧ год — это среднесписочная численность за год;

СрЧ 1, 2 и т. д. — среднесписочная численность за соответствующие месяцы года (январь, февраль, …, декабрь).

Подробнее о процедуре расчета читайте в статье «Как рассчитать среднесписочную численность работников».

Сведения заверяются подписью предпринимателя или руководителя компании, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе с ЕРСВ.

ОБРАТИТЕ ВНИМАНИЕ! Доверенность представителя ИП должна быть заверена нотариально. Либо быть документом, приравненным к нотариальной доверенности по гражданскому законодательству, или же электронной доверенностью, подписанной ЭЦП (ст. 29 НК РФ).

Эксперты «КонсультантПлюс» в деталях рассказали об оформлении доверенности на ИП. Получите бесплатный пробный доступ к материалу на данную тему.

Зачем и когда сдается

У неопытных бизнесменов возникает вопрос: куда отправлять среднесписочную численность работников ИП, в какое ведомство? Ответ прост: эти данные необходимы налоговой службе для правильной организации контроля за субъектом предпринимательства и определения его статуса. Следовательно, и получатель этой формы отчетности — ФНС. Сведения подаются по итогам года до 20.01.2020.

Однако вновь зарегистрированные предприниматели должны выполнять эту повинность иначе: подать форму надо до 20-го числа месяца, следующего за тем, в котором произошла регистрация в качестве индивидуального предпринимателя.

Как и куда сдавать сведения

Заполненную форму ЕРСВ можно сдать лично или через представителя в ИФНС или отправить по почте с описью вложения при условии, что среднесписочная численность компании не превышает 10 человек. Если данный показатель выше, отчет примут только в электронном формате.

Сдается форма в инспекцию по месту регистрации компании или по месту жительства ИП. Организации с обособленными подразделениями сообщают о численности всех работников по месту постановки на учет головного офиса.

Узнать о действующих сроках сдачи ЕРСВ вы можете в специальном материале.

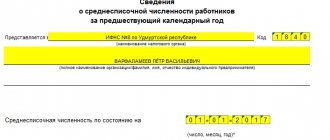

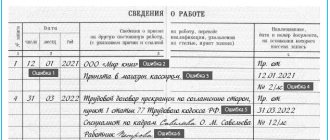

Правила заполнения

Правила заполнения формы содержатся в Письме ФНС РФ от 26.04.2007 № ЧД-6-25/ Согласно Письму, все сведения в бланк вносятся самим налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

Итак, заполнению подлежат следующие разделы:

- информация о самом налогоплательщике (ИНН, КПП, полное наименование — для организаций; ИНН и Ф.И.О. предпринимателя полностью — для ИП);

- наименование налогового органа и его код;

- дата, на которую определена среднесписочная численность;

- сведения о численности и заработной плате работников;

- личная подпись и печать руководителя компании.

Также в полученный от налогоплательщика бланк вносит информацию и сотрудник налоговой инспекции. Он фиксирует: дату приема заполненного документа; номер отчета; свои личные данные: Ф.И.О. и подпись.

Накажут ли за непредставление ЕРСВ со сведениями о численности работников?

Безусловно, накажут. За каждый случай непредставления или просрочки отчета по форме ЕРСВ со сведениями о среднесписочной численности работников налогоплательщика оштрафуют минимум на 1 000 руб. Если взносы, указанные в декларации тоже не будут уплачены, налогоплательщика ждет штраф в размере 5% от суммы недоимки за каждый месяц просрочки, но не менее 1 000 руб. и не более 30%.

Подробнее о возможных санкциях читайте в Готовом решении от «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Имейте в виду, за неподачу ЕРСВ более 20 дней инспекторы заблокируют счет. Подробнее о санкциях за опоздания с ЕРСВ см. здесь.

Подробнее о блокировке и разблокировке счетов читайте тут.

Ответственность за нарушения

Действующим законодательством предполагается административная ответственность за нарушение сроков предоставления отчетности либо за непредоставленный отчет.

На основании п. 1 ст. 126 НК РФ и ч. 1 ст. 15.6 КоАП РФ, работодателю грозят штрафные санкции за неподанные сведения. В случае такого нарушения организация заплатит штраф в размере 200 рублей, а должностное лицо — от 300 до 500 рублей. Кроме того, по ч. 1 ст. 119 НК РФ, за несвоевременную сдачу РСВ придется заплатить от 5% до 30% от неуплаченных взносов, но не меньше 1000 рублей.

Итоги

Сведения о среднесписочной численности сотрудников обязаны сдавать в ФНС все организации и ИП-работодатели. С отчетности за 2020 год эта информация подается в составе расчета по страховым взносам. Отдельный расчет по среднесписочной численности отменен. Срок представления ЕРСВ — не позднее 30 января года, следующего за отчетным. При этом если дата подачи документа выпадает на выходной день, то крайний срок переносится на ближайшую следующую за ним рабочую дату.

Источники:

- Налоговый кодекс РФ

- Кодекс об административных правонарушениях

- приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Внешние совместители и работающие неполный день

Есть категория сотрудников, которые считаются внутренними совместителями. То есть получают внутри своей организации полторы или две ставки. Но по учету такой работник должен проходить как одна целая единица. Иная ситуация складывается по внешним совместителям. Когда производится расчет среднесписочной численности работников, они не учитываются. Просто потому, что числятся на основном месте работы.

Чуть сложнее дело обстоит с сотрудниками, работающими неполный день. Здесь учет идет пропорционально отработанному времени. Не забываем, что в итоге мы должны получить округленные целые рабочие единицы. Скажем, на предприятии есть двое сотрудников, работающих на полставки, по 4 часа в день, полную трудовую неделю. Тут расчет несложен: вместе они дадут одну рабочую единицу с полным днем занятости.

Если работнику положено по закону трудиться не полный рабочий день, то он учитывается как полностью занятый. К такой категории работников, согласно п.79.3 Указаний Росстата, относятся:

- работники в возрасте до 18 лет;

- работники, занятые на работах с вредными и опасными условиями труда;

- женщины, которым предоставлены дополнительные перерывы в работе для кормления ребенка;

- женщины, работающие в сельской местности;

- женщины, работающие в районах Крайнего Севера и приравненных к ним местностях;

- работники, являющиеся инвалидами I и II групп.

Когда число отработанных часов иное, расчет средней численности частично занятых сотрудников производится следующим образом. Общее количество человеко-часов, отработанных этой категорией сотрудников за месяц делим на длительность рабочего дня. Полученное частное снова делим, уже на число рабочих дней в данном месяце.

Если не дана исходная продолжительность рабочего дня, ее высчитываем исходя из данных о длительности рабочей недели. Скажем, рабочая неделя вмещает сорок часов, тогда рабочий день будет длиться восемь часов (40 / 5).