Начало ведения деятельности

Физическое лицо имеет право осуществлять грузоперевозки после регистрации организационной формы ИП. Необходимо соблюсти определенную очередность действий:

- Оформление ИНН при отсутствии ранее присвоенного номера. ИНН предоставляет регистрирующий орган ИФНС на основании заявления лица. При открытии ИП и отсутствии ИНН номер присваивается в безусловном порядке, без заявления.

- Открытие ИП. Регистрация осуществляется на основании заявления формы Р21001. К заявлению прилагаются копия паспорта и свидетельства ИНН (при наличии), платежный документ об оплате госпошлины.

- Выбор оптимальной системы налогообложения. Для использования специального режима заявление на его применение представляют при открытии ИП. Лицо, не заявившее о применении специального режима, использует ОСНО.

Далее ИП необходимо зарегистрировать (при желании) печать, открыть расчетный счет в банке, получить письма с кодами статистики, номерами регистрации в фондах.

Выбор налогового режима

Режимов, доступных для ИП, существует несколько. По умолчанию применяется основная система, но она очень сложная и в большинстве случаев невыгодная. Поэтому предприниматели обычно выбирают один из специальных режимов. У каждого своего правила расчета налоговой базы и порядок учета взносов, уплаченных на страхование. Ниже отражены особенности, которые нужно учитывать при расчете.

УСН Доходы минус расходы

Условия применения УСН таковы:

- не более 100 работников;

- доход в год — не более 150 млн рублей;

- остаточная стоимость имущества — также не более 150 млн рублей.

Налоговая база при таком объекте обложения равна разнице между выручкой и затратами: 7 800 000 — 6 600 000 = 1 200 000 рублей. Страховые взносы учитываются в составе расходов.

Это полезно

- Воспользуйтесь налоговым калькулятором для выбора оптимальной системы налогообложения.

УСН Доходы

Условия применения этого режима такие же, как описано выше. Налоговой базой является вся выручка ИП, расходы не учитываются. Из суммы налога можно вычесть страховые взносы, которые предприниматель уплатил за себя и за работника. Однако уменьшить налог можно не более, чем на 50%. В примере сумма вычета составит: 40 874 + 75 000 + 120 000 = 235 874 рубля.

Патент (ПСН)

Налог при ПСН равен стоимости патента и составляет 6% от потенциального дохода ИП по данному виду деятельности на конкретной территории. Значение этого дохода устанавливается муниципальной администрацией. Для определения размера платы за патент у ФНС есть специальный сервис.

Обратите внимание!

С 2022 года предприниматели на ПСН могут уменьшать налог (стоимость патента) на сумму страховых взносов, уплаченных за себя и своих работников. Правила такие же, как для ИП на УСН с объектом «доходы».

Для ИП из примера на весь 2022 год патент на грузоперевозки будет стоить 69 240 рублей до вычета взносов. Поскольку ИП с работниками, то стоимость патента можно уменьшить за счет страховых отчислений на 50%. Поэтому к оплате будет 34 620 рублей.

Кроме описанных режимов существует еще один — НПД, что расшифровывается как налог на профессиональный доход. Но имеет ряд ограничений, например, максимальный доход — не более 2,4 млн рублей, запрет на привлечение работников. Поэтому для ИП из нашего примера он не подходит.

Коды, используемые при грузоперевозках

Планируемый вид деятельности ИП по грузоперевозкам необходимо обозначить в ИФНС. При наличии оформленного ИП с отсутствием в учетной карточке соответствующего ОКВЭД необходимо внести изменения. В регистрирующий орган представляется заявление формы Р24001 с дополнением перечня кодов ОКВЭД, указывающих на используемые виды коммерческой деятельности.

Верно выбранный код имеет значение при лицензировании. Для определения кода используется информация справочника ОКВЭД 2 (ОК 029-2014). Ранее утвержденный классификатор не действует. Преимущественный вид деятельности отмечается как основной код. При внесении изменений допускается смена основного вида.

ИП, планирующий занятие грузоперевозками, должен заявить о ведении деятельности в соответствии с используемыми в 2022 году ОКВЭД 49.41 или 49.42.

| Код ОКВЭД | Характеристика | Дополнение |

| 49.41 | Деятельность автомобильного грузового транспорта, включая грузоперевозку специализированным или неспециализированным ТС и аренду грузового транспорта с водителем | Предусматривает перевозку всех видов грузов, в том числе опасных, специального назначения, контейнеров и других |

| 49.42 | Предоставление услуг по перевозкам грузов | Включает услуги при переезде, оказываемые юридическим или физическим лицам |

Путевой лист, обязательный при эксплуатации транспорта

Услуги ИП по грузоперевозкам сопровождаются выпиской документов, основным из которых является путевой лист. Документ выписывается водителю на срок от 1 дня до 1 месяца. На основании данных путевых листов рассчитываются расход топлива и других видов ГСМ, показатели оплаты труда водителей. Документ обязателен и в случае управления транспортом самим ИП. В учете традиционно применяются унифицированные формы 4-С, 4-П, ПГ-1.

На основании положений Приказа Минтранса от 18.09.2008 № 152 предприятие имеет право применять самостоятельно разработанные бланки путевых листов. ИП может взять за образец унифицированную форму, видоизменив бланк под условия ведения деятельности. Основным условием применения собственных бланков является наличие обязательных реквизитов.

| Обязательная информация | Состав данных | Описание |

| Реквизиты путевого листа | Наименование документа и номер | Нумерация листов ведется в соответствии с журналом учета |

| Срок действия | Указываются даты начала и окончания период действия листа | В листах, выписанных на 1 день, указывают 1 дату |

| Сведения о владельце | ИП указывает основные реквизиты предприятия | В состав данных входят ФИО, адрес регистрации, номер ОГРНИП, телефон |

| Информация о транспортном средстве | Заносят тип, госномер ТС, при использовании прицепа необходимо предоставить дополнительные данные | Кроме сведений о ТС необходимо указать показания одометра, даты и время выезда (заезда) и, при необходимости, проведения предрейсового контроля |

| Сведения о водителе | Предоставляют данные ФИО | Указывают время прохождения предрейсового и послерейсового медосмотров |

Информация путевого листа может быть дополнена сведениями о специфике грузоперевозки, заказчиках. Документ относится к формам первичного учета, подлежит хранению в ИП на протяжении 5 лет.

Какие документы нужны для регистрации

Чтобы стать ИП по грузоперевозке, сначала надо зарегистрироваться в качестве ИП, а потом встать на учет в качестве налогоплательщика на ПСН. Для открытия бизнеса по грузоперевозкам понадобится подготовить (ст. 22.1 Закона РФ № 129-ФЗ):

- подписанное ИП заявление о регистрации ИП по форме № Р21001 (Приказ ФНС РФ № ЕД-7-14/[email protected] от 31 августа 2022 г.);

- ксерокопию личного паспорта;

- квитанцию об уплате госпошлины (если документы подаются в бумажном виде сразу же в налоговую по месту прописки). Если же заявление подается через сайт ФНС, портал Госуслуг, МФЦ или нотариуса, госпошлину платить не надо (ч. 32 п. 3 ст. 333.35 НК РФ).

В итоге ИП будет выдан лист записи ЕГРИП. Далее, чтобы стать налогоплательщиком на ПСН, он должен как максимум за 10 дней до начала применения ПСН подать в инспекцию ФНС по месту прописки заявление на патент по форме.

Заявления в налоговую можно подавать:

- Лично.

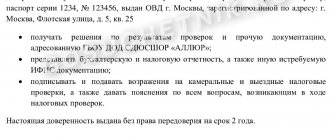

- Через своего представителя по нотариальной доверенности.

- По почте РФ — путем направления в ИФНС заказного письма с описью вложения.

- Через сайт ФНС — на госрегистрацию ИП тут, а на патент здесь, но при наличии своего ЛК ИП.

- Через портал Госуслуг — только заявление на госрегистрацию своего ИП.

Налоговая на протяжении 5 дней с момента принятия к рассмотрению заявления на оформление патента примет соответствующее решение. На 6-й рабочий день ИП нужно прийти в налоговую и забрать готовый патент.

Часто задаваемые вопросы

Если уже есть ИП и по нему числятся долги, можно ли стать самозанятым?

Вы можете не закрывать ИП и стать плательщиком НПД. А также можно закрыть ИП и зарегистрироваться в качестве самозанятого. При этом все долги, числящиеся за ИП, придется либо отдать, либо подать на банкротство, но само наличие долгов не мешает вести деятельность самозанятого гражданина.

Можно ли списать долги по открытому ИП, если деятельность не велась?

Вы можете списать задолженность как при открытом, так и при закрытом ИП через процедуру банкротства.

Как быстро закрыть ИП с долгами?

Процедура закрытия ИП как с долгами, так и без — идентичны. Отличие только в том, что все долги после закрытия ИП переходят на гражданина который больше не ведет свою деятельность. Получается, вы сначала регистрируете закрытие ИП, а уже после этого погашаете задолженность или подаете на банкротство физлица.

Иные обязательные документы по грузоперевозкам

В дополнение к путевому листу водитель должен иметь:

- Водительское удостоверение.

- Паспорт транспортного средства.

- Страховой полис об обязательной автогражданской и другой добровольной ответственности.

- Договор о трудоустройстве к ИП в качестве водителя-экспедитора. Допускается предъявление копии договора. При отсутствии договора необходимо иметь доверенность на право управления транспортом.

- Товарно-транспортная накладная (ТТН), если осуществляется перевозка грузов ИП или юридического лица. В документе отражаются реквизиты сторон, места отправки и приема груза, характеристика перевозимого товара, вес и другие дополнительные данные. Может служить основанием для оприходования груза.

- Транспортная накладная (ТН). Подтверждает правомочность грузоперевозки, содержит только транспортный раздел. Документ содержит особые отметки грузоотправителя.

- Поручение экспедитору, устанавливающее перечень услуг.

- Экспедиторская, складская расписка, доверенность на груз.

- Разрешение на транспортировку груза с особыми характеристиками – негабаритного, опасного товара.

В комплект водителя входят другие сопроводительные документы, определяемые видом перевозимого груза. При перевозке продуктов необходим санитарный паспорт, животных – ветеринарный паспорт, спиртосодержащей продукции – справка к ТТН и другие документы.

Формы налогообложения при грузоперевозках

ИП при осуществлении грузоперевозок имеет право выбрать один из разрешенных видов налогообложения. Применяются:

- Общеустановленная система. Имеет самый объемный документооборот, применяется при необходимости предъявления заказчику счетов-фактур с выделением НДС. Ставка основного налога НДФЛ составляет 13%. Отсутствуют ограничения по числу единиц транспорта, численности работников.

- Упрощенная система. Позволяет выбрать одну из 2 схем налогообложения, отличающихся ставками и необходимостью учета расходов. Применяется ставка 6 или 15%. Предусмотрены ограничения по выручке (150 млн рублей) и численности работников (100 человек). Ограничение по стоимости имущества на ИП не распространяется в связи с признанием его собственностью физлица.

- ЕНВД. Удобный режим для грузоперевозок, не требующих ведения большого числа первичной документации. Режим характеризуется вмененным доходом, сумма которого зависит от числа эксплуатируемых транспортных средств. Минусом системы является необходимость уплаты налога с момента постановки на учет в качестве плательщика ЕНВД и до дня снятия с учета. Имеет ограничения по числу ТС (20 транспортных единиц) и наемных работников (100 человек).

- ПСН. Применяется только ИП путем приобретения патента. Сумма платежа по ставке 6% зависит от предполагаемого дохода, установленного в регионе. Предприниматель самостоятельно выбирает период действия патента на срок от 1 до 12 месяцев в течение года. Имеет предельный лимит по выручке (60 млн рублей) и численности (15 человек). Количество транспортных средств не ограничено. Деятельность ведется на территории региона оформления патента.

Системы ЕНВД и ПСН используются, если в регионе применяются режимы по выбранному виду деятельности. Начиная с 2022 года специальный режим ЕНВД будет отменен.

По мнению Министра Финансов РФ, режим ЕНВД оказался не самым эффективным с точки зрения работы.

Министр Финансов РФ А.Г.Силуанов

Момент перехода на планируемую систему налогообложения определяется выбранным ИП режимом. Переход на УСН осуществляется при открытии ИП или с начала календарного года, использование ЕНВД допускается с любой даты. ОСНО применяется по умолчанию, режим может совмещаться по отдельным видам деятельности с ЕНВД, ПСН.

Самозанятость для перевозок

Если у ИП нет наемного персонала, то, помимо ПСН, он вправе перейти на самозанятость в соответствии со ст. 4 Закона РФ 422-ФЗ. Однако, его возможный доход может быть равен не более 2 400 000 р. в год.

Стать самозанятым можно онлайн со своего телефона (планшета) с выходом в интернет. Для этого нужно:

- Скачать мобильное приложение ФНС «Мой налог» на свой смартфон (из Google Play или App Store). При помощи своего смартфона сфотографировать свой личный паспорт, а также сделать свою фото на камеру смартфона или воспользоваться доступом к своему ЛК налогоплательщика на сайте ФНС.

- Использовать сайты уполномоченных на это банков, интернет-платформы (так, Сбербанк онлайн).

Самозанятые уплачивают налог на профессиональный доход. Ставка НПД составляет:

- 4 % — при доставке груза контрагентам-физлицам;

- 6 % — при работе с клиентами-юрлицами (организациями).

Однако, после регистрации самозанятому положен налоговый вычет в размере 10 000 р. В итоге:

- Если налог начисляется по ставке 4% — вычет равен 1% от полученных ИП доходов (налоговой базы по НПД).

- Если НПД начисляется по ставке 6% — вычет составляет 2% от базы по НПД.

За 1 мес. самозанятый заработал 50 000 р. Если по договору перевозки грузов контрагентами самозанятого были физлица, то сумма НПД будет равен 2 000 р. (4% налога от 50 000 р.). Налоговая предоставит вычет таким образом — снизит сумму НПД на 1% от налоговой базы (то есть, на 500 р.. 1% * 50 000 р.). В итоге ИП нужно будет заплатить НПД в размере 1 500 р. (2 000 р. – 500 р.), а не 2000 р. Причем налоговый вычет уменьшится на 500 р. (с 10 000 р. до 9 500 р.).

Данное снижение будет происходить до тех пор, пока сумма вычетов не достигнет 10 000 р.

Если по какой-то причине перевозка груза была отменена, и деньги вернулись заказчику, их изымают из оборота. Переплаченная сумма НПД учитывается в следующем месяце и минусуется.

Однако, бизнесмену все равно лучше начинать с открытия ИП на патенте. Ведь многие контрагенты предпочитают оформлять договора перевозки груза с ИП или юрлицами, а не с самозанятыми физлицами.

Статьи:

Может ли пенсионер открыть ИП — льготы при открытии в 2022 году

Как ИП стать работодателем в 2022 году — пошаговая инструкция

Санкции, налагаемые при нарушении требований перевозок

Статьями 12.3 и 12.31.1 КоАП предусмотрены санкции, налагаемые на ИП в форме административного штрафа.

Важно! При выявлении нарушений у ИП, попадающий под санкции ст. 12.31.1 КоАП, размер штрафа совпадает суммами, налагаемыми на юридических лиц.

| Статья КоАП | Нарушение | Сумма штрафа |

| П. 1 ст. 12.3 | Отсутствие у водителя документов на право управления ТС | 500 рублей (возможно предупреждение) |

| П. 2 ст. 12.3 | Отсутствие у водителя путевого листа или документов ТТН | 500 рублей (или предупреждение) |

| П. 2.1 ст. 12.3 | Перевозка грузов без права осуществления деятельности | 5 000 рублей на водителя |

| П. 2 ст. 12.31.1 | Перевозка грузов автотранспортом без проведения медосмотров водителя | На граждан в размере 3 000 рублей, на должностное лицо – 5 000 рублей, ИП – 30 000 рублей |

| П. 4 ст. 12.31.1 | Транспортировка грузов с нарушением условий безопасности | На водителя – 2 500 рублей, на должностное лицо – 20 000 рублей, ИП – 100 000 рублей |

ЕНВД

Единый налог на вмененный доход считается более выгодным налоговым режимом при грузоперевозках. Но тут многое зависит от места жительства ИП. Дело в том, что ЕНВД действует не везде. Вводить ли эту систему на территории города или иного поселения, решают местные власти. Они же определяют список видов деятельности, в отношении которых этот режим вводится. Однако базовые направления бизнеса для «вмененки» прописаны в Налоговом кодексе (статья 346.26), и перевозка грузов как раз входит в этот список. Но есть ограничение — у ИП должно быть не более 20 машин.

Ставка ЕНВД по умолчанию — 15%, хотя местные законодатели могут снизить ее до 7,5%.

Налоговая база за каждый месяц рассчитывается так: Базовая доходность * Физический показатель * К1 * К2

Параметры этой формулы обозначают:

- Физический показатель для грузоперевозок — это количество машин.

- Базовая доходность — сумма вмененного дохода, который предприниматель может получить в месяц на единицу физического показателя.

- К1 — коэффициент-дефлятор, который ежегодно рассчитывается Минэкономразвития в зависимости от уровня инфляции.

- К2 — понижающий коэффициент, который устанавливается местными властями для облегчения налоговой нагрузки. Он может быть разный в зависимости от вида деятельности и местности, но не более 1.

Если количество машин в течение года не меняется, то ЕНВД можно рассчитать по формуле: Налоговая база за месяц * 12 месяцев * 15%. Чтобы рассчитать ЕНВД для ИП из примера, соберем все нужные данные в таблицу.

| Показатель | Значение |

| Физический показатель (статья 346.29 НК РФ) | 3 автомобиля |

| Базовая доходность (статья 346.29 НК РФ) | 6 000 рублей в месяц на 1 автомобиль |

| К1 в 2022 году (приказ Минэкономразвития России от 30 октября 2018 года № 595) | 1,915 |

| К2 для грузоперевозок в городе Чехове (решение городского Совета депутатов от 9 ноября 2012 года №71/10) | 1 |

| Ставка налога | 15% |

| Количество месяцев | 12 |

Расчет будет выглядеть так: 6 000 * 3 * 1,915 *1 * 12 * 15% = 62 046 рублей.

Как и на упрощенной системе с объектом «Доходы», на ЕНВД можно вычесть из суммы налога страховые взносы. Правило такое же: если у ИП есть сотрудники, то он может уменьшить налог за счет взносов на 50%. Значит, предпринимателю предстоит уплатить в бюджет всего: 62 046 / 2 = 31 023 рубля.

Ошибки, допускаемые в учете грузоперевозок

Ошибка № 1. В учете ИП по грузоперевозкам часто требуется учет расходов. Документально подтвержденные и экономически оправданные расходы используются при расчете базы для налогообложения. Ошибочным является мнение, что списание затрат на топливо можно производить по фактическим расходам. При списании требуется учитывать нормы расходов и фактический пробег ТС. Если расход топлива превышает норму технической документации, необходимо учитывать данные контрольного пробега.

Ошибка № 2. ИП, использующий общую систему, часто не имеют договоров с компаниями, нуждающимися в НДС поставщика услуг. продолжает выделять НДС. Ошибочная позиция. ИП, имеющее небольшие обороты по перевозкам, могут заявить об освобождении от налогообложения НДС.

Специфика автомобильного бизнеса

Предприниматель, который перевозит грузы, может выбирать из основной системы налогообложения (ОСНО), упрощенной системы (УСН), единого налога на вмененный доход (ЕНВД) и патентной системы (ПСН).

ОСНО редко применяется индивидуальными предпринимателями, поскольку это невыгодно — слишком большая налоговая нагрузка. На общей системе нужно платить НДС по ставке 20% от выручки, а с собственного чистого дохода — еще и 13% в виде НДФЛ. Обычно основной режим применяют при необходимости вести бизнес с крупными компаниями — плательщиками НДС. Но чаще ИП работают с такими же, как они сами, субъектами малого бизнеса или с физическими лицами. Быть плательщиком НДС при этом необходимости нет, так что предприниматель выбирает какой-либо льготный налоговый режим.

О выборе налоговой системы для грузоперевозчиков в 2022 году в условиях отмены ЕНВД, читайте в этой статье.

Перед тем как перейти к расчетам налогов ИП, выделим особенности сферы грузоперевозки. Чтобы понять, какую систему налогообложения выбрать, нужно оценить примерный уровень расходов бизнеса. А они будут таковы:

- сервисные расходы — ремонт, техобслуживание, замена шин;

- амортизация — списание части стоимости машин на себестоимость услуг;

- если транспорт арендуется, то арендная плата;

- стоимость бензина;

- заработная плата водителей и других работников;

- страховые взносы за сотрудников, а также на страхование самого ИП;

- накладные расходы — оплата связи, парковки и другие;

- автострахование;

- налоги и прочие обязательные платежи.

Иначе говоря, расходов предстоит немало. Какова будет их доля, заранее определить сложно. Для расчета можно ориентироваться на такие значения: расходы — 70%, доходы 30% от выручки. Но это практически идеальный показатель, и добиться его на практике очень сложно. В последние годы рынок грузоперевозок находится в застое. Причиной тому кризисные явления в экономике России, высокая конкуренция, дополнительные платежи (система Платон) и постоянный рост цен на топливо. Поэтому доходность грузоперевозок серьезно снизилась.

Ответы на распространенные вопросы

Вопрос № 1. Требуется ли ИП оформление лицензии на предоставление услуг грузоперевозок?

Лицензия, выдаваемая Министерством транспорта и связи, необходима при осуществлении перевозок за пределами страны или особо опасных грузов. В остальных случаях транспортировка производится без дополнительного разрешения.

Вопрос № 2. Необходимо ли указывать ОКВЭД по грузоперевозкам, если ИП планирует предоставлять грузовой транспорт в аренду?

Сдача автотранспорта в аренду у арендодателя не признается осуществлением грузоперевозок.