02.12.2018

Обязательно ли создавать резервы на оплату отпусков в автономном учреждении? Как правильно формировать и отражать в бухгалтерском и налоговом учете такие резервы? Как проводить инвентаризацию резервов? Что предусмотреть в учетной политике? Ответы на эти вопросы вы найдете далее.

Согласно трудовому законодательству работодатели обязаны предоставлять работникам ежегодные оплачиваемые отпуска с сохранением места работы (должности) и среднего заработка (ст. 114, 115 ТК РФ).

В силу данной нормы у государственного (муниципального) автономного учреждения возникает обязательство по предоставлению работнику ежегодных оплачиваемых отпусков. Но при этом отсутствует определенность по времени исполнения предстоящей оплаты отпусков за фактически отработанное время, поскольку возможен перенос запланированных дат отпусков и, кроме того, величина такого обязательства не может быть точно определена. Помимо этого, основная часть отпусков выпадает на весенне-летний период, что влечет увеличение расходов на оплату труда в данное время.

В целях равномерного отнесения рассматриваемых расходов на финансовый результат учреждения по обязательствам, не определенным по величине и (или) времени исполнения, в бухгалтерском учете создаются резервы предстоящих расходов.

Одновременно обязательства учреждения, величина которых определена на момент их принятия условно (расчетно) и (или) по которым не определено время (период) их исполнения, при условии создания в учете учреждения по данным обязательствам резерва предстоящих расходов, отражаются на счетах санкционирования расходов как отложенные обязательства.

Исходя из вышесказанного резервы на оплату отпусков за фактически отработанное время целесообразно создавать в целях отражения полной и достоверной информации об отложенных обязательствах учреждения, а также для равномерного отнесения расходов на финансовый результат учреждения. О необходимости формирования таких резервов также сказано в письмах Минфина РФ от 07.03.2018 № 02-07-10/14688, от 05.06.2017 № 02-06-10/34914, от 09.11.2016 № 02-06-10/65506.

Резерв на отпуск как оценочное обязательство

Согласно ПБУ 8/2010 «Оценочные обязательства», организации должны формировать некие взвешенные по сумме обязательства на счетах бухгалтерского учета. То есть бухгалтерская отчетность должна содержать не только данные о документально подтвержденных обязательствах компании перед контрагентами и третьими лицами, но и информацию по планируемым расходам, которые неизбежны.

Например:

- будущим отпускам работников;

- планируемым начислениям налогов;

- затратам на поставщиков в части расходов, о которых точно известно, что они будут (например, если акт выполнения работ уже есть, но пока еще не подписан, поэтому его еще нельзя провести в учете, хотя точно известно, что директор свою подпись поставит и документ будет проведен в следующем месяце).

С появлением этой информации бухгалтерский баланс становится наиболее достоверным, поскольку отражает наиболее реалистичную картину финансового положения предприятия. Рассмотрим подробнее, что такое резерв на оплату отпусков.

Каждому работнику, в соответствии с трудовым законодательством, положено как минимум 28 календарных отпускных дней, причем в ряде законодательно установленных случаев эта цифра может быть и больше. Таким образом, на каждую из отчетных дат мы имеем дни отпуска, которые работниками еще не использованы (трудно представить себе организацию, в которой все сотрудники разом отгуляли 28 дней отпуска). Соответственно, на каждую отчетную дату существуют оценочные обязательства компании перед работниками по оплате этих дней и, как следствие, некие обязательства перед фондами по выплате страховых взносов.

Кто обязан отражать эту информацию в отчетности? В соответствии с п. 3 ПБУ 8/2010 отражать данные начисления обязаны все компании, за исключением малых предприятий (эмитенты ценных бумаг к таким исключениям не относятся), которые могут применять упрощенный способ ведения учета. Признаки таких компаний указаны в законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Таким образом, если компания не подходит под определение субъекта малого бизнеса, начисление оценочных резервов становится обязательным, а отсутствие данной информации на бухгалтерских счетах может быть расценено как нарушение правил учета доходов и расходов. Ответственность за это наступает по двум основаниям:

- за грубое нарушение учета доходов и расходов по ст. 120 НК РФ в размере 10 000−30 000 руб.;

- административная ответственность, применяемая к должностным лицам по ст. 15.11 КоАП.

ВАЖНО! Если компания создает резерв на оплату отпусков, необходимо прописать это в учетной политике — равно как и саму процедуру расчета данного резерва.

Период и смысл проведения инвентаризации по оценочным обязательствам и резервам

Инвентаризация оценочных обязательств и резервов по отпускам производится автоматически в документе Резервы отпусков (Зарплата – Резервы отпусков) при создании его в декабре:

До версии ЗУП 3.1.10 документ Резервы отпусков назывался Начисление оценочных обязательств по отпускам.

Подробнее см. Где найти документ по начислению оценочных обязательств по отпускам, начиная с ЗУП 3.1.10?

Вне зависимости от применяемой методики (Нормативного метода или МСФО) оценочные обязательства (БУ) и резервы (НУ) рассчитываются одинаково – по накопленным дням отпуска. Можно сказать, что вычисления производятся по методу МСФО. Таким образом получается, что в БУ и НУ исчисленные суммы совпадают. Эту информацию можно увидеть в документе Резервы отпусков на вкладке Расчет обязательств и резервов по отпускам в колонке исчислено по суммам обязательств и резервов:

Смысл проведения такой инвентаризации – получение на конец года сальдо по кредиту счете 96 в размере суммы совпадающей с суммой, которую бы организация выплатила всем сотрудникам, если бы они уволились в конце декабря.

Отражение резерва на отпуск в бухгалтерском учете

Расчет и отражение резерва на отпуск в бухгалтерском учете должны производиться на каждую отчетную дату. Согласно действующим законодательным требованиям бухгалтерский баланс составляется раз в год — то есть 31 декабря и будет отчетной датой.

О том, когда следует сдавать бухгалтерскую отчетность, читайте в нашем материале «Когда сдается бухгалтерский баланс — сроки, нюансы».

Однако точнее и корректнее (в первую очередь для управленческого учета) формировать резервы на отпуск ежемесячно, поскольку данный вид резерва зависит от количества работников и отгулянных отпусков — а эти величины могут меняться очень часто. При этом надо понимать, что ежемесячный подсчет резерва является трудоемким. Организации необходимо самостоятельно определить желаемую периодичность расчетов и зафиксировать ее в учетной политике.

В бухучете для отражения подобных сведений предназначен счет 96. На нем аккумулируются все планируемые затраты компании, в том числе по оплате отпусков. При этом для каждого вида расходов открывается отдельный субсчет.

Рассмотрим типовые проводки по начислению и списанию резервов в корреспонденции со сч. 96:

| Счет Дт | Наименование счета | Счет Кт | Содержание операции |

| 08 | Внеоборотные активы | ||

| 20 | Основное производство | 96.01 «Резерв на оплату отпусков сотрудников» | Начислен резерв на отпуск сотрудников (счета выбираются в зависимости от подразделения, в котором трудится сотрудник) |

| 23 | Вспомогательное производство | ||

| 26 | Общехозяйственные затраты | ||

| 44 | Расходы на продажу | ||

| Прочие затратные счета компании, на которых учитываются расходы по зарплате | |||

| 96.01 | Резерв на оплату отпусков сотрудников | 70 «Расходы на оплату труда» | Начислены отпускные за счет сформированного резерва |

| 69 «Расчеты с внебюджетными фондами» | Начислены страховые взносы за счет резерва | ||

Как видно, начисление резерва всегда производится на те же счета, что и зарплата сотрудников. Страховые взносы начисляются по такому же принципу, но — в корреспонденции со счетом резерва, а не со счетами для расчетов с внебюджетными фондами.

Сальдо по счету 96 при формировании периодичной отчетности отражается в пассиве баланса. Для этого предназначена строка 1540 «Оценочные обязательства».

Обратите внимание: если резервы в организации создаются только в бухгалтерском учете, то база для расчета налога на прибыль не снижается, и возникают временные налоговые разницы, в соответствии с ПБУ 18/02. Если же в учетной политике для налогового учета указано, что данный резерв учитывается при исчислении налога на прибыль, появляется право создать его в порядке, определенном ст. 324.1 НК РФ.

ВАЖНО! Создание резерва для налоговых целей — дело добровольное, зависящее только от решения хозяйствующего субъекта.

Создать и использовать отпускной резерв в налоговом учете вам помогут рекомендации экспертов КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Подробнее об информации, необходимой для отражения в учетной политике, вы можете прочитать в нашей статье «Положение по бухгалтерскому учету и учетная политика организации».

О положениях налоговой политики можно прочитать в материале «Как составить налоговую политику организации?».

Проводки по инвентаризации в Бухгалтерии 3.0

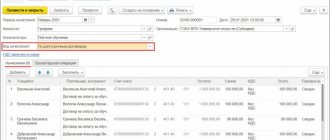

После синхронизации документ Резервы отпусков появляется в Бухгалтерии 3.0. Для формирования проводок в нем устанавливается флажок Отражено в бухучете пользователем:

Формируются проводки отдельно по оценочным обязательствам, страховым взносам и ФСС НС:

- по положительным сумма (доначислениям): Дт Счет затрат – Кт счета 96.

По субсчету 96.01.1 отражаются суммы по обязательствам и резервам, по 96.01.2 — по страховым взносам и взносам на «травматизм»:

- по отрицательным суммам (списаниям): Дт 96 счета (по субчетам 96.01.1 и 96.01.2) – Кт 91.01.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Инвентаризация оценочных обязательств и резервов по отпускам в декабре (из записи эфира от 03 декабря 2022 г.) У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Инвентаризация оценочных обязательств и резервов по отпускам за 2019 год (из записи эфира от 3 декабря 2022 г.) У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Расчет оценочных обязательств и резервов по отпускам …

- Расчет оценочных обязательств по отпускам для лиц, находящихся в отпуске по уходу за ребенком …

Методика расчета суммы резерва на оплату отпусков

Так как законодательно формула, которая используется для расчета величины резерва, не определена, каждая компания определяет ее самостоятельно. При этом разработанный способ следует закрепить в учетной политике.

ВАЖНО! Любое оценочное обязательство должно быть максимально приближено к достоверной денежной оценке будущих расходов. Резерв должен определяться на основе существующих фактов хоздеятельности организации, а расчет должен опираться на накопленный опыт работы и, возможно, некие экспертные мнения. То есть расчеты должны подкрепляться документально и быть предельно обоснованными.

Таким образом, для обоснования суммы начисленного резерва на оплату отпусков организации необходимо иметь:

- Закрепленный в учетной политике способ расчета резерва, который бы обеспечивал достоверную оценку расходов по этой статье.

- Разработанный первичный документ для отражения рассчитанного резерва (справку, например). К нему стоит приложить первичку, информация по которой была использована при расчете (табель учета рабочего времени, расчетную ведомость и т. д.).

Есть несколько способов расчета резерва на оплату отпусков. Для начала рассмотрим один из них, в достаточной мере точный, — он опирается на фактическое количество неиспользованных дней отпуска и среднего дневного заработка сотрудников:

- Сначала следует разбить всех сотрудников по подразделениям для определения используемых счетов начисления затрат (20–26, 44 и т. д.).

- Необходимо иметь информацию по количеству дней отпуска, положенного каждому сотруднику. При наличии автоматизированного учета сбор данной информации не представляет затруднений. Суммировать эти дни следует по каждой из групп сотрудников.

- Рассчитываем средний дневной заработок (СДЗ) работников по каждой группе. Для этого необходимо всю заработную плату сотрудников за прошедший выбранный период (месяц, квартал) сначала разделить на количество календарных дней в этом периоде, а затем — на количество работников в группе. Наглядно данная формула выглядит так:

СДЗ работника = ЗП / ДН / К,

где

ЗП — зарплата за период,

ДН — календарные дни периода,

К — количество работников в группе (или фирме в целом).

ВАЖНО! Не следует путать календарные и рабочие дни, так как количество дней отпуска всегда считается в календарных днях — следовательно, заработок для подсчета отпускных также следует считать по календарным дням.

- Финальный момент — расчет суммы самого резерва (не забывайте посчитать страховые взносы с данного резерва). Конечная величина резерва будет рассчитана по такой формуле:

Резерв = (СДЗ работника × К × ДНО) + (СДЗ работника × К × ДНО) × Сст,

где

ДНО — дни неиспользованного отпуска,

Сст — суммарная ставка страховых взносов в %.

Подробно о ставках страховых взносов и объектах обложения взносами читайте в нашей рубрике «Страховые взносы».

ВАЖНО! Наиболее точным способом расчета резерва будет подсчет, произведенный индивидуально по каждому сотруднику. В таком случае сумма резерва будет состоять из суммы обязательств перед каждым сотрудником. Правда, если численность работников в компании велика, данный процесс будет достаточно трудоемким.

Списание резервов отпусков в 1С ЗУП

Начисленные резервы «закрываются», когда начисляется оплата отпусков. Например, два сотрудника получили отпуск в ноябре 2019 года. Один из них продолжить отдыхать в декабре.

Производится расчет и отражение заработной платы в регламентированном учете. После открытия документа «Отражение зарплаты в регламентированном учете» должна появиться новая вкладка «Выплата отпусков за счет оценочных обязательств». В графах этого подраздела отразится информация по полученным отпускам.

Отпуск одного из сотрудников разделен на две части, относящиеся к различным месяцам.

Пример расчета и отражения на счетах бухгалтерского учета резерва на отпуск

Это пример к вышеприведенному способу расчета резерва — исходя из среднего заработка. Ниже вы увидите примеры для других вариантов резервирования.

Пример

отразила в учетной политике, что резерв на оплату отпусков формируется ежеквартально. Для начисления зарплаты и страховых взносов используется счет 44 «Издержки обращения», всего в компании трудится 20 человек. Оснований для применения пониженных и повышенных страховых взносов у компании не имеется (суммарная ставка страховых взносов — 30,2%). На 31 марта данные за квартал следующие:

- количество дней неиспользованного отпуска — 134;

- за 1-й квартал сумма начисленной зарплаты составила 678 000 руб.;

- в квартале 91 день.

- Рассчитаем резерв на 31.03.20ХХ:

СДЗ = 678 000 / 91 / 20 = 372,53 руб.

Сумма резерва составляет 372,53 × 134 × 20 + 372,53 × 134 × 20 × 30,2% = 998 380,40 + 301 510,88 = 1 299 891,28 руб.

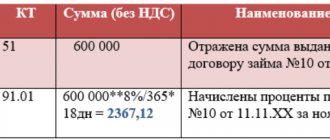

Проводки:

Дт 44 «Расходы на продажу» Кт 96.01 «Резерв на отпуск» — 998 380,40 руб.

Дт 44 «Расходы на продажу» Кт 96.01 «Резерв на отпуск» — 301 510,88 руб.

- Добавим в данный пример еще несколько данных, чтобы разобраться, как корректируется резерв по отпускам:

- на 31.03.20ХХ начислен резерв на отпуск и страховые взносы в размере 1 299 891,28 руб.;

- во 2-м квартале сумма начисленных отпускных и страховых взносов с них составила 140 900 руб.;

- количество неиспользованных дней отпуска на конец 2-го квартала составляет 120 дней;

- заработная плата за 2-й квартал и количество работников остались такими же, как в предыдущем периоде.

Таким образом, по состоянию на 30.06.20ХХ величина неиспользованной суммы резерва равна 1 299 891,28 – 140 900 = 1 158 991,28 руб.

Сумма резерва на 30.06.20ХХ:

СДЗ = 678 000 /91 / 20 = 372,53 руб.

Сумма резерва составляет 372,53 × 120 × 20 + 372,53 × 120 × 20 × 30,2% = 894 072 +270 009,74 = 1 164 081,74 руб.

Сумма для отчислений в резерв по состоянию на конец 2-го квартала:

1 164 081,74 (рассчитанный резерв) – 1 158 991,28 (остаток резерва, сальдо по сч. 96) = 5 090,46 руб.

Если бы величина резерва на сч. 96 превышала рассчитанную сумму на конец квартала, резерв следовало бы уменьшить. В нашем случае необходимо сделать проводку доначисления.

Проводки:

Дт 44 Кт 96.01 — 5 090,46 руб.

Налоговый учет

В отличие от бухгалтерского учета, в налоговом учете создание РО – право работодателя.

Также отличительная черта формирования РО в налоговом учете – способ создания. Он прописан в ст. 324.1 НК РФ. Данный способ предусматривает:

- определение процента отчислений в РО;

- расчет суммы РО ежемесячно на последнюю дату месяца;

- проведение инвентаризации РО на конец года.

Если компания хочет избежать разниц в налоговом учете по РО, она может начислять резерв и в бухучете, и в налоговом учете одинаково:

В конце года проводят инвентаризации начисленного РО. Для корректировки РО необходимо рассчитать фактически сложившуюся сумму неотгулянных дней отпуска по состоянию на 31 декабря. Полученную сумму сравнивают с расчетной и при необходимости делают корректировку.

Еще способы расчета резерва

Как уже отмечалось, алгоритм расчета суммы резерва прописывается в учетной политике, это связано с тем, что ПБУ 8/2010 не содержит формул и методик, позволяющих получить значение резерва.

Кроме приведенного выше способа на практике для расчета резерва можно также использовать одну из следующих сумм:

- фонд оплаты труда (далее — ОТ);

- отпускные, выплаченные за календарный год, предшествующий году, для которого создается резерв (нормативный способ).

Порядок расчета суммы резерва осуществляется следующими этапами:

- определение среднего дневного фонда оплата труда или отпускных;

- формирование резерва.

Рассмотрим на примерах использование каждого из этих способов.

Пример 1

ООО «Молния» в учетной политике отражено создание резерва на оплату отпусков на 20ХХ год исходя из ОТ. Формулу для расчета резерва организация использует следующую:

(ОТ + страховые взносы) / 28 × 2,33,

где 28 — количество дней отпуска за год на каждого сотрудника;

2,33 — количество дней отпуска за 1 отработанный месяц.

Резерв формируется на конец каждого месяца. В резерв не включаются выплаты сотрудникам, не полностью отработавшим месяц. Сумма резерва на конец 2022 года — 0 руб. Значения ОТ на 2022 год представлены в графе 2 таблицы 1. Страховые взносы — 30,2% (в т. ч. взносы на травматизм).

Таблица 1. Расчет резерва

| Месяц | ОТ | Страховые взносы (ОТ × 30,2%) | Резерв (ОТ + страховые взносы) / 28 × 2,33 |

| 1 | 2 | 3 | 4 |

| Январь 20ХХ | 100 000 | 30 200 | 10 835 |

| Февраль 20ХХ | 110 000 | 33 220 | 11 918 |

| Март 20ХХ | 120 000 | 36 240 | 13 001 |

| Апрель 20ХХ | 100 000 | 30 200 | 10 835 |

| Май 20ХХ | 130 000 | 39 260 | 14 085 |

| Июнь 20ХХ | 90 000 | 27 180 | 9 751 |

| Июль 20ХХ | 108 000 | 32 616 | 11 701 |

| Август 20ХХ | 111 000 | 33 522 | 12 026 |

| Сентябрь 20ХХ | 120 000 | 36 240 | 13 001 |

| Октябрь 20ХХ | 100 000 | 30 200 | 10 835 |

| Ноябрь 20ХХ | 101 000 | 30 502 | 10 943 |

| Декабрь 20ХХ | 100 000 | 30 200 | 10 835 |

| Итого | 1 290 000 | 389 580 | 139 765 |

На конец каждого месяца ООО «Молния» отразит в учете начисление резерва 20ХХ года: Дт 26(44,20) Кт 96 в сумме из графы 4, т. е. на 31.01.20ХХ — 10 835, на 28.02.20ХХ — 11 918 , на 31.03.20ХХ — 13 001 и т.д.

ВАЖНО! Суммы резерва находят свое отражение в бухбалансе в составе показателей строки 1540 «Резервы предстоящих расходов». Об изменениях в бухбалансе с 2022 года читайте здесь.

Пример 2

ООО «Молния» в учетной политике зафиксировало создание резерва раз в год, исходя из оплаты отпусков предыдущего года. По данным бухгалтерского учета данные расходы − 960 000 руб.

Расчет резерва:

Страховые взносы = 960 000 × 30,2% = 289 920 руб.

Резерв = 960 000 + 289 920 = 1 249 920 руб.

Для чего, с какой периодичностью и как проводится инвентаризацию резерва в бухучете, узнайте из Готового решения от КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Нюансы инвентаризации резерва по сотрудницам в декрете

При заполнении декабрьского документа Резервы отпусков возможны ситуации, когда средний заработок сотрудника не определился. Как правило, это работницы в отпуске по уходу за ребенком, у кого в текущем году не было заработка.

Чтобы средний заработок по декретнице заполнился, нужно открыть форму расшифровки среднего и изменить расчетный период.

Нюансы расчета обязательств по сотрудницам в отпуске по уходу разбирали в статье Расчет оценочных обязательств по отпускам для лиц, находящихся в отпуске по уходу за ребенком.