Что относится к финансовым вложениям

При учете этой категории имеющихся активов экономические субъекты опираются на принятые законодательно нормы, которые отражены в действующем ПБУ 19/02 «Учет финансовых вложений».

| ★ Книга-бестселлер “Бухучет с нуля” для чайников(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Чтобы находящийся в собственном владении субъекта актив был признан фин.вложением, необходимо соблюдение следующих основных условий:

- Документальное подтверждение на право владения/получение активов.

- Связанные с активами риски организации: неплатежеспособность, ликвидность, изменение цены.

- Наличие потенциальных экономических выгод (начисление процентов, увеличение первоначальной стоимости).

На основании вышеперечисленных признаков фин. вложениями считаются следующие инструменты: ценные бумаги (в том числе государственные, облигации и векселя иных предприятий), вклады в уставной капитал иных субъектов (за исключением дочерних), предоставленные иным субъектам займы, депозитные вклады в кредитные учреждения, дебиторская задолженность в виде переуступки прав требований.

Не признаются как финансовые вложения:

- Выкупаемых у сотрудников собственные акции, расчеты векселями.

- Имущество, используемое с целью получения доходам по договорам аренды.

- Произведения искусства, ювелирные изделия, приобретаемые не для перепродажи.

- Нематериальные активы субъектов, основные средства и материально производственных запасов (МПЗ).

Финансовые вложения в учетной политике

Перечень активов, которые могут быть признаны финансовыми вложениями, не ограничен рамками законодательства. Каждая организация самостоятельно принимает решение о возможном составе активов данного рода. Вся информация должна быть отражена в учетной политике.

Формирование финансовых активов организации

| Критерии активов | Возможные | Единицы измерения |

| По времени использования | Краткосрочные и долгосрочные | Краткосрочные ― срок погашение менее 12 месяцев, если период обращение больше, активы относятся к долгосрочным |

| Единица учета | Серия, партия | Организация самостоятельно определяет единицу измерения. Но при этом должны быть соблюдены принципы прозрачности учета и контроля за движением активов |

| Принятие к учету | Первоначальная стоимость | К затратам на приобретение относят объемы фактических затрат, в том числе на покупку, доставку и прочие без учета возмещаемых налогов |

| Определение текущей рыночной стоимости | Активы с определяемой и неопределяемой рыночными стоимостями | Для активов с определенной рыночной стоимостью периодически требуется проводить корректировку существующей цены. Если текущую рыночную стоимость определить не представляется возможным, к учету принимается первоначальная стоимость |

Все методы определения финансовых вложений стоит отразить в учетной политике. Это относится к периодам использования, единицам измерения и прочим условиям.

Для оценки активов, учитываемых как финансовые вложения, принимаются фактические затраты на их приобретение. Расходы могут быть связаны не только с оплатой поставщикам. При этом положения ПБУ 19/02 общехозяйственные расходы исключают из состава затрат для определения первоначальной стоимости, если эти расходы не были связаны напрямую с приобретением.

Нельзя делать проводку: Д 60 К 58

Финансовые вложения»

58.1 — «Паи и акции»;

58.2 — «Долговые ценные бумаги»;

58.3 — «Предоставленные займы»;

58.4 — «Вклады по договору простого товарищества» и др.

ПАЙ — доля капитала компании, которая дает право на участие в общих собраниях пайщиков, на получение дивиденда и части имущества компании при ее ликвидации. П. выражается в определенном документе — свидетельстве, к которому приложены купоны на получение дивидендов.

АКЦИИ — ценные бумаги, выпускаемые акционерным обществом, обладателям которых предоставляются все имущественные и личные права, связанные с обладанием акцией: а) право на получение дивидендов, в зависимости от размера прибыли корпорации; б) право на участие в управлении корпорацией путем ания на собраниях; в) право на получение части имущества после ликвидации корпорации. Права реализуются в размере пропорциональном величине акций.

Д 58 К 51 –

отражено возникновение объекта финансовых вложений (при перечислении или оплате этого объекта с расчетного счета);

Д 58 К 76 –

отражено возникновение задолженности перед контрагентами (в случае если оплата объектов финансовых вложений будет произведена позже получения на них права собственности, например, в случае с ценными бумагами).

Д 76 К 91 —

Д 91 К 58

– отражена отрицательная разница между покупной и номинальной стоимостью (или между номинальной и покупной стоимостью) приобретенных ценных долговых бумаг.

На 58 счете вложения учитываются по фактической себестоимости (в размере произведенных на их приобретение затрат).

Финансовые вложения являются вторыми по ликвидности после денежных средств в кассе и на расчетных счетах.

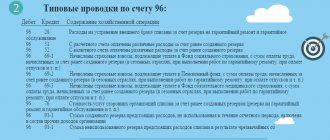

Резерв образуется за счет финансовых результатов (в составе операционных расходов), что отражается бухгалтерской записью по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 59 «Резервы под обесценение финансовых вложений». Аналогичная запись делается при увеличении резервов в случае дальнейшего снижения расчетной стоимости финансовых вложений.

Резерв уменьшается (используется) в следующих случаях: если расчетная стоимость соответствующих активов в отчетном периоде повысилась, если их стоимость больше не подвергается устойчивому существенному снижению, а также при выбытии данных активов. При этом делается запись по дебету счета 59 «Резервы под обесценение финансовых вложений» в корреспонденции с кредитом счета 91 «Прочие доходы и расходы».

В бухгалтерской отчетности финансовые вложения, по которым создан резерв под обесценение, отражаются по учетной стоимости за вычетом суммы резерва.

В бухгалтерском балансе-нетто при отражении в активе отражается разница между 58 и 59 счетом. Т.е. в пассиве баланса 59 счета нет!

Резерв под обесценение финансовых вложений» (пассивный, контрактивный к счету 58).

Резерв под обесценение финансовых вложений создается следующей проводкой:

Д 91.2 К 59

Д 59 К 91.2 –

восстановлена сумма резерва

Как только финансовые вложения выбывают, соответствующие суммы резерва списываются на прочие доходы предприятия (91.1).

Нормативное регулирование учета векселей производится «Положением о простом и переводном векселе» от 7 августа 1937 года.

При приобретении векселей они учитываются по фактической себестоимости на 58 счету, выбытие отражают через 91 счет.

Д 60 К 91

– расплачиваемся векселем с поставщиком.

При выбытии этого векселя сделаем проводки:

Д 60, 76 К 91.1 1000

Д91.2 К 58 900

Образуется кредитовое сальдо на 100 руб., с них платится налог на прибыль.

Если мы предоставляем займ, то делаем проводку:

Д 58 К 51

Если наша основная деятельность состоит в покупке и продаже финансовых вложений, то доходы и расходы относятся на 90 счет, в противном случае – на 91 счет.

При передаче акций, векселей, т.е. выбытии их и реализации делается проводка:

Д 90.1, 91.2 К 58

Нельзя делать проводку: Д 60 К 58

Д 76 К 91.1

– отражаются проценты, начисленные по займам;

Если займ предоставлен работнику, то проценты будут начислены на 73 счет.

Д 73 К 91.1

Если нам по объектам каких-либо финансовых вложений начислили дивиденды, то их получение мы отразим проводкой:

Д 51 К 91.1

58.4 — «Вклады по договору простого товарищества»

(совместная деятельность предприятий, которая ведется на бухгалтерском учете одного из предприятий);

При внесении активов используется 58 счет.

По договору простого товарищества внесены денежные средства с расчетного счета:

Д 58 К 51

По договору простого товарищества внесены материалы:

Д 58 К 10

А если мы вносим их по большей цене, то передачу материалов придется отразить так:

Д 58 К 91.1

Оценка ценных бумаг

При покупке ценных бумаг существуют следующие виды расходов: оплата договорной стоимости продавцу и прочие затраты. Если прочие расходы при покупке ценных бумаг признаны несущественными по сравнению с договорной стоимостью, их размер можно учесть в составе прочих расходов субъекта в отчетном периоде приобретения. Уровень существенности учреждения могут определять самостоятельно, прописывая принятые критерии в учетной политике.

По ценным бумагам, имеющим отношение к обращению на рынке, возможно определение текущей стоимости. Она рассчитывается на основании данных рыночных торгов. В бухгалтерской отчетности сроки переоценки определяются самостоятельно. Это могут быть месяц, квартал и т.д.

Если переоценка ценных бумаг способна существенно исказить данные по финансовому состоянию предприятия, субъекты вправе не производить корректировку стоимости активов. Эти действия необходимо отразить в пояснениях к бух.отчетности.

Если определить текущую рыночную стоимость ценных бумаг не представляется возможным, в отчетности указывается первоначальная стоимость фин.вложений.

Значение 58 позиции в бухгалтерском учете

Обозначенный счет призван обеспечить детальный учет денежных вложений компании.

Аналитика по данному счету ведется по отдельным субсчетам, включая:

- 1 – учет инвестиций в паи и акции;

- 2 – инвестирование в долговые инструменты.

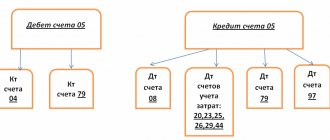

Инвестиции компании или организации отражаются в дебетовой части 58 счета и кредитовой тех позиций, где осуществляется учет ценностей, которые подлежат передаче в счет таких вложений. Так, покупка компанией ценных бумаг сторонних компаний записывается в дебетовой части 58 позиции и кредитовой 51 либо 52 позиций.

Если происходит списание суммы, превышающей покупную стоимость долговых обязательств над их номинальной ценой, то бухгалтерия отражает эти средства по дебету 76 и кредиту 58 позиций.

Если компания решила реализовать имеющиеся ценные бумаги либо погасить их стоимость, то эти средства записываются в дебет 91 и кредит 58 позиций.

Счет 59 в бухгалтерском учете”Создание резервов под обесценение вложений в ценные бумаги”. Проводки

Для фиксирования изменений стоимости ценных бумаг в организациях применяется счет 59. Предназначается для обобщения сведений об обесценении по каждой позиции активов.

Обесценением ценных бумаг признается устойчивое снижение их первоначальной стоимости, не позволяющее получить дальнейшие экономические выгоды. На счете 59 отражается разница между учетной и первоначальной ценами по имеющимся финансовым вложениям.

Формирование резерва происходит после анализа финансового состояния ценных бумаг. Предпочтительно создание в случаях, если наблюдается устойчивое снижение стоимости, на отчетную дату цена значительно ниже первоначальной, или имеются сведения о неизбежном снижении стоимости рассматриваемого актива в будущем.

Создание резервов, а также увеличение стоимости фин.активов, сопровождается проводкой:

Дебет 91 ― Кредит 59.

Основанием для уменьшения объемов вновь принятых резервов считается повышение стоимости данных активов, а также выбытие их частично или целиком в результате реализации.

Если величина ранее установленного резерва уменьшается, либо происходит выбытие финансовых вложений, проводка имеет следующий вид:

Дебет 59 ― Кредит 91.

Про счет 91 читайте статью: “Учет прочих доходов и расходов (счет 91). Проводки”.

Примеры операций и проводок по счету 59

Рассмотрим пример, когда организация внесла вклад в уставной капитал ООО. В ООО в дальнейшем произошло:

- Уменьшение чистых активов;

- И в дальнейшем она ликвидирована.

Пример 1. Создание резерва под обесценение внесенного вклада

Допустим, организация внесла вклад в уставный капитал ООО — 200 000 руб. Чистые активы ООО на момент взноса вклада — 56 млн.руб. Уставной капитал — 1 млн. руб. В течение двух лет участник ООО не получал доход. Запросив баланс ООО, участник обнаружил уменьшение чистых активов до величины 20 млн.руб. В результате принято решение создать резерв под обесценение финансовых вложений пропорционально уменьшению стоимости чистых активов ООО.

В учете следует отразить проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 91.2 | 59 | 128 600 | Создан резерв под обесценение внесенного вклада | Бухгалтерская справка расчет 20/56=35,7% (200 000-(200 000*35,7%)=128600 |

Пример 2. Списание резерва под обесценение внесенного вклада

Далее, по прошествии еще двух лет, организация запросила отчетность у ООО, но ответа не получила. Тогда организация на сайте ФНС в разделе Электронные сервисы, зайдя в раздел «Риски бизнеса: проверь себя и контрагента», ведя поиск ООО по ИНН, обнаружила, что ООО прекратила свою деятельность.

В учете следует отразить проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 91.2 | 58 | 200000 | Списана величина вклада вложенная в уставной капитал ликвидированного ООО | Выписка из ЕГРЮЛ |

| 59 | 91.1 | 128600 | Списан резерв, образованный по выбывшему вкладу | Выписка из ЕГРЮЛ |

Пример 3. Резерв под обесценение акций

Далее рассмотрим пример, когда организация приобрела акции АО, которые не обращаются на организованном рынке ценных бумаг и в дальнейшем произошло уменьшение и увеличение чистых активов.

Предположим, организации принадлежат 250 акций АО покупной (учетной) стоимостью 400 руб. за акцию. Акции не обращаются на организованном рынке ценных бумаг. Стоимость чистых активов АО в расчете на одну акцию за 2015г. составила 300 руб., за 2016г. составила 420 руб.

В бухгалтерском учете за 2015 год следует отразить проводки по 59 счету:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 91.2 | 59 | 25000 | Создан резерв под обесценение акций | Бухгалтерская справка расчет (400-300)*250=25000 |

За 2016 год следует отразить проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 59 | 91.1 | 25000 | Списана сумма резерва | Бухгалтерская справка |